初心者必見!資産運用を始める方法から基礎知識までをFPが徹底解説

資産運用を始めようと思っても、沢山ありすぎて選べない…

金融機関に勧められている商品もあるが、これも本当に良いのかわからないなど、迷われる方も多いでしょう。

また、安易にネット証券等で売れ筋の商品を買ってしまうと失敗する事もあります。

あるネット証券会社の調査によると、ネットで購入した方の8割は損しているそうです。失敗している人の特徴は売れ筋の商品を購入してしまうからだそうです。

売れている商品=自分のあった商品ではなく、自分の目的(運用期間)に合った商品を選ぶことが重要なポイントです。

今回は、自分にぴったりの運用商品を見つけるための、プロセスを解説していきます。

資産運用を始める前に考えるべきこと

資産運用は目標(何のために)を決めることがとても大事です。目標が決まらないと運用期間が決まりません。運用期間が決まらないと運用商品が選べないので、まずはしっかり計画を立てましょう。

現状の家計を把握する

まず、ご自身の家計が運用しても問題ないのか、また、いくらくらい投資が可能なのか、余裕資金を確認するために、現状の家計を把握しましょう。

将来の目標に対して、現在どれくらい達成できているか、現状の家計を抑えましょう。

家計を把握するには、2つのやり方で把握していきます。

(現状の把握方法)

- お金の出入りの把握(キャッシュフロー)

- 資産残高の整理(バランスシート)

◆お金の出入りの把握(キャッシュフロー)

キャッシュフローとはお金がいくら入ってきて、いくら出ていったのかを把握する事です。最低限毎月のお金の流れを把握が必要です。できれば、年間のキャッシュフローも確認しましょう。

◆資産残高の整理(バランスシート)

資産運用を始める際に、手元の資金をどれくらい運用に回して良いか確認するために、ご自身の資産の確認をしましょう。

預貯金などの資産と、住宅ローンといった負債を把握することで家計の実態が見えてきます。正確に家計を把握する為に、資産と負債の状況をチェックしてみましょう。

- 下記の表のように、左側に資産を整理する。

- 右側に負債を整理する。

- 最後に資産と負債の差額、純資産を把握する。

純資産がプラスの方程、資産運用は積極的に考えて良いでしょう。逆に純資産がマイナスの方は、資産運用は安定運用を考えた方が良いです。

【出典:日本FP協会】

【バランスシート作成時のポイント】

- 預金は通帳で調べる

- 投資信託や株式等の金融商品は、取引報告書でチェック

- 貯蓄型の保険は、現在の解約返戻金で記入

- 家や車は時価(今売ったらいくらか)で記入

- クレジットローンや、住宅ローンは返済予定表等で確認

目標を決めて運用期間を設定

目標(投資目的)がきまると「運用期間」期間が決まります。運用期間によって、選ぶ金融商品が変わってきます。

例えば、投資期間が長い方は、積極的な投資スタイルを選んだ方が良いですし、逆に短い方は、安定的な投資スタイルを選んだ方が良いです。

次項で目標と投資期間を考えて行きましょう。

目標の具体例

まずはご自身投資目的を考えましょう。一般的には、余裕資金を無目的で運用しがちですが、それでは、最適な運用商品が選べないので、しっかり目的を考えていきましょう。目的とご自身の年齢から投資期間をはっきりさせることが重要なポイントです。

◆一般的な目標例

- 老後のための生活費(運用期間:10年~30年)

- 子供の教育資金(運用期間:5年~20年)

- マイホーム購入のための頭金(運用期間:5年~10年)

- 旅行資金(運用期間:1年~3年)

資産運用に必要な最低限の金融知識

お金の基礎知識

お金を増やす上で、大事な3つのポイントは、①複利、②インフレ、③税金の知識を身につける事です。まずは、この3つの知識を簡単に確認しましょう。

①単利と複利

利益の付き方には、単利と複利があります。単利とは、最初に預けた元本のみに利子が付く仕組みです。複利とは、元本だけでなく利子にも利子が付く仕組みです。

お金を増やす上で、最も大事なポイントは複利の商品を選択する事です。

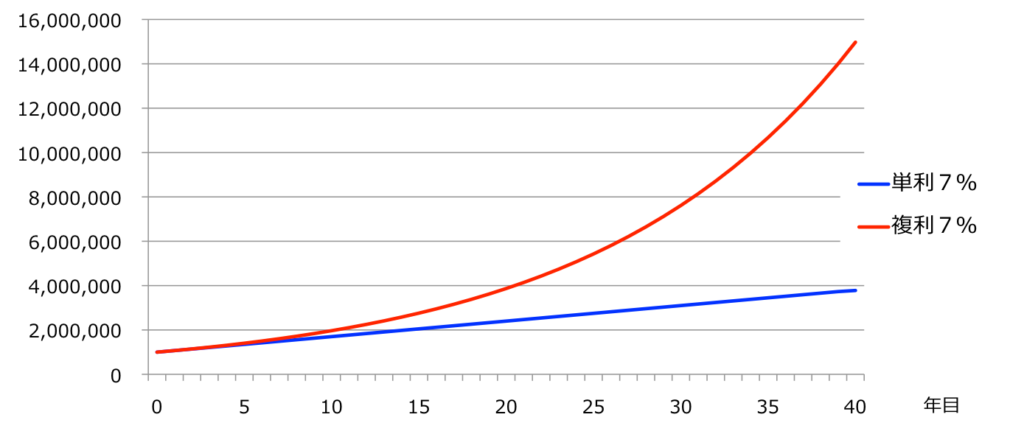

下の図は元金100万円、7%で、40年預けた場合のシミュレーションです。同じ条件で単利の場合は40年後、単利は約400万円になりますが、複利を選ぶと、約1,500万円になります。

長期間の運用になる程、複利の効果は大きくなりますので、長期の目標であれば、必ず、複利の商品を選択しましょう。

②インフレ

インフレ(インフレーション)とは、継続してモノやサービスの値段(物価)が上がっていくことです。 インフレになると実質的にお金の価値が下がります。

仮に1%インフレになると1%以上でお金を増やしていかなと、実施的にお金の価値がさがります。

資産運用を考える際は、少なともインフレに負けない運用商品を選択しましょう。

③税金

資産運用で、利益が出ると基本的には20%の税金がかかります。例えば、100万円の利益がでると、約20万円税金がかかります。

最近では、資産運用に関する有利な制度が増えてきていますので、有利な税制をうまく使いましょう。

【主な有利な税制】

・iDeco

・NISA

金融商品の知識

資産運用を始める前に、ある程度の金融商品の基礎知識は必要です。主な金融商品は大きく分けると次の5つです。金融商品の特徴を掴んで自分に合ったものを選びましょう。

自分で運用する商品(株式・債券)は、知識・経験・資金力が必要なため、初心者には難しいでしょう。初心者にはプロに任せて運用する商品をお勧めします。そうすると、投資信託か保険になりますので、どちらかを選択する事になります。

【自分で運用する商品】

- 預貯金

- 株式

- 債券

【プロに任せて運用する商品】

・投資信託

・保険

リスクコントロールの知識

プロに任せて運用する商品でも、最低限知っておくべき知識があります。最低限知っておいてもらいたいのは、長期分散投資という考え方です。

例えば、1企業だけで株式投資をした場合、万が一倒産すると、預けた資産はゼロになります。 また、同じ金額を投資する場合でも、5社、10社に分け、さらに様々な業種の企業を取り混ぜれば、全社つぶれない限り、資産はゼロになることは無いので、リスク分散になります。

分散のポイントは次の通りです。色んな視点で分ける事によって、リスクを抑える事ができます。

- 複数の企業に分散する

- 地域を分散(国内だけでなく、海外も)

- 投資対象を分散(株式・債券等)

目標に合わせた運用を実行する

まずは、ご自身の知識や運用期間に合わせて運用商品を考えましょう。まずは、自分で運用するのか。プロに任せて運用するのかをご自身の中で決めてみて下さい。

運用商品の選択

◆自分で運用する商品

株式や債券は、ご自身で、株式なら国内の企業や海外の企業を選択します。債券なら国内外の国債等を購入したりします。

2章で解説した通り、自分で運用する場合は、最低限、運用知識、経験、資金力、時間(日々チェックする為の)が必要です。これが一つでも欠ける方は次のプロに任せる運用商品で考えて行きましょう。

◆プロに任せる商品

投資信託や変額の保険はプロに任せて運用する商品です。初心者向きの商品です。プロに任せるとはいっても、さまざまな商品がありますので、運用期間に合わせた商品選びが必要になってきます。

具体的な事例

資産運用は月々コツコツ始めるやり方と、余力資金をいかして一括で始める方法があります。初心者の方は、どちらを選ぶにしても、まずは少額で余裕資金から始めていく方が良いでしょう。

投資に慣れてきたら、どんどん金額も増やしていきましょう。具体的な運用法は下記の記事を参考にしてみて下さい。

まとめ

最近は、資産運用をしようと思ったら、最近では、ネットや銀行などですぐに始める事が可能です。しかし、安易に購入してしまうと、後悔する事にもなりかねません。

失敗しないためには、しっかりと、ご自身の家計を整理し、目標を立て、最低限の知識を習得してから、始める事をおすすめします。

あまり勉強に時間をかけすぎると、今度は時間を失ってしまいますので、知識を早く身につけるという意味では、マネーセミナー等に参加する事をお勧めします。