FP公開!私が考える確定拠出年金(401k)やiDeCoの選び方

「会社の401kプランは将来にためになるって聞いたけど・・・」

「最近、有利だということでiDeCoをスタートしたけど・・・」

そうなんです。困るのは、

「プランの中身の投資信託などのファンドをどう選んでよいかわからない」

ですよね。

確定拠出年金は、投資信託などのファンドの選び方で結果が変わってきます。

通常は、投資期間や、自身の性格、リスクに対する考え方、資金の余裕度などを総合的に分析し、分散投資をしながら投資信託等を選びます。

ただしこのような一般的な分散投資ですと、運用としては無難な結果にしかならないし、確定拠出年金の制度の特徴を生かしきれていない方法と私は思います。

多くの方が、投資信託の選び方に対して、「分散投資がよい」と教えられていますが、この記事を読んでいる方の一部の方は、納得感がないと思っているのではないでしょうか?もっと、尖った考え方で面白く積極的な方法はないのかと思っているのではないでしょうか?

その答えにもなるべく、私は、あえて「尖った」考え方である

「確定拠出年金やiDeCoは株式投資信託で積極運用」

をお勧めします。

ファイナンシャルプランナー(FP)として、マネーセミナーやマネープランのアドバイスを約20年やってきた私が、確定拠出年金やiDeCoを株式投資信託で積極運用をお勧めする理由や、制度の特徴を活かした投資信託などのファンドの選び方を解説します。また、私も企業型年金に加入していますので、その状況も公開します。

「税金がお得な確定拠出年金の最大限メリットを生かしたい」

「確定拠出年金の掛け金は、どうせ会社が出してくれるのだから、積極的に運用していきたい」

「iDeCoを活用して、資産運用を成功させ老後をハッピーにしたい」

など、お勤めの会社の「企業型年金」に加入している方や、「個人型年金(iDeCo)」をスタートしている方や検討されている方は、ぜひ、参考にするべく読んでみてください(※1)

確定拠出年金は投資信託の変更(スイッチング)や掛け金の配分割合の変更がいつでも可能です。インターネットで自分の運用状況も確認できると思いますので、この記事を参考にして明日にでも変更してみてはいかがでしょうか?

※1 確定拠出年金とは?

確定拠出年金は、企業又は個人が掛け金を納め(拠出するといいます)、個人が自己責任で運用する年金制度です。掛金を企業が拠出する「企業型年金」と個人が拠出する「個人型年金(iDeCo)」があります。

運用成績によって年金の受取額が変わるため運用商品(投資信託などのファンド)の選び方が大切ですが、選び方は個人型年金も企業型年金(iDeCo)も同じです。

また、企業年金型は自分の勤務先の会社が確定拠出年金の制度を導入していないとできません。

個人型年金(iDeCo)は2017年1月から誰でも可能になりました。

確定拠出年金はデメリットしかない!?向いている人、いない人

公開!私の確定拠出年金~積極運用でハッピーな老後を目指す!

「ちょっと株式中心でハイリスクハイリターンすぎないか?」

「ブラジルとかBRICsとか投資して大丈夫なの?」

「安定型商品はえらばなくてよいの?」

など、思いましたか?

こちらは、私の確定拠出年金(企業型年金)の現在の資産状況です。

毎月55,000円ずつ積み立てをしているので、現在20か月(1年8カ月)目です。

結果的には、207,582円のプラスとなっています。

ご覧になってわかる通り、約90%を株式投資信託で運用し、いわゆるハイリスクハイリターンの積極運用となっています。

私は、ハッピーな老後を目的としこのような選び方をしています。

なぜ、私がこのような投資信託を選択しているのか?どんな考えでやっているのか?

さあ、その理由を解説していきましょう。

私が株式投資信託でハイリスクハイリターン(積極)運用をする2つの理由

私が、積極運用する理由は、「株式投資信託は長期であれば増えるであろう」「確定拠出年金制度は税金が有利」ということです。まずは、この2点について解説します。

株式投資信託は長期であれば増える可能性大

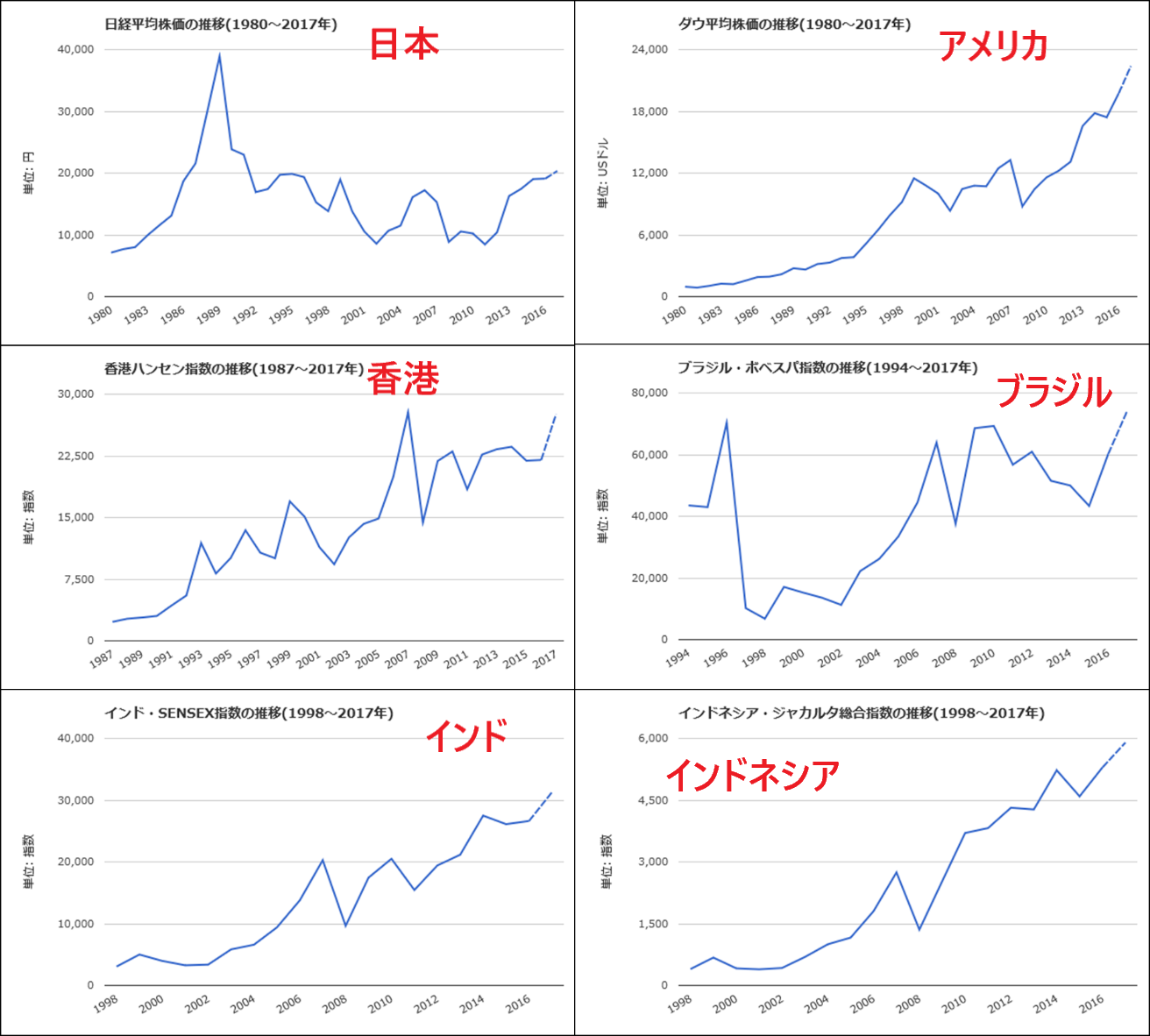

株式は、短期的には変動が大きくなりますが、長期的には右肩上がりになっていきます。また、これらのリスクを軽減するためにも多くの国に分散投資を行います。

長期の株式投資は増える?

「株式投資は儲かるのか?」の、一つの答えが以下にあると考えています。

下欄のグラフは主要国の株価の推移状況(指数)です。日本を除いて長期的には右肩上がり(株価が上がっている)の状態になっています。

つまり、株式投資は短期的には大きく変動する可能性があるものの、長期的には右肩上がりになるといえます。

ですので、長期の株式投資は有効だと考えています。

ただし、この場合の株式投資というのは「個別の企業の株式」を購入することではなく、あくまでも多くの企業に投資する「株式投資信託」のことです。下欄の様々な指数により近いのは、個別の企業の株価の動きではなく株式投資信託の動きとなるからです。

(出典:世界経済のネタ帳)

世界全体に投資をすることも効果的(MSCIワールド指数)

「世界株式型」等の世界の株式を投資対象とする投資信託は、MSCIワールド指数の動きと同じようになりますので、長期投資には有効な選択肢といえます。

各国の個別の株式の指数は、本文で示した通りですが、世界全体(実際には先進国全体)を表す指数としては、MSCIワールド指数が使われます。個別の国の株価の動きも右肩上がりですが、世界全体(先進国全体)を見ても右肩上がりになっており、この指数に投資することも長期投資に向いているといえます。

(1969年12月31日=100)

(出典:MSCI)

長期の株式投資を実現するには確定拠出年金制度は理想的

私は、株式投資信託で増やすためには「長期」がキーワードであると思います

確定拠出年金制度は、幸いにも60歳までは積立金を引き出すことはできません。

必然的に長期投資が可能です。

例えば、35歳の人だと、60歳までは25年間となり、長期投資が可能な年数といえます。このように、長期投資が可能な確定拠出年金は株式投資信託で運用していくうってつけの制度といえます。

日本の株式に多くを投資しない理由

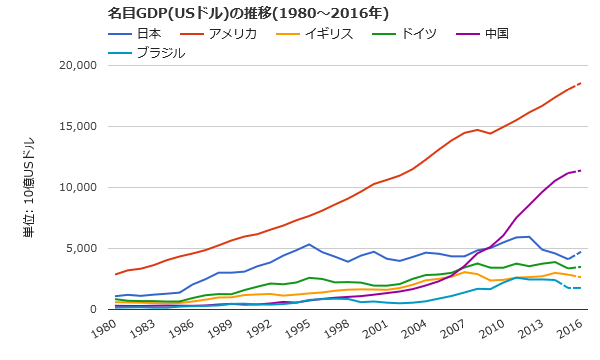

私は、日本の株式はあまり多く投資をしていません。それは、経済状況と株価はある程度連動すると考えており、日本の経済状況は非常に良くないと思うからです。

下記のグラフは主要国のGDPの推移です。GDP(国内総生産)は、「その国全体で、1年間にどれだけ稼いだか(イメージとしては国の年収)」を示す指標で、その国の経済状況を表します。GDPが伸びていれば、年収が伸びているイメージとなるため、経済は成長しているといえます。

(出典:世界経済のネタ帳)

一般的に経済状況がよければ、株価も長期的に連動していき右肩上がりになり、投資をしようと考えますが、経済状況がよくないということは、株価も上がらず投資をしようとは考えなくなります。

主要国の中で、日本はここ20年間GDPが横ばいの状態になっています。これが、日本株に多くを投資できない理由となります。

逆に言えば、他の国は全般的にはGDPが右肩上がりになっているといえますので、私は、外国を中心とした株式投資信託がよいと考えています。

確定拠出年金は利益が出てもあまり税金を支払わなくてよい

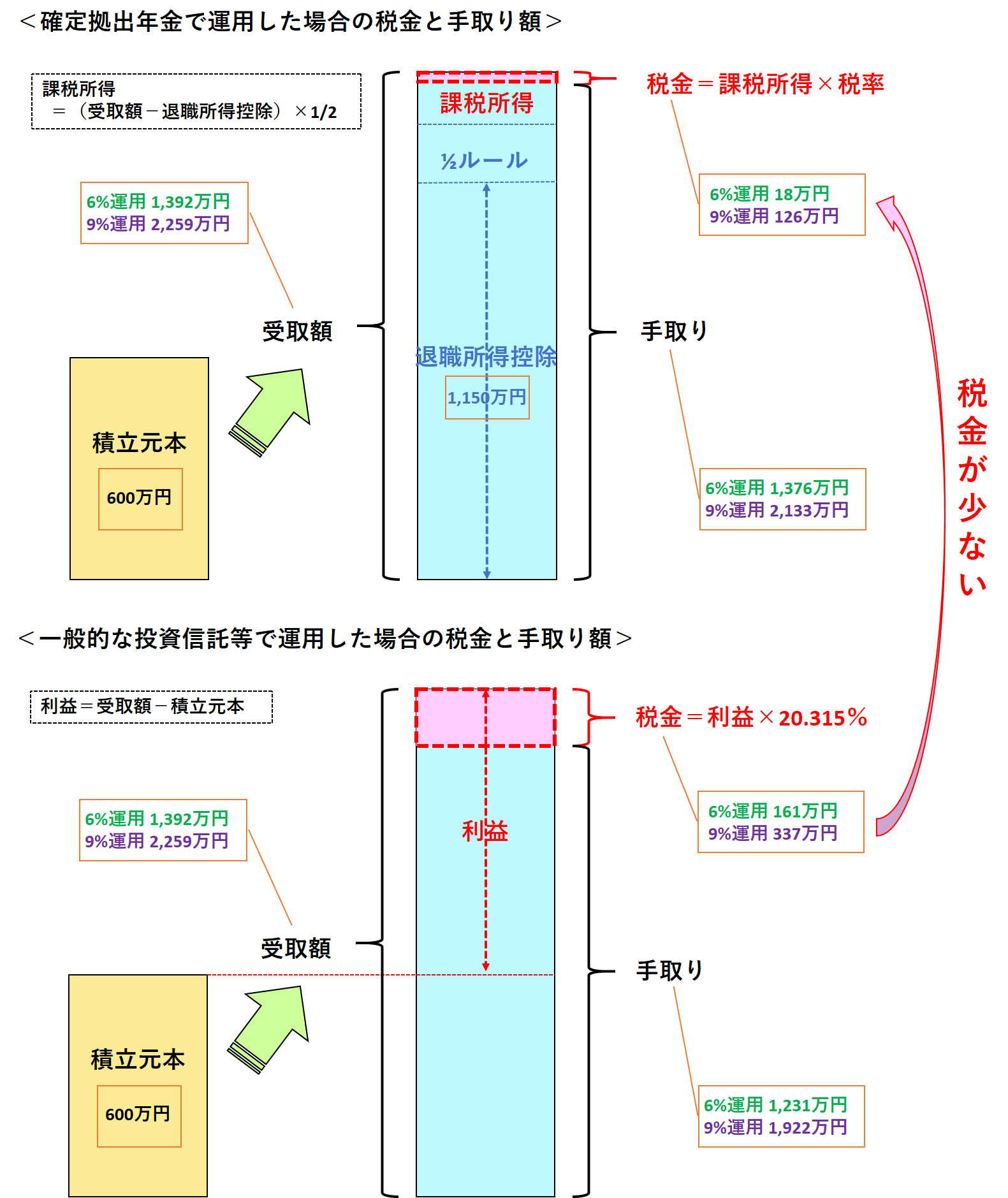

通常、資産運用は利益が出た場合に税金がかかります。確定拠出年金制度は、一般的な資産運用の商品(投資信託など)に比べて税金が有利です。

それは、税金の計算方法が違うからです。

下の図は、35歳の人は毎月2万円の積み立てを確定拠出年金でした場合と、一般的な投資信託等で運用した場合とで税金を比較したものです。運用成績が6%や9%で運用できたとしても、税金の金額は一般的な投資に比べてかなり少なくなることが分かります。

「利益が大きく出ても税金が少なくて済む」なら、利益を大きくとれるように積極的に運用するべきです。

確定拠出年金のさらなるメリット・・・「所得控除」は投資するまえから得

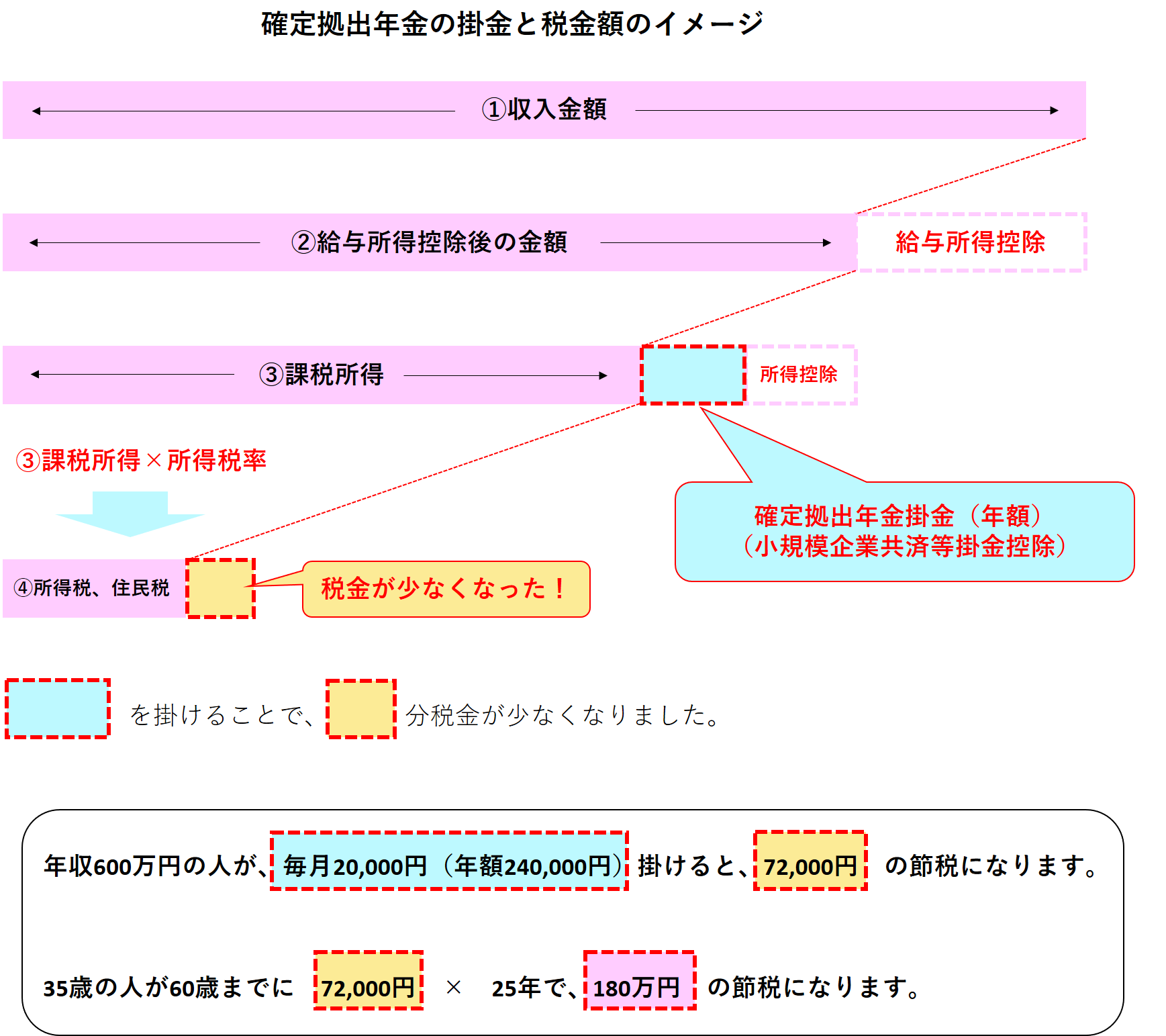

確定拠出年金は掛け金が「所得控除」となるため、掛け金分だけ年収が下がりその分所得税、住民税額がさがりますので、払いすぎた税金が返ってくることとなります。

例えば、年収600万円の人が毎月20,000円(年240,000円)を確定拠出年金に投資すると、年収が、240,000円さがり、576万円になります。

年収600万円の人は税率が30%(*1)となりますから、240,000円の30%の72,000円分の税金が返ってきます。つまり、実質月14,000円(年168,000円)で月20,000円分の投資が可能となるので毎月6,000円も有利です。

(※1 課税所得が330万円~695万円で、所得税20%、住民税10%で計算した場合)

毎年72,000円で、35歳の人だと60歳までに180万円の節税ができます。

月々のことを考えても、老後資金のために投資信託で毎月2万円ずつ積み立てをする人と、確定拠出年金で毎月2万円ずつ積み立てをする人とに比べると確定拠出年金の方は、実質1.4万円となり、税金分の月々6000円をさらに積み立てるできるので、より多くの老後資金を積み立てることができます。

※確定拠出年金の運営管理費用等は考慮していません。(運営管理費用は、個人型は個人負担、企業型は企業負担です。)

まとめ

確定拠出年金(企業型)(個人型(iDeCo))は、お金に困らないハッピーな老後に目指す手段として非常に良い制度です。

ただし、ファンドや投資信託の選び方によって将来の受け取れる金額が変わってしまい、しかも、その選び方は自己責任となりちょっと厄介な感じもあるかもしれません。

でも、「自分で将来を選択できるという喜び」とも考えられますので、前向きに考えていきましょう!