投資信託の種類がわかる!初心者が知るべき基本の3分類と調べ方

投資信託を買ってみたい。

・・・でも選ぼうと思っても何を調べたらいいのか、またはあまりにも種類や数が多くて、思わずやめてしまったことはありませんか?

たとえば煮込み料理を作るとき、鍋の中に様々な材料を入れるように、1本の投資信託(ファンドとも呼ばれます)の中には株や債券といった複数の金融商品を組みこんでいます。

一般的に、株は債券に比べて値動きが激しいので、両方を組み込むことでリスクを中和したり、逆に値上がりしそうな株ばかりを組み込んで大きな利益を狙ったりと、それぞれのポリシーに基づいて商品設計をしています。ちょうど、シェフが様々な材料を煮込んでうまみを出したり、辛さを中和したりするように、自分で個別の金融商品を買うことでは実現できない、プロのアレンジがきいた商品といえます。

何千本もある投資信託ですが、その種類と特徴を大まかに理解しておけば、ある程度買いたいものをスムーズに絞ることが可能です。ここでは初心者がまず覚えておきたい、投資信託の種類を基本の3分類にまとめて、調べ方を解説します。

投資信託の種類は、これだけ押さえておけばOK!基本の3分類

何に投資するか? ー 株式、債券、不動産、商品

投資信託は、何らかの別の「商品」に投資している商品です。主な投資先カテゴリとして、株、債券といった証券もあれば、不動産や商品という実物(物理的な実態のある「モノ」のことです)もあります。まずは何に投資するかによって、期待できるとリスクの度合いが変わる、ということがポイントです。

また、同じ株、債券、不動産等に投資する場合でも、その属する「地域」によってもリスクと利益の度合いが変わります。

たとえば株でも、どの国のものかによって値動きが変わるため、国内、先進国、新興国といった分類が使われています。新興国は経済が発展途上の国のことですが、先進国に比べて高い成長を見込める半面、経済が不安定なため混乱を生じる可能性もあり、結果としてより値動きの「幅」が大きくなる傾向があるわけです。

以下に、投資対象の商品別の分類をまとめておきます。

| 株式投資信託 | 国内、海外の株式に投資を行う投資信託で、値動きは相対的に大きくなります。また、運用スタイル(次項1-2で解説)により、さらにアクティブ型、インデックス型に分けられます。 |

| 公社債(債券)投資信託 | 国内、海外の国債、地方債、社債等の債券*1に対して投資を行う投資信託です。株を組み入れず、安定運用を目指しています。「中期国債ファンド(中国ファンド)」「MRF」「MMF」などがこれに当たります。 |

| 不動産投資信託(REIT) | 国内、海外のマンションやビルといった不動産に投資する投資信託がREITファンドです。通常の投資信託と同様、1万円前後から買うことができ、個人では投資しにくい海外を含む不動産に投資できます。一方、日本の不動産投資信託はJ-REITと呼ばれ、証券取引所で株式と同様売買されています。 |

| 商品(コモディティ) | 商品先物市場で取引されている原油、ガソリン等のエネルギーや、金、銀、プラチナ等の貴金属、大豆、トウモロコシ等の農産物、穀物といった「商品(コモディティ)」に投資する投資信託です。 |

*1 債券

国が発行する国債、地方自治体が発行する地方債、企業が発行する社債の総称で、各団体の資金調達を目的として発行されます。株と異なり、あらかじめ利率や満期日などが決められています。定期的に利率分の利子を受け取り、満期日を迎えると、額面金額である償還金を受け取ることができますが、満期前に債券自体を売買することも可能です。購入時に利率が決まっているため安全性が高いとされる商品です。

プロに任せるか自動的に運用するか? – アクティブ型、インデックス型

投資信託は、特定の指標(指標のことを英語でインデックスと言います)を基準として決め、それに対してどう運用するかをポリシーとして定めています。この運用ポリシーは2つに大別され、ファンドを管理するプロ(ファンドマネージャー)が考えて運用するものがアクティブ型、自動運用するものがインデックス型と呼ばれます。

なお対象となる指標は各商品別に代表的なものが存在しており、例えば株であれば日経平均株価、東証株価指数(TOPIX)、ダウ平均株価といった株価指数、債券であれば各国の債権指数が挙げられます。

- アクティブ型運用

基準と定めたインデックスに対して、ファンドマネージャーの運用判断に基づき、市場平均値を上回るリターンを目指す商品です。例えば日経平均を上回る成績を上げるため、ファンドマネージャーは個別に分析を行い、投資信託に組み入れる株の銘柄を選定します。人手がかかる分、運用管理費用(信託報酬と呼ばれます)がインデックス型に比べて高い傾向があり、1%前後から3%を超えるものまで様々です。 - インデックス型運用

基準と定めたインデックスに対して、市場平均値と同程度、つまり連動するリターンを得ることを目指す商品です。例えば日経平均に連動する投資信託であれば、日経平均を算出するのに選ばれている株の銘柄と同じものを投資信託に組み入れるため、その選定コストがかかりません。結果として、運用管理費用がアクティブ型より安い傾向にあり、概ね0.1%〜1%未満に収まるものが多いようです。

利益を受け取るか貯めるか? – 無分配型、累積投資型、分配型

投資信託があげた収益をどのように分配するかによる分類です。そもそも分配を行うファンド・行わないファンドに分かれますが、分配を行うものはさらに分配型、累積投資型に分かれます。自分がどのタイミングで利益を出したいのかも考えて、確認しておくとよいでしょう。

- 無分配型

分配金を支払わず、利益を投資信託の内部に留保することで複利効果*2を狙います。株式投信など、投資信託自体の値上がり益を期待する商品に多い仕組みです。投資信託の保有者は自分の売却時まで、売却益に対してかかる税金の繰延べができることがメリットです。 - 分配型

毎月、四半期、半年など、ファンドの決算ごとに分配金が支払われます。高金利や高配当などを謳うファンドに多い仕組みで、税金は都度、分配金から源泉徴収されます。 - 累積投資型(再投資型)

分配金は、直接現金で支払われるのではなく、自動的に同一投資信託に再投資されます。MRFやMMFなど公社債投信に多く見られる仕組みで、分配金が支払われると保有する口数が増加します。また、再投資分の買い付けは無手数料で行うことができるメリットがあります。

*2 複利効果

利息の付き方には2種類あります。

「単利」・・・最初に預けた元本のみに利子が付く仕組み

「複利」・・・元本だけでなく利子にも利子が付く仕組み

つまり、複利効果とは、運用で得た収益をふたたび投資することで、利息が利息を生んで増えやすくなることを指します。

投資信託の分類はファンド名と「目論見書」で確認しよう

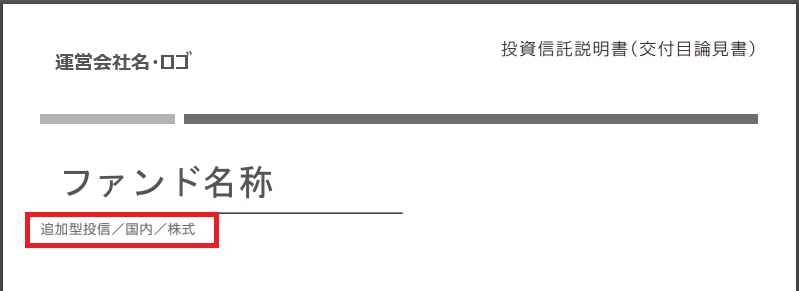

種類を理解したうえで、実際に投資信託を見てみましょう。投資信託の仕様は、「投資信託説明書」(目論見書・もくろみしょ)を見て確認できます。表紙の投資信託名の下に書いてある分類名を確認しましょう。

追加型投信/国内/株式とありますので、「国内株」に投資する「株式型投資信託」*3であることが分かります。

*3 「株式型投資信託」について

投信法上の定義では、株を組み入れて投資を行うことが「可能な」投資信託を指します。ただし、商品設計の自由度を確保するため、実際には株を組み入れていないものでも株式投資信託として登録されているファンドも存在します。検討する際には、実際に組み入れられている商品の内訳も確認してみてください。

【投資信託選び、目論見書のチェックに役立つ参考サイト】

ウエルスアドバイザー

https://www.morningstar.co.jp/fund/

口座を開いた証券会社の情報ページを参考にすれば問題ありませんが、上記のような第三者機関のサイトも参考になります。資産や目標額を入れると、ポートフォリオを組んでお勧めの投資タイプを教えてくれるツールや、ファンドの検索、各種金融情報やセミナーなどの情報が得られますので、ぜひ活用してみてください。

初心者は迷ったら「バランス型投資信託」、3つの投資原則を守って始めてみよう

最後に、初心者が迷ったときに選ぶべき投資信託の種類と、その投資方法をおすすめします。

もし、自分で決めるのが難しいと感じる場合は、「バランス型」の投資信託を検討してみてください。「バランス型」とされる商品は、株式型、公社債型等、異なる投資対象を1本でミックスしている投資信託です。株だけでなく債券等を組み合わせることで値動きの幅を抑え、バランスを取っている投資信託が多く、「投資先の分散」を1本の商品で実現できます。

なお、バランス型投資信託の中にも、アクティブ型とインデックス型が存在しますが、安定した値動き、低い運用管理コストでスタートしたいなら、インデックス型を選ぶとよいでしょう。予算が少ない時、自分で選ぶのが難しいときには、はじめの一歩を踏み出すためにお勧めの商品です。

また、初心者が投資信託を初めて買う場合の買い方としては、以下の3つの投資の基本原則を実践してみることをおすすめしています。

- 「長期間保有」

投資は値下がりのリスクがあります。短期保有を前提にすると、短期で値上がりする銘柄をたくさん買う必要が出てくるため、リスク増大や運用力が問われることになります。 - 「余裕資金で」

近い将来使う可能性がある資金の場合、値下がりの時期に売らざるを得なくなると、長期保有で得られる利益を得られず、損を出す可能性が出てきます。 - 「毎月定額で引き落とし」

毎月一定額で買い続けることで、「ドルコスト平均法」*4効果が得られます。

*4 ドルコスト平均法

株や投資信託などを買うときに、「定期的」に「一定金額」分を買っていく投資手法です。時間を分散して、継続的に同一商品を購入することで、高値のときは少ししか買わず、安値のときに多く買うことになるため、購入単価が平均化されます。

高値掴みのリスクを低減する手法として、長期で安定的な収益を目指すべき初心者にはお勧めの手法です。自らの判断でハイリスク・ハイリターンを目指す投資向きではありません。

投資信託は、少額からでもプロに任せた分散投資を行うことができるため、初めて投資を行う初心者にはお勧めの商品です。また、上記の投資ルールに従ってバランス型投資信託を購入すれば、ある程度リスクを抑えて投資を始めることが可能です。

少額でも構いませんので、投資は早く始めることが学びにもなり、有利です。自分で買ってみたい投資先や配分が分からない場合は、まずは少額・バランス型から始めてみましょう!

投資信託の仕組みや少額投資の方法についてもっと詳しく知りたい方は、以下の記事も参考にしてみてください。