変額保険と投資信託はどっちが良いの?FPが違いを解説!

資産運用をするのに変額保険と投資信託、どちらを選べばよいのでしょうか?迷っています。

基本的には、保険が必要な人は変額保険を選び、資産運用だけをしたい人は投資信託を選ぶとよいでしょう。そのうえで、両者の違いを理解できれば、どちらが自分に合っているか、より明確になるので選びやすくなりますよ。

この記事でわかること!

- 変額保険と投資信託を選ぶポイント

- 変額保険と投資信託の違い

- どちらが自分に合っているか相談する相手の選び方

変額保険と投資信託、どちらを選ぶかのポイントは「保険」が必要かどうか

変額保険と投資信託はともに資産運用できる商品ですが、選ぶ際の大きなポイントは、「保険が必要かどうか?」です。

結論から言うと、資産運用をしながら保険も必要な人は『変額保険』、資産運用だけしたい人は『投資信託』を選ぶのがよいでしょう。

なぜなら、変額保険は掛金を投資信託で運用できる保険、つまり「保険+投資信託」という仕組みなので、保険が必要な人にとっては一石二鳥となりお得です。

保険は不要で資産運用だけしたい人に取っては、変額保険は保険にかかるコスト分だけ損をしますので、投資信託を選択するべきです。

このように、保険が必要かどうかが大きなポイントとなります。

次章では両者の具体的な違いから解説してきます。

「保険+投資信託」で、資産運用しながら不測の事態に備える

変額保険には商品によって死亡した時のほかに、介護や三大疾病(がん、心疾患、脳血管疾患)の所定の状態になったときに保険が下ります。

なので、例えば介護や三大疾病といった不測の事態になっても、まとまったお金が下りることで思わぬ出費に備えることができます。

変額保険と投資信託の3つの違い

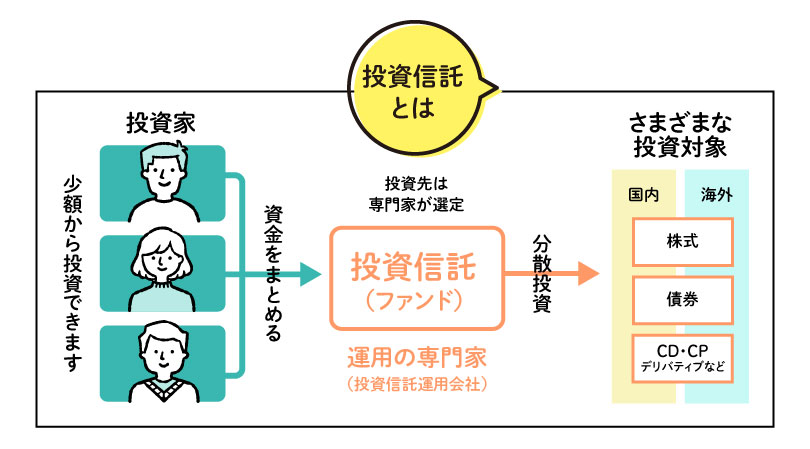

変額保険と投資信託は、ともに投資信託により資産運用をする点では共通しています。

つまり、どちらもプロに任せて分散投資ができます。

ただ、保険の有無によって両者の仕組みや特徴には大きく、以下の3つの違いがあります。

- コスト

- 運用商品・しくみ

- 税金

それぞれ詳しく見ていきましょう。

変額保険は保障機能のコストと早期解約のコストがかかる

変額保険の保障によるコスト

変額保険は死亡、介護、三大疾病等に対する保障機能があるためにコストが高くなります。

支払う保険料が全て資産運用に回らずに、一部が保障コストになるからです。

他方、投資信託は、変額保険のような保障コストがない分、同じ運用成績なら投資信託の方がお金は増えます。

変額保険の早期解約のコスト

変額保険を早期に解約した場合、解約控除というペナルティがかかりこれがコストとなります。

特に10年以内に解約する場合は、運用成績がよくても解約控除により元本割れするリスクが高くなるので注意が必要です。

他方、投資信託は解約控除がないため、短期で解約してもそれによるコストはかかりません。

運用商品・しくみ

運用商品(ファンド)の選択肢の多さ

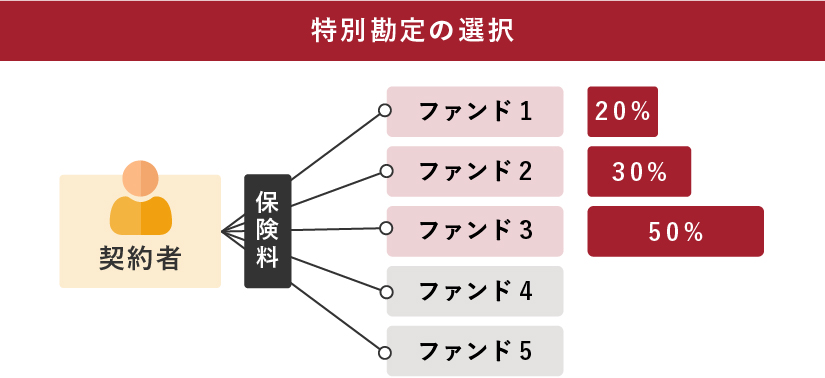

変額保険は、運用商品(投資信託等)の選択肢が投資信託を購入する場合に比べて少なくなります。

保険会社が選択した運用商品の(投資信託等)中から選択することになるからです。

実際には、5種類~20種類程度の選択肢となります。

他方で、投資信託は販売会社(銀行や証券会社)で取り扱っているものを自由に購入できるので、ファンドの選択肢は広いです(全体でおよそ6000本)。

※NISAを利用する場合は、購入できる投資信託に制限があります

(NISA成長投資枠:約2000本、NISAつみたて投資枠:274本、2024年2月29日時点)

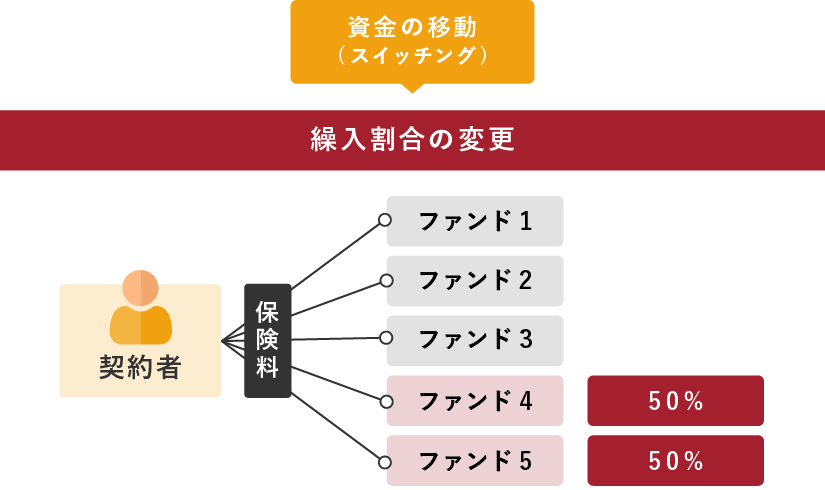

スイッチングやリバランス機能

変額保険は手数料なしで自動的に投資対象のファンド(投資信託等)の変更をすることができます。

スイッチングを無料で行うことができるからです。

スイッチングを定期的に行うことをリバランスと言いますが、このリバランスを自動的に行うこともできる変額保険もあります。

スイッチングやリバランスの機能を自動化することもできるので、手数料や税金だけではなく手間の面からも有利な制度と言えます。

他方、投資信託を変更する場合は、売却して購入することになるので、手数料等や税金がかかる場合もあります。

税金

支払(購入)時の税金

変額保険に保険料を支払うと節税になります。

保険料は生命保険料控除の対象となるので、確定申告や年末調整で手続きをすることで税金の一部が返ってくるからです。

他方、投資信託を購入しても節税にはなりません。

生命保険料控除による節税の仕組み

所得税や住民税は所得に対して税率がかかります。

その所得を計算するとき、決まった控除に該当するときは収入から一定の金額を差し引いて所得が計算されます(所得控除)。

そのひとつに生命保険料控除があります。

ですので、例えば会社員の場合、生命保険の掛金を支払ったことを証明すれば、毎月の給与から源泉徴収された税金の一部が年末に返ってきます(年末調整)。

iDeCoを利用した節税

iDeCoを利用する場合は、掛金の全額が所得控除の対象となります。

もっとも、iDeCoは60歳まで原則として、中途解約できないなど注意点もあります。

↓iDeCoについてもっと詳しく知りたい人は以下の記事へ

2)受取時の税金

変額保険は解約や満期で一時金を受け取る場合は、一時所得となり総合課税となります。

具体的には、以下の式で一時所得額が計算されます。

一時所得の課税対象額 = (受取金額-支払保険料) - 50万円 × 1/2

受取金額から支払保険料を引いた金額が50万円以下の場合は一時所得の課税対象額はゼロとなり実質非課税になります。

また、総合課税の場合は確定申告が必要です。

他方、投資信託は解約時に利益に対して20.315%の税金がかかり分離課税となります。

分離課税のため、確定申告は不要です。

※NISA口座を開設してNISA口座にて投資信託を購入すると非課税です。

変額保険の保険金にかかる税金

変額保険を死亡保険で受け取ると、相続税の対象になります。

ただし、相続税の生命保険金には非課税枠があるので、その範囲なら非課税です。

相続税の非課税枠

500万円 × 法定相続人の数

なお、介護や三大疾病の保険金で受取る場合は非課税です。

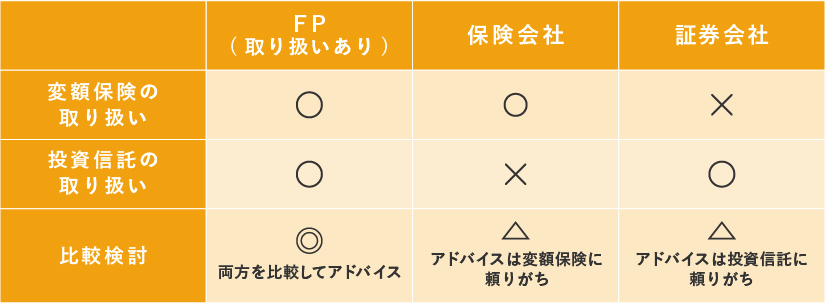

相談先は、変額保険と投資信託どちらも取り扱っていることが大切

変額保険と投資信託どちらにするかを相談したいと考えた際、相談先が変額保険と投資信託どちらも取り扱っているかどうか、が大切です。

相談先が、変額保険と投資信託どちらか片方しか取り扱えない場合、偏ったアドバイスになってしまう恐れがあるからです。

結論から言うと、変額保険も投資信託も取り扱いのあるファイナンシャルプランナー(FP)に相談するのがおすすめです。

さらに言うと、双方に十分な販売実績があるのが理想です。

※以下、あくまでも一例です。

※保険会社でも変額保険を販売している会社は多くありません。

※変額保険を扱っている証券会社もあります。

FPでも保険や投資信託の取り扱いがあるとは限らない

FPの資格を持っていても、保険や投資信託の取り扱いができるわけではありません。

それぞれの取り扱い資格はFP資格とは異なります。

片方の取り扱いしかできないFPも多いのが実情です。

このように、変額保険と投資信託を比較検討して決めたい方は、両方の商品を幅広く取り扱っているファイナンシャルプランナーに相談するのがよいでしょう。

両方の取扱いのあるFPの具体的な探し方はこちらから!

まとめ

変額保険と投資信託のどちらがよいか、参考になるようまとめました。

基本的には、資産運用でお金を増やしたいだけの人は投資信託がよいですが、保険もあわせて考えたい人は変額保険がよいです。

また、税金面などそれぞれに良さがあり、うまく使い分けるのもよいでしょう。

いずれにせよ投資信託(どのファンドがよいか)を選ぶことが成功のカギにもなりますので、自分では選びがたいという人はファイナンシャルプランナーに相談するのがお勧めです。