なぜ分散投資は必要か?現・預金派でも知っておきたい理由とメリット

「すべての卵をひとつのカゴに盛るな」という格言、ご存知でしょうか。一つのカゴに卵を盛ると、そのカゴを落とした時に卵が全部割れて台無しになってしまうところから、分散投資の重要性を説いた言葉です。

分散投資は一言でいうと、大負けリスクを避け、中長期的に利益を着実に増やすための方法です。この記事では、どのように分散を実現していくのか、その裏付けとなる理論とともに解説します。

分散投資とは?そのメリット・デメリット

分散投資とは、「リスクを分散することで利益を安定化する」投資手法

例えば、どこか1社だけの株を購入するケースを考えてみましょう。その会社の事業が傾き、株価が落ちれば大損してしまいます。

一方、同じ金額を投資する場合でも、5社、10社に分け、さらに様々な業種の企業を取り混ぜれば、株価が上がる会社、それほど大きく変わらない会社などにばらけるので、全体を合算した差し引きの損得の変動率が小さくなることがイメージできると思います。さらには、業界も分散すれば、より安定した業界、変化の激しい業界があることもイメージしやすいですね。

つまり、個別の企業より複数の企業に、もっと大きいくくりでは業種、地域や国に、さらにはそもそも購入する金融商品の種類自体も、値動きの異なるものを分散して組み合わせることで、変動幅を抑えてリスクを減らすことができるのです。

分散投資のメリット、デメリット

分散投資には、以下のようなメリットとデメリットがあります。

分散投資のメリット・デメリット

- メリット:

長期(10-20年)で行えば安定した利益が得られる可能性が高い。持っている資産を目減りから守る方法にもなる - デメリット:

時間がかかり、それほど大きく儲からない。資産を分散する分、管理の手間がかかる

どちらかというと、守りの投資手法であるため、初心者やあまり大きなリスクを取りたくない人、時間のある若い人が着実に資産形成する目的で、中長期的に実施するのにお勧めの手法といえます。

では、実際にはどのように分散を実現するのかを見てみましょう。具体的には、投資先商品や地域、通貨といった値動きの違う「投資対象」と、「時間」を分散していきます。

投資対象の分散—商品・地域・通貨

投資した後の価格変動幅を抑えるために、投資先の対象(商品)、地域、通貨を分散します。

- 投資対象で分散する

主に、株と債券という値動きが異なる商品を中心に組み合わせて分散します。また、不動産投資信託(REIT)、金や穀物といった商品(物理的な実態のある「モノ」への投資です)を含めることもあります。

一般的に、株は債券に比べてハイリスク・ハイリターンですので、投資をする人の取ることのできるリスクや目指すリターンに応じて、分散先商品の配分を調整します。この配分がとても重要です。 - 地域を分散する

先進国と新興国、日本と海外といった区分けで、アメリカ、欧州、アジア等、異なる地域に分散します。より安定的(ローリスク・ローリターン)なのは経済の安定した先進国、よりダイナミックに価格変動が起こりうる(ハイリスク・ハイリターン)なのは、経済成長の著しい新興国になります。 - 通貨を分散する

円の他に、米ドル、豪ドルなど、外国通貨建てで分散します。通貨は、円ドル相場で一方が上がれば逆は下がるという補完的な動きになるため、通貨を分散しておくことで、インフレなどの通貨価値の下落への対応にもなります。

時間の分散—ドルコスト平均法

投資は何であれ、安いときに買って高く売るのが目的ですが、現在の価格が安いかどうかを判断するのは難しいものです。

時間の分散は、投資した後の価格変動幅を抑えるための上記3つの分散とは異なり、購入時の高値掴みを回避する手法です。購入タイミングを時間的に分散することで、いわば仕入れ値である平均購入金額を抑えるために行います。具体的には、1回で商品を購入するのではなく、毎月定額で積み立て購入することで、平均購入単価を下げることができる「ドルコスト平均法」がよく使われる方法です。

ドルコスト平均法とは

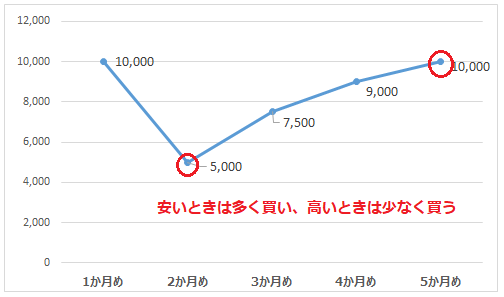

ドルコスト平均法とは、価格の変動する商品を定期的に一定金額ずつ購入し、平均購入コストの低下を目指す投資方法です。購入金額が一定ということは、

・価格が低いとき・・・多くの口数を購入

・価格が高いとき・・・少しの口数を購入

となります。

ドルコスト平均法の優位性

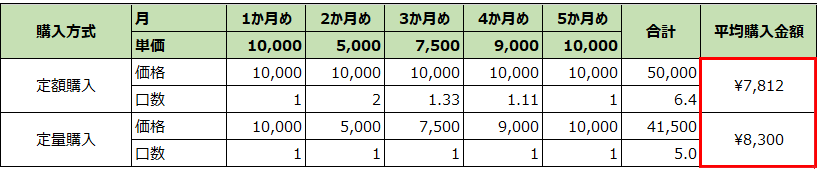

定額購入は、定量購入(毎月、一定数を購入)に比べて平均購入コストを下げることができることがわかります。

さらにこのケースで、6か月目に投資を始めた当初と同じ10,000円で、全部売った場合のことを考えてみましょう。

売価 10,000円 X 6.4口 =64,000円

増減率 64,000円 ÷ 50,000円 =1.28

いったん価格が50%も暴落しているにもかかわらず、元値に戻った場合は28%も利益が出ています。中長期的に定額購入で「平均購入単価を下げること」が利益を出しやすいことがわかるのではないでしょうか。

逆に言うと、リーマンショック時のような明らかな暴落後の安値相場や、当面上がり続ける(と自信がある)途中の相場、値上りすると自信のある投資先があるケースなどでは、仕入額が上がっていくわけですから不利に働きます。同様に、リスクを取ってでもより多く、早く利益を得たい人向きの手法ではありません。でも、相場観や時間のない多くの人にとっては、シンプルでよい方法でといえるでしょう。

具体的な分散の方法と事例

一般的な分散投資

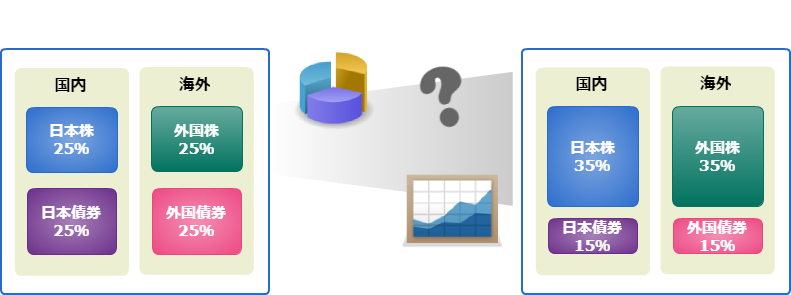

金融商品で考えるなら、通常投資先は株と債券ですが、さらに日本国内と海外で分類できます。つまり、「国内株式」、「海外株式」、「国内債券」、「海外債券」の4種類が代表的です。ほかにも国内外の不動産に投資する「不動産投資信託(REIT)」などもありますが、ここではこの4種に絞り、まずは通貨と投資先を分散して持つことをお勧めします。

銘柄、業種や地域、通貨など、それぞれの要素で幅広く投資対象を分散することで、投資先の好不調のでこぼこを吸収し、リスクをコントロールするためです。

次に、それぞれのリスクとリターンを考えてみます。株は経済成長に連動して価格が上がっていく商品ですが、値動きが激しくリスクが大きい。当然ながら、株より債券のほうが安定した値動きでリスクは低めですが、その分リターンも低めです。

そこで自分の許容できるレベルに合わせて債券を一定数組み合わせることで、値動きの激しさを中和するのです。

自分のリスク許容度に合わせて選択

ローリスクでハイリターンはありえませんので、自分がどの程度のリスクとリターンを望むのかを考えて4種の投資先を配分して持つことを考えましょう。悩んだらすべてを25%ずつから始めても良いと思いますが、少し積極的に利益を狙うなら株式を70%、債券を30%でそれぞれを国内外で半分ずつにするなど、大枠を決めます。この配分のことを「ポートフォリオ」と呼んでいます。

この4種類を自分でポートフォリオを組み、構成していくのはなかなか大変だと思いますので、特に初心者にはこれらを組み込んだ投資信託を買うことをお勧めします。

また、自分で4種類の投資信託を組み合わせて買うのは大変だ、バランス良く始めてみたい、と思った人には、投資信託の中でも1本のファンドの中で株式や債券を組み合わせた「バランス型ファンド」の購入がおすすめです。

投資信託について、また、少額からの分散投資について詳しく知りたい場合は、下記の記事も参考になるかと思います。いずれも長期分散投資を実現する方法ですので、ハードルを下げて、無理なく始められるものをご紹介しています。

まとめ ー 投資を「しない」ことのリスクとデメリット

ここまで読んで、そもそも投資をしなければ、お金は増えないけれど減りもしない、と思っている預金派の人にも知っておいてほしい2つのリスクがあります。

物価が上がることで、結果としてお金の実質的な価値が減る「インフレ(インフレーション)リスク」、そして「円安リスク」です。長期にわたり物価が低迷してきた日本の状況では、インフレでお金の価値が減ることは想像しにくいものですが、額面の金額が同じでも、それで買えるものやできることのほうが小さくなってしまうので、実質お金が減っているのと同じ効果が発生します。また円安になれば、輸入品の値段が上がりますから、やっぱり円での購買力が下がっていきます。

例を挙げると、日本政府は現在2%のインフレを目指していますが、2018年はおおむね1%以内のインフレになるとの予想を立てている専門家が多いようです。これはつまり、今年100万円の現金を持っている場合、来年末には1万円分の価値が目減りすることを意味します。

一方、普通預金金利は2018年1月現在、0.001%~0.1%程度です。100万円預けても、利息はわずか10~1,000円(ついでに言うと、ここから20%の税金が引かれます)。つまり、1%のインフレが起きた場合、普通預金に置いていると、差し引き9,000円程度の目減りをすることになるのです。

金融資産を「日本円」、かつ金利の付かない「預金」だけで持っていることは、分散投資の観点から言うと、「1種類の通貨ですべての資産を持っている」という状況です。積極的に利益を追う投資でなくても、持っているお金の価値を守る意味合いでの「資産の分散保有」という考え方もあるのです。

不安な人、時間のない人、「効率的な投資」の助言が欲しい人はプロに無料で相談できる場も多くありますので、ぜひ、これを機に将来のお金のことを考えてみていただければと思います。価格変動を見込むなら、早く始めて時間を味方につけることが、資産形成には大切です!