ドルコスト平均法とは?正しい活用法と活用方法をFPが徹底解説

「ドルコスト平均法」って何だろう?

投資したいと思ったとき、初めて出会うケースが多い言葉だと思います。積み立て投資とイコールで考えている方もいるかもしれませんね。

ドルコスト平均法とは、商品の「購入価格を平均化する方法」です。

初心者が成功しやすい投資方法・・・というイメージで説明されることの多いドルコスト平均法ですが、成功の万能薬ではありませんし、使い方や状況によっては有利に働くケースも、もちろん不利になるケースもあります。

今回は、投資の基本的な考え方の一つである「ドルコスト平均法」とそのメリット・デメリットを理解し、上手に使いこなしていくための活用法についてお伝えします。

ドルコスト平均法とは

ドルコスト平均法とは、商品の「購入価格を平均化する方法」

ドルコスト平均法は、投資信託などの価格が変動する商品に投資する際、定期的に「一定金額」分を買う投資方法です。

分割購入をしていくため、積み立て投資のイメージでおおむね正しいのですが、毎回同じ金額で、というのが特徴です。

効果としては、「平均購入コストを低下させ、高値掴みを避ける」ことを期待できます。

ただし気を付けたいのは、投資自体のリスクを下げられるわけではない、という点です。

つまり、リーマンショックのような大暴落の影響を受けたり、まったく値上がりしない銘柄を買ってしまった!といったリスクをすべて防げるわけではありません。

続いて、具体例を使ってドルコスト平均法のシミュレーションしてみましょう。

ドルコスト平均法をシミュレーションしてみよう

ドルコスト平均法は、一定金額ずつ定期的に購入するので、

・価格が低いとき・・・多くの口数を購入

・価格が高いとき・・・少しの口数を購入

することになります。

つまり、「価格が安ければ多く、高ければ少なく」買います。

たとえば5か月間、毎月10,000円ずつ投資する場合、商品が1口5,000円の時は2口、1口10,000の時は1口買うことができますね。

続いてこのケースを、「定量」購入(毎回、一定数・一定口数分を買う)場合と比較してみましょう。

ドルコスト平均法(定額購入)と定量購入の比較

下記の表を見ると、「定量」購入は1口=8,300円で購入しているのに対し、「定額」購入は1口=7,812円で購入しています。

「定額」購入は「定量」購入に比べて、平均購入コストが低くなっていることがわかりますね。

仮に6か月目の価格が8,000円だった場合、「定量」購入は利益が出ませんが、「定額」購入の方は利益が出るということです。

定量購入の場合

売価 8,000円 × 5口 =40,000円

損益 40,000円 -41,500円 =-1,500円

定額購入の場合

売価 8,000円 × 6.4口 =51,200円

損益 51,200円 - 50,000円 =+1,200円

ここから、中長期的に定額購入を行うと、「平均購入単価が下がること」、結果として「高値掴みしにくくなる」仕組みがお分かりいただけると思います。

ドルコスト平均法が向いている商品

価格が上下を繰り返し、中長期的に上昇するものはドルコスト平均法に向いている

ドルコスト平均法では、価格が上下を繰り返すものの、中長期的には右肩上がりになるような投資商品に適しています。

なぜなら、上下を繰り返している相場で一定額の投資を続けていると取得価格は平均化され、中長期的な値上がりで利益を狙うことができるからです。

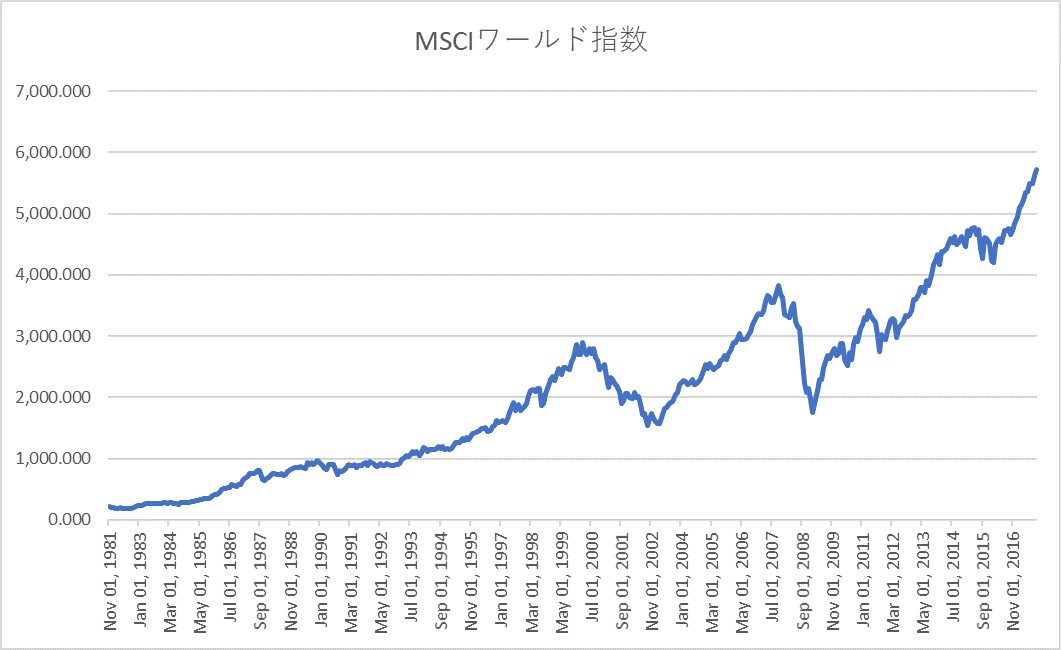

例えば、先進国の株式は、下図ように長期的な視点で見れば基本的に右肩上がりになります。

(出典:MSCI)※

上記のような値動きをするものに関して、ドルコスト平均法は向いているということです。

※MSCIワールド指数とは

MSCI ワールド指数は、日本を含む主要国の株式を対象とする指数です。

MSCIワールド指数は、先進国23カ国に上場する大・中型株を対象にしており、2015年5月末現在、1,631銘柄で構成されています。

先進国の株式市場の動向を知るために最も利用されている株価指数の一つです。

価格が上下しない、もしくは上下しても中長期的に上昇しないものはドルコスト平均法に不向き

1章で解説した通り、ドルコスト平均法は「購入価格を平均化する手法」ですので、価格の上下がないものには不向きです。

また、価格の上下があっても中長期的に上昇しないものも不向きです。

例えば、下記のグラフは1980年以降のアメリカドル(米ドル)と円の為替レートの推移を表したグラフです。

為替レートとは、二国間の通貨の交換比率の事なので、「どちらかが上がればどちらかが下がる」シーソーのような動きをします。

これから長期的に円安が継続し、「1ドル200円、1ドル300円と日本円が下落し続ける」のであれば、為替リスク対策としてドルコスト平均法は有効です。

しかし、よほどの事がない限り、長期的に円安傾向が継続すると考えるのは、かなり難しいのではないでしょうか。

おそらく、これからもドル円の相場は上記のグラフの範囲を中心に変動すると考えるのが妥当です。

このような値動きのするものは、ドルコスト平均法には不向きということです。

ドルコスト平均法が向いている商品~金融商品別の具体例~

金融商品別に、ドルコスト平均法の向き不向きを一覧にまとめてみました。

〇は向いている商品、×は不向きな商品です。

| 投資信託(株式投信のみ) | 〇 |

| 変額保険(株式型を選んだ場合) | 〇 |

| 株式 | × |

| FX | × |

| 外貨預金 | × |

| 現物商品(金・プラチナ等) | × |

投資信託と変額保険はドルコスト平均法に向いている商品

投資信託と変額保険はドルコスト平均法に向いている商品です。

なかでも、2-1で説明したような、先進国株式や外国株式が投資対象となっている商品が良いでしょう。

投資信託や変額保険の中には、株式ではなく債券や不動産などを投資対象としているものもあります。

しかし、これらは価格の上下が少なかったり長期的に右肩上がりの相場にならない投資対象もあります。

したがって、投資信託や変額保険をドルコスト平均法で購入する場合、投資対象は「株式」が向いているということです。

投資信託のアクティブ型は、指数(インデックス型)を上回る運用成果を目指して運用するものです。

そのため、アクティブ型はインデックス型より信託報酬などの運用コストが高めです。

有望な資産・銘柄をファンドマネジャーが選び、投資信託に組み入れていきますので、運用が成功するかどうかは、ファンドマネジャーの目利きや腕にかかっています。

ただし、アクティブ型は手数料が高くても、運用成績はインデックス型よりも悪いものがあるので要注意です。

過去の実績をみて判断することが大切です。

アクティブ投資信託の選び方に自信のない方は、プロ(IFA)に相談する事をお勧めします。

詳しくはこちらの記事をお読みください

⇒実は選び方が難しい!NISAの始め方はプロに相談すべき5つの理由

株式、FX,外貨預金、現物商品(金・プラチナ)はドルコスト平均法には不向き

A社の株式を買う、というような個別銘柄の投資にドルコスト平均法は不向きです。

価格の上下はしますが、自分が購入した企業の株価が長期的に右肩上がりになるかどうかはわかりません。

さらに会社が倒産してしまったら、自分が投資したお金は戻りませんので、ドルコスト平均法で購入していても意味がありませんね。

FXや外貨預金、現物商品は、右肩上がりの相場にならないのでドルコスト平均法には不向きです。

なぜなら、為替や現物商品(金・プラチナ)の価格変動は、3-2でお伝えしたようにシーソーのような動き方をします。

ですから、「右肩上がりに上昇し続ける」「長期的に下がり続ける」ということは考えにくいので、ドルコスト平均法には不向きな商品ということです。

ドルコスト平均法に向いている人・向いていない人

ドルコスト平均法に向いている人は、相場の上下に一喜一憂したくない人

ドルコスト平均法は定額で分割購入していくので、相場観がない人でも感情に流されることなく続けられます。

例えば、2章で紹介した先進国株式の価格(MSCI)も一直線に右肩上がりに上昇するわけではなく、上下を繰り返しながら上昇していますね。

ですから、短期間の値動きで見ると値下がりしている場面もあります。

本来、株式投資は安く買った方が良いので、値下がりしているときや下落局面は、「買い増しするチャンス」なのですが、初心者の方だと下落が怖くて「売却」してしまう方も多いです。

これでは、投資はうまくいきませんね。

そこで、自動引き落としで積み立て設定をしておくと、投資の時期やタイミングを考えなくてよいため、そういったガマンの時期を乗り越え、淡々と投資し続けられるというわけです。

ドルコスト平均法に向いていない人は、まとまったお金で投資ができる人

ある程度まとまった資金がある人にとっては、分割投資をすると機会損失を生むことがあります。典型的には、価格の上昇局面です。

たとえば、リーマンショック時のような明らかな暴落後の安値相場や、当面上がり続ける(であろう)その後の回復相場、または値上りする可能性が高い投資先がある場合などは、仕入額が徐々に上がっていく状況にあるわけですから、一括で割安に買ったほうが得になります。

つまり、分割購入をしているドルコスト平均法や積み立て投資が不利に働きます。

まとめ

いかがでしたか?

ドルコスト平均法は、「購入価格を平均化する方法」であり、投資自体のリスクを下げる方法ではありません。

ですから、ドルコスト平均法を使って投資をすれば、必ず成功するわけではないので注意しましょう。

お伝えした通り、商品によっても向き不向きがありますので、ご自身の投資スタイルにあわせてドルコスト平均法を活用すべきかどうかを判断しましょう。