子どもに残すお金の平均は3273万円!知らないと損する遺産の分け方・相続税

私が死んだ時のことを考えて、遺産を用意しておきたい。子どもに残すお金の平均はどれくらいなんだろう?

子どもへの遺産を考えた時、どれくらい子どもに遺しておくべきか考えることもありますよね。この記事では、遺産金額の平均や、遺産の分け方ついてご紹介します。

この記事では、遺産相続の平均額や、遺産の分け方、相続税と基礎控除についてご紹介。

また、子どもの立場から、遺産金額を把握する方法も解説します。

この記事で分かること!

- 遺産相続の実態と平均額

- 遺産相続の方法3種類

- 『相続税の基礎控除』と『相続税額』

- (子どもの立場から)遺産全体を把握する方法

遺産総額の実態

まずは、子どもに残すお金、つまり遺産の平均額をみていきます。

遺産全体、父親から、母親から、それぞれ分けて解説していきます。

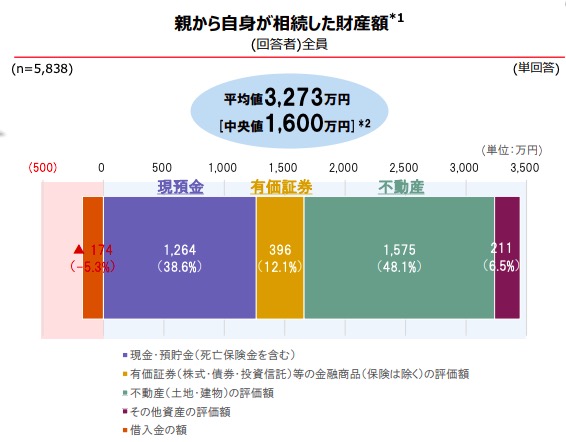

遺産相続の平均額は3273万円、中央値は1600万円

遺産相続の平均額は、3,273万円、中央値は1,600万円という※調査結果(2020年度調査結果)があります。

データ参照:MUFG資産形成研究所|退職前後世代が経験した資産承継に関する実態調査

※以下データの参照も同資料より

また、『子どもへいくらお金を残したか?』の分布を見ると、更に傾向が見て取れます。

子どもへ相続した財産総額の分布

1位:1円〜1000万円未満(29.3%)

2位:1000万円〜2000万円未満(20.2%)

3位:2000万円〜3000万円未満(11.4%)

4位:0円(9.1%)

5位:3000万円〜4000万円未満(6.3%)

子どもへ遺産を遺さなかった人が全体の9.1%いるようですね。

そして、都市部と地方部では大きく差がありました。

都市部と地方部の平均遺産額

都市部 → 平均4,835万円(中央値2,600万円)

地方部 → 平均2,779万円(中央値1,250万円)

相続財産の内訳

相続財産として最も高い割合は『不動産』の48.1%。

次いで、『現預金』の38.6%、『有価証券』の12.1%と続きます。

MUFG資産形成研究所|退職前後世代が経験した資産承継に関する実態調査より抜粋

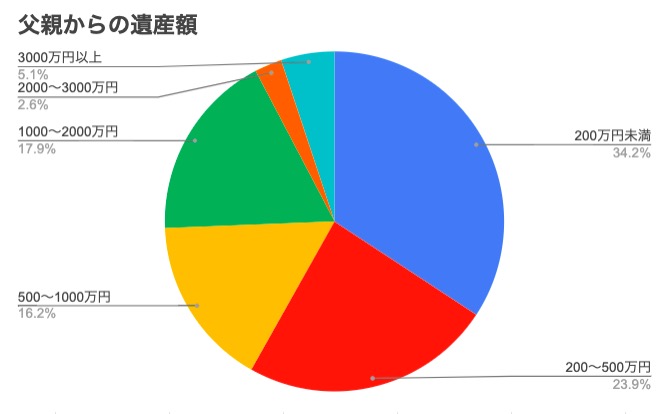

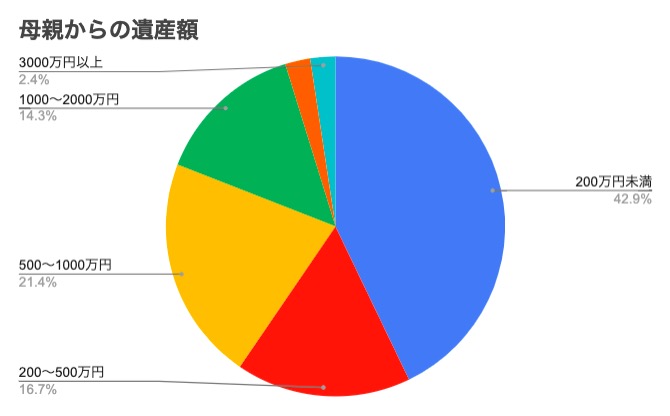

父親からの遺産の平均は778万円、母親からは631万円

上記とは異なったデータからですが、父親からの遺産額の平均は 778 万円、母親からの遺産額は 631 万円というデータもあります。(参照:第一生命|中高年者の遺産相続に関する調査)

ただし、遺産額の最小値と最大値には大きな開きがあります。

割合として一番多いのは、父親からも母親からも、遺産額は200万円未満です。(父親から:34.2%、母親から:42.9%)

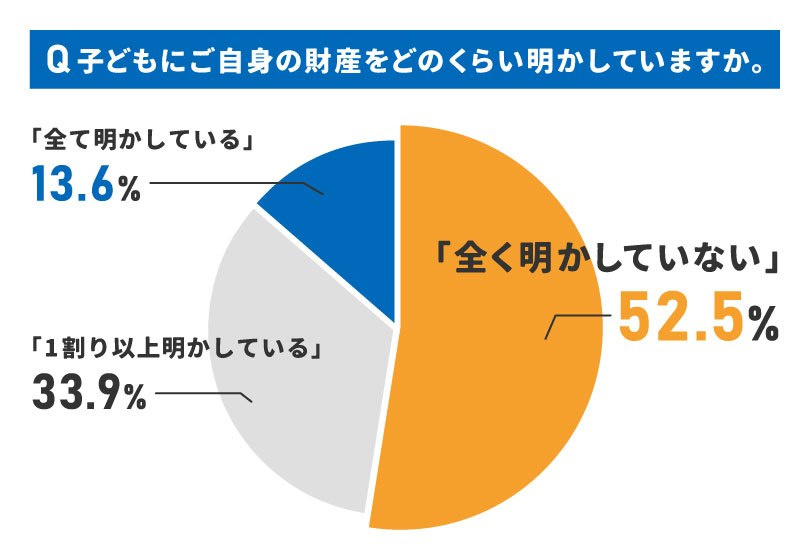

相続財産額を子供に明かしていない割合は52.5%

相続経験者に「子どもにご自身の相続財産をどのくらい明らかにしていますか?」とアンケートを取ったところ、以下の結果となりました。

「全く明かしていない」・・・52.5%

「すべての財産を明らかにしている」・・・13.6%

親子間でもなかなか相続の話をするのは難しいようですね。

一般的な遺産の分け方

子どもにお金を遺す場合、あなたの希望通りに子どもに分配されるとは限りません。

遺産の分け方にはルールがあり、それに則って分けられるからです。

相続人が複数いる場合、遺産は相続人同士で分けることとなります。

遺産の分け方は一般的に3通りあります。

- 話し合い(遺産分割協議)で分ける

- 遺言書に基づいて分ける

- 法定相続分で分ける

それぞれ詳しく解説していきます。

話し合い(遺産分割協議)で分ける

遺産分割協議とは、相続人全員で遺産の分け方を決める話し合いのことですが、その話し合いで決まった内容を書面におこしたものが、【遺産分割協議書】とよばれるものになります。

基本的には、遺産は相続人で話し合って自由に分ける事ができます。相続人の間で合意ができるならば法定相続分を無視しても問題ありません。(法定相続分に関しては3−3にて解説)

例えば、相続人が、配偶者と子供の場合は、法定相続分では、1/2に分ける事になりますが、配偶者が遺産の全てを引き継ぐ事に子供が同意すれば、配偶者が全ての財産を引き継ぐ事ができます。

遺言書に基づいて分ける

遺言書があった場合、その遺言の内容に基づいて遺産分割されます。

遺言書で指定された相続人(受け取る方)は、遺産分割協議をせず、他の相続人に同意を求めることなく、相続手続きを進めることができます。

しかし、相続人全員が遺言の内容に反対する場合は、これに束縛される必要はなく、相続人の間で協議を行い、相続人全員が納得のいく遺産分割を行うことができます。

また、遺留分を侵害する内容の遺言もできる為、遺留分を侵害する内容で遺産分割が行われてしまうこともあります。

遺言書に納得がいかない場合

遺留分を侵害する内容で遺産分割が行われてしまった場合、せっかく遺留分があっても、受取人は遺産を受け取れなくなってしまいます。

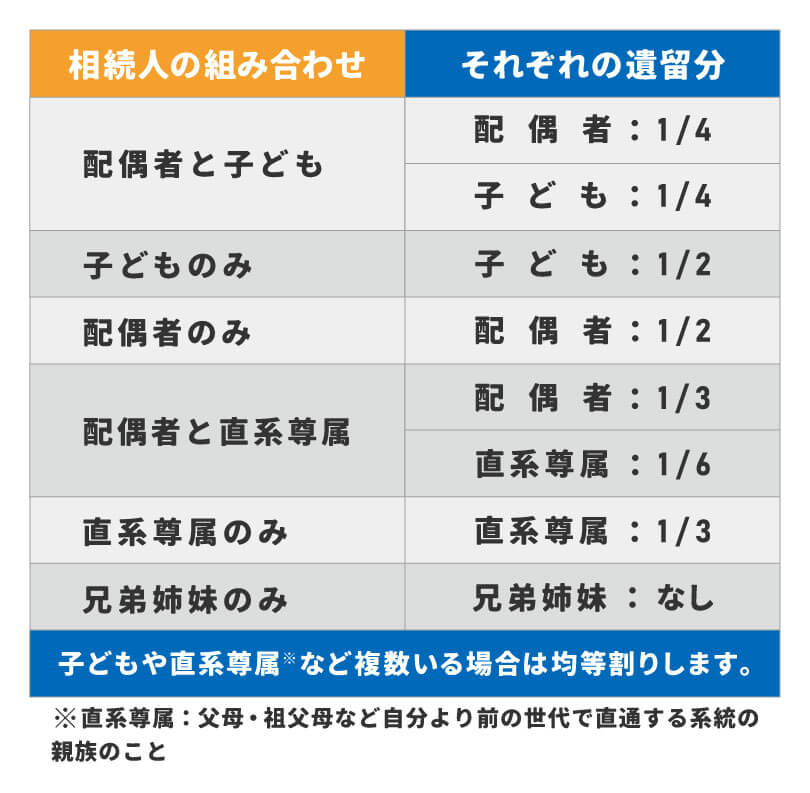

以下は遺留分の一覧です。

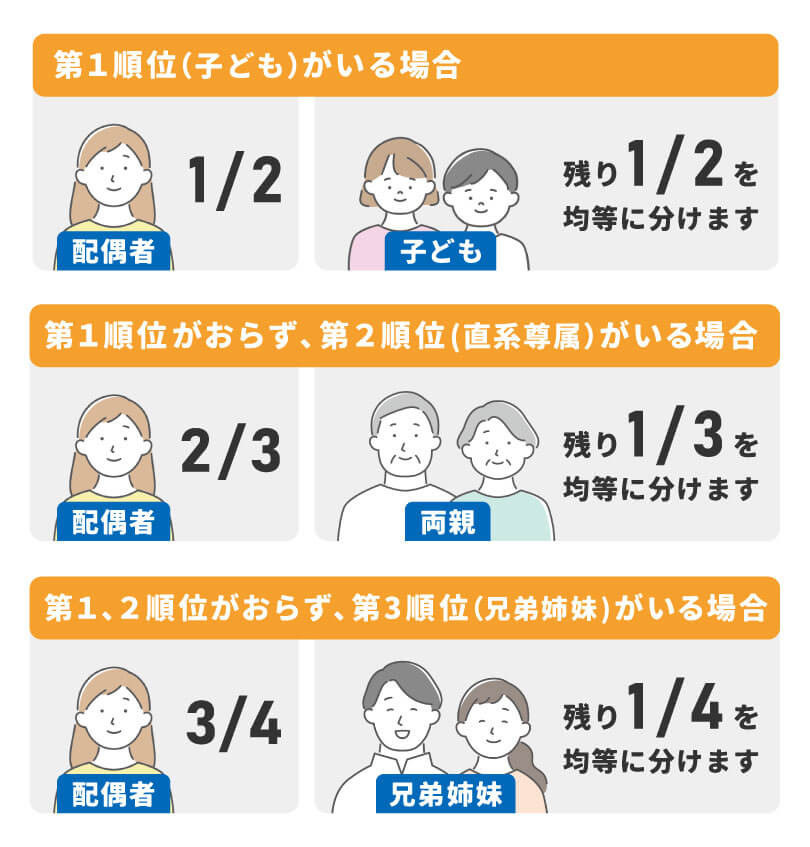

法定相続分で分ける

遺言書がない場合には、相続人が話し合って自由に分け方を決めてよいのですが、民法では一つの基準として、法定相続人の相続分を定めています。

基準は以下の通りです。

【事例】遺産相続額が6,000万円の場合

①配偶者とその子供が相続人の場合

配偶者—– 1/2 (3,000万円)

子ども—– 1/2 (3,000万円)

※子どもが2人いる場合は、1/2×1/2=1/4

(1人1あたり1,500万円)

②被相続人の配偶者とその親が相続人の場合

配偶者—– 2/3 (4,000万)

親 —– 1/3 (2,000万)

※親が父母ともに生きている場合は1/3を平等に分ける

1/3×1/2=1/6 (1人あたり1,000万円)

③被相続人の配偶者とその兄弟姉妹が相続人の場合

配偶者 —– 3/4 (4,500万)

兄弟姉妹—– 1/4 (1,500万)

※兄弟姉妹が2人の場合は、1/4を平等に分ける。

1/4×1/2 = 1/8 (1人あたり750万円)

しかし、法定相続分はあくまでも目安なので、実際には、遺産分割協議で、相続分を決めていく事が多いです。

知らないと損する相続税について

一定額以上の遺産がある場合は相続税がかかります。

そこで重要となるのが相続税の基礎控除です。

基礎控除の金額を超えた場合は、相続税がかかりますので、この章では基礎控除について解説しています。

また、配偶者には特別優遇措置がありますので、そちらも確認しておきましょう。

お金を遺す側も受け取る側も知っておかないと損してしまう可能性があります。

相続税の基礎控除額(相続税早見表)

相続税の基礎控除とは、遺産の一定金額までは相続税がかからない、ボーダーラインのことです。

その一定金額は、下記算式で計算を行います。

3,000万円 + (600万円 × 法定相続人の数※)

※法定相続人とは民法で決められている、相続する資格がある人のこと。

遺産が4,200万円だった場合

条件が、

- 遺産4,200万円

- 法定相続人が2人

だった場合、

基礎控除は

4,200万【3,000万+(600万×2人)】

となるため、遺産が4,200万円を超える場合は相続税がかかりますが、4,200万円以内なので相続税はかかりません。

相続税早見表

おおよその相続税額(受取人全員分の税金の総額)が知りたい方は下記の相続税早見表を確認してみて下さい。簡単に相続税の概算額を知ることができます。

配偶者控除

配偶者控除とは、配偶者が遺産を受け取った場合に、配偶者のみに優遇されている税制です。

具体的には、受け取った遺産が1億6千万円以内であれば、相続税はかかりません。

また、受け取る遺産金額が、1億6千万を超えるケースでも、遺産総額の1/2以内であれば、相続税はかかりません。

基礎控除の範囲内の場合は、相続税の税務申告は必要ありませんが、配偶者控除を使う場合は、必ず相続税の税務申告が必要ですのですので要注意です。

受け取る側が遺産相続額を把握する方法

ここからは、遺産を受け取る”子どもの立場”に立って話を進めていきます。

親が子に、遺すお金を伝えていなかったとしても、ある程度遺産相続額を知ることは可能です。

ここでは、子どもが親の遺産を把握する方法をご紹介します。

遺産を把握するには、親の資産を把握しているかしていないかで方法が変わってきます。以下で詳しく説明します。

親の資産を把握している場合

遺産には、不動産、金融資産(預貯金、有価商品等)、家具、車両等が含まれますが、不動産、金融資産を把握すれば、大まかな全体の遺産額を把握することができます。

不動産価格の調べ方

不動産評価の調べ方は、利用目的によって評価方法が複数あります。しかし、遺産分割(相続財産を分ける事)する際には、実勢価格(今いくらでうれるか)を元に遺産分けしていきますので、今回は実勢価格の評価方法のみ確認しましょう。

実勢価格(今いくらで売れるか)を調べるにはそれぞれ、下記の方法があります。

土地

- 不動産会社(町の不動産屋さん)で売却額を査定してもらう。(※注意事項:不動産会社によってはは営業の電話等、しつこく連絡が入る場合もあります)

- 国土交通省の土地総合上場システムを利用する

建物

- 不動産屋で売却額を査定してもう。

- 建物の固定資産税表額を市・区役所で入手し、6で割り戻す。

マンション

- 不動産屋で売却額を査定してもらう

- REINZ MARKET INFORMATION(成約価格を元にした不動産情報取引サイト)で調べる。

金融資産の調べ方

遺産に含まれる主な金融資産は、現金、預貯金、株式、投資信託、保険です。各金融資産の評価方法は次の通りです。

現金

- 相続開始日(なくなった日)の残高が評価額となります。

上場株式

- 相続開始日の終値(原則)※相続開始月を含む、直近3カ月間の終値平均で最も低い価格を選択可能

投資信託

- 相続開始日の評価額から、解約した場合の税金(儲かった利益の20%)と解約手数料(信託財産留保額)を差し引いた金額

保険

- 死亡保険金の金額

その他、遺産の評価方法

預貯金や金融商品、不動産以外にも、自動車、家財道具、美術品、骨董品、ゴルフ会員権等も含まれます。

これらの評価方法は実際の売却価格や査定価格で評価されます。

親の資産を把握していない場合は推測する

評価方法は上記の通りですが、遺産を把握していない場合は両親に知られることなく評価することは難しいでしょう。

そこで、両親に聞くことができない場合は、推測するという方法があります。

70歳以上の金融資産平均値

金融広報中央委員会「家計の金融行動に関する世論調査」によると、

- 平均値は1,780万円

- 中央値は700万円

となっています。

金融資産はこのようなデータで推測すると良いでしょう。

まとめ

今回は、子どもに遺すお金の平均額や、遺産の分け方、相続税と基礎控除、そして遺産金額を把握する方法まで、幅広く解説してきました。

子どもにどれくらいのお金を遺すべきか、どのように相続されるのか、今のうちに知って、考えておくことは重要ですね。

ぜひ今回の記事を参考にしてみてください。

他にも、遺産相続に関することで、自分で解決できなくて悩んでおられる方は、一度専門家に相談してみるのも良いかもしれません。