投資8種類を難易度一覧表で簡単比較!FP推薦、初心者が選ぶべきはこれ!

投資の種類には、どんなものがありますか?

自分にはどの種類の投資が合っていて、どれを選ぶと成功できるの?

初心者の方が投資を始めたいと思ったとき、まず浮かんでくるのは、この2つの疑問ではないでしょうか。

事実、投資には種類がたくさんある上、「始めやすさ」「リスク」「難しさ」などがそれぞれ異なり、自分に合っているかどうかの判断は難しいです。

しかしご安心ください。

FPとしてお勧めできる、初心者の方が最初に始めるべき投資があります。

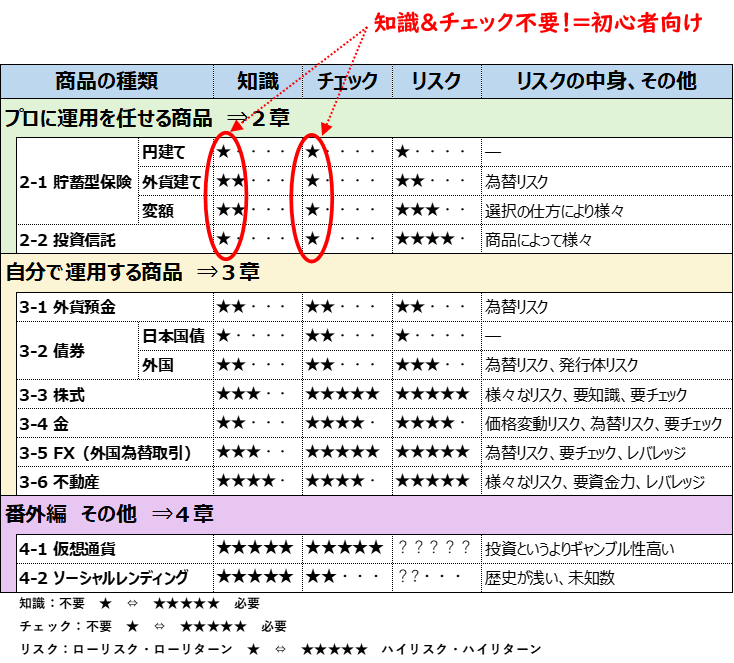

この記事では、初心者の方が選びやすいよう、投資8種類を一覧表にし、「知識」「リスク」などを★の数で5段階評価し比較しました。

そこからさらに、1種類ずつ分かりやすく解説を入れています。

そして最後に、運用開始前に重要となる「どのように金融商品を選んでいけばよいか」もご説明いたします。

投資は1日でも早く始めることが重要です。

あなたに合った投資を見つけ、今日から資産運用を開始しましょう!

この記事でわかること!

- 投資の種類8種

- 投資を早く始めたほうが良い理由

- 初心者が投資を開始する3ステップ

難易度別、投資の種類8種一覧表

投資商品は、大きく分けて2つに分類することができます。

- プロに運用を任せる

- 自分で運用する

ここから更に細かく分けると、8種類に分けることができます。

この8種類を★の数で5段階評価し比較した表が以下です。(★が多ければ多いほど難しいということになります。)

次の章からは、それぞれの投資の種類について一つずつ解説します。

プロに運用を任せる投資商品2つ

初心者の方は、まずは「プロに運用を任せる商品」を選択すると簡単に投資ができるのでお勧めです。

代表的な商品は以下の2つ。

- 貯蓄型保険

- 投資信託

自分で運用する商品の場合、知識を取得する必要があるだけではなく、常に投資判断やチェックをする必要があります。

プロに任せてしまえば、投資をする人は、初めに商品選んで買うだけで、あとはチェックや見直しなど基本的に何もする必要はありません。

実際に、プロというのは保険会社や運用会社で、商品としては貯蓄型保険と投資信託がこれにあたります。

貯蓄型保険と投資信託の違いは、投資信託は将来の利益が確定していないことに比べ、保険は満期金や解約金がある程度目に見えるので目標に対するイメージがしやすいことです。

また、投資信託は種類が多く、初心者の方にとっては選択が大変です。

貯蓄型保険

貯蓄型保険は、投資をする人の資金を保険会社に任せて運用する商品です。

保険会社は、元々保険契約者から預かった保険料を長期で運用しており、資産運用のプロであるといえます。

貯蓄型保険は、円建て、外貨建て、変額の3種類あります。

現在は低金利の影響で円建ての保険は利回りが低く投資としての魅力があまりありません。

金利の高い外貨建ての保険か、投資信託等で運用する変額の保険を選択するべきでしょう。

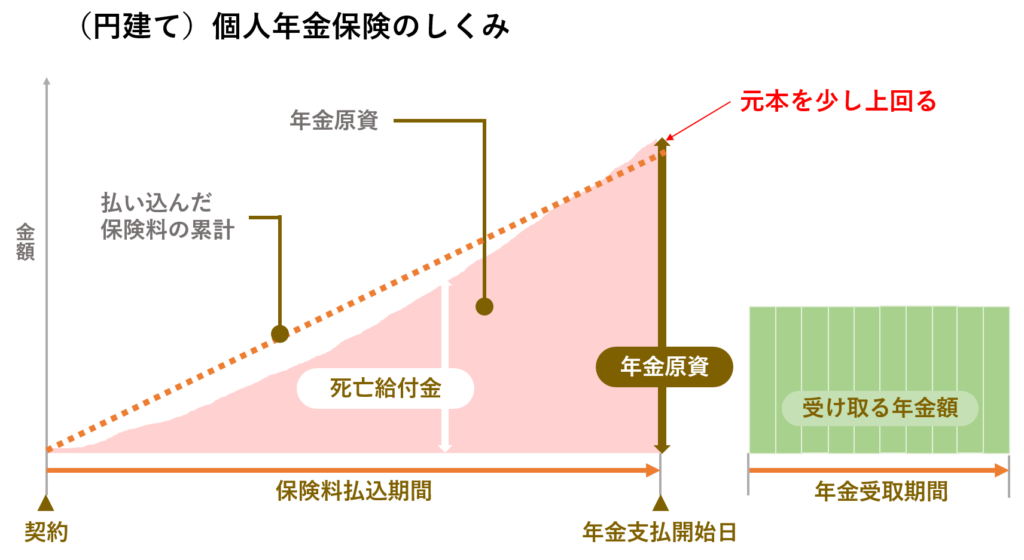

円建て保険

契約時に満期金や解約金が決まるためわかりやすい商品です。

具体的な商品としては、個人年金保険、養老保険、終身保険、学資保険などがこれに該当します。

ただし、低金利の現在は魅力がないといえるでしょう。

生命保険は契約したときの金利の状況で利回りの良し悪しが決まります。

金利の高い時に契約すれば満期まで高金利が継続されお金も増えていくのですが、金利の低い時に契約すると低金利となりお金があまり増えません。

メリット

- 金利固定で元本割れはなく安心

- 短期の解約はマイナスになる

デメリット

- 円建ての保険は、現在は金利が低いのであまり魅力がない

外貨建て保険

外貨建ての保険は、投資商品としては高金利で魅力的ではありますが、為替の変動というリスクのある商品です。

具体的な商品としては、ドル建て個人年金保険、ドル建て養老保険、ドル建て終身保険などがあります。

利回りが海外の高い金利に影響されるため、金利の低い日本の円建ての保険よりも良くなるのでお得です。

保険の特徴として、契約時に満期金や解約金や分かるので、目標に対してイメージがしやすいです。

為替リスクの対処方法は、長期スタンスを持つことで、為替の変動以上に資産を増やしていくことです。

メリット

- 外貨建ての保険は、円建て保険よりも高金利で増える

デメリット

- 短期の解約はマイナスになる可能性が高い

- 円高・円安などの為替の変動がリスクとなる

(特に、一時払いで円安の時に保険料を支払い、満期が円高になるとマイナスになって損をしてしまう可能性がある。)

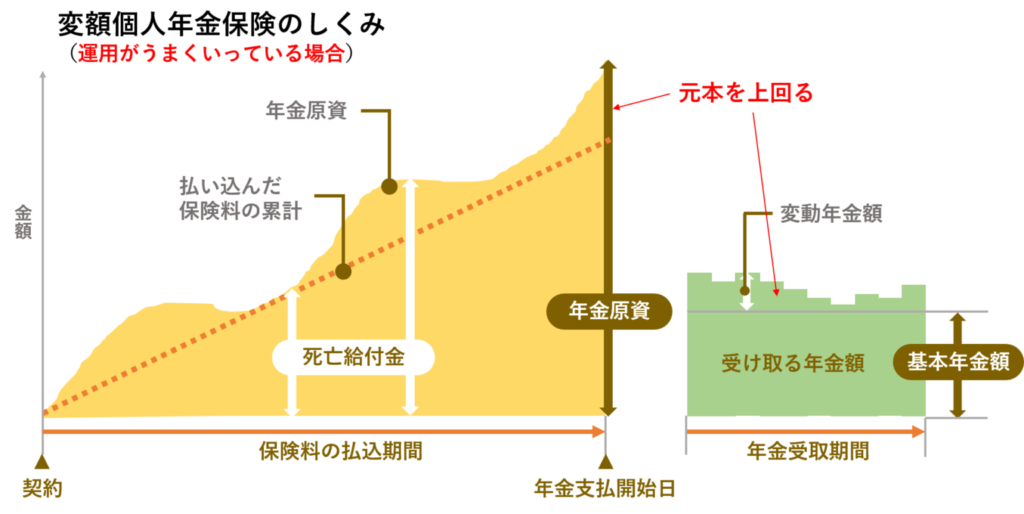

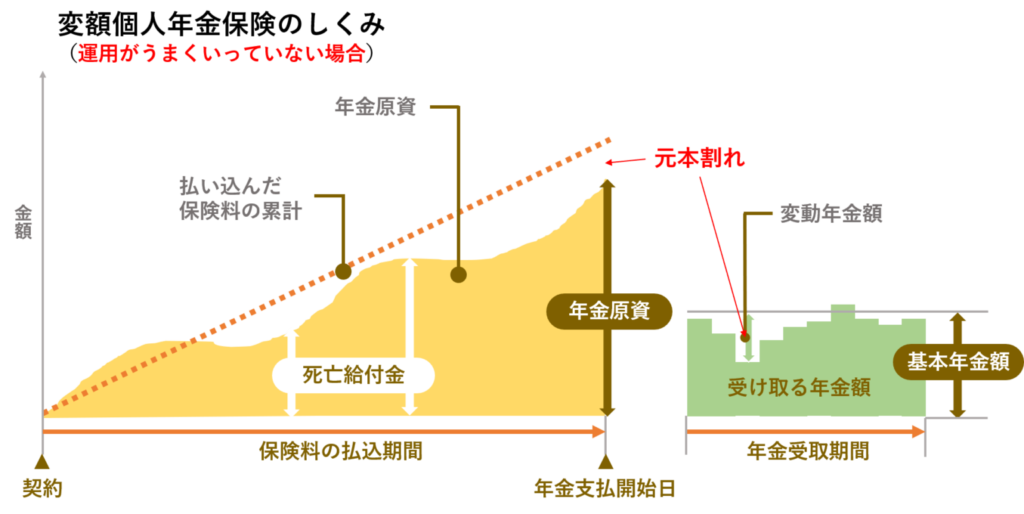

変額保険

変額保険は、ハイリスク・ハイリターンのどちらも望める保険です。

具体的な商品としては、変額年金保険、変額保険(終身型・有期型)などがあります。

変額保険は、支払った保険料を投資信託等で運用していきます。

その選択の仕方によってハイリスク・ハイリターン、ローリスク・ローリターンのどちらも選択が可能です。(株式投資信託を中心に選べば、ハイリスク・ハイリターンなど)

大きなリターンを望める一方、元本割れとなり損をする可能性があります。

円建ての保険ではお金が増えませんが、変額保険にすればお金が増える可能性があるので投資の一手段となります。

投資信託との違いは、

- スイッチングが可能(手数料や税金を払うことなく投資信託を変更できる)

- 税金のコントロールが可能(解約時に一時所得となる)

メリット

- 運用がうまくいけば投資としての成果も大きくなる

- スイッチングが可能

- 税金が有利

デメリット

- 運用に失敗すれば元本割れの可能性もある

(リスクはコントロールが可能。長期的な運用をすることでリスクを減らすことができる) - 普通に投資信託を購入するよりはコストがかかる

(例)変額保険(変額年金保険)

投資信託

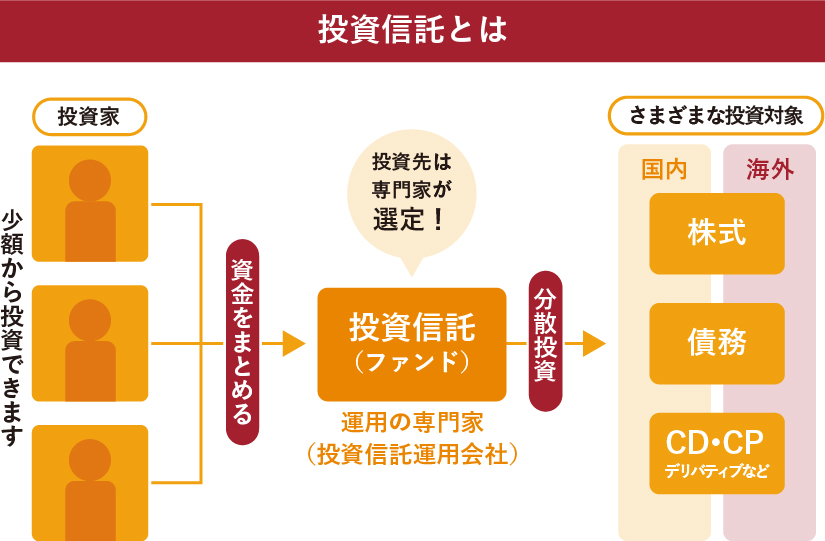

投資信託は、投資をする人(投資家)の資金を運用会社に任せて運用する商品です。

運用会社には、ファンドマネージャーなどの投資の専門家(プロ)が在籍しています。

投資信託の運用会社の役割

運用会社は、〇〇投信、〇〇投資顧問、〇〇アセットマネジメントという名前の会社が多いです。

運用会社は、以下のようなプロセスを経て資産運用を行います。

STEP1 世界経済全体の調査・分析

投資判断に影響を与える各種経済状況の情報収集、分析を行います。

STEP2 個別の企業の調査・分析

・金融機関や企業を対象に、財務、収益力など調査

・企業訪問調査やトップマネジメントの面談を通して企業の評価

STEP3 運用計画

・各種調査を踏まえて、個別ファンドごとに運用の基本計画を立て、運用を行います。

・必要に応じて見直し

運用会社ではこれらの調査、分析に基づく運用によって、中長期的に安定した収益を追求しています。

また、自分で運用する際にはこれらの全部または一部を自分で行うことになります。

メリット

- 少額から投資が可能で気軽に投資ができる。

(金融機関によりますが、1円から投資が可能。毎月積立で購入することも可能です。気軽に始めることができます。)

- NISAやiDeCoなどの制度を使えば税金がお得になる

(NISA制度を利用して購入すると、投資で利益が出た際に支払う税金がゼロになるのでお得です。)

デメリット

- 種類がたくさんあって選ぶのが難しい

(5,000~6,000種類くらいあり、自分の資産運用の目的(投資期間、予算、リスク許容度など)に合った投資信託を選ぶことは初心者にとっては難しい。)

※

通常は、投資信託の選択は難しいため、銀行や証券会社、FP(IFA)などを通して商品を購入します。

これらのプロは、投資信託の選び方や制度選択のアドバイスをしたり、選択するための様々なツールをもっていたりするので、初心者の方のサポートができます。

自分で運用する商品6つ

「自分で運用する商品」は以下の6つがあげられます。

- 外貨預金

- 債券

- 株式

- 金

- FX(外貨為替)

- 不動産

これらは初心者にとってはハードルが高くなります。

それは、自ら、値動きをチェックしながら売買する必要があるからです。

また、売買の判断には値動きの要因を分析する知識やリスクのコントロールの方法を身につけることも必要です。

外貨預金

いわゆる預金の外貨版です。

米ドルやユーロ、豪ドルなど様々通貨があります。

日本よりも金利の高い通貨で預金をすれば、日本よりも高金利で運用が可能です。

ただし、円高・円安といった為替の変動により利益が出たり損失が発生したりします。

(円安の時に預金を始めて円高の時に満期になるとマイナスになる可能性がある。)

メリット

- 金利が固定でわかりやすい

- 円の預金よりは利回りがよい

デメリット

- 為替の変動(チェックが必要)

- 新興国などは金利は高いが、為替の変動が大きくなるデメリットがある

- 先進国は、新興国に比べて為替の変動は小さくなる傾向だが、金利が低い

債券

国、地方公共団体、企業などは、債券(国債、地方債、社債)を発行して資金調達をします。

債券を買うということは、お金を貸すということになります。

その代わり、貸した見返りとして利子がもらえます。

債券の特徴として満期まで保有していれば元本は保証されますが、途中で売却した場合金利状況によっては元本割れの可能性があります。(※個人向け国債を除く)

日本国債

日本の政府が発行する債券です。日本の政府は破綻リスクがないので安全安心の商品です。

ただし、現在日本は低金利なので国債の金利も低く投資商品としての魅力はほとんどないでしょう。

メリット

- 安全安心でわかりやすい

デメリット

- ほとんど増えない

外国債券

外国の政府や企業が発行する債券です。

日本円よりも金利が高い通貨の債券は、日本の債券や外貨預金などよりも利回りが良いので投資としての魅力が出てきます。

ただし、外貨建てとなるので円高・円安などの為替の変動のことを考えなくてはいけません。

また、発行している国や企業が破綻してしまうと、元本が返ってこなくなる可能性があります。(お金を貸した先が倒産するとゼロになってしまいます。)

メリット

- 金利が固定でわかりやすい

- 日本の債券や外貨預金より金利が高い

デメリット

- 為替の変動(チェックが必要)

- 発行体(国・企業)の破綻(調査が必要)

株式

株式投資の利益は値上がり益と配当です。

上場企業の発行する株式は価格が変動し、良い企業の株価は上昇していきます。

株式を安い時に買って高い時に売れば値上がり益を得ることができます。

また、企業は利益の一部を株主に還元します。(株主配当)

良い企業に投資をしていれば毎年配当を受け取れます。

メリット

- 良い企業に投資をすれば大きな利益が上げられる

- 株価は上がるか下がるかだけなのでわかりやすい

デメリット

- 株価は毎日変動するのでチェックが大変

- 良い企業を調査することが難しい

金

金は毎日取引され価格が変動するので、投資の対象となります。

金の価値は希少性により決まり、様々な要因で変動します。

一般的に金は米ドル建てで取引されます。

メリット

- 3000年以上不変の価値がある

- 価格は上がるか下がるかだけなのでわかりやすい

デメリット

- 価格が上がるか下がるかの判断が難しい

- ドル建てで取引されるので為替リスクがある

FX(外国為替取引)

為替レートは常に変動するので、変動による差益が投資の利益になります。

外貨預金が一日単位の取引なのと比べると、秒単位の取引でも利益を出すことも可能です。

レバレッジ(※3)取引を使用すれば少額の資金で大きな取引も可能です。

メリット

- 短時間で利益を上げることができる。

- 価格は上がるか下がるかだけなのでわかりやすい

デメリット

- 価格が上がるか下がるかの判断は難しい

- 常にチェックする必要がある

- レバレッジを使うと損をした時の損失も大きくなる

※レバレッジとは

「レバレッジ」とは「てこ」のこと。(てこの原理)

少ない資金で大きな金額の取引ができることをレバレッジ効果といいます。

外国為替取引などは、少ない保証金で保証金以上の取引が可能となり、結果的に利益が大きくなります。

不動産

土地や建物を購入し、賃貸に出したり(家賃収入)売却したり(売却益)することで投資としての利益を上げます。

家賃相場や不動産価格は、物価上昇とともに上昇するのでインフレに強い資産である一方、バブル崩壊時などのように大きく値下がりし大損をするリスクもあります。

メリット

- 不動産はイメージがしやすい(値上がり益と家賃収入)

- ローンを活用すればレバレッジ効果あり

不動産のレバレッジ効果は、例えば、1000万円の資金を持っていた場合、9000万円のローン組めば、結果的に10倍の1億円の不動産を購入でき、利益も10倍となります。

デメリット

- 知識が必要

(家賃相場や不動産価格は変動するので、利益の出そうな不動産を購入する必要があります。専門知識や目利き力が必要となります。) - 資金力が必要

(不動産を購入するだけのまとまったお金が必要となります。借入することもできます。購入代金だけではなく、諸費用(仲介手数料、登記費用など)や税金(不動産取得税、消費税など)もかかります。)

番外編 その他2つ

前章までは、一般的な投資先として挙げられるものに絞ってご紹介しました。

この章では番外編として、2つの投資をご紹介します。

仮想通貨(暗号資産)

仮想通貨(暗号資産)は、価格が上がったり下がったりするので投資の対象となります。

需給だけでなく、将来性、流動性等が値動きの要因となります。

値動きが大きくギャンブル性の高い投資といえます。

メリット

- 上がるか下がるかしかないのでわかりやすい

- 大きく価格が上がる可能性もある。

デメリット

- 値動きに制限がないので大きく損失を被ることもある。

- 常にチェックが必要

- 換金できるかどうかが不透明なものもある

- 売却時の税負担が大きい(雑所得)

ソーシャルレンディング

ソーシャルレンディングとは、お金を借りたい会社とお金を貸したい人をマッチングさせるサービスです。

自分がお金を貸す側となれば、借りた人から金利を受け取ることが可能です。

借りたい企業としては、金融機関を通すことなく資金調達が可能です。

また、小口化されているので、1万円程度から購入できます。

メリット

- 小口で投資が可能

- 通常の預貯金や債券よりも金利が高い

- 融資先は業者にお任せなので考えなくてよい

デメリット

- 貸し倒れや返済遅延のリスクがある

- 流動性(換金性)がない

- 歴史が浅いので未知数

すぐに始めることのススメ 〜お金は時間の力で増える〜

投資の種類を選ぶ前に、ぜひ知っておいてほしいことがあります。

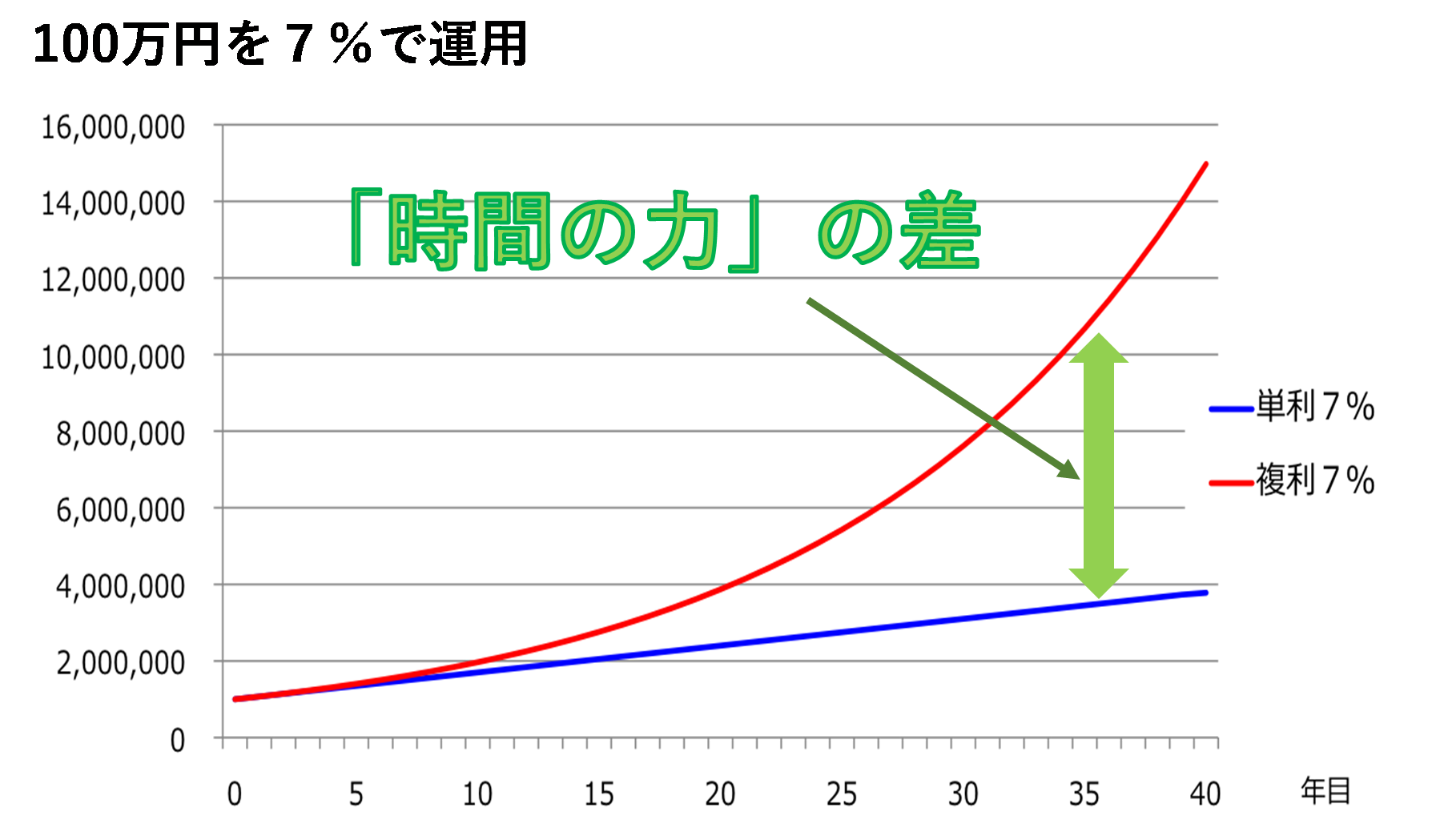

それは、「投資はできるだけ早く始めて、時間の力を活用(複利効果)すると最終的な利益が大きくなる」ということです。

投資は、運用していくと「利益」を受け取るタイミングがやってきます。

その時に、その利益を受け取ると単利、利益を受け取らないで再投資に回すと複利というものになります。

複利の場合は、利益に利益がついていくのでお金は雪だるま式にどんどん増えていきます。

単利と複利の差いわゆる複利効果を利用して投資を成功させるためには、時間の力が必要です。

以下の図は、100万円を7%で運用できたとして、「単利」と「複利」で利益の差をグラフにしたものです。

複利で長期運用(数十年スパン)する場合、開始時期が1年違うだけで、最終的な利益に大きな差が出ることをご理解いただけましたでしょうか?

ぜひ、自分に合った投資を見つけて、すぐにでも始めてみてくださいね。

初心者が投資をするためのステップ

株式や不動産などの投資は、ハイリスク・ハイリターンですが、長い時間をかければかけるほど、成功しやすくなります。

なぜなら、株式や不動産価格は長期的には右肩上がりになることが多いと考えらるので、価格が下がり、一時的な損があっても、挽回できる可能性が高まるからです。

逆に、投資期間が短い場合は、挽回できる可能性が少なくなるので、ローリスク・ローリターン投資を行うべきということです。

つまり、どのような商品を選んでいけばよいかは投資期間によって決まってくるので、まずは投資期間を決めていきます。

ここでは、初心者が失敗しないための投資を解するステップを解説します。

現状を把握する

まずは、投資にいくらくらい回せるのかを確認するために家計の現状把握をします。

具体的に知りたいのは、以下の2つです。

- 収入(フロー)の中から毎月投資に回せる金額

- 貯蓄(ストック)の中から投資に回せる金額

家計簿やキャッシュフロー表、バランスシートなどを駆使して把握しましょう。

また、学費や車の買い替えなど、支出が決まっているイベント(ライフイベント)も把握しておきましょう。

収支が赤字だったり、貯金がマイナスだったりする状況では投資に回すお金は確保できません。

ゴールを設定する

次のステップは、投資の目的(ゴール)を決めます。

投資する商品を選択するためには、投資期間と金額を決めることが重要なのですが、投資期間や金額を決めるには目的が決まっていないと決まりません。

例としては、住宅購入、結婚、教育資金、老後などです。

投資期間と目標の金額も決まっていれば、必要な投資資金の目安や必要な利回りなどもわかり、商品選択に役に立ちます。

ゴール(投資期間)に合わせて商品を選択する

次のステップは、投資の目的(ゴール)を決めます。

投資する商品を選択するためには、投資期間と金額を決めることが重要なのですが、投資期間や金額を決めるには目的が決まっていないと決まりません。

例としては、住宅購入、結婚、教育資金、老後などです。

投資期間と目標の金額も決まっていれば、必要な投資資金の目安や必要な利回りなどもわかり、商品選択に役に立ちます。

まとめ

投資を始めようと思ったときに、投資の種類を理解することで、自分に合った投資の方法を見つけることができれば、あとは投資を実際に始めることが大切です。

なぜなら、種類を理解しただけではお金は増えていかないからです。

自分で理解することや選択することが難しく始めることができない方は、ぜひファイナンシャルプランナーに相談してみてください。自分に合った方法が見つかるはずです。

投資によりお金を増やすことができれば、人生もより充実するはずです。ぜひ、第一歩を踏み出してみましょう!