投資信託のリスクとは、初心者がリスクコントロールする方法を紹介

投資信託を始めようと思ったのですが、リスクがあるんですよね。大損してしまわないか心配でなかなか始められません……。

投資信託は投資商品なのでもちろん”リスク”はあります。ただ、このリスクは、一般的な『危険』という意味とは少し異なります。実は、投資信託で利益が出るのも、この『リスク』があるからなのです。

本記事では、投資信託のリスクの種類と回避方法、投資信託を始めるうえでの注意点について解説します。

実は、投資信託はリスクをコントロールしやすいので資産運用初心者におすすめできるものです。

投資信託のリスクを正しく理解し、活用していきましょう。

この記事で分かること!

- 投資信託の主な4つのリスク

- 投資信託のリスク回避方法

- 投資信託をやるうえで知っておくべき注意点とその回避方法

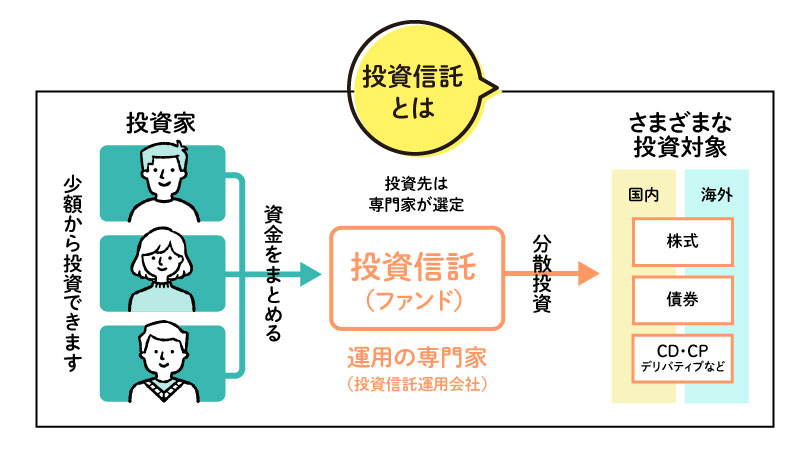

投資信託とは

投資信託とは、投資家の資金を一つにまとめたものを運用の専門家が国内外の株式や債券などに分散投資し、その運用の中で出た利益を投資家に還元するという金融商品です。

押さえておくべき投資信託4つのリスク

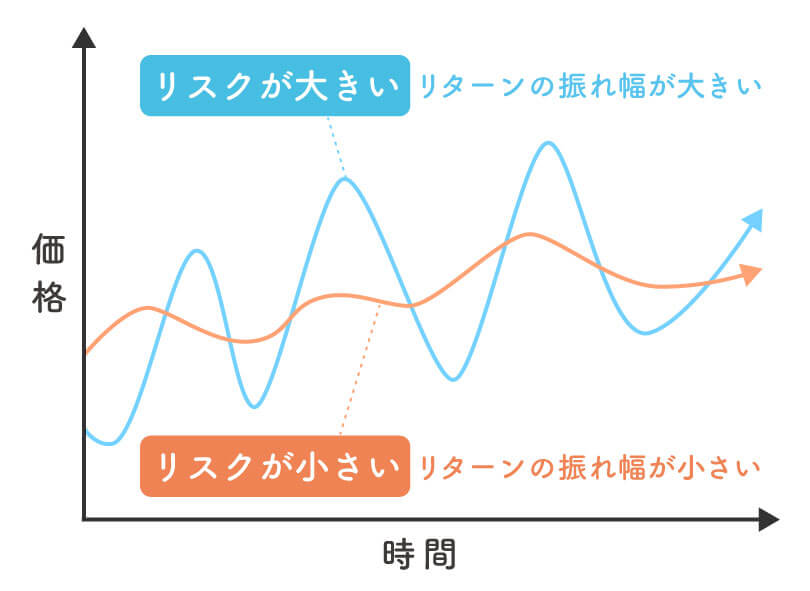

前述しましたが大前提として、投資信託におけるリスク、は日本語で言う”危険”ではありません。

「投資信託のリスク」とは

投資信託の「リスク」は一般的な意味の「危険」ではなく「価格の変動幅(収益のばらつき)」を意味します。

下図のように変動幅(ブレ幅)が小さいことを「リスクが小さい」、変動幅(ブレ幅)が大きいことを「リスクが大きい」と呼びます。投資信託の種類によってリスクの大小が異なります。

さらに投資信託のリスクは、主に以下の4つのリスクによって変動していきます。

- 価格変動リスク

- 為替変動リスク

- 信用リスク

- 流動性リスク

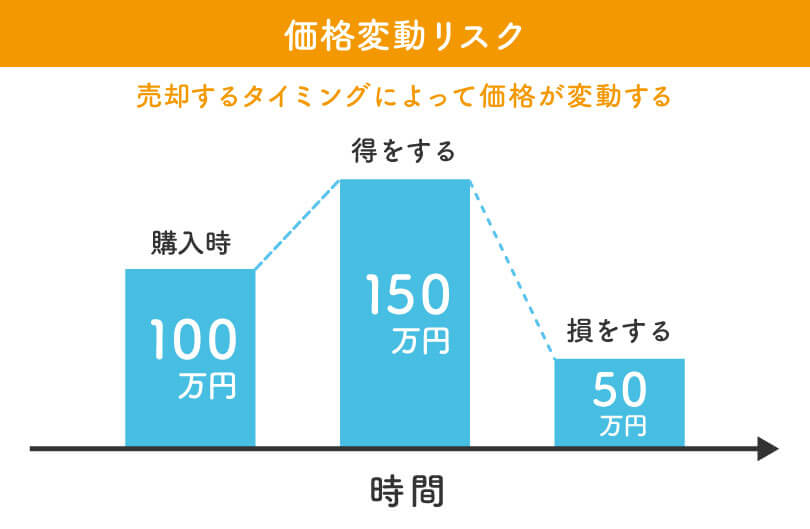

①価格変動リスク

価格変動リスクとは、国内外の政治・経済情勢・企業の業績などの影響を受けて、売ったときの価格が、買ったときの価格より、値上がりしているか値下がりしているかが確実ではないというものです。

例えば、購入時100万円だった株が150万円に上がっていた場合には、売却すれば利益を得ることができますが、逆に50万円に下がっている場合には、元の価格を下回るリスクがあるということです。

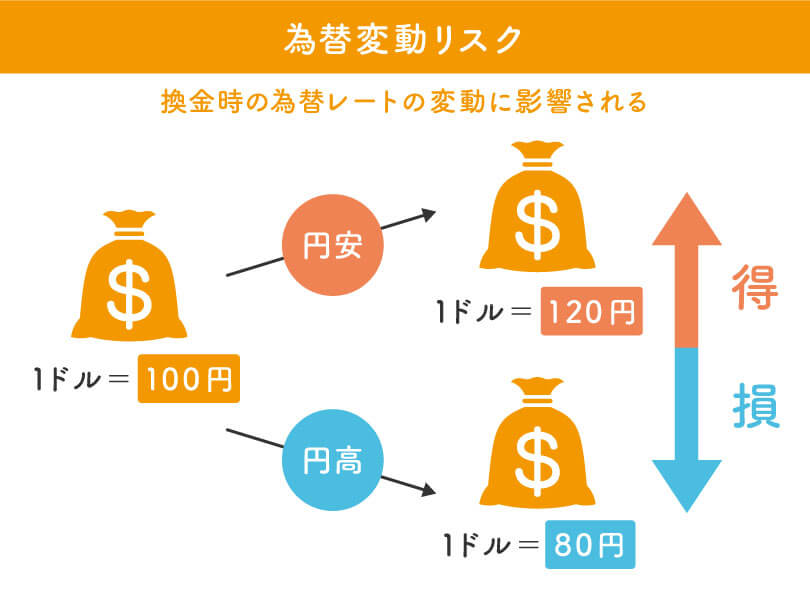

②為替変動リスク

為替変動リスクとは、外国の金融商品に投資した場合、換金時(円⇔外貨)に為替レートの変動が生じるため利益が確実ではないというものです。

例えば、1万ドルの外貨を1ドル=100円で購入した場合、為替相場が変わらなければ、その価値は100万円のままですが、

1ドル=120円(円安)になった場合は1万ドル×120円=120万円に上昇し、1ドル=80円(円高)になった場合は、1万ドル×80円=80万円に下落します。

このように換金するタイミングによって、得をすることも損をすることもあるということです。

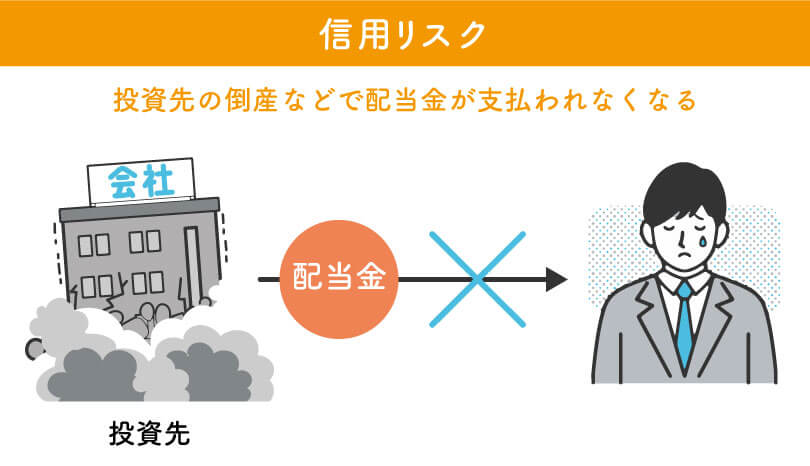

③信用リスク

株式投資は、投資先である会社の経営破たんなどで、元利金などの支払いが遅れたり、支払われなくなったりする可能性があります。

例えば、A社に100万円分の株式投資をし、始めは配当金が払われていたが、その後A社が経営不振になり業績が悪化して、配当金の支払いがなくなってしまったなどが挙げられます。

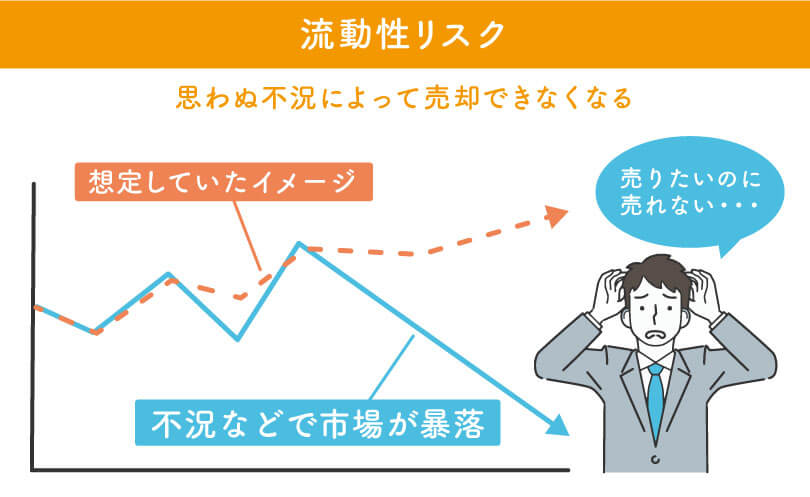

④流動性リスク

流動性リスクとは、取引が少なくて、必要なときに思うような価格で売ることができないなどの理由により、現金化したいときに、すぐに現金化できない可能性のことです。

例えば、売却して現金化する予定でいたが、コロナショックやリーマンショックのように、市場が暴落していまい、予定していた売却価格ではなくなってしまったなどが挙げられます。

このように、投資信託はリスクがあることによって価格が上がったり下がったり変動します。

しかし、リスクを抑えて逆に上手く利用すれば、預貯金では低金利でお金がなかなか増えない今の状況で、投資信託はお金を賢く増やす有効な手段となります。

次の章で投資信託のリスクをコントロールする方法をお伝えします。

投資リスクを小さくするために大切な「長期」と「分散」

上記の4つのリスクをできるだけ小さくするためには「長期」「分散」がキーワードです。これを実践すればリスクを小さくしながら、お金を増やす運用効果も期待できます。

投資信託は「長期」で持つことでリスクを小さくできる

投資信託は長期で保有し続けることがリスクコントロールのために必要です。なぜなら、下記2つのポイントより長期保有することで、投資したお金が増えやすくなり、下限幅のリスクを小さくできるからです。

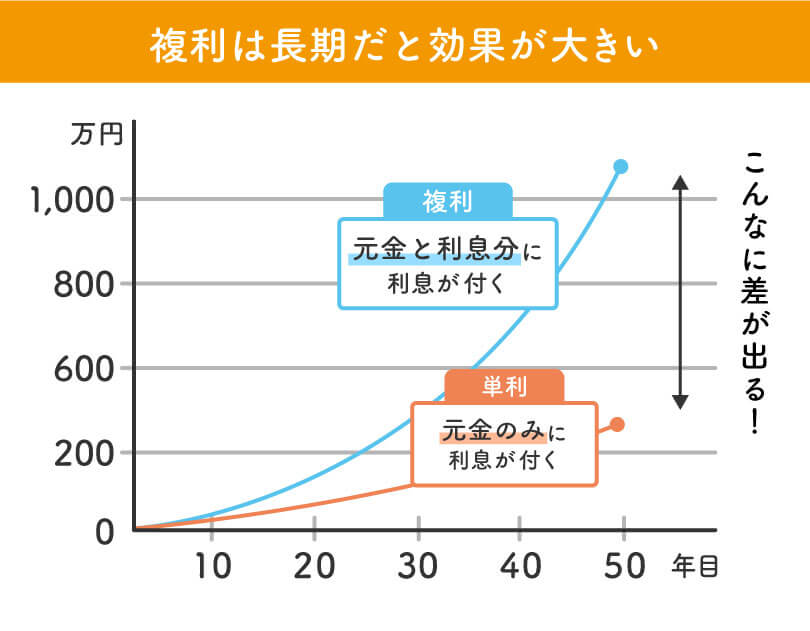

【ポイント1】長期だと複利の効果が大きくなる

元金に対しての利息の付き方は単利と複利の2種類あります。簡単に言えば、

- 元金のみに対して利息が付く

- 元金と利息分に対して利息が付く

かの違いです。

リスクを小さくすることを考えた場合、下記より複利の効果は「長期」で持つことで発揮され、単利よりもお金が増えやすいとお分かりいただけると思います。

※投資信託は複利で運用することができます。

【ポイント2】長期だと運用のリスク(値動きの変動幅)が小さくなる

投資は長期運用ほどリスクが小さくなります。

上記のとおり、投資期間が長ければリスク(値動きの変動幅)は小さくなっています。よって、投資信託は値動きに一喜一憂しないで、時間を味方につけて「長期」でじっくり保持し続けることが重要です。

投資信託は「分散」になるのでリスクを小さくできる

資産運用は分散して投資することがリスクコントロールのために必要です。なぜなら、分散させることでリスクが小さくなるため、お金が減りにくくなるからです。

以下2つのポイントで分散投資のメリットを見ていきましょう。

【ポイント1】投資する商品を分散させることでリスクを小さくできる

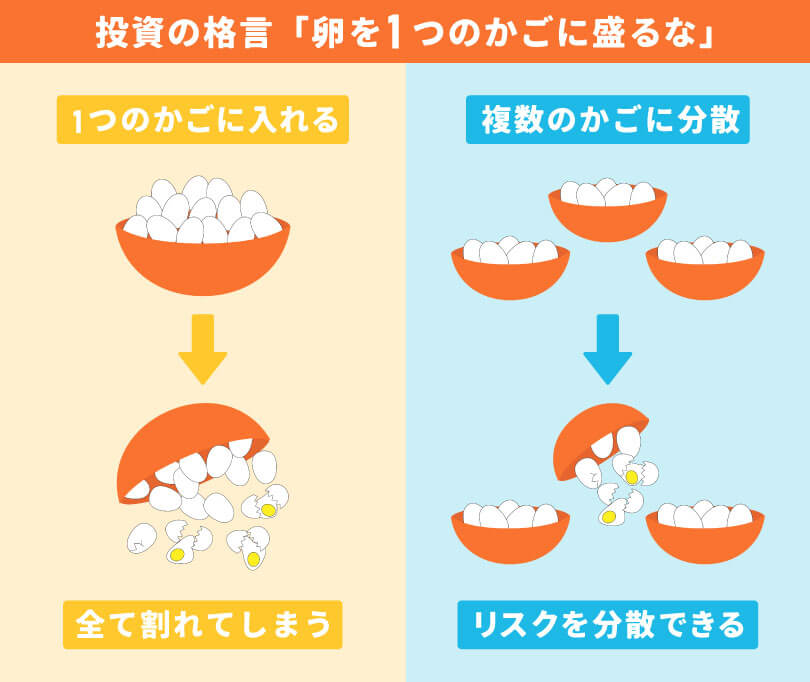

資産運用には「卵を一つのカゴに盛るな」という格言(ことわざ)があります。性質や値動きの異なる複数の資産に分散して運用することにより、リスクを小さくする効果があります。

投資信託はそれ自体が、株式や債券、国内や海外など、さまざまなところに投資を行っている『分散されている商品』です。

投資信託を始めた(購入)時点で『分散投資』となり、リスクを小さくした状態で資産運用を始められます。

【ポイント2】投資する時間(タイミング)も「分散」させてリスクを小さくする!

もう一つは時間分散。実は、投資信託の商品が決まったとしても、どのタイミングで買うのがいいのかを判断するのは運用のプロでも至難の業です。

なぜなら、未来のことは誰も分からないからです。そこでオススメするのがドルコスト平均法です。

分かりやすく言い換えるなら「毎月定額で積立する」です。投資信託をこのドルコスト平均法で積み立てていけば“時間の分散”となり、更にリスクを抑えることができるでしょう。

↓ドルコスト平均法の詳しい解説はこちら!

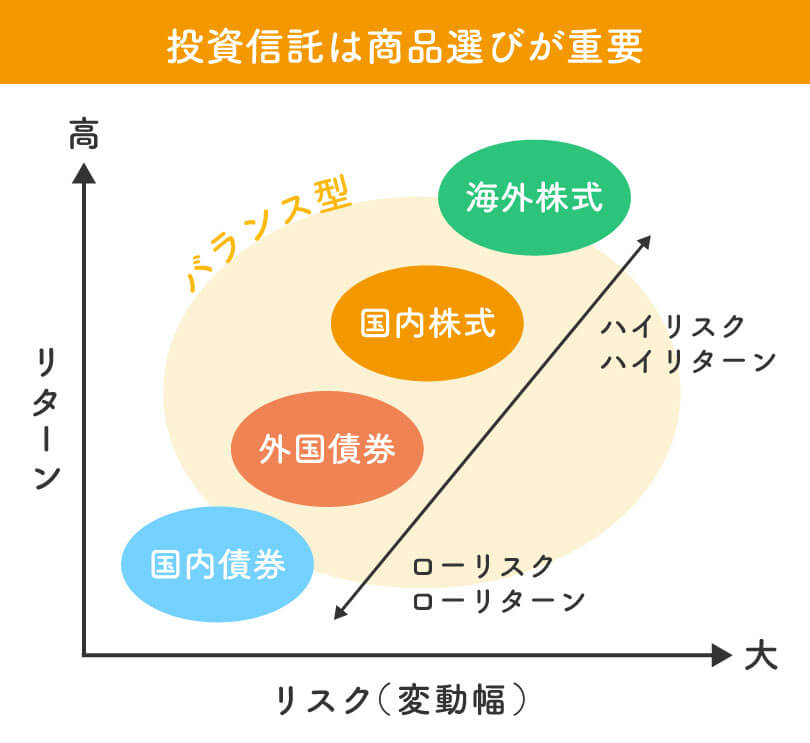

投資信託選びがリスクコントロールで重要

投資信託は投資する商品(投資対象や投資の種類)によってリスクの大きさが異なります。そこで、リスクコントロールで重要になってくるのが、『投資信託選び』です。

先に述べた通り、投資信託の投資対象は様々あり、それぞれリスクやリターンの関係が異なります。

また、日経平均株価やTOPIX(トピックス)などの指数と連動する『インデックス型投資信託』や、インデックス型を上回るような運用を目指す『アクティブ型投資信託』、どちらを選ぶかによっても目指すリスク・リターンは異なってきます。

実際のところ、“良い投資信託”=”あなたに合った投資信託”ではありません。投資信託選びで大事なことは、”あなたの運用目的(リスクやリターンを加味した)に合った投資信託”を見つけることにあります。

以下の記事ではFPが実際に行っている投資信託の選び方を解説していますので、商品選びの際はぜひ参考にしてみてください。

知っておくべき投資信託の「分配金」と「税金」

投資信託をやるうえでぜひ知っておいてほしいのが「分配金」と「税金」です。

どちらも回避方法を実践すれば、よりお金を増やせる可能性が高くなります。

これらを知らないで投資信託を始めるのはとてももったいない!ぜひ知っておいてください。

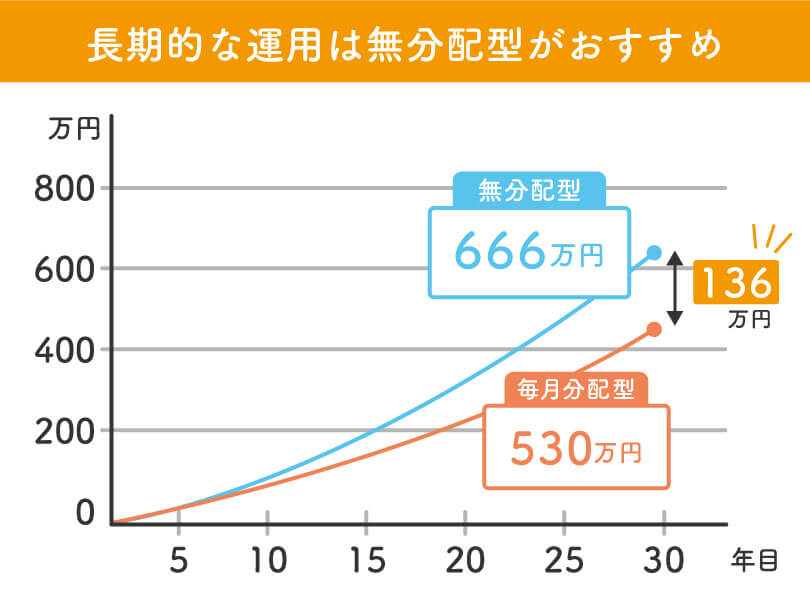

『分配金』は受け取らずに再投資(無分配型)がお勧め

投資信託は分配金に注意しましょう。投資信託における分配金とは、運用によって得られた収益を決算ごとに投資家(投資信託の購入者)に分配するお金のことです。

長期的な運用ならば、分配金は受け取らず再投資に回しましょう。(投資信託を選ぶ際は『無分配型』というものを選択しましょう。)

なぜなら、分配金を受け取ると手元の現金は増えますが、支払われた分配金の分だけ運用資産は減少するからです。反対に、受け取った分配金を再投資に回せば、投資の規模は大きくなります。

下記グラフは、

- 元本100万円

- 利回り7%

- 30年間

- 税率20%

で運用した場合で、

- 分配金を受け取らない(無分配型)

- 毎月受け取る(毎月分配型)

の比較です。

30年後の受取額は136万円も変わってきます。

長期運用を行うのならば、分配金は受け取らない『無分配型』を選びましょう。

『税金』は利益の20%!回避するために『NISA』を利用しよう!

投資信託では通常、利益確定時に税金が約20%かかります。(100万円の利益が出たとしたら、税金は20万円、手元に残るのは80万円!)この税金には注意が必要です。

この税金を優遇する制度が『NISA制度』です。NISAを使うと、条件のもと運用益が非課税になります。

NISAを使って100万円の利益が出たら、税金は0円!NISAを使うと使わないとではこれだけ差がでます!

↓NISAを始める方はぜひ読んでもらいたい記事です。

まとめ

今回の記事では投資信託のリスクとリスクコントロールの方法を紹介してきました。

投資信託はリスクがありますが、リスクコントロールを実践していけば投資初心者でもお金を増やしていくことができるので、恐れずに始めてみましょう。

もしも、自分ひとりでは自信がない、不安だと感じる人はFPなどプロに一度相談されることをオススメします。