夫婦の年金受給額を早見表で!年金の未来と就業パターン別の老後対策

老後の年金は夫婦でいくらもらえるの?

実は老後の年金が夫婦でいくらもらえるかということは、65歳になってみないと金額は確定せず、正確に把握することは難しいです。そこで、夫婦の就業パターン別に年金の受給額の目安を早見表にしました。ぜひ参考にしてみてください。

この記事で分かること!

- 働き方パターン別、夫婦の年金受給額早見表

- 夫婦で老後に必要な金額と不足額

- 年金制度の未来

- 夫婦の就業パターン別の老後資金対策方法

- 年金の不足額を埋めるための制度や商品

働き方パターン別、夫婦の年金受給額の早見表

まずは、夫婦の働き方のパターン別に年金額(月額)の目安を計算してあります。

自分に近いものを選んで参考にしてみてください。

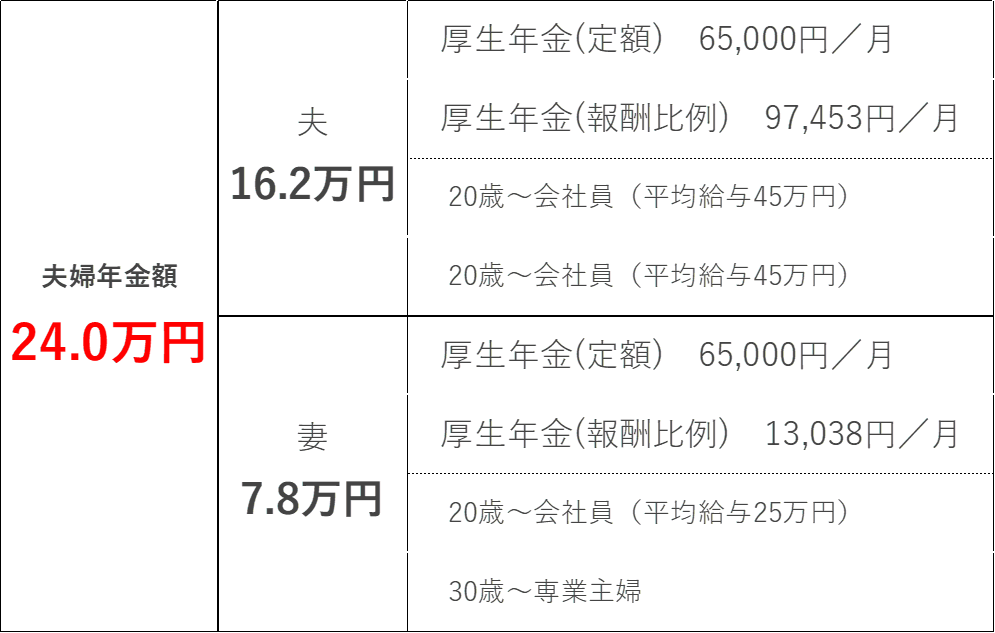

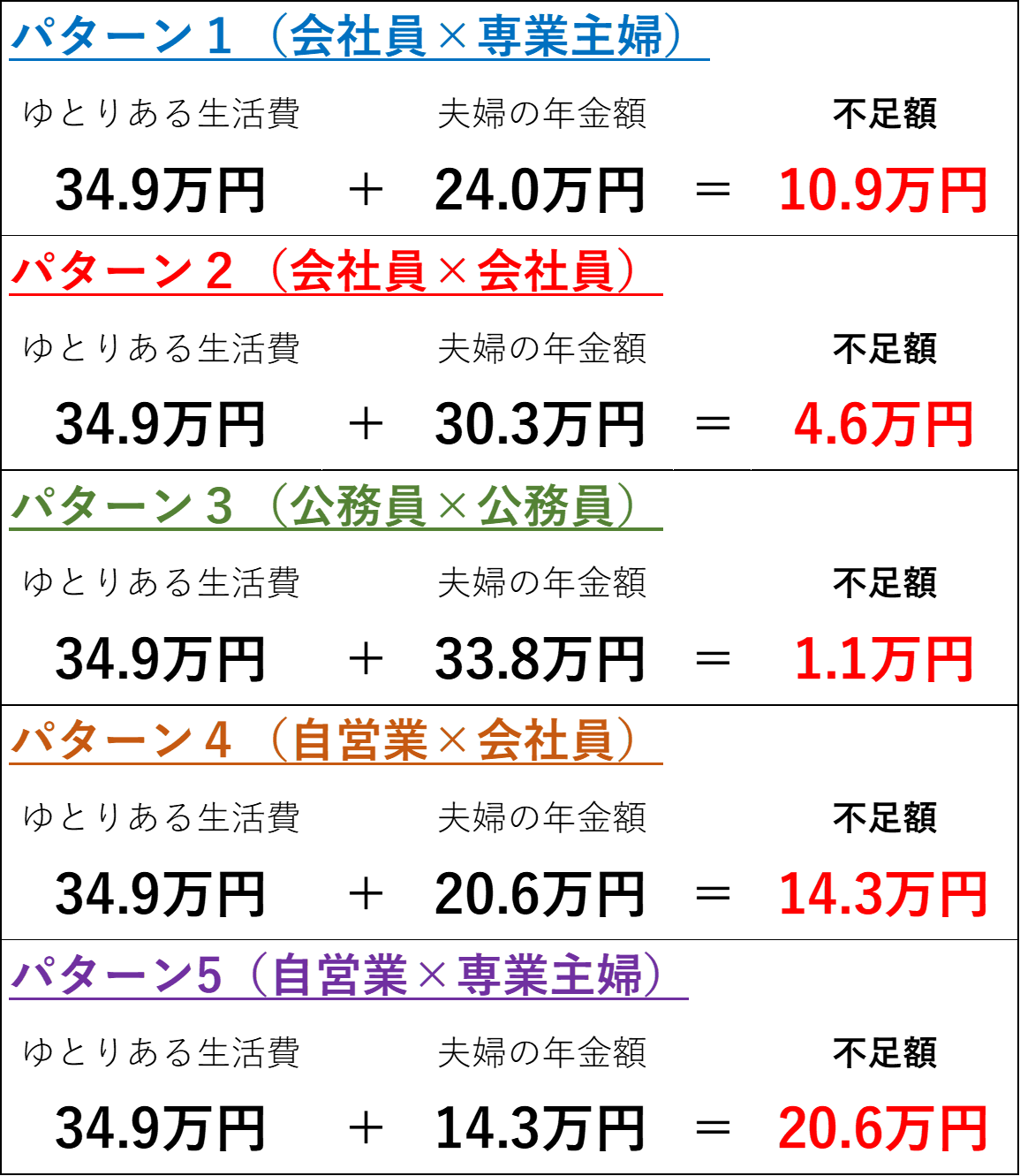

パターン1 会社員×専業主婦(会社員10年)

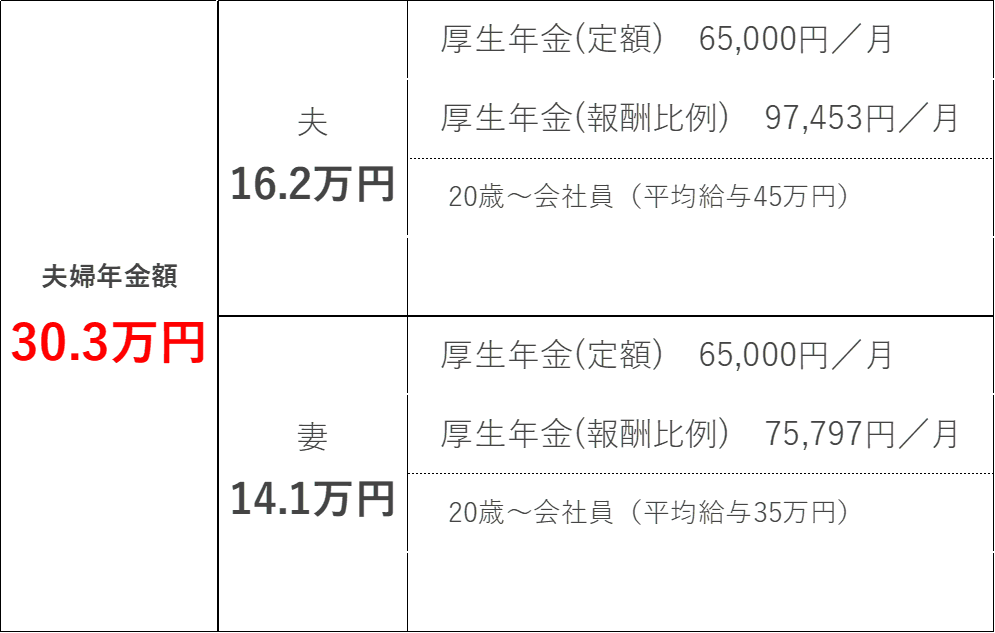

パターン2 会社員×会社員

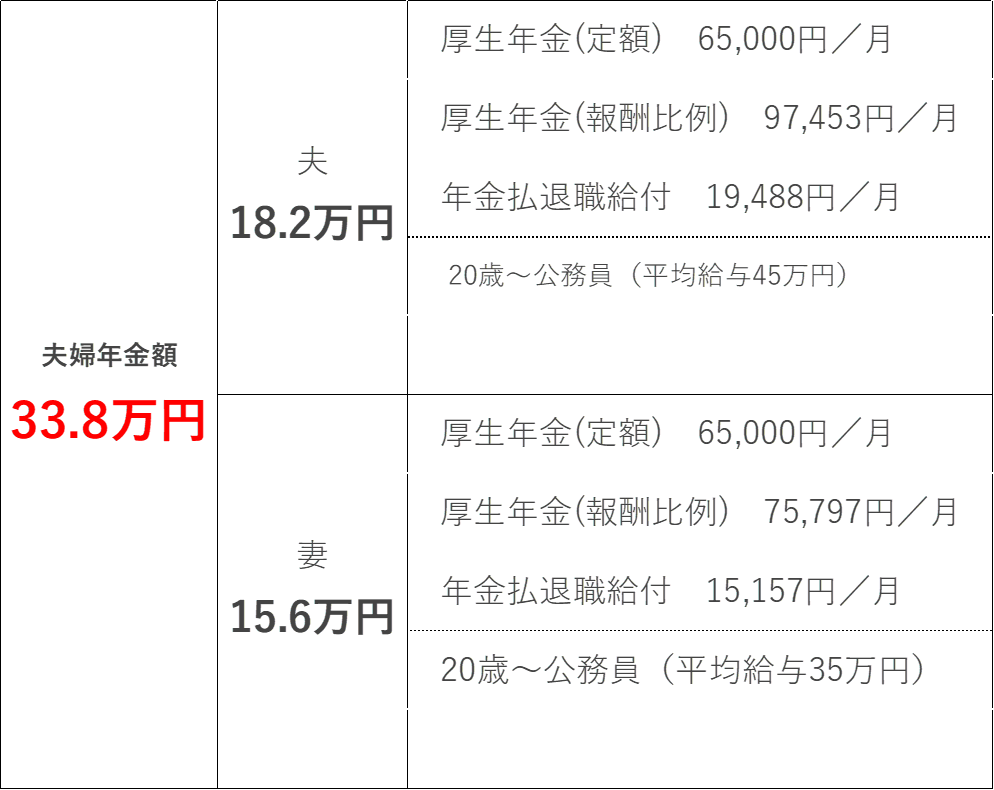

パターン3 公務員×公務員

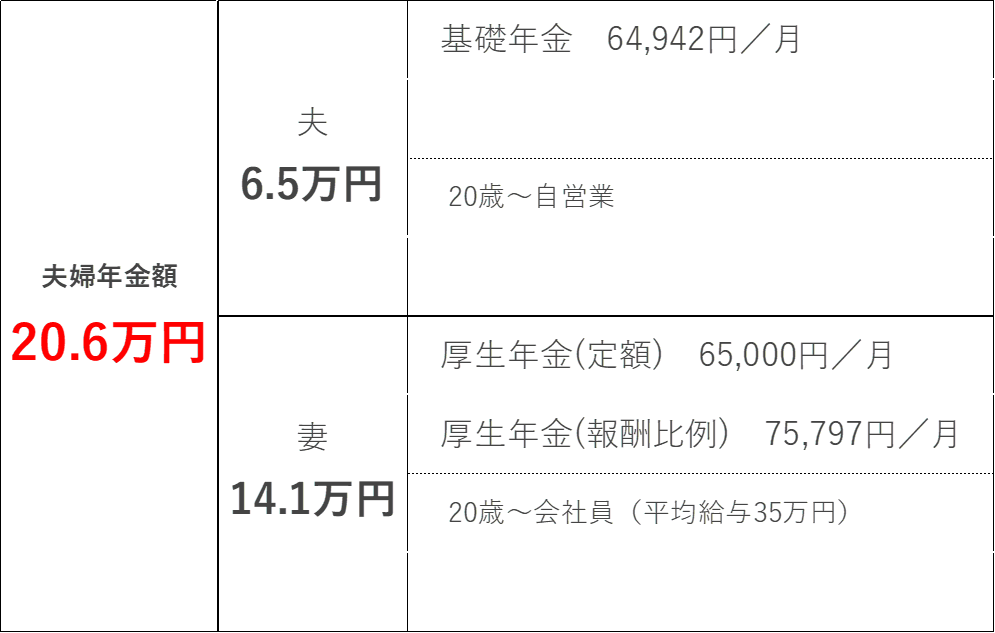

パターン4 自営業×会社員

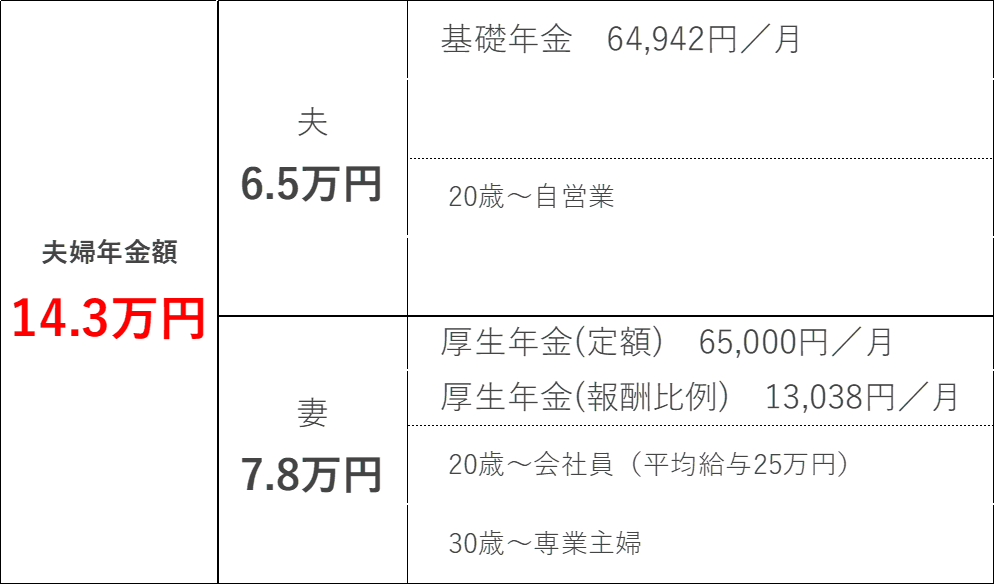

パターン5 自営業×専業主婦(会社員10年)

夫婦で老後に必要な金額と不足額

老後は、お金のことに余裕を持ちながら夫婦で楽しく過ごしていきたいものですよね。

まずは、老後に必要な生活費と不足額を知り、準備を進めていきましょう。

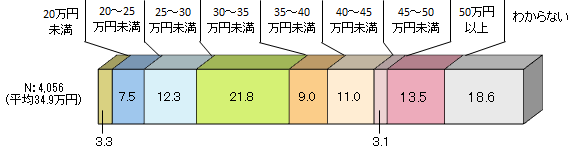

ゆとりある老後に必要な生活費の金額は夫婦で34.9万円/月

生命保険文化センターの「ゆとりある老後の生活費」として必要な、夫婦の生活費の平均は、34.9万円/月です。

<生命保険文化センター「生活保障に関する調査」/平成28年度>

働き方パターン別の年金の毎月の不足額は、1.1万円~20.6万円

1章で計算した、働き方パターン別の年金額とゆとりある生活費を比較してどのくらい毎月不足するかを計算しました。

働き方パターン別年金の不足額

パターン2(会社員×会社員)、パターン3(公務員×公務員)の方はぎりぎり不足する程度ですが、それ以外のパターン方はかなり不足額が多くなります。

60歳で退職したら、65歳までの収入は大丈夫?

公的年金がもらえるのは、65歳からです。もし、60歳で仕事を辞めてしまうと65歳までの5年間は無収入となります。

自営業などの人は定年がありませんから、働き続けるという選択肢もありますが、仕事を辞めてしまう場合は生活費の確保が必要です。

退職金や預貯金の取り崩し、再就職などが具体的な選択肢となると思いますが皆さんはいかがでしょうか?

年金制度の未来は?~受給額が減る可能性~

年金制度は確定したものではありません。年金額が将来的に減ってしまう可能性があります。

そのため、受け取れる年金で”足りる”と感じた方も、安心はできません。

簡単にではありますが、年金制度の未来を解説していきます。

少子化と高齢化により受給額が減る

少子化が進み働いている人が少なくなったり、高齢化により年金受給者が増えたりすると、高齢者の年金の受取額を減らすか、働いている人たちの保険料の負担を上げるかしなくてはいけなくなってしまいます。

なぜなら、日本の賦課方式の年金制度は、高齢者の年金を働いている人たち(現役世代)の保険料で賄う仕組みになっているからです。

少子化になると・・・保険料を支払う人が減る

高齢化が進むと・・・年金を受取人が増える

しばらくは、少子高齢化の傾向は変わりませんので、将来的な年金の受け取る金額が減ることは否定できません。

経済状況によって年金の受給額が変わる

年金の受給額は、経済状況によっても変わる可能性があります。

経済状況がよくなれば、年金の受給額も増えてくるかもしれません。逆に経済状況が悪くなるとその反対の可能性もあります。

現在は、デフレですが、今後の経済成長には期待したいものです。

制度改正により受給額が減ることも

今後も、年金の制度改正により年金の受給額が変化する可能性がありますので、注意が必要です。

年金制度は、少子化や高齢化、経済状況など様々ことを加味して制度設計されます。

また、5年に一度の年金改正により、それらに対応した制度に改正されてきています。最近は、受給額に関してはマイナスの改正が多くなってきています。

最近の年金制度改正に関しては以下のの記事を参考にしてみてください。

夫婦の就業パターン別の老後資金対策方法

ここでは、夫婦の就業パターン別の老後資金の対策方法をまとめました。夫と妻、それぞれの対策を詳しく解説していきます。

ご自身の当てはまるパターンを参考にしてみてくださいね。

老後資金が不足している方、年金制度に不安を覚えた方、ぜひ、ご夫婦で老後資金対策に取り組んでいきましょう。

パターン1 会社員×専業主婦の老後資金対策

会社員(夫)の老後資金対策

①外貨建て個人年金

個人年金保険に加入していないのであれば、外貨建て個人年金保険を検討しましょう。

保険料が個人年金保険料控除により所得控除されますので、10,000円/月(120,000円/年)程度の保険料の支払いにし対して、6,000円~10,000円/年(年収による)くらいの所得税と住民税の節税効果があります。

個人年金保険料控除を最大限生かすには、136,000円/年以上の保険料の支払いが必要です。(68,000円/年の所得控除となります。)

②iDeCo

企業型の確定拠出年金制度がない場合はiDeCoを検討しましょう。

掛金の上限は、他に企業年金等のあるなしで変わってきます。

iDeCoのメリットの一つに所得控除がありますが、「年収が高い」「60歳まで収入がある」ことがこのメリットが大きくなる条件です。

ですので、「年収が低い」「60歳まで働かない」「収入が下がってしまう」方は慎重な検討が必要です。

また、iDeCoは60歳まで引き出すことができませんので、若い方は教育資金や住宅購入資金などを考慮した上で余裕があれば始めていきましょう。

③NISA

余裕資金があれば、ぜひ老後に向けて資産運用を考えたいものです。

税制メリットのあるNISAを検討しましょう。

専業主婦の老後資金対策

①NISA

専業主婦の方は、収入がなく所得控除のメリットがうけられないので、税金のことだけを考えたらiDeCoにするよりもNISAの方が有利です。

②外貨建て個人年金保険

ご主人も契約している場合は、個人年金保険料控除のメリットは得られませんが、NISAにおいて積極運用をするのであれば、安定運用の商品として外貨建て個人年金保険をお勧めします。

ご主人が個人年金保険に加入していない場合や、将来的にご自身が就業した場合は、個人年金保険料控除のメリットを得ることができます。

パターン2 会社員×会社員

ご夫婦とも同じ考え方で問題ありません。夫婦で年収に差がある場合は、年収の高い方から検討しましょう。

①外貨建て個人年金

個人年金保険に加入していないのであれば、外貨建て個人年金保険を検討しましょう。

保険料が個人年金保険料控除により所得控除されますので、10,000円/月(120,000円/年)程度の保険料の支払いにし対して、6,000円~10,000円/年(年収による)くらいの所得税と住民税の節税効果があります。

個人年金保険料控除を最大限生かすには、136,000円/年以上の保険料の支払いが必要です。(68,000円/年の所得控除となります。)

②iDeCo

企業型の確定拠出年金制度がない場合はiDeCoを検討しましょう。

掛金の上限は、他に企業年金等のあるなしで変わってきます。

iDeCoのメリットの一つに所得控除がありますが、「年収が高い」「60歳まで収入がある」ことがこのメリットが大きくなる条件です。

ですので、「年収が低い」「60歳まで働かない」「収入が下がってしまう」方は慎重な検討が必要です。

また、iDeCoは60歳まで引き出すことができませんので、若い方は教育資金や住宅購入資金などを考慮した上で余裕があれば始めていきましょう。

③NISA

余裕資金があれば、税制メリットのあるNISAを検討しましょう。

パターン3 公務員×公務員

ご夫婦とも同じ考え方で問題ありません。夫婦で年収に差がある場合は、年収の高い方から検討しましょう。

①iDeCo

まずは、iDeCoを検討しましょう。

掛金は、12,000円/月が上限ですが、可能であれば上限金額で始めましょう。

公務員の方は60歳まで働く可能性が高くかつ年収が下がりにくいので、所得控除のメリットを60歳まで取ることが可能です。

ただし、受取時には勤務先からの退職金や公的年金の金額を考慮しつつ、一括受取か年金受取のうち税金が少なくなるのはどちらかを慎重に選ぶ必要があります。

②外貨建て個人年金

個人年金保険に加入していないのであれば、外貨建て個人年金保険を検討しましょう。

保険料が個人年金保険料控除により所得控除されますので、10,000円/月(120,000円/年)程度の保険料の支払いにし対して、6,000円~10,000円/年(年収による)くらいの所得税と住民税の節税効果があります。

個人年金保険料控除を最大限生かすには、136,000円/年以上の保険料の支払いが必要です。(68,000円/年の所得控除となります。)

③NISA

余裕資金があれば、税制メリットのあるNISAを始めましょう。

パターン4 自営業×会社員

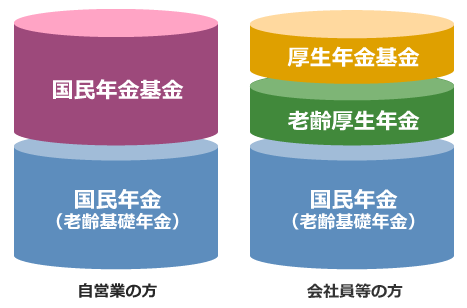

自営業の方は、公的年金が老齢基礎年金のみとなりそれだけでの生活は難しくなります。

老後生活をゆとりあるものとするためには、準備が必要となってきます。

選択肢も多いのでメリットのある選択をしたいものです。

自営業(夫)の老後資金対策

①iDeCo

自営業のかたは、まずはiDeCoを考えましょう。

年間860,000円を上限に掛け金がすべて所得控除となりますので、節税メリットも大きくなります。

自営業の方はほかに退職金もなく、公的年金も少ないので、受取時も税金はかなり少なくなる可能性が高いです。

老後を充実させるべく、なるべく上限に近い金額で始めたいものです。国民年金基金との併用も可能です。

②国民年金基金

安定運用で将来の年金額が確定している商品を希望する場合には、国民年金基金はおすすめです。

iDeCoは自分で運用商品を選択しなくてはいけないですし、年金の金額が確定していません。

それに対して国民年金基金は現在は、低金利の影響で利回りは低いものの加入時に将来の受け取る金額が決まっています。

注意点としては、iDeCoは60歳から受け取れるのに対し、国民年金基金は65歳からの受け取りとなりますのでライフプランも考えて選択する必要があります。

③外貨建て個人年金

個人年金保険に加入していないのであれば、外貨建て個人年金保険を検討しましょう。

保険料が個人年金保険料控除により所得控除されますので、10,000円/月(120,000円/年)程度の保険料の支払いにし対して、6,000円~10,000円/年(年収による)くらいの所得税と住民税の節税効果があります。

個人年金保険料控除を最大限生かすには、136,000円/年以上の保険料の支払いが必要です。(68,000円/年の所得控除となります。)

④NISA

余裕資金があるのであれば、NISAを始めましょう。

税制メリットがあるため、効率よく増やして貯めることができます。

会社員(妻)の老後資金対策

①外貨建て個人年金

個人年金保険に加入していないのであれば、外貨建て個人年金保険を検討しましょう。

保険料が個人年金保険料控除により所得控除されますので、10,000円/月(120,000円/年)程度の保険料の支払いにし対して、6,000円~10,000円/年(年収による)くらいの所得税と住民税の節税効果があります。

個人年金保険料控除を最大限生かすには、136,000円/年以上の保険料の支払いが必要です。(68,000円/年の所得控除となります。)

②iDeCo

企業型の確定拠出年金制度がない場合はiDeCoを検討しましょう。

掛金の上限は、他に企業年金等のあるなしで変わってきます。

iDeCoのメリットの一つに所得控除がありますが、「年収が高い」「60歳まで収入がある」ことがこのメリットが大きくなる条件です。

ですので、「年収が低い」「60歳まで働かない」「収入が下がってしまう」方は慎重な検討が必要です。

また、iDeCoは60歳まで引き出すことができませんので、若い方は教育資金や住宅購入資金などを考慮した上で余裕があれば始めていきましょう。

③NISA

余裕資金がある場合、ぜひ老後に向けた資産運用として、税制メリットのあるNISAを検討しましょう。

パターン5 自営業×専業主婦

自営業の方は、公的年金が老齢基礎年金のみとなりそれだけでの生活は難しくなります。

老後生活をゆとりあるものとするためには、準備が必要となってきます。選択肢も多いのでメリットのある選択をしたいものです。

自営業(夫)の老後資金対策

①iDeCo

自営業のかたは、まずはiDeCoを考えましょう。

年間860,000円を上限に掛け金がすべて所得控除となりますので、節税メリットも大きくなります。

自営業の方はほかに退職金もなく、公的年金も少ないので、受取時も税金はかなり少なくなる可能性が高いです。

老後を充実させるべく、なるべく上限に近い金額で始めたいものです。

国民年金基金との併用も可能です。

②国民年金基金

安定運用で将来の年金額が確定している商品を希望する場合には、国民年金基金はおすすめです。

iDeCoは自分で運用商品を選択しなくてはいけないですし、年金の金額が確定していません。

それに対して国民年金基金は現在は、低金利の影響で利回りは低いものの加入時に将来の受け取る金額が決まっています。

注意点としては、iDeCoは60歳から受け取れるのに対し、国民年金基金は65歳からの受け取りとなりますのでライフプランも考えて選択する必要があります。

③外貨建て個人年金

個人年金保険に加入していないのであれば、外貨建て個人年金保険を検討しましょう。

保険料が個人年金保険料控除により所得控除されますので、10,000円/月(120,000円/年)程度の保険料の支払いにし対して、6,000円~10,000円/年(年収による)くらいの所得税と住民税の節税効果があります。

個人年金保険料控除を最大限生かすには、136,000円/年以上の保険料の支払いが必要です。(68,000円/年の所得控除となります。)

④NISA

余裕資金がある場合、税制メリットのあるNISAを検討しましょう。

専業主婦の老後資金対策

専業主婦の方は、所得控除のメリットが取れません。また、年金保険料控除もご主人の契約で上限を使い切った場合には、個人年金保険料控除のメリットはもう受けられません。

①NISA

専業主婦の方は、収入がなく所得控除のメリットがうけられないので、税金のことだけを考えたらiDeCoにするよりもNISAの方が有利です。

②外貨建て個人年金保険

ご主人も契約している場合は、個人年金保険料控除のメリットは得られませんが、NISAにおいて積極運用をするのであれば、外貨建て個人年金保険は、安定運用の商品として検討をお勧めします。

ご主人が個人年金保険に加入していない場合や、将来的にご自身が就業した場合は、個人年金保険料控除のメリットを得ることができます。

年金の不足額を埋めるための制度や商品

ここまで、年金の不足額を埋めるための資産運用の手段として様々な制度や商品を紹介してきました。

ここではそれぞれの詳しい解説をしています。

興味のあるものからぜひ読んでみてください。

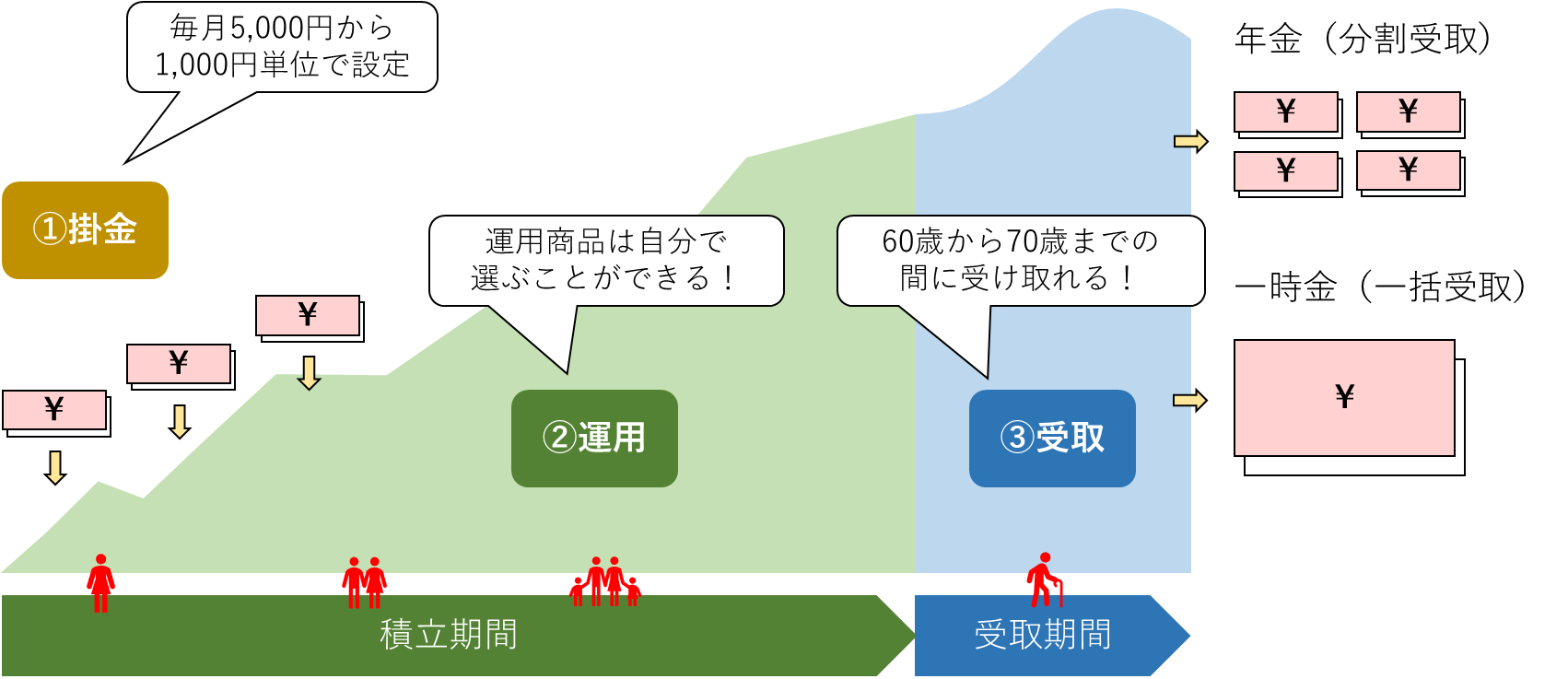

iDeCo(確定拠出年金(個人型))

iDeCoは、私的年金の制度で2017年からは誰でも加入できることになりました。

自分で申し込み、①掛金を支払い、②商品を選び運用し、③年金か一時金で受取ります。

掛金や運用益、受取時に税制上のメリットがありますので、普通に投資信託等で運用していくよりは税金が少なくなりお得です。

しかし、デメリットもあり全ての人にメリットがあるわけではありません。メリットとデメリットを理解した上で自分に向いているか考えましょう。

<iDeCoのしくみ>

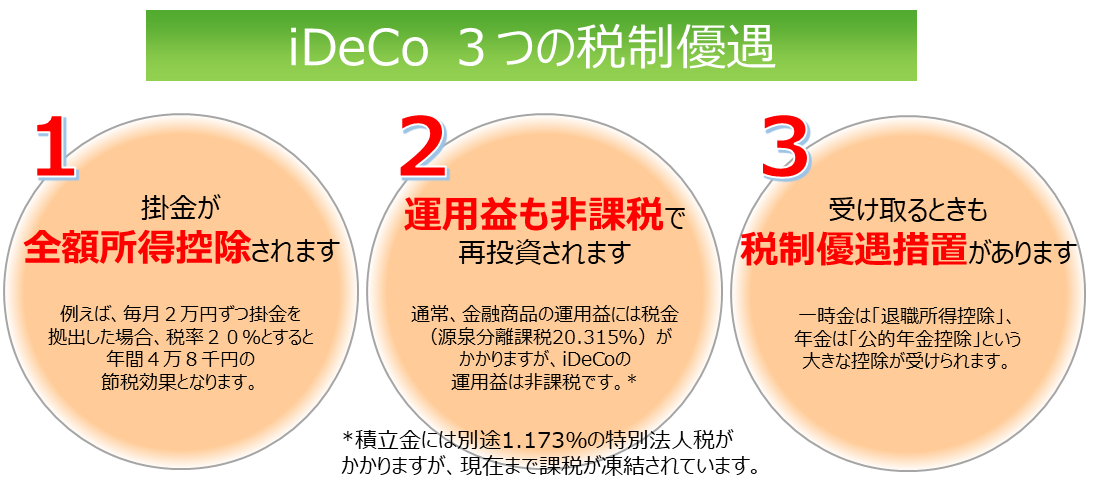

iDeCoの3つのメリット

iDeCoには、普通に投資信託などを購入して資産運用をするよりも、税制上のメリットが3つあります。

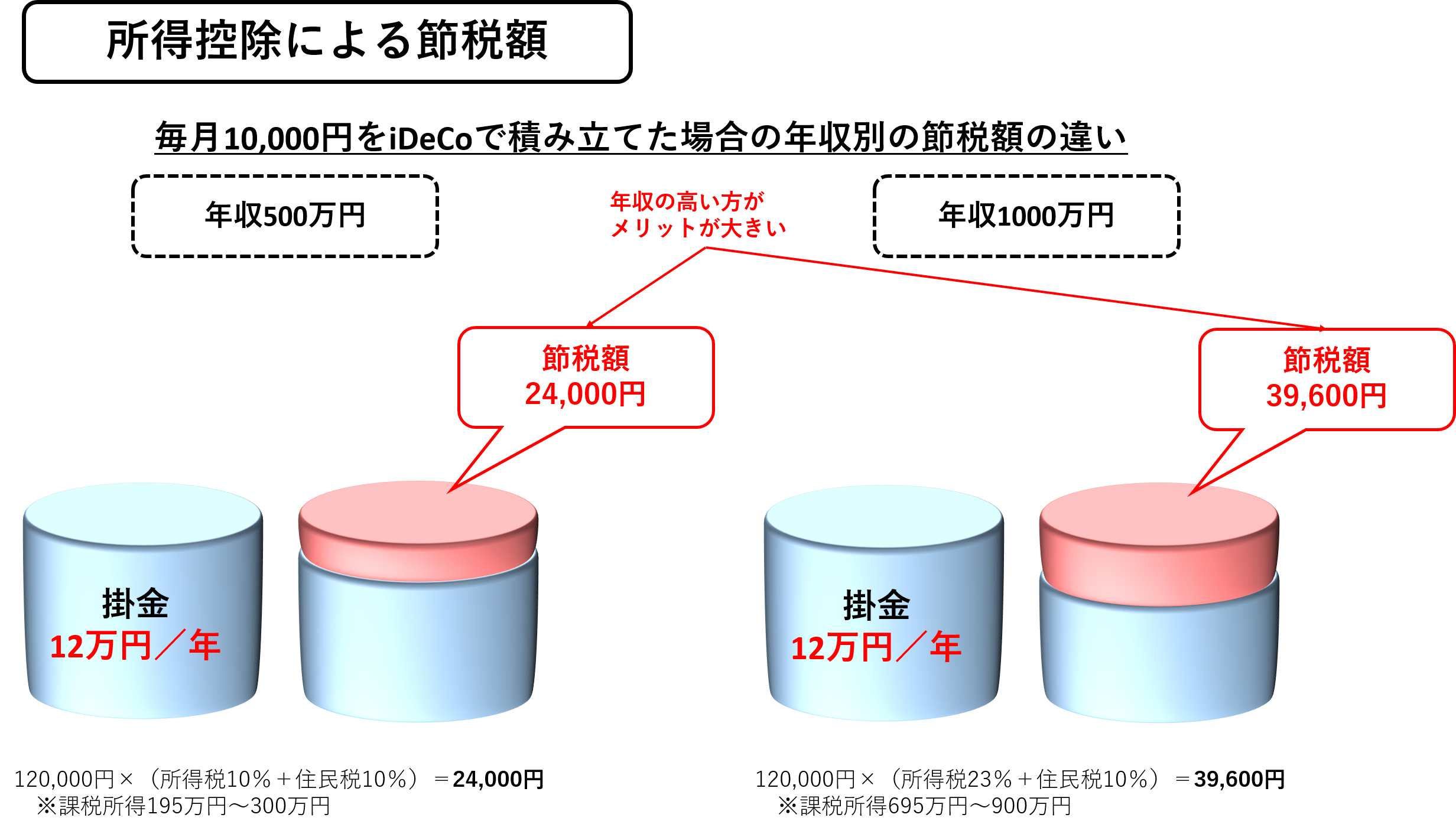

1 所得税や住民税が戻ってきて節税ができる。(掛け金が所得控除になります)年収の高い人の方が有利。

iDeCoは、掛け金の全額が所得控除になる(年収から差し引ける)ので、結果的に所得が下がりその分所得税と住民税が戻ってきます。

年収によって税率が違いますので、結果的に年収が高い人の方がもともとたくさん税金を支払っている分戻ってくる税金も多くなりメリットが大きくなります。

逆に、専業主婦の方など収入のない方はこのメリットはありません。

2 運用期間中に税金がかかりません。(通常は運用益に20.315%の税金がかかる)

iDeCoは運用期間中に税金がかからないので他の資産運用よりもお得です。

金融商品の多くは、毎年、資産運用の利益に対して税金が引かれてしまいますが、iDeCoの場合、毎年、税金が引かれません。

結果的に税金分だけ再投資に回る金額が大きくなり、結果的に税金が引かれている場合よりも増え方が大きくなります。

ただし、税金が有利な商品はiDeCoだけではなく、NISA、財形貯蓄制度、保険などもありますので、他の制度との比較も必要になってきます。

3 受け取るときも大きな控除があり税金が少なくなる。

iDeCoは受け取るときの税金も「退職所得控除」「公的年金控除」など各種控除により、結果的に、普通に資産運用をするよりも税金が少なくなります。

iDeCoは運用期間中に税金がかからなくても満期時に資産運用の利益に対して税金のことをかんがえなくてはいけません。

しかし、iDeCoは税金の計算は必要ですが、各種控除が大きく計算上の利益を少なくできるので、結果的に税金が少なくなるかゼロになります。

| iDeCoのメリットの詳細はこちらの記事も参考にしてください。 →FP公開!私が考える確定拠出年金(401k)やiDeCoの選び方 |

iDeCoの6つのデメリット

iDeCoのデメリットも様々あるのですが、知っておけば対処方法も検討可能です。

1 60歳まで受け取ることができない

住宅購入やお子様の教育資金など、60歳よりも前にお金を使いたい人はiDeCoには向いていません。

iDeCoは原則60歳から受け取ることが可能だからです。

マネープランがはっきりと決まらない中で老後資金ばかりに注力をして、iDeCoだけで貯蓄をしてしまうと、住宅購入資金や教育資金に振り分けることができなくなってしまいます。

iDeCoは基本的には老後資金準備用ですので、老後資金準備にはメリットがあるといえます。

2 商品の選択により元本割れの可能性もある

「私は絶対に元本割れする可能性の商品はいやだ」という人はiDeCoには向いていません。

iDeCoは元本確保型の商品も選択できますが、それでは、低金利の影響で利益が余りでないので税制上のメリットが小さくなってしまい、そもそも、iDeCoにする意味があまりありません。

基本的には投資信託を選択することとなり、投資信託自体が元本割れの可能性がありますので、元本割れの心配な方には向いていません。

ただし、老後の準備を投資信託でしよう思っている方にとっては税制上の優遇措置などメリットがあります。

3 自分で商品(投資信託など)を選ばなくてはいけない

「商品(投資信託など)の選択を自分でするのは難しい」と思う人にとっては、iDeCoは向いていません。

iDeCoは、掛け金を支払うだけではなく、投資信託などの運用商品を自分で選択しなくてはいけません。

ですので、iDeCoのしくみや商品の知識など勉強も必要になってきます。

ただし、自分で考えるのではなく、金融機関や専門家に相談しながら選ぶことも可能です。

4 所得の少ない人は所得控除メリットが小さい

専業主婦やパートなど、所得税、住民税を払っていない方は所得控除のメリットがありませんのでiDeCoのメリットが小さくなります。

また、収入の少ない方も所得税率が低いので同様に、所得控除のメリットが小さく、戻ってくる税金が少なくなります。

iDeCoの大きなメリットは掛け金の一部が戻ってくる(その分の税金の支払いが減る)ことなのですが、こちらは所得が高い人ほどメリットが大きくなります。

例えば、専業主婦の方で40歳くらいの方などは、iDeCoの3つのメリットのうち所得控除のメリットがとれないとなると、税金のことだけを考えたらNISAの方にメリットがあります。

いずれにしても、所得の少ない人はメリットが少なくなりますので他の制度も含めて検討するべきです。

5 勤務先から退職金を受け取るは、iDeCoの一時金受取は税負担が増える可能性がある。

公務員の方等、60歳時に勤務先から多くの退職金をもらう方は、注意が必要です。

例えば、iDeCoの受取を一時金で受け取る場合は、勤務先から受け取る退職金と合算して税金の計算をしますので、勤務先から退職金をもらわない人に比べて税金が多くなる可能性があります。

結果的に受取時に多額の税金を払うこととなるかもしれません。

この場合は、iDeCoを年金形式で受け取ったり、他の制度を検討する必要があります。

6 特別法人税の凍結が解除されれば大きな税金の負担が発生する

確定拠出年金は、積立金の残高に対して1.173%の特別法人税がかかります。

このことにより、iDeCoなどは1.173%以上で運用をしていかないと積立金が減ってきてしまうということになってしまいます。

結果的に、運用成績にかなり影響が出ますし、それ以上にハイリーターンを目指して運用しないとプラスにならなくなります。

ただし、現在まで課税は凍結されていますので、今のところは負担はありませんが、凍結解除によるインパクトは大きく今後も注意が必要です。

iDeCoが向いている人

以上のメリットデメリットを踏まえ、iDeCoが向いている人を考えます。

以下の条件をなるべく多く満たす人ほどiDeCoは向いていると考えます。

1 所得が多い人、60歳まで下がらない人

所得控除のメリットを最大化できます。

2 60歳まで掛け金を払うことができる人

所得控除や運用益に対するメリットを最大化できます。

iDeCoは途中でやめることができません。

3 ハイリスク・ハイリターンの運用を望む人

運用益に対する非課税のメリットを最大化できます。

特別法人税の凍結が解除されてもそれを上回る運用利回りを確保できる可能性が高くなります。

iDeCoが向いていない人

1 所得が低い人、所得が低くなってしまう人

所得控除のメリットが小さいまたは小さくなっていきます。

2 まだ、60歳までのマネープランを決められない人

60歳まで引き出しができないので、途中でお金が必要になってしまってはこまります。

3 安定的な運用を望む人

安定運用ではそもそも運用益が非課税であるメリットが小さくなります。

特別法人税の負担感が大きくなります。(凍結解除時)

4 勤務先からの退職金や年金が多く受取時に税金がかかりそうな人

iDeCoの満期は退職金と合算されるため税負担が大きくなる可能性あります。

iDeCoのまとめ

iDeCoを始める際は、自分にとってベストな制度か、メリットがあるか、よく検討してから始めましょう。

なぜなら、iDeCoは一度始めてしまうと、60歳まで引き出すことができません。

所得や年齢、今後のライフプラン等により、メリットやデメリットに差が出てきてしまうので、その点も考慮した上で検討することが必要です。

「メリットもあるようだし老後が心配だからとりあえず始めておこう!」と安易に始めてしまうと、実はあまりメリットがなかった・・・ということになりかねません。

自分で判断がつかない場合は、ファイナンシャルプランナー等に相談することをお勧めします。

(銀行や証券会社など金融機関は、iDeCoを販売している立場なので、iDeCoを始めようかどうか迷っている方は金融機関において相談することはお勧めできません。)

NISA

NISAも老後資金作りには有効です。

運用益が非課税となるために普通に課税口座で投資信託等を購入するよりもお得に資産運用が可能です。

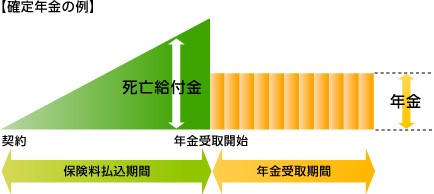

個人年金保険

個人年金保険には、生命保険会社の商品で誰でも契約できます。

円建てと外貨建てがありますが、現在は外貨建てにメリットがあります。

生命保険の利回りは、その時の金利の状況等によって決定されますが、現在においては低金利の影響で円建ての個人年金保険の利回りは過去最低の水準にあります。

しかし、日本よりも海外の金利の方が高いので、外貨建ての個人年金保険は円建ての個人年金保険よりも高金利となっており円建てよりも利回りがよくメリットがあります。

また、個人年金保険料控除による節税も可能です

国民年金基金

国民年金基金は自営業と自営業の配偶者のための制度です。

金利は決まっており、将来もらえる年金の金額は掛け金を支払う時点で確定しています。

基本的に掛け金は60歳まで支払い、65歳から年金がもらえます。終身年金も選択できます。

メリットとデメリット

4つのメリット

・加入時の段階でもらえる年金額が確定している。

・終身年金なので長生きをしても安心。

・掛け金が所得控除となり所得税、住民税の節税効果がある

・年金受取も公的年金控除の対象となるので節税効果がある。

3つのデメリット

・インフレになって物価が上がっても年金額は増えることはない

・早く亡くなってしまった場合は、元本割れになり損をすることもある

・国民年金基金自体の破綻リスクがある。

国民年金基金にするかiDeCoにするか

自己責任で自分で運用していきたい人は「iDeCo」

「iDeCo」は、投資先を自分で選択(自己責任)できるので、投資信託の選び方によって自由な運用が可能です。

積極的に運用することも安定的に運用することもできます。

受取のタイミングや受け取り方法(一時金、年金)も選択できます。

利益は少なくても安心のお任せプランは「国民年金基金」

「国民年金基金」は、加入段階で将来の受取額が決まってくるので安定、安心です。

しかし、現在は利回りが低いのであまり増えません。

※iDeCoと国民年金基金は併用も可能です。

確定拠出年金(企業型)

確定拠出年金(企業型)を導入している企業にお勤めの方はまずはこちらをしっかり考えましょう。

確定拠出年金の制度は、個人型(iDeCo)と企業型があります。

企業型の確定拠出年金は、勤務先の会社が制度を導入していないと関係がありませんが、導入している企業に勤めている方は積極的に活用していきたいものです。

基本的に掛け金は全額会社負担ですが、個人で掛金を上乗せすることもできるようになっている会社もあります。

いずれの場合も掛け金が所得控除となり税制上のメリットは大きいです。

自分で掛け金を拠出するわけではなく、会社が出してくれるので、あまり真剣に考えずに放置している方も多いようですがぜひ真剣に考えていきたいものです。

まとめ

以前は、

「60歳まで一生懸命働いて、会社から退職金をもらい、老後は年金暮らし」

というライフプランで問題なかったのですが、

「60歳まで働けるかどうか?退職金はもらえる?年金だけで老後は大丈夫?」

という時代になってしまいました。

自助努力が必要なのはもちろんですが、それを推進するべく制度や商品も増えてきました。

そうなってくると、「自分にはどれがあっているのか?メリットのある制度はどれか?」ということを考えていかなくてはいけません。

実際に、就業形態、家族構成、収入や資産状況、ライフプランによって優先順位が変わってきてしまいます。

いろいろな状況を踏まえて総合的な判断が必要なのですが、ご自身で判断するのは難しいかもしれません。

そんな時は、ぜひ、ファイナンシャルプランナーに相談してみてください!