インフレの意味をFPがわかりやすく解説!生活への影響と対策も!

最近、経済ニュース等でインフレという言葉をよく聞くようになりました。

インフレが起こると、物の価値が上がり、その分お金の価値が下がります。つまり同じ金額のお金が、実質目減りしてしまうのです。目減りという言葉の意味は、見た目はいっしょの金額でも「実質的な価値が減少すること」です。

この記事では、インフレ、デフレの意味と影響、対策について解説します。マネープランでは、インフレは重要なキーワードですので、当てはまる人はちょっと注意をしてみてください。

インフレの意味

インフレとは、モノやサービスの値段が上がっていくこと

インフレ(インフレーション)とは、継続してモノやサービスの値段(物価)が上がっていくことです。

その結果、今までと同じ金額では同じモノやサービスを購入できなくなっていってしまいます。

また、同じモノやサービスが購入できなくなるということは、お金の価値が下がることになってしまいます。

資本主義の経済は成長するのでインフレになりやすい

インフレが起こるのは様々な原因がありますが、経済成長していく前提では、需要(買いたい人)が供給(売りたい人)を上回りモノやサービスの価格が上がります。

政府も、経済が成長するような政策をとっていくため、不景気時に公共事業などの財政政策を行えば、需要増大となりインフレの原因となります。

また、不景気時に金利を下げてお金を借りやすくする金融政策も、お金の供給量を増やすこととなり結果的にお金を価値が下がりインフレの原因となったりします。

財政政策、金融政策

財政政策と金融政策は政府が行う経済政策の2つの柱です。

「財政政策」

国の財政を、収入や支出をコントロールして経済に影響を与える政策のこと。公共投資を増やしたり減らしたり、増税や減税で経済成長を促進したり抑制したりします。

「金融政策」

長期的な物価や通貨の安定や、景気対策のために、金利や通貨の量をコントロールすること。これらは、経済を持続的に拡大させる目的を達成するためにおこないます。

デフレ

デフレ(デフレーション)はインフレの逆で、不況などでものが売れなくなると、供給(売りたい人)が需要(買いたい人)を上回り物価が下落することを言います。

買いたい人が減るわけですから売り手は値下げし、より安い金額で今までと同じ商品やサービスを買えることになるため、結果としてお金の価値が高まります。

デフレが続く日本も、今後はインフレに!

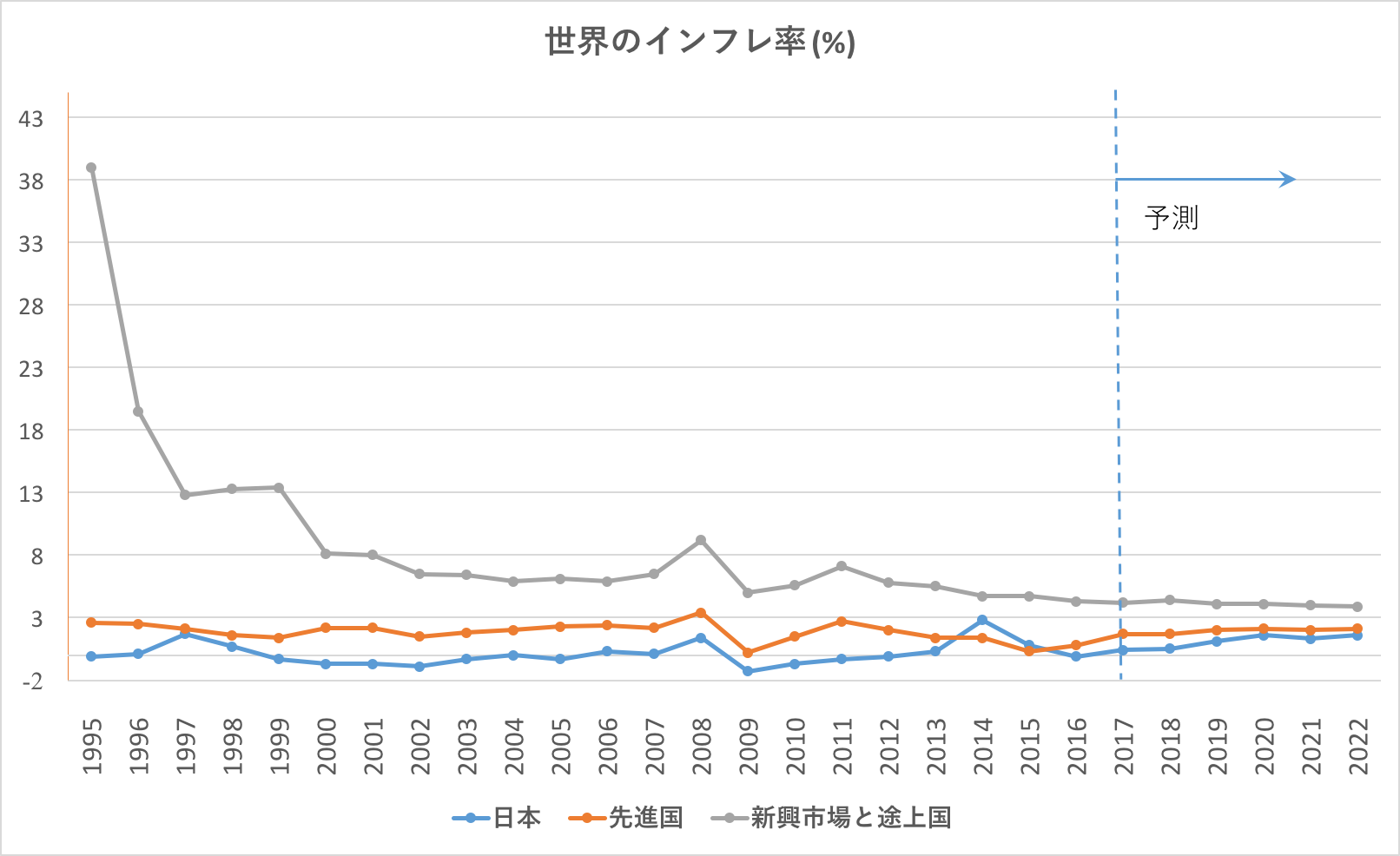

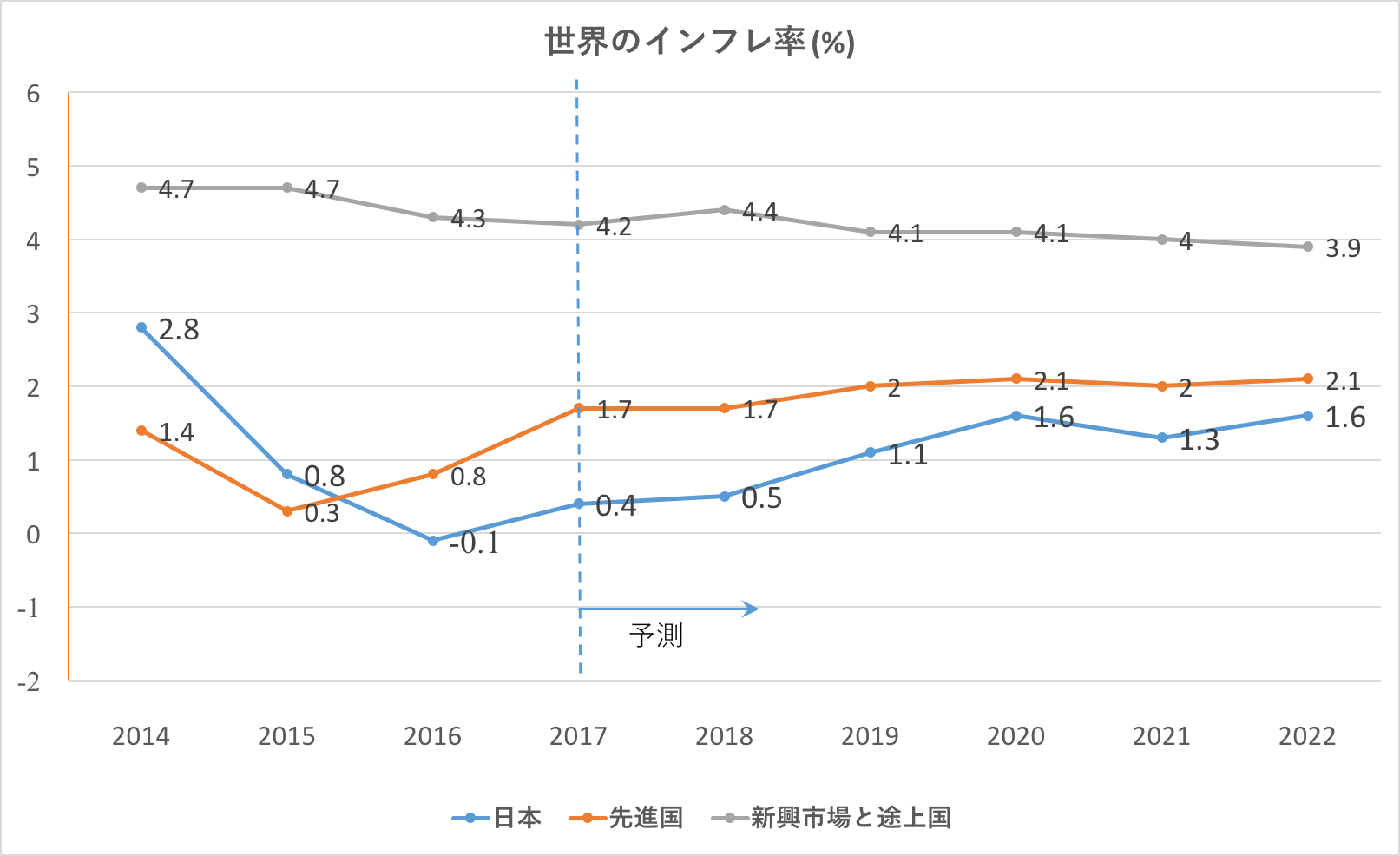

2000年代に入ってからインフレ率は世界中で低下していますが、日本のインフレ率は先進国群と比較してもかなり低い状態を保っており、2016年は前年度比-0.1%、2017年は0.4%にとどまりました。

国際通貨基金(IMF)のデータで見てみましょう。

出典:IMF DataMapper, Inflation rate, average consumer prices, Annual percent changeより作成

インフレ率(消費者物価指数、年平均値)※2017年以降は予測値

http://www.imf.org/en/Countries/JPN

国際通貨基金(IMF):国際金融および、為替相場の安定化を目的として設立された国際連合の専門機関です。全世界で、日本を含む200か国弱が加盟しています。

では、今後のインフレ率はどうなるのでしょうか。

日本のインフレ率は90年代のバブル崩壊後、おおむね先進諸国より低い状態で推移してきました。

現在、政府はデフレを脱却するため2%のインフレ率を目指しており、IMFが予測する日本の2018年以降のインフレ率も、毎年1%超が見込まれています。

出典:同上

インフレの影響 ~モノやサービスの価格が上がり、お金の価値が下がる~

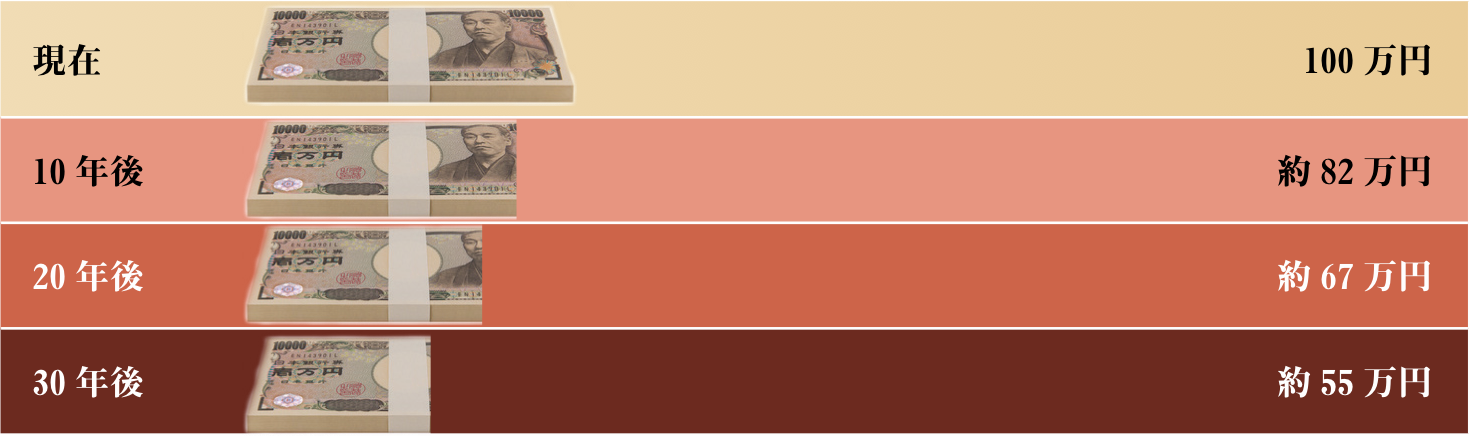

以下の例は、実際インフレ率が年2%になった場合、10年、20年、30年後にお金の将来価値がどうなるかを示したものです。

30年後にはお金の価値は約半分になってしまいます。

100万円の将来価値

逆に、今100万円のモノやサービスの価格は30年後には181万円になっています。

100万円のサービスが将来いくらのコストになるか

では具体的に、一般的に人生でインフレの影響を大きく受ける悪いケースと良いケースについて考えてみましょう。

インフレで注意が必要なのは、目標に向かってお金を貯めるとき

教育資金や老後資金など目標に向かってお金を貯めるときにはインフレはマイナスに作用します。

お金を貯めるときには、インフレによる物価の上昇も考慮して目標の金額を定めなければいけません。

また、お金が用意できている方も、インフレ率以上に運用できないとそもそも実質的にお金が減っていることになってしまい、今買うことができるものが将来買えなくなってしまいます。

つまり、お金を貯めたり、増やしたりする場合には、インフレのこともちゃんと考えておく必要があります。

年金も注意!インフレになっても年金は増えない!?〜マクロ経済スライド

従来までは、老後にもらえる年金額はインフレになるとインフレになった分、増えていくという仕組みでした。

平成16年の年金改正で導入された「マクロ経済スライド」の仕組みは、インフレになってももらえる年金額はあまり増やさないで、インフレによる上昇分は将来に積み立てていくという仕組みです。

結果的に、インフレになってももらえる年金額はあまり増えないという状況になってしまいました。

年金受給額目安を早見表で簡単確認!老後の生活費と不足時の対策も解説!

お金を借りている人はインフレがプラスに働く

一方で、現在借り入れがある人にはインフレは有利に働きます。借り入れ金額は変わらないのにお金の価値が下がるため、返済するお金の実質価値が減っていきます。

つまり、インフレが進めば進むほど実質の返済額も少なくなるし、返済負担が軽くなります。

また、インフレによって給与などの収入も増加することが見込まれますのでので、金利が変わらなければ、借入金の返済はどんどん楽になっていきます。

特に長期でお金を借りるときもインフレのことを考えておきたいものです。

前払いや前納はあまり得にならないケースも

割引率の少ない前払いや前納も注意が必要です。割引率よりも、インフレ率の方が高ければお金の価値が下がり、実質的な支払額が下がるので、前払いするよりもしない方が得になったりもします。

また、前払いで支払わなかったお金を資産運用等で増やしていくことができるのであれば、さらに前払いはしない方がよいです。

インフレを想定したマネープランを考える

長期的なインフレは、マネープランに対して悪い影響を与えたりよい影響を与えたりします。

具体的には何をしていけばよいのでしょうか?

目標に向かってお金を貯めたり、今ある貯蓄を減らさないために資産運用を考える

インフレによって、目標の金額が大きくなってしまった場合、それをカバーするには貯金額を増やすこともできますが、運用利回りを上げることも考えていきましょう。

また、せっかく貯めたお金の価値を下げないためにも運用利回りを確保したいものです。

金利の高い時は、預貯金だけでもそれをカバーできたのですが、低金利の状況では預貯金の利回りではインフレを上回ることは難しくなります。

インフレに勝つためにも資産運用することが必要です。

年金の目減り分もカバーする

特に若い方は、長期的に老後にもらえる年金額も減ってきてしまうため、老後の年金の目減り分もカバーしなくてはいけません。

従来は、60歳まで一生懸命働いて、退職金をもらって老後は年金という人生であれば、何も考えずに老後を迎えても問題はなくお金に困ることはありませんでした。

老後も働く、家賃収入を得る、海外で暮らす、お金を増やす等いろいろな選択肢が考えられますが、今から考えておきたいものです。

住宅ローンは、固定金利で借りて繰り上げ返済はしない

インフレは、お金を借りている人にはプラスに作用するため、住宅ローンもインフレを考慮する必要があります。

インフレによってお金の価値が下がれば、住宅ローンの残高や毎月のローンの支払額は実質的に減ることになります。

借入金の残高や金利を気にして、繰り上げ返済などをして住宅ローンを慌てて返すことを考えることもよいのですが、ローンをあえて長期間で返すことで、将来のお金の価値の目減りを期待し、長期的に実質的なローン残高が減らすことも一考です。(実際にはインフレになると給与も上がるので返済も楽になっていくはずです。)

特に、金利が低い状況では、借入金利よりも長期的にインフレ率の方が高くなってしまうこともあります。

その場合、繰り上げ返済するよりも、返済するお金があったら借入金利以上に運用した方がよいかもしれません。

インフレを期待して、住宅ローンの戦略を立てるのであれば、低金利で住宅ローンを組める前提で、

- 頭金は最小(毎月無理のない返済額ができる借入金額にする)

- 固定金利で借りる

- 繰り上げ返済はしない

これで、インフレは100%プラスに作用します。

掛け捨ての保険の保険料は前払いや短期払をしない

生命保険会社の医療保険(保険期間:終身、掛け捨て)を例に挙げて説明しましょう。

保険料の払込期間として、「終身払(一生払う)」と「60歳払済(短期払)」を選択できます。

「終身払」・・毎月の保険料は安くなりますが長生きした場合は多くの保険料を払うこととなります。

「60歳払済」・・・60歳まで保険料を払えばよいのですが、毎月の保険料が高くなります。

インフレを想定しないと、早く亡くなってしまう人は「終身払」の方が少ない保険料を払えばよいのでメリットがありますし、長生きする人は「60歳払済」の方がトータルで払う保険料が少なくなるのでメリットがあります。

ただし、インフレを想定した場合はどうでしょう。

インフレにより、お金の価値が下がるのであれば、保険料の実質負担額はどんどん下がっていくので結果的に、インフレになればなるほど「終身払」の方が保険料の支払いも楽になり実質負担額が少なくなります。

ですので、インフレを想定した場合は「終身払」の方が有利です。短期でまとめて払うことは損になります。

まとめ ー マネープランにおいてインフレは大事なキーワード

いかがでしょうか。

緩やかなインフレは経済成長や好景気と結びつく歓迎すべき経済現象ですが、個々の人生のステージや、お金との関わり方によっては注意を要するポイントがあります。

幸いなことに、インフレは今日明日の問題ではありませんが、長期的にはかなり大きく影響していきますので、今から考えていきたいものです。

また、知識があることによって、資産運用も可能となり、いろいろな商品の選び方も間違えなくなると思います。

まずは、マネーの知識を身につけることもインフレ対策としては有効です。