知らなきゃ損!サラリーマンもできる税金対策6選と節税できる資産運用

確定申告の時期になってきましたが、サラリーマンの方は確定申告とは無縁と思われている方が多いと思いますが、まだまだ税金を安くできる方法があるかもしれません。

サラリーマンの場合、ほとんどの方が、年末調整で税金の申告は済みます。控除できるものが年末調整で漏れていた場合は、確定申告すれば、税金が戻ってくるケースもあります。

サラリーマンでもできる税金対策6選と投資にかかる税金、最近話題の仮想通貨の税金までまとめてみました。今年該当しなくても、来年度に向けて、できる税金対策もあるかもしれません。

今回この記事でご紹介する節税方法6選は次の通りです。

1-3 サラリーマンでも経費が認められる税制・・・特定支出控除

ご自身にも該当しそうな対策があれば、ぜひ取りいれてみてください。

サラリーマンでも簡単にできる税金対策6選

貯蓄しながら税金が安くなる制度・・・iDeco(個人型確定拠出年金)

◆確定拠出年金の仕組み

確定拠出年金には、「個人型」と「企業型」があります。個人型の確定拠出年金を愛称で「iDeco」と呼びます。今回はiDecoに絞って解説していきます。

iDecoは、簡単に言うと、節税しながら、老後資金を準備できる制度です。公的年金の補完的な役割となっています。

掛け金は自分で負担し、さらに、負担したお金を元本保証の預貯金で運用するか、又は投資信託を選んで運用していくか選択できます。

◆3つの有利な税制

①掛け金が所得控除

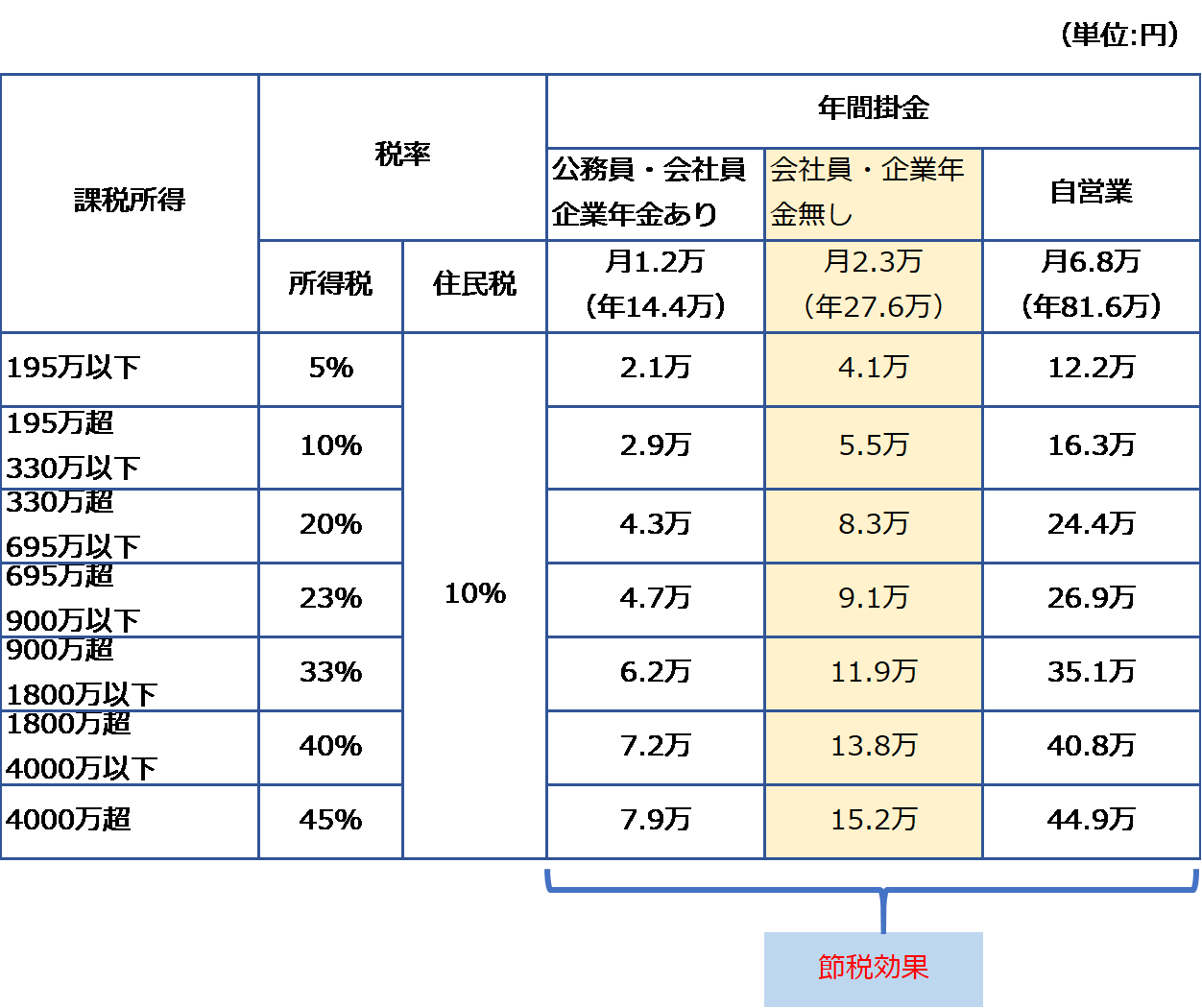

確定拠出年金の最大のメリットは、掛け金が「所得控除」となる点です。掛け金分だけ所得が下がり、その分所得税、住民税額がさがりますので、払いすぎた税金が返ってくることとなります。

例えば、年収500万円の場合、月々2.3万円の積立で、年間8.3万円税金(所得税、住民税)が安くなります。

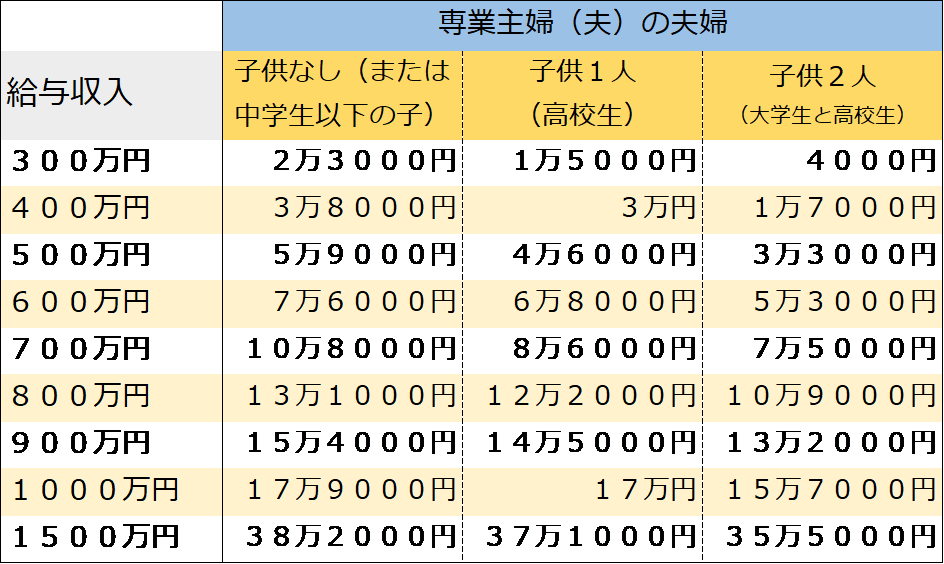

【所得・掛け金別節税効果一覧】

②運用益が非課税

iDecoは運用益が非課税であることもメリットの1つです。通常預貯金や、投資信託で運用した場合は、約20%の税金がかかりますが、iDecoの場合は、運用している間の税金はかかりません。

③受取時も税制優遇されている

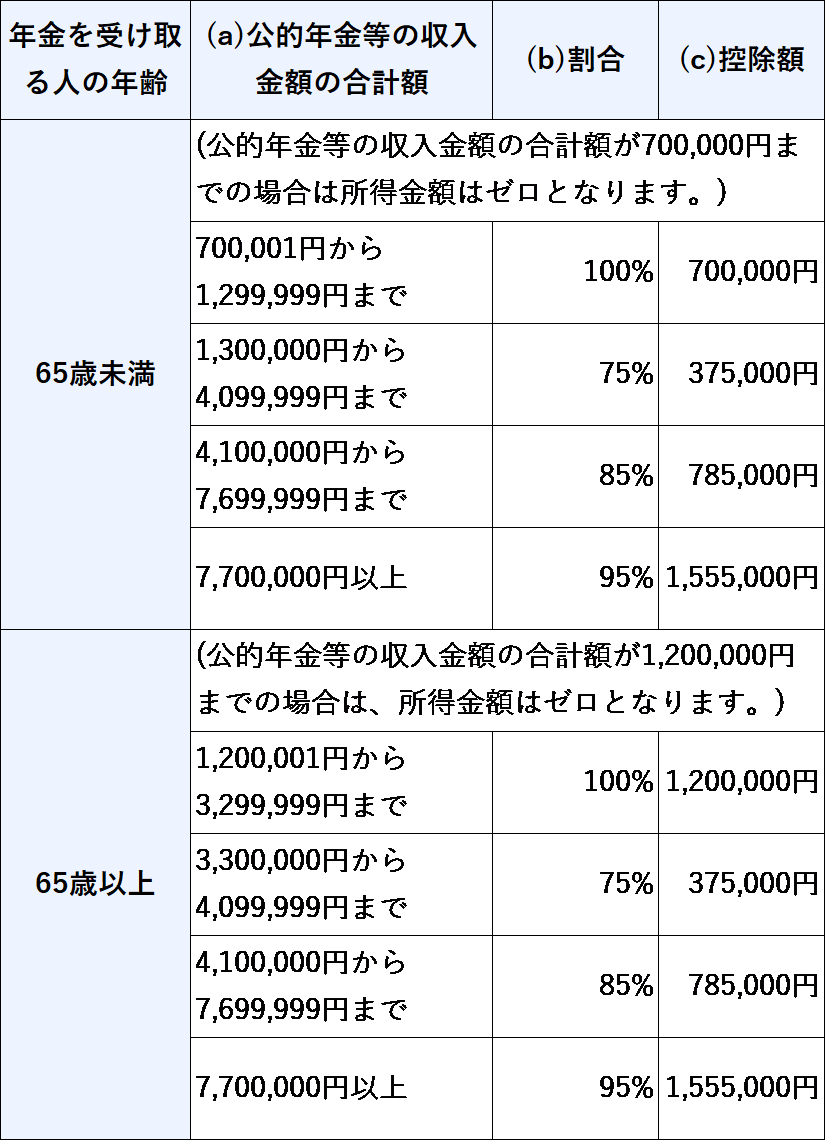

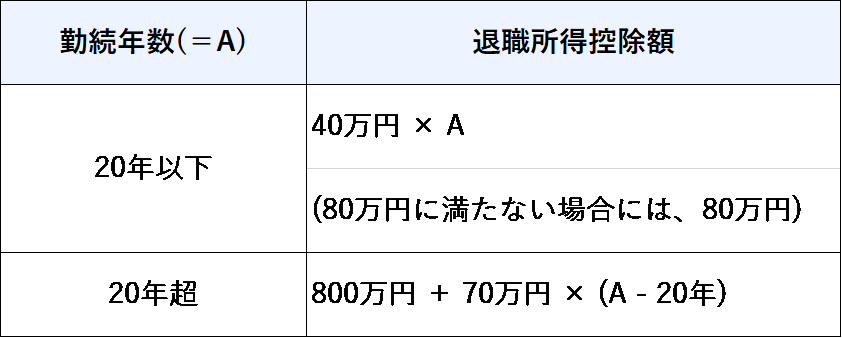

受取時に一括して、税金がかかります。ただし、一時金で受け取る場合は、「退職所得控除」、年金で受け取る場合は、「公的年金控除(※1)」が適用される為、一定の金額を差し引かれて、税金がかかる仕組みです。

ほどんどのケースで一時金受取した方が有利となります。例えば、勤続年数40年の場合は、退職所得控除(※2)が2,200万円となるため、会社の退職金と確定拠出年金合わせてその範囲内であれば、受取時に税金はかかりません。

【※1公的年金控除の計算方法】

公的年金等に係る雑所得の金額は、下記の表により算出します。 公的年金等に係る雑所得の金額=(a)×(b)-(c)

公的年金等に係る雑所得の速算表(平成17年分以後)

【※2退職所得控除の計算方法】

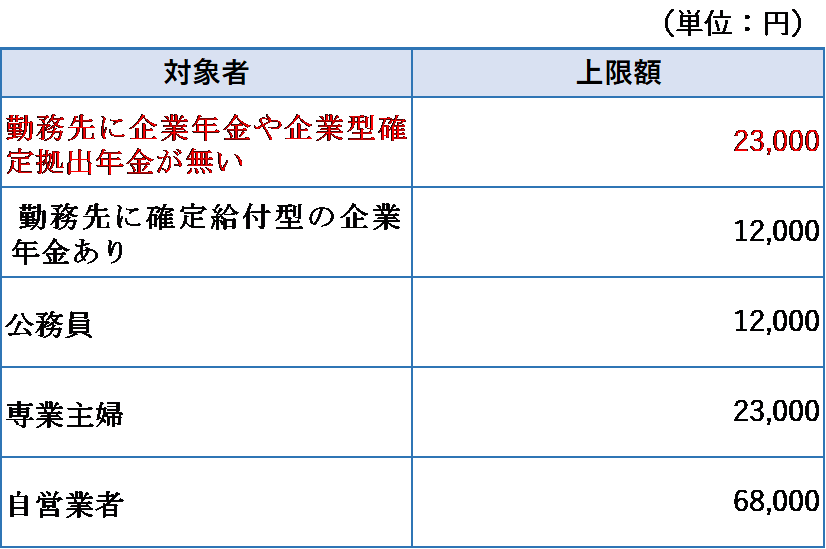

◆掛け金の上限額

最低の金額は月々5,000円からです。上限については次の通りです。

◆iDeco加入の流れ

まずは、金融機関を選びます。金融機関によって、商品数や手数料が異なります。商品数は10本から30本、手数料は約2000円~7000円と様々です。

手数料・商品数の点から総合的に考えると、次の3つの金融機関がお勧めです。

- SBI証券

- 楽天証券

◆注意事項

確定拠出年金の最大のデメリットは、60歳まで一切払い出しができない事です。途中で子供の教育資金として、取り崩したい場合でも、一切取り崩しができないので、長期的なライフプランを考えて選択する必要があります。

(参照:FP公開!私が考える確定拠出年金(401k)やiDeCoの選び方)

ふるさと納税メリット・デメリットと申告手順

◆ふるさと納税の仕組み

ふるさと納税は、地方自治体への寄付を通じて地域創生に参加できる制度のことをいいます。自分の生まれ故郷だけでなく、お世話になった地域や応援したい地方など、好きな自治体に寄付金を贈ることができるのが特徴です。

また、そのお礼として、その土地のお米やお肉といった特産品や名産品が「お礼品」として貰えることから人気を集めています。

手順としては、はじめに、寄付を地方自治体に行います。その後、ふるさと納税先団体からお礼品が届き、しばらくすると、寄付を証明する「受領書(寄附金受領証明書)」が送付されてきます。

寄付後、「確定申告」の手続きをすると、2,000円を超える金額が、(収入等により寄付の上限額あり)所得税の還付や個人住民税の控除が受けられます。

所得税の場合は当年分から、個人住民税の場合、翌年6月以降分から減額されます。実質的な自己負担額を2,000円で特産品や名産品を受け取ることができます。

ふるさと納税は、基本的に年内に何回でも行うことができます。条件等を確認して、ふるさと納税を活用してください。

【ふるさと納税仕組み事例】

(出典:ふるさと納税とは?ふるさとチョイス)

◆ふるさと納税お勧めサイト

ふるさと納税は、HPから簡単に行うことができます。おすすめのサイトは下記の「ふるさとチョイス」です。品数はナンバー1で、控除額の限度額のシミュレーションもできるサイトです。

「ふるさとチョイス」 https://www.furusato-tax.jp/

◆確定申告

確定申告は、国税庁が提供している「確定申告書作成コーナー(国税庁)」(https://www.keisan.nta.go.jp/h29/ta_top.htm#bsctrl)が便利です。

画面の案内に従って金額等を入力することにより、税額が自動計算され、確定申告書を作成できますので、こちらを利用する事をお勧めします。詳しい入力方法等は、国税庁の「確定申告特集(国税庁)をご覧下さい。 https://www.keisan.nta.go.jp/h29/ta_top.htm#bsctrl

【一般的な必要書類】

- 源泉徴収票

- 寄附先の自治体が発行した「寄附金受領証明書」

- 還付金受取口座の通帳

- 印鑑

- 「個人番号確認の書類」と「本人確認の書類」の原本またはコピー

◆ワンストップ特例制度(確定申告が不要になる制度)

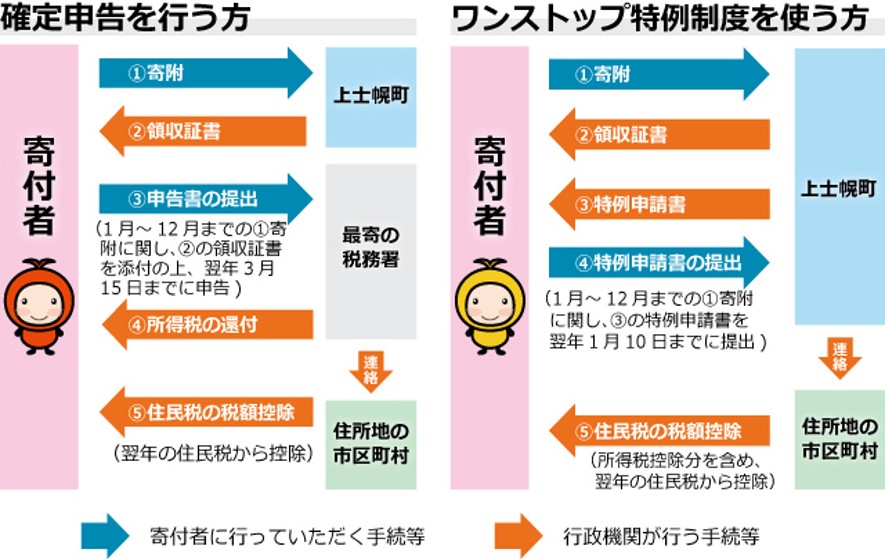

ふるさと納税による税制メリットを受けるためには、確定申告を行う方法とワンストップ特例制度を利用する方法の2通りがあります。ワンストップ特例制度は、本来確定申告を行う必要がない方がよりふるさと納税を利用しやすくなっております。

ワンストップ特例制度を受けるためには、寄付をした年の翌年1月10日までにワンストップ特例申請書を寄付先自治体に提出することが必要です。 また、寄付毎にワンストップ特例申請の手続きをすることが必要になります。

ワンストップ特例制度は確定申告を行う方法に比べ、以下のような条件が付きますのでご注意が必要となります。

①寄付先を5自治体以内に限る

②税額控除を住民税からのみから行う(控除額は確定申告をした場合の金額と原則は同じ)

【ワンストップ特例制度イメージ図】

(出典:上士幌町役場企画財政課)

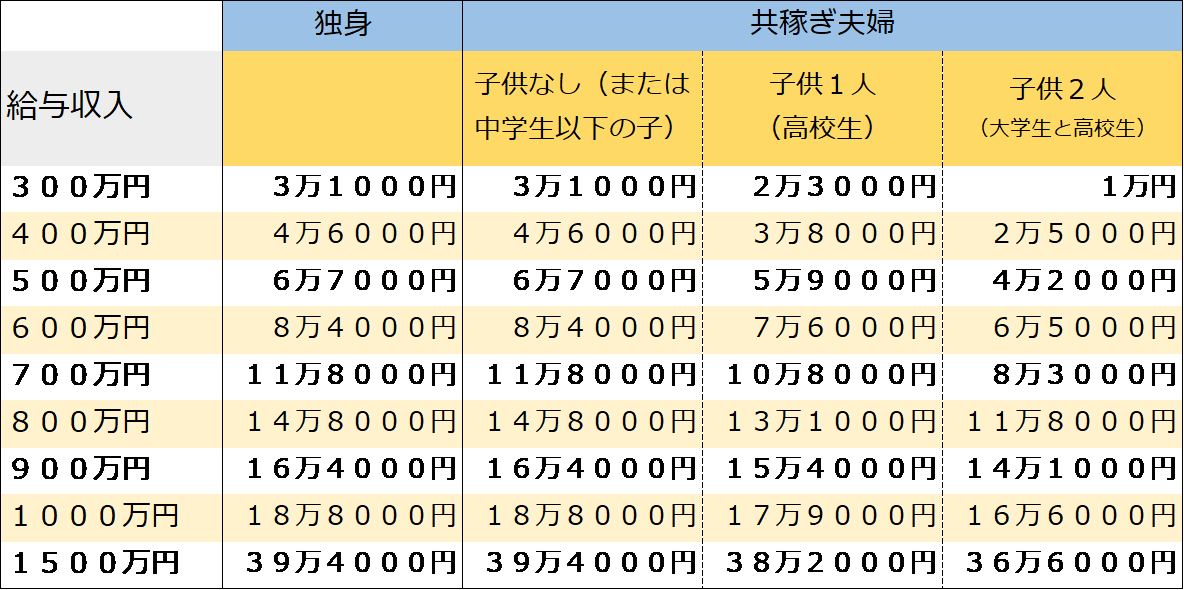

◆寄付金控除限度額の目安

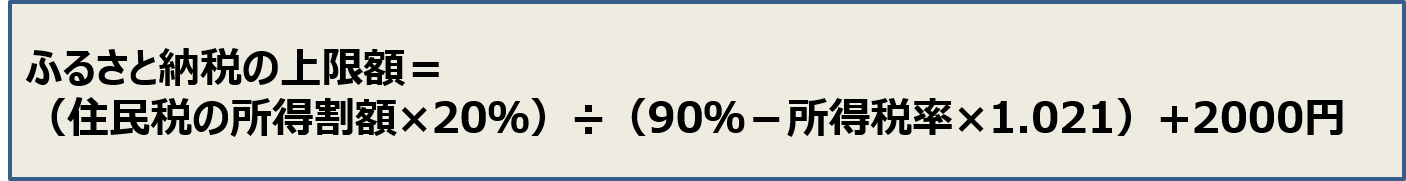

寄付金の控除が受けられる上限が決まっています。計算式は下記の通りです。

計算式が複雑なので、下記の「寄付金控除限度額目安表」をご参照下さい。実際には、扶養の人数や生命保険料控除・住宅ローン控除等を受けていると計算が変わってくるので、できれば一度限度額を計算してみることをお勧めします。お勧めのサイトは下記の通りです。

控除金額シミュレーション – ふるさとチョイス(https://www.furusato-tax.jp/example.html)

【寄付金控除限度額目安表】

◆ふるさと納税のメリット・デメリット

【メリット】

- 複数の自治体に寄付できる

- 住んでいるところではなく、どこに寄付してもよい

- 特産品がもらえる

- クレジットカード決済できる

- 高校の授業料が安くなるケースも

【デメリット】

- 控除される金額に上限がある

- お金が出ていく

- 所得が低いと控除されない

- 手間がかかる

特定支出控除とはサラーリマンでも経費が認められる制度

◆特定支出控除とは

サラリーマンであっても、給与収入等から経費が控除される、特定支出控除という制度があります。その控除の範囲や条件が平成24年度に改正され、使いやすいものになりました。

特定支出控除について、改正後における要件の変化や改正による対象範囲の拡大を含めて解説します。

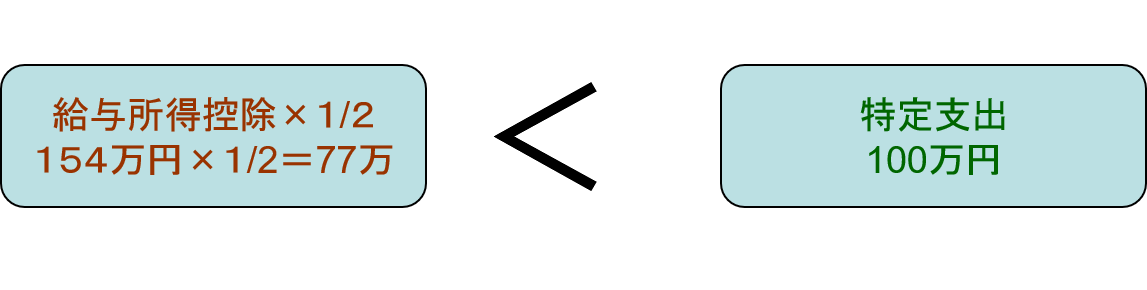

◆特定支出控除(経費として認められる)の範囲

特定支出と認められる範囲について解説します。以下の8つの項目それぞれに当てはまる場合に特定支出となります。なお、6~8に関しては、6~8を合わせて65万円まで特定支出控除にできますが、それを超える部分は認められません。

1.業務に関する図書の購入費用

改正後に加えられた項目で、職務関連の本、雑誌、新聞などは特定支出にできるようになりました。

2.業務に関する衣類の購入費用

これも、改正後に加えられました。制服、事務服などのほか、スーツも特定支出にできるため、多くの人にかかわる特定支出の項目です。また、アパレル関係で職務中に着用する自社ブランドの服を購入する場合も特定支出にできます。

3.業務に関する交際費用

交際費用も改定後に加えられ、接待代(キャバクラやゴルフ等もOK)、取引先へのお歳暮代なども含まれるようになりましたが、交際費は会社が支払う場合が多いため、特定支出にできる人は少ないかもしれません。

※1~3に関しては、合計65万円が限度額

4.単身赴任者の帰宅にかかる費用

単身赴任している人が配偶者の住む家に帰る場合の旅費も特定支出ですが、年に数回の帰宅費用を負担する会社が多いため、自己負担をするケースは少ないでしょう。

5.研修にかかる費用

業務で使う技術を習得する際の研修費用は特定支出です。会社が負担するケースも多いですが、個人で研修費を支払う場合には特定支出にできます。

6.資格を得るためにかかる費用

業務に必要な資格を得るための費用も特定支出です。下記のような資格取得費も特定支出として認められます。

- 自動車免許

- 簿記

- 英語検定

- 弁護士、医師、公認会計士など

7.通勤にかかる費用

通勤に使う交通機関の利用料を個人で支払っている場合、または支給される通勤費を超える場合は特定支出にすることができます。しかし、多くの企業では通勤費を支給しているので、パートや派遣社員などで通勤費用を自己負担するような場合にしか使えないでしょう。

8.引っ越し費用

転勤の際に、引っ越しにかかわる費用で個人が支払った分は特定支出です。しかし、これも会社から支給される場合がほとんどです。

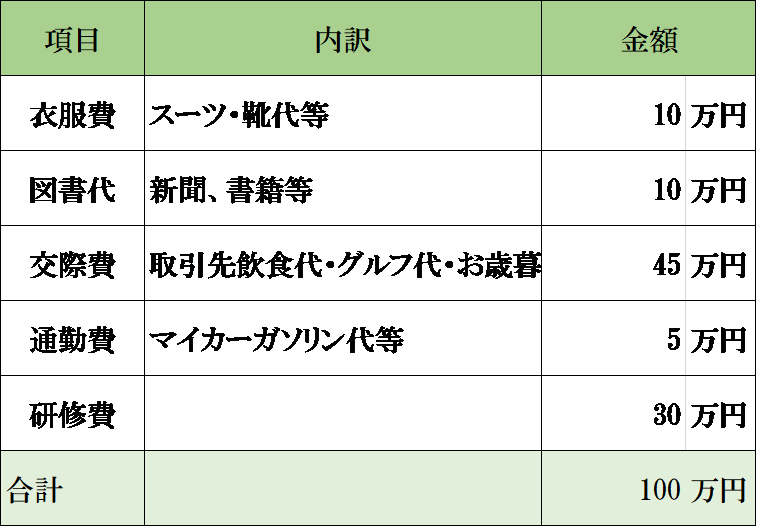

◆特定支出控除の計算方法

特定支出控除は、特定支出に該当する支出の合計額が給与所得控除の半分を超える場合が対象です。そのため、まずは給与所得控除額を知る必要があります。

【給与所得控除額の計算方法 】

給与収入 | 給与所得控除額 |

| 65万円未満 | 一律で65万円 |

| 65万円以上180万円以下 | 収入×40% |

| 180万円を超え360万円以下 | 収入×30%+18万円 |

| 360万円を超え660万円以下 | 収入×20%+54万円 |

| 660万円を超え1,000万円以下 | 収入×10%+120万円 |

| 1,000万円を超え1,500万円以下 | 収入×5%+170万円 |

| 1,500万円を超える場合 | 一律で245万円 |

給与所得控除額の1/2を超える場合に、超えた金額に関して特定支出控除を受けることができます。なお、法改正以前は、給与所得控除額の全額を超える必要があったため、控除を申請できる人が限られていました。

(例)

・給与収入 500万 (給与所得控除 154万)

・特定支出額合計額 100万円

給与所得控除に特定支出控除額が23万加算されます。

この場合税率20%とした場合は、4.6万円 税金が安くなります。

◆特定支出控除申告方法

特定支出控除を受けるためには、確定申告が必要です。また、確定申告時には領収書の添付とさらに何よりも大事なのは、会社から「仕事で直接必要」という証明書を、発行してもらわなければなりません。

会社から通勤定期や制服、引っ越し代などが支給されたものは、特定支出控除として認められません。

証明書等必要な書類は、下記の国税庁のHPをご参照下さい。

【参照:給与所得者の特定支出控除について(国税庁))

医療費控除とセルフメディケーション税制

◆医療費控除とは

医療費控除とは、その年の1月1日から12月31日までの間に支払った医療費が一定額(一般的に10万円)を超えた場合に税務署に申告することで税金が戻ってくる制度です。

本人だけでなく、生計を同じくしている親族の分を合計して申告することができます。 医療費控除の金額は、以下の計算式となります。

医療費控除額 = 実際に支払った医療費の合計額(※1)- 10万円(※2)

※1 保険金等で補填される金額は含まれません。

※2 その年の総所得の金額が200万円未満の場合は総所得の金額の5%

(例)

・年収500万

・税率20%

・インプラントで50万円かかった場合

①医療費控除額 = 治療費50万円 - 10万円 =40万円

②節税額 = 40万円 × 20% = 8万円

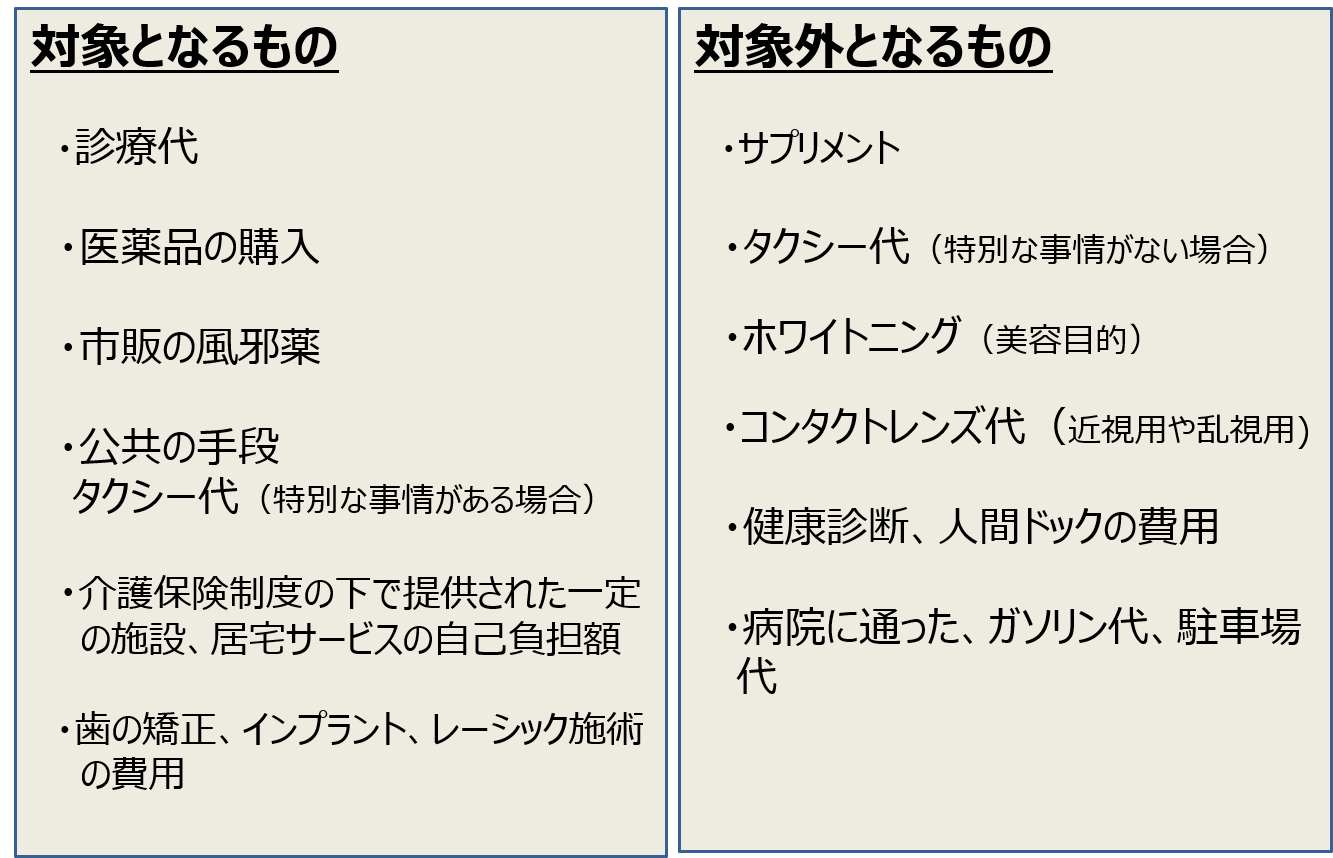

◆医療費対象となるものと対象外の例

◆平成29年度申告分からの改正点

平成29年度分の確定申告(平成30年の申告分)からは、税務署で確定申告をする場合や郵送で行う場合でも領収書の提出が不要となりました。

但し、「医療費控除の明細書」を添付することが必要です。また、医療費の領収書は5年間保存する必要があります。税務署から求められたら提示や提出を求められることがあるので、保管しておくようにしましょう。

経過措置として、平成31年度申告分までは従来のやり方で領収書を提出する形で確定申告することも可能です。

◆セルフメディケーション税制とは

最後に平成29年度分(平成30年申告分)から医療費控除を利用する際の注意点をお伝えします。もう一つ、昨年度から医療費控除の特例制度として、「セルフメディケーション税制」が始まっています。

「セルフメディケーション税制」とは、スイッチOTC医薬品の購入が12,000円を超えた場合、超えた部分(88,000円が上限)に対して、購入金額が10万円に満たない場合でも医療費控除が受けられるという制度です。

スイッチOTC医薬品とは、医師によって処方される医療用医薬品から、ドラッグストアで購入できる医薬品に転用されたものを指します。対象商品は下記の厚生労働省のホームページで確認できます。

【出典:厚生労働省 セルフメディケーション税制(医療費控除の特例)について) 】

また、店頭で並んでいる商品を判断する場合は、下記の図の通り、「共通識別マーク」で確認する事ができます。

(出典:日本一般用医薬品連合会 http://www.jfsmi.jp/pdf/20160617_1.pdf)

「セルフメディケーション税制」を利用するには、普段から健康診断や予防接種などをきちんと受けて健康に留意していることが条件になります。

この「セルフメディケーション税制」と、通常の医療費控除は併用ができないので、注意するようにしましょう。

(対象商品参考)

(出典:マイナビニュース)

(例) 年収600万 税率20% OTC薬品で家族総額10万円かかった場合

控除額 = OTC医薬品10万円 - 1.2万円 =8.8万円

節税額 = 8.8万円 × 20% = 1.76万円

◆医療費控除とセルフメディケーション税制の違い

(出典:マイナビニュース)

実家のご両親を扶養に入れられるケース

◆別居の親を不要にいれるには

同居していなくても、次の2つの要件を満たせば、親を扶養に入れることができます。

① 親の合計所得が38万円以下であること

※収入が公的年金のみ場合は、年金収入が次の金額以下であれば所得要件を満たします。

65歳未満の親・・・108万円以下 65歳以上の親・・・158万円以下

(注)この場合、遺族年金や障害年金は非課税所得ですので、収入に含みません。

② 子と生計を一にしていること

別居であっても、常に生活費や療養費の送金が行われているような場合は生計一とみなされます。金額に明確な基準はありませんが、小遣い程度では認められません。また、通帳のコピーや現金書留の控え等で、送金の事実を証明できるようにしておきましょう。

(例)

・年収 600万円

・税率20%

・実家の母親に毎月3万円~5万円仕送りしている

①扶養控除額 48万円(70歳以上)

②節税額 48万円 × 20% = 9.6万円

生命保険料控除を賢く使う

◆生命保険料控除とは

生命保険料控除は所得税や住民税における所得控除の一つで、1年間に支払った生命保険料等の一定額が所得から控除される制度です。

生命保険や医療保険など社会保障を補完するものに個人で入って、保険料を支払っていることに対する税負担の軽減制度といえます。生命保険料控除は、会社員であれば年末調整で、自営業の人であれば確定申告で申請します。

◆生命保険料の控除額

生命保険料控除には対象となる保険の種類によって3つの控除枠があります。

(一般生命保険料控除)

人の生死にかかわる保険、いわゆる生命保険や養老保険等の保険料が控除される。変額個人年金保険や個人年金保険料控除に該当しない個人年金保険なども一般の生命保険料控除となる。

※平成23年12月以前に契約した医療保険等は改正前の旧制度の一般生命保険料控除となる

(介護医療保険料控除)

入院・通院などの医療費の支払いに対して保険金等が支払われる保険、いわゆる医療保険、がん保険、介護保険等の保険料が控除される。平成24年から新設された控除枠である。 ※平成24年1月以降に契約した医療保険等が該当

(個人年金保険料控除)

年金を受け取れる保険のうち、一定の条件を満たして個人年金保険料税制適格特約をつけた保険の保険料が控除される。

そして、上記3つの保険料控除の額はそれぞれ以下の金額となります。

<生命保険料控除額(所得税)> ※一般、介護医療、個人年金共通>

| 年間の正味払込保険料 | 控除額 |

| 20,000円以下 | 正味払込保険料の全額 |

| 20,000円超 40,000円以下 | 正味払込保険料 × 1/2 + 10,000円 |

| 40,000円超 80,000円以下 | 正味払込保険料 × 1/4 + 20,000円 |

| 80,000円超 | 40,000円 |

<生命保険料控除額(住民税)> ※一般、介護医療、個人年金共通

| 年間の正味払込保険料 | 控除額 |

| 12,000円以下 | 正味払込保険料の全額 |

| 12,000円超 32,000円以下 | 正味払込保険料 × 1/2 + 6,000円 |

| 32,000円超 56,000円以下 | 正味払込保険料 × 1/4 + 14,000円 |

| 56,000円超 | 28,000円 |

生命保険料控除は、一般、介護医療、個人年金のそれぞれについて上記控除額があり、それらを合計した額が所得から控除されます。その控除額の上限は、所得税が120,000円、住民税が70,000円です。

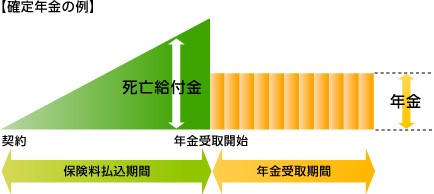

(個人年金保険控除例)

【個人年金イメージ図(出典:生命保険協会】

例えば、年収600万円(税率20%の場合)の方ですと、毎月1万円(年間12万円)の積立で、年間10,800円の節税効果があります。

生命保険料控除は平成24年の所得税から改正されており、平成23年12月31日以前に契約した保険の場合は改正前の旧制度の控除額が適用されます。

旧制度の控除額は以下のとおりです。

<旧制度の生命保険料控除額(所得税)> ※一般、個人年金共通

| 年間正味払込保険料 | 控除額 |

| 25,000円以下 | 正味払込保険料の全額 |

| 25,000円超 50,000円以下 | 正味払込保険料 × 1/2 + 12,500円 |

| 50,000円超 100,000円以下 | 正味払込保険料 × 1/4 + 25,000円 |

| 100,000円超 | 50,000円 |

<旧制度の生命保険料控除額(住民税)> ※一般、個人年金共通

| 年間の正味払込保険料 | 控除額 |

| 15,000円以下 | 正味払込保険料の全額 |

| 15,000円超 40,000円以下 | 正味払込保険料 × 1/2 + 7,500円 |

| 40,000円超 70,000円以下 | 正味払込保険料 × 1/4 + 17,500円 |

| 70,000円超 | 35,000円 |

旧制度における一般、個人年金の合計の控除額の上限は、所得税が100,000円、住民税が70,000円です。

資産運用で大損したら、損失繰越の申告した方が得

株式や投資信託で損失がでたら、「譲渡損失の損益通算及び繰越控除」の制度を利用する事をお勧めします。一般的に証券会社で口座を作る場合、確定申告をしなくてもよい「特定口座(源泉徴収有)(注)」を選択することが多いです。

また、特定口座を選択された方は、投資信託や株式で損をしていても確定申告をしない人の方が多く、税金を多く払っているケースが多いです。

例えば、2017年100万円損をして、2018年に100万円利益が出たとします。2017年に繰り越し控除の申告をしていない場合は、2018年に約20万円(100万円×20%)税金を支払う事になります。

せっかく損を取り戻しても、税金分損したことになります。このような事が起きないよう、株式や投資信託で損をしたら、確定申告をしておきましょう。

(注)特定口座とは、取引から生じた譲渡所得の年間損益を証券会社等が計算してくれるサービスを提供する口座のことです。源泉徴収有を選択すると、金融機関が代行して納税する為、確定申告が不要です。

◆譲渡損失繰越控除のポイント

- 株式や投資信託の損失は、3年間繰り越して、各年分の「株式等譲渡所得」から控除することが可能です。

- 損失の場合は特に確定申告の義務はないが、確定申告を行って損失を繰り越しておくと、利益が出た年にその分控除できるので、節税対策となり有利です。

- 3年間損失を繰り越すためには、3年の間取引が行われていない年でも確定申告を行うことが必要です。確定申告は、損失が発生した翌年の、2月16日~3月15日の間に行います。

◆確定申告について

申告方法は下記の3パターンがありますが。国税庁のe-Taxを利用する事をお勧めします。ホームページの質問に従って、入力していけば、簡単に確定申告書が作成できます。確定申告書は印刷して、管轄の税務署で郵送する事で完結します。

①提出方法3 e-Tax(イータックス)を使ってネットで確定申告する (国税庁e-tax: https://www.keisan.nta.go.jp/h29/ta_top.htm#bsctrl)

②出方法1 管轄の税務署へ行って確定申告書類を提出する

③提出方法2 管轄の税務署へ郵便で確定申告書類を送る

【必要書類】

- 印鑑

- 会社からもらう源泉徴収票

- 特定口座年間取引報告書

- マイナンバー

仮想通貨の所得と税金対策

◆仮想通貨で確定申告が必要なケース

仮想通貨で儲けた場合、確定申告が必要となるのは次のケースです。

- 仮想通貨を売却して利益を確定した場合

- 購入時より値上がりした仮想通貨を使ってモノやサービスを購入した場合

- 購入時より値上がりした仮想通貨を使って別の仮想通貨や外貨を購入した場合

- マイニング(採掘)による収益がある場合

◆仮想通貨の所得区分は雑所得(事業として営む場合を除く)

①雑所得を計算する上での算式は次の通りです。

所得(利益)=A総収入金額−B必要経費

雑所得区分の仮想通貨については、仮想通貨だけで、所得(利益)を算出します。また、雑所得の場合は、損失が発生してもゼロとしてカウントします。

雑所得だと損失が発生せず、他の所得(給与所得等)と損益通算することもできません。また、他にFX取引を行っており、FXで損失が出ていたとしても、仮想通貨の所得と相殺することはできません。

【A総収入金額に含まれるもの】

- 売却したときの仮想通貨の時価

- モノやサービス、他の仮想通貨や外貨を購入した時の時価

【B必要経費に含まれるもの】

‣仮想通貨の取得価額(注)

‣その他仮想通貨売買に直接要した費用

・取引手数料

・口座開設に要した費用

・仮想通貨に関する書籍

・仮想通貨に関するセミナー代

・セミナー往復の交通費

・仮想通貨売買専用PC購入代

・仮想通貨マイニングのための機械

・売買やマイニングに必要な電気代、電話代、部屋代等(注)

(注)電気代や電話代、部屋代のように、プライベートとも共通して支払っている経費については、直接必要な部分だけを計算するよう、按分計算が必要。

(注)仮想通貨の取得価額

仮想通貨の取得価額の計算に関しては、1度買って売却したものについてはその取得した時の価額となります。2回以上購入した仮想通貨については、原則として移動平均法(※1)を用いて取得価額を計算します。 移動平均法は頻繁に取引を行っている場合には非常に計算が複雑です。そのため、次年度以降も継続することを条件として、総平均法(※2)により計算することも認められています。複数の取引所で取引を行っている場合には、主要な取引所での時価を取得価額計算の際に採用します。

※1移動平均法とは、仕入れの都度、その時点での在庫分に合算し、合計金額を合計数量で割ることで平均原価を算出し、これを取得価額とする方法。

※2総平均法とは 総平均法とは、会計期間の平均仕入単価をもって、売却に対する取得価額、期末在庫の評価額とする方法です。

(例)

(30万円+50万円+100万円)÷(1BTC+1BTC+1BTC)=60万円(今期の取得価額)

◆確定申告が免除されるケース

①給与収入以外収入が無く、仮想通貨の利益が20万円以下の場合

※ただし、給与による収入が2000万円を超えている場合には他の所得の合計額に関わらず確定申告が必要

②公的年金等による収入(2か所以上ある場合は合計額)が400万円以下で、他に収入がなく、仮想通貨の利益が20万円以下の場合

③専業主婦などで収入がゼロで、仮装通貨の利益が38万円以下の場合

お金の相談できる人ってどんな人

ファイナンシャルプランナー

FP(ファイナンシャルプランナー)の仕事の範囲は非常に広く、資産運用、退職金制度、個人の家計管理、老後の生活設計、年金保険、介護保険、教育資金、住宅資金、相続、生命保険など広範で、これらの相談、カウンセリングが仕事です。お金に関するほとんどすべての相談ができる専門家です。

ファイナンシャルプランナーには業務制約があるため、一般論なアドバイスは可能ですが、税金の代理業務、専門的な税金の相談にはのれません。

一般的なサラリーマンであれば、専門知識も必要ないですし、税理士に相談する場合は、相談料が高いケースが多いので、現実的には、ファイナンシャルプランナーに相談する方が多いでしょう。

税理士

税理士は税の専門家ですので、節税方法から、申告業務まで依頼する事が可能です。手続きはスムーズにできると思いますが、相談料が高額になりがちです。相場は1万円~3万円が相場です。

不動産業や個人事業を営んでいる方は、相談するケースもありますが、今回の記事で説明してきた内容であれば、なかなか税理士の先生に相談するのはハードルが高いでしょう。

まとめ

サラリーマンでもできる税金対策を解説してきましたが、今後、個人の税金は、増税になる事が予測されます。税負担が増えても、なるべく手取りが減らないよう、できる限りの税金対策を検討してみてください。

年間の節税額は大きい金額にならなくても、何十年単位で考えると大きい金額になるケースもありますので、なるべく早く取り入れてみてください。

iDecoや生命保険の活用などは、専門的な知識も必要になってきますので、具体的なアドバイスが欲しい方は、一度ファイナンシャルプランナーに相談してみましょう。

また、iDeCoの商品選びや考え方は下記の記事も参考にしてください。