老後資金を『早く&楽に』貯める方法!初心者が今日から始める資産運用

「老後のためにお金を貯めてるけど、今の貯め方でいいの?」

「老後資金はいくら貯めたらいいの?」

など、老後資金の貯め方について悩みを抱えていませんか?

「老後2000万円問題」のニュースが話題にのぼっていたことや、将来に受け取る年金額に不安があったり、コロナウイルスの影響で思うように働けなかったりしたことで不安に感じている方もいると思います。

老後資金は、主に以下の方法で貯めることができます。

・資産運用をしてお金を増やす

・家計を切り詰めて少しでも預貯金に回すお金を増やす

・定年後も働いて収入を増やす

・副業をして収入を増やす

その中でも、私は「資産運用をしてお金を増やす」方法がベストだと考えています。

なぜなら、資産運用でお金を増やす方法が一番“早く”、目標額を“楽に”貯められるからです。

他の方法だと、万が一働けなくなった場合は、「収入が減り計画通り貯蓄ができない」「生活レベルを落とさないといけない」など生活に大きく支障をきたす場合があります。

この記事では

・老後資金作りに資産運用をおすすめする理由

・資産運用で老後資金を貯める方法

・資産運用の流れと注意事項

をお伝えします。

資産運用といっても、今している貯蓄方法を見直すだけで簡単にできます。

特に、この記事では初心者の方でも始めやすい「投資信託」や「保険」を使った方法をファイナンシャルプランナー(FP)の私がくわしくご紹介します。

是非取り入れて、お金を増やしていきましょう。

FPの私がおすすめする老後資金の貯め方は“資産運用”をすること

FPである私は、老後資金は“資産運用”をして貯めることがベストだと考えています。

なぜなら預貯金よりも資産運用をした方が効率的にお金を増やせるからです。

効率よくお金を増やすとは、以下の通りです。

・目標額に早く到達する

・毎月の積立額を少なくして負担を減らす

・今あるお金(預貯金など)を更に増やす

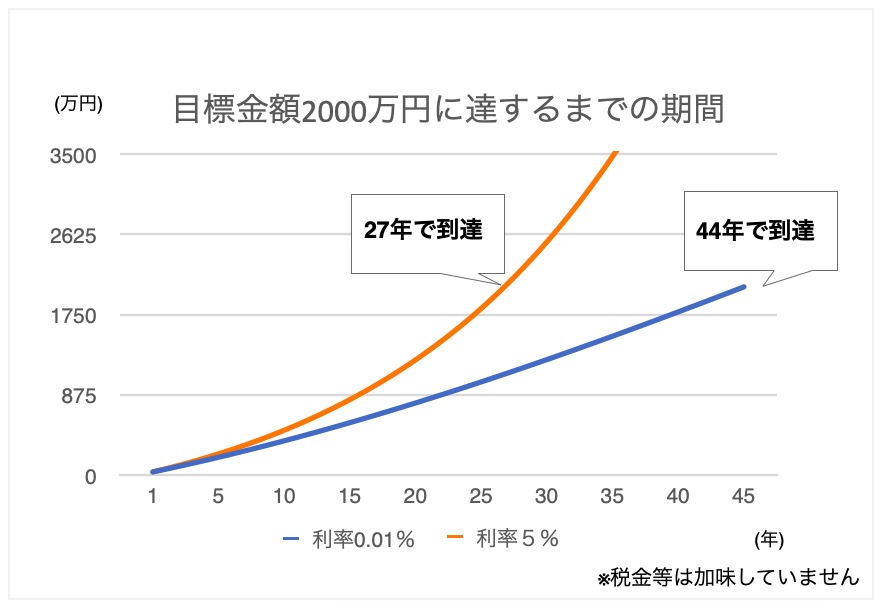

この章では、目標金額を2000万円に設定し、くわしく説明していきます。

資産運用をすると目標額を“早く”貯められる

資産運用をした方が預貯金だけするより“早く”目標金額に近づくことができます。

下のグラフは、銀行にコツコツ貯金をした場合と、資産運用をして年利5%で増やしていった場合の目標額に達する期間を比較したものになります。

青が毎月3万円を銀行に預けた場合、オレンジが毎月3万円を資産運用した場合です。

※日本の定期預金の金利0.01%(2020年12月現在)で計算しています。

老後までまだ時間がある方は、更に資産運用を続けていくと、目標金額に上乗せしてお金が貯められます。

ちなみに、資産運用を続けた場合の44年後は、なんと約5700万円も貯まっています!

さらにゆとりある老後生活を目指すためには、資産運用を“早く始める”ことも大事です。

資産運用をすると“楽に”お金を貯められる

資産運用をすると預貯金をするより“楽に”老後資金をためることができます。

なぜなら、資産運用をして※複利効果を得られると月々の負担額が少なくてすむからです。

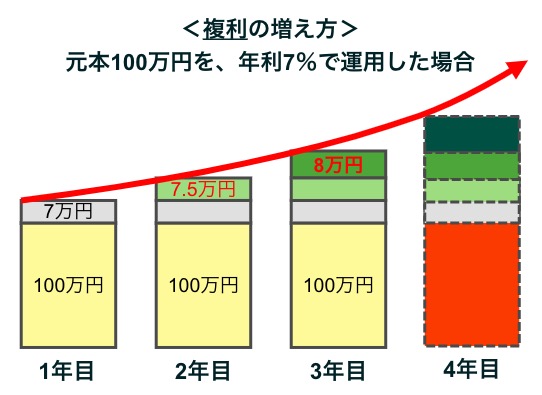

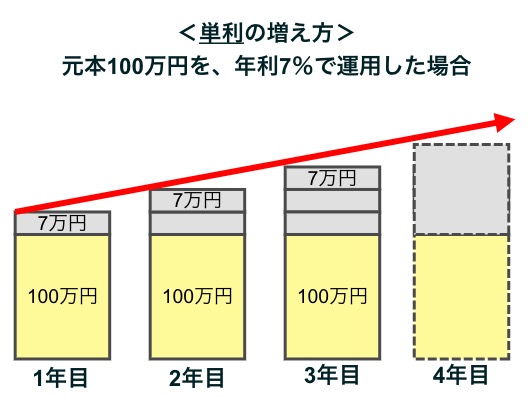

複利とは

金融商品の利息の計算方法は「複利」と「単利」の2種類です。

「複利」とは、元本に付いた利息も元本に組み入れて新たな元本とする利息の付き方のこと。

複利は、元本の額が毎年大きくなり、大きくなった元本に利息がつきますので、元本も利息も毎年大きくなっていきます。

(「単利」は元本にのみ利息が付きます。元本も利息の金額も変わることはありません。

)

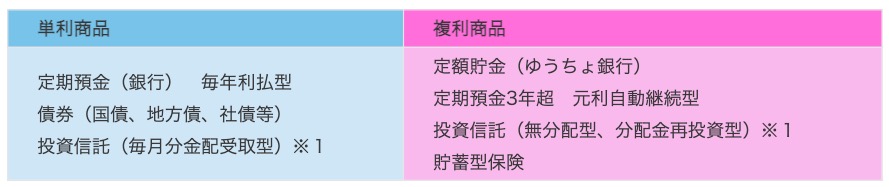

ちなみに単利と複利の具体的な商品の例はこちらになります。

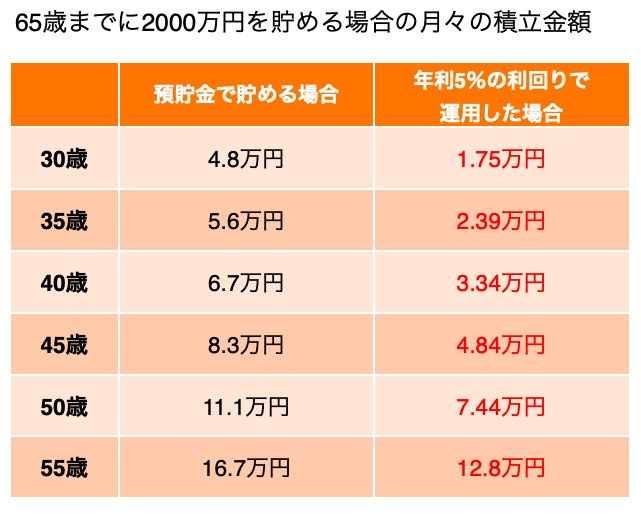

以下の表は、同じ目標額・時間で銀行などでコツコツ貯金をした場合と、年利5%で運用した場合の毎月の掛金の違いになります。

上記の表でわかるように、どの年代をとっても資産運用をした方が毎月の掛け金が少なくてすみます。

預貯金をするより、毎月の負担が減るので“楽に”お金が貯められます。

資産運用をすると今あるお金を“更に”増やすことができる

資産運用をすると、あなたの預貯金を“更に”に増やすことができます。

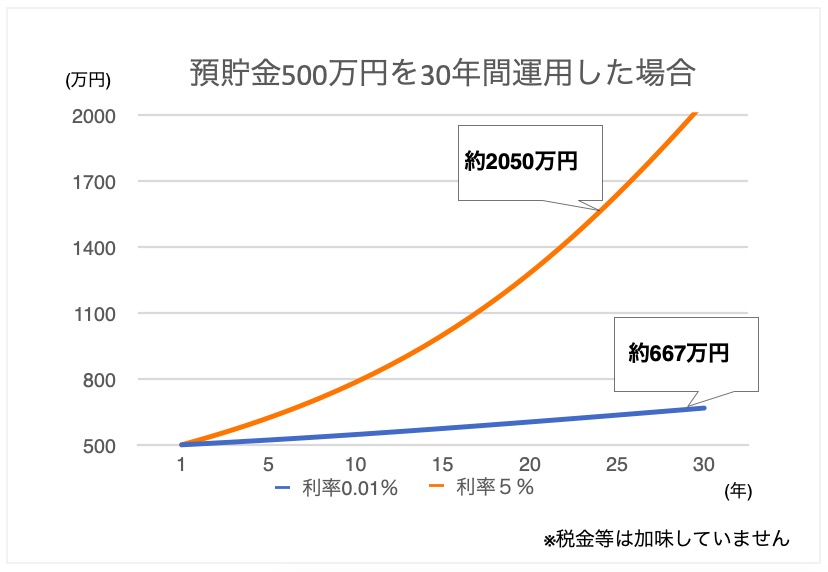

以下のグラフは、預貯金をそのまま銀行に預けておく場合と、年利5%で運用した場合の、お金の増え方を表しています。

くりかえしになりますが、日本の定期預金は超低金利(0.01% ※2021年1月現在)です。

銀行に預けていてもお金はほとんど増えません。

資産運用をするか、預貯金にするかで大きな差になることがわかります。

初心者におすすめ!資産運用で老後資金を増やす2つの方法

この章では、資産運用初心者の方でも始めやすい運用方法を2つお伝えします。

その方法とは

「投資信託」

「貯蓄型保険」

でお金を増やす方法です。

ご自身にあった方を選択していただきたいですが、私のおすすめはこの2つの組み合わせです。

(ご自身にあった選択方法は次章でお話します)

くわしく説明していきます。

「投資信託」でお金を増やす

「投資信託」は資産運用が初めての方でも始めやすい運用方法です。

その理由は以下の3つです。

理由① プロに運用をお任せできる

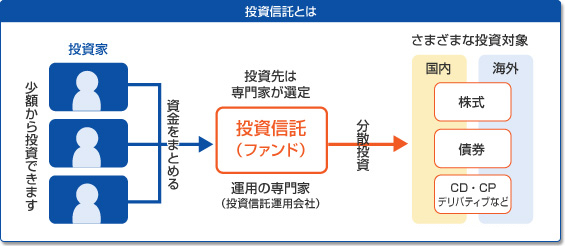

投資信託とは、投資をしたい人たち(投資家)からお金を集めて、運用のプロである「運用会社(ファンド)」がまとめて運用し、運用会社が得た利益を各自出した金額に応じて還元してくれるしくみです。

私たちは、どの運用会社に運用をお任せするのか選択する(ファンドを選ぶ)のみになります。

あとは、運用会社が投資先選びから取引先まですべて代わりに行ってくれます。

「投資の知識はないけど初めてみたい」という初心者の方にはぴったりです。

投資信託についてくわしく書いていますので読んでみてください。

理由② 毎月の購入額を柔軟に変えられる

投資信託は、毎月の購入額を変えることが出来ます。

もちろん、毎月決まった金額を積み立てる方がお金は貯まりやすいですが、「今月は他に大きな出費が…」「今月は臨時収入があった」ということもありますよね。

・積立投資(毎月決まった金額を購入する)

・スポット購入(好きなタイミングで買う)

など柔軟に対応できることも投資信託の魅力のひとつです。

| *投資信託は少額から始められる* 投資信託を購入する金融機関(証券会社や銀行等)により、最低購入額は変わりますが、投資信託は数百円から購入できます。 「あまり大きな金額をかけたくない」「少額でいろいろな投資をしてみたい」という方は、少額から始めることもできます。 |

理由③ 分散投資ができる

投資信託は、初心者にとってはむずかしい分散投資もプロが行ってくれるので安心です。

資産運用ではリスクを分散させることが大切です。

投資信託は1つの投資先だけではなく、

・株(国内・海外)

・債券(国内・海外)

・不動産(国内・海外)

など、複数の投資先を運用に組み入れています(分散投資)。

なお、どこに投資をするのかも運用会社が行ってくれますのでむずかしい知識は必要ありません。

しかし、日本で販売している投資信託は約2000~3000種類もあり、選ぶのはとてもむずかしいです。

商品選びが不安な方は資産運用にくわしいファイナンシャルプランナーに相談しましょう。

・毎月の積立金額はいくらにしたらいいか

・どんな商品(ファンド)を購入したらいいかわからない

など不安も多いと思います。

そんなときは資産運用にくわしいファイナンシャルプランナーに相談しましょう。

「貯蓄型保険」でお金を増やす

「貯蓄型保険」は前述した投資信託より初心者向けの運用方法です。

なぜなら、投資信託と違って加入時に金利が決まっているため、将来どれだけお金が増えるのか目で見てわかるからです。

現在の金利(2020年12月)であれば、預けた金額が10年後には約10%増えている商品が多いです。

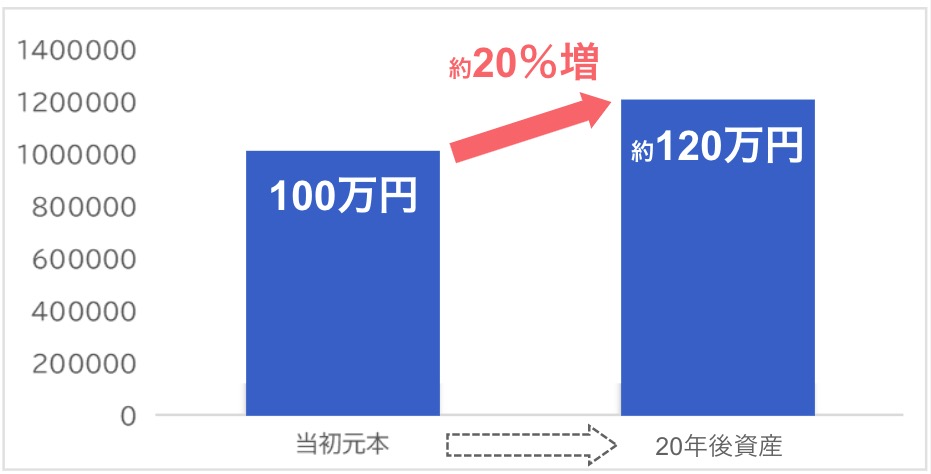

例えば、以下の図は100万円を積立利率1.00%の外貨建一時払い終身保険に20年間お金を預けた場合になります。(税金・手数料等は考慮していません。為替は預入時と同じレートで計算)

「〇年後にお金がいくらになっているのか」、加入時に分かります。

計画が立てやすいことも「貯蓄型保険」の魅力です。

| *貯蓄型保険は「外貨建て」を選ぼう* お金を増やす目的で貯蓄型保険を検討している方は「外貨建て」を選びましょう。 保険は主に国債(債券)で運用しています。 大事なことなので何度も言いますが、日本は低金利なので円建ての保険ではお金をほとんど増えません。 アメリカ(米ドル)やオーストラリア(豪ドル)などは日本より金利が高く利回りがいいです。 貯蓄型保険を選ぶときは「外貨建て」を選びましょう。 |

なので、より金利が高い保険会社の商品に加入することが大事になってきます。

しかし、保険商品は多数あるため、すべてを把握するのは難しいです。

貯蓄型保険を使って資産運用をしたい方は、複数の保険会社を取り扱っているFPに相談しましょう。

おすすめの方法は「投資信託」+「貯蓄型保険」の組み合わせ

老後資金を貯める方法として、おすすめしたいのは「投資信託」と「貯蓄型保険」の組み合わせです。

理由は2つあります。

理由① 2つを組み合わせることにより「分散投資」ができる

「投資信託」と「貯蓄型保険」を組み合わせると、分散投資ができるのでおすすめです。

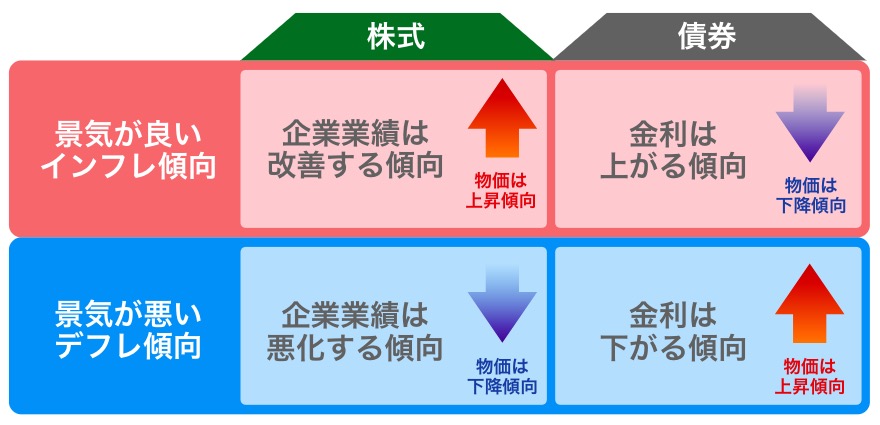

投資信託で株式を投資対象とするものを購入した場合は「株式」になりますし、保険は基本的に「債券」で運用されます。

つまり、「投資信託」と「貯蓄型保険」の組み合わせは分散投資となり、リスクを軽減することができます。

理由② 「投資信託(株式)」と「貯蓄型保険(債券)」は真逆の動きをする

「株式」と「債券」真逆の動きをすることも、2つの組み合わせをおすすめするポイントです。

私たちが老後生活を迎えるころには、金融情勢がどうなっているかわかりません。

いざ、お金を使いたいとなったときに、どちらか状況がいい方(お金が増えている方)を選択することができます。

資産運用をして老後資金を作る具体的な流れ

この章では老後資金を資産運用で増やすための流れは以下の通りです。

老後資金づくりを成功させるためにとても重要ですので、必ず順番通りにすすめていってください。

老後資金の不足額を確認して目標金額を決める

資産運用は“あなたの目標”を決めることから始まります。

目標を決めないと何となくお金を貯めてしまい、たとえ十分なお金が貯まったとしても不安を拭えないままになってしまいます。

そのためには老後資金の不足額を知ることから始めましょう。

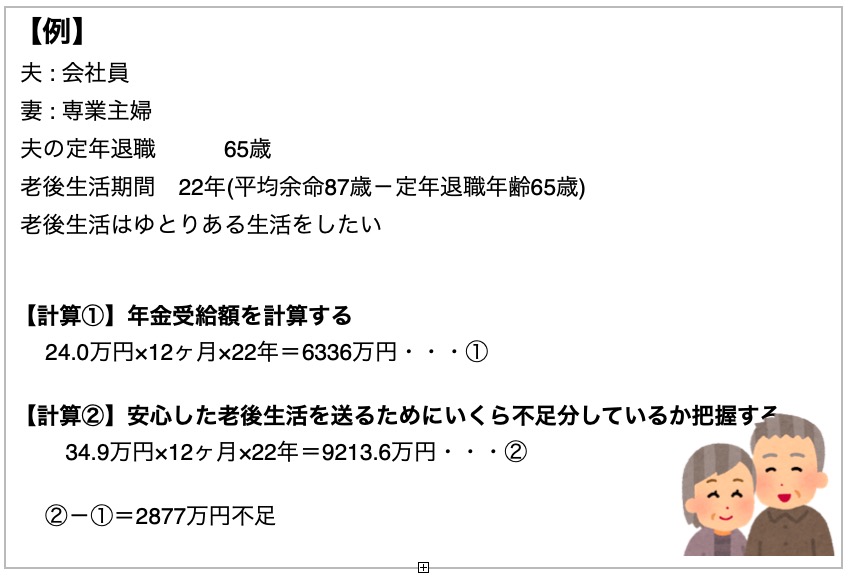

【目標金額の求め方】

<計算①>年金受給額を計算する

※1年金受給額 × 12ヶ月 × 〇年 = ①

<計算②>安心した老後生活を送るためにいくら不足分しているか把握する

※2老後の生活費 ― ① = ②

※参考資料その1

年金受給額の目安

| 職業 | 年金受給額(月額) | ||

| パターン① | 夫 | 会社員 | 30.3万円 |

| 妻 | 会社員 | ||

| パターン② | 夫 | 公務員 | 33.8万円 |

| 妻 | 公務員 | ||

| パターン③ | 夫 | 会社員 | 24.0万円 |

| 妻 | 専業主婦(10年間会社員) | ||

| パターン④ | 独身 | 会社員 | 14.1万円 |

※参考資料その2

老後の最低日常生活費 平均 22.0万円

ゆとりのある老後生活費 平均 34.9万円

参照:生命保険文化センター「生活保障に関する調査」(平成28年度)

あなたにあった老後資金の考え方についてはこちらの記事も参考にしてください。

目標額を貯めるまでの期間を考え、毎月の積立額を決める

目標金額が決まったら、次にその金額をどのくらいの期間で貯めるか決めましょう。

それにより、毎月の積立額が決まります。目標期間を決めるのも、お金を貯める上でとても大事です。

例えば、現在40歳の方が65歳まで働き、働いている間は老後資金を貯めていきたいと考えている場合、運用期間は「25年」となります。

3-1の目標額(2887万円)を25年で貯める場合、

| 2887万円 ÷ 25年 ÷ 12ヶ月 = 9.59万円 となります。 |

預貯金で貯める場合は、上記の金額になります。

しかし、1章でお話したように資産運用をするとこれよりももっと“楽に”貯めることができます。

例えば、年利5%の利回りで運用した場合、毎月の掛け金は約4.8万円となります。

資産運用した場合、預貯金で貯めるより楽に貯められます。

お金を増やす手段を考える

次に、どの方法でお金を増やしていくか決めましょう。

積極的に増やしたい方は、一般的に債券よりもリターンが高くなる「株式」、安定的に増やしたい方は「債券」で増やすことが良いです。

| ・積極的に増やしたい方 ・投資期間が10年以上の超長期の方 | 投資信託(世界株式に投資をするものがおすすめ) |

| ・預けた金額の10%程度の増え方で良い方 ・預金より少し増えれば良い方 | 貯蓄型保険 |

自分にあった手段に悩む場合は、一人で悩まず資産運用にくわしいFPに相談しましょう。

資産運用を開始する

お金を増やす方法や手段が決まったら、運用を始める手続きをします。

「投資信託」の場合は証券会社、「貯蓄型保険」の場合は複数の保険会社の取り扱いがあるFP事務所で手続きしましょう。

また、最近では保険だけではなく証券会社の仲介業を行っているFP事務所もあります。

すべての相談や手続きが一か所ですみますのでスムーズに行うことができます。

FPへの相談についてはこちらの記事にくわしく書いています。

老後資金づくりで失敗しない!資産運用で守るべきこと

資産運用をするにあたり必ず守ってほしいことがあります。

老後資金づくりで失敗しないためにも必ず守って資産運用をするようにしましょう。

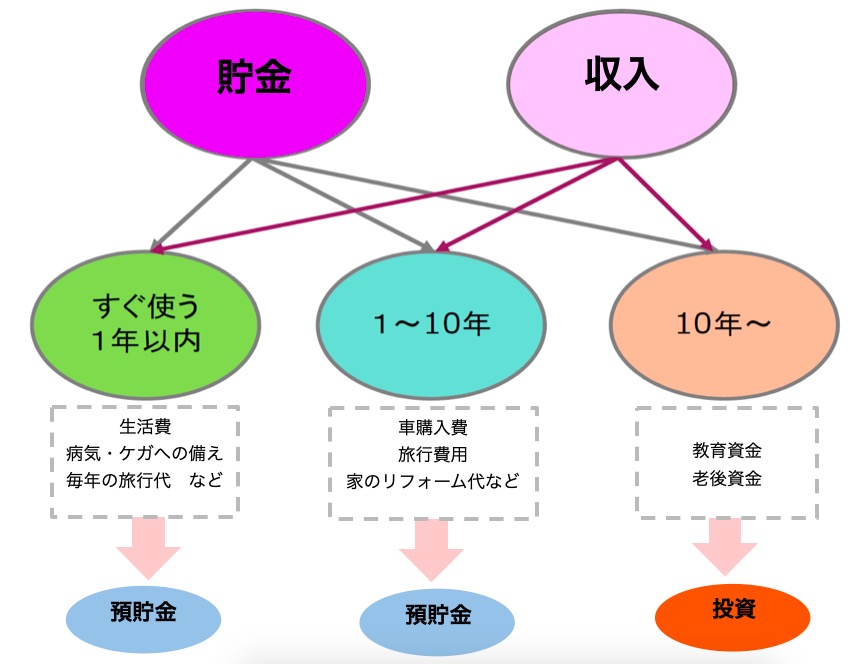

余裕資金を運用に回す

資産運用は必ず※余裕資金で行うようにしましょう。

なぜなら、それ以外のお金を使ってしまうと

・今の生活が苦しくなる

・病気など予期せぬ時に大きな出費が必要になった際に困る

といったことになります。

| ※余裕資金とは 余裕資金とは、生活に必要なお金(住宅費・光熱費・子供の教育費)、万が一の時の予備費以外の、“なくても今の生活には影響しないお金”のことです。 |

余裕資金がない方は、家計の見直しをしてみましょう。

くわしくはこちらをお読みください。

10年以上使わないお金を運用に回す

資産運用には、余裕資金のうち、長期間(10年以上)使わないお金を運用しましょう。

その理由は2つあります。

・過去のデータでは10年以上の投資期間があればマイナスになったことがない

・車購入や趣味代などを運用に回すとマイナスになった時にお金が使えない

10年以上使わないお金は以下のように考えましょう。

分散投資をする

繰り返しになりますが、大事なことなので再度お伝えさせていただきます。

資産運用をするときは、必ず分散投資をしましょう。

分散投資は リスクを軽減する=老後資金づくりを成功させる ことができます。

まとめ

老後資金は資産運用を取り入れると、“多く”、“楽に”貯めることが出来ます。

資産運用は意外とむずかしくなく、今の貯蓄方法を見直すだけで出来てしまいます。

また、投資信託で増やす方法は、NISAやiDeCoといった税制が優遇される制度を使うと、もっとお得に老後資金が貯められます。

今から、老後資金作りをスタートさせて、豊かな老後生活にしましょう。

また、不安になったときや迷ったときは、1人で悩まずFPに相談してくださいね。