FP相談の費用相場は5千〜1万円!有料無料の違いと良いFPの選び方!

FP相談の費用はいくらくらいですか?相談料やサービスがバラバラで「無料相談」というところもあるみたいだし、どのFP(FP事務所)に相談しにいっていいかよく分かりません…。

FP相談の費用相場は1時間5千円〜1万円のところが多いですね。また、無料相談もあります。

初めての相談であれば、基本的には『無料相談』で問題ありません。有料と無料の違いは、行っているサービスの違いです。現役FPの立場から、詳しくお伝えしていきますね。

FP相談が最良の結果となるように、相談の費用やサービスの”裏側”、そして、ファイナンシャルプランナーの選び方を解説していきます。

ぜひ、相談先を決める前に読んでみてください。

この記事で分かること!

- 有料相談の費用相場(1時間5千円〜1万円が多い)

- 有料相談と無料相談の違い

- 自分に合った良いファイナンシャルプランナーの選び方

- 相談前の準備、流れについて

FP相談の費用目安(有料相談)

以下の表は、FP協会認定のファイナンシャルプランナーが設定している1時間当たりの相談料です。

有料相談の相場としては、「1時間 5000円〜1万円未満」が最も多い47.3%を占めます。

| 5,000円未満 ※無料相談含む | 14.2% |

| 5,000 〜 10,000円未満 | 47.3% |

| 10,000 〜 20,000円未満 | 33.5% |

| 20,000円以上 | 5% |

データ参照:日本FP協会|相談料の目安(有料相談)

※相談料は、1時間あたりの金額が1つの目安ですが、月額◯円や年間●円などの定額制や、顧問制など、そのFP(FP事務所)によって様々です。

詳しい料金形態に関しては相談を申し込む前に必ず確認しましょう。

ファイナンシャルプランナーへの相談はまず、有料か無料かを選ぶ

ファイナンシャルプランナーへの相談をしようと思ったらまず、『有料相談』『無料相談』かどちらにするかを検討しましょう。

料金がかかるかどうかだけではなく、大きな違いとして、行っているサービスが異なっている場合があるからです。

有料相談:相談のみ

無料相談:相談+商品販売(サポート)

※全てのファイナンシャルプランナーが上記区分というわけではありません。

『アドバイスだけもらって後は自分で解決したい!』という場合は有料相談。

『相談から解決方法のサポートまでファイナンシャルプランナーにお任せしたい!』という場合は、無料相談を選びましょう。

次からは有料相談と無料相談との違いを詳しくみていきましょう。

結論から言ってしまうと、基本的には『無料相談』で問題ありません。

有料相談を行っているファイナンシャルプランナーの特徴

有料相談を行うファイナンシャルプランナーは、一般的なお金の知識を超えた専門的な知識を有している場合も多く、『相談』に特化しています。

こういったファイナンシャルプランナーは金融機関から独立し、商品の販売を行わないことで完全に中立的な立場から相談に乗れるのが特徴です。

提案を『実行(あるいは手伝い)』することはできません。商品選びや購入手続きを相談者自身で行う必要がでてきてしまうことはデメリットと言えるでしょう。

無料相談を行っているファイナンシャルプランナーの特徴

無料相談の特徴は、相談に『商品販売(サポート)』がついていることです。

商品選びや購入の手続きまでサポートしてもらいたい場合、この商品販売(サポート)ができるファイナンシャルプランナーはとても心強い味方になってくれます。

無料で相談を行える仕組み

無料相談を行っているファイナンシャルプランナーは、相談時に商品販売(証券や保険)を行った際、金融機関から販売(仲介)手数料が入ります。

この仕組により、相談を無料で行うことが可能です。

(商品)提案に納得できなかった場合はもちろん、はっきりとお断りしましょう。断ったからと言って料金はかかりません。また、その後しつこい営業があるようなケースは稀です。

先にお伝えした通り、無料だからといって問題が解決しなかったり、サービスが良くないわけではありません。

また、HP等に『相談無料』と記載されている場合、ほとんどが何度相談しても無料です。(初回無料、というファイナンシャルプランナー事務所もありますので要確認。)

初めての相談であれば、基本的には『無料相談』で問題ありません。

ただし、無料相談を行っているファイナンシャルプランナーであればどれを選んでも良いわけではありません。

無料相談を行うファイナンシャルプランナーは、大きく2つに分けられます。

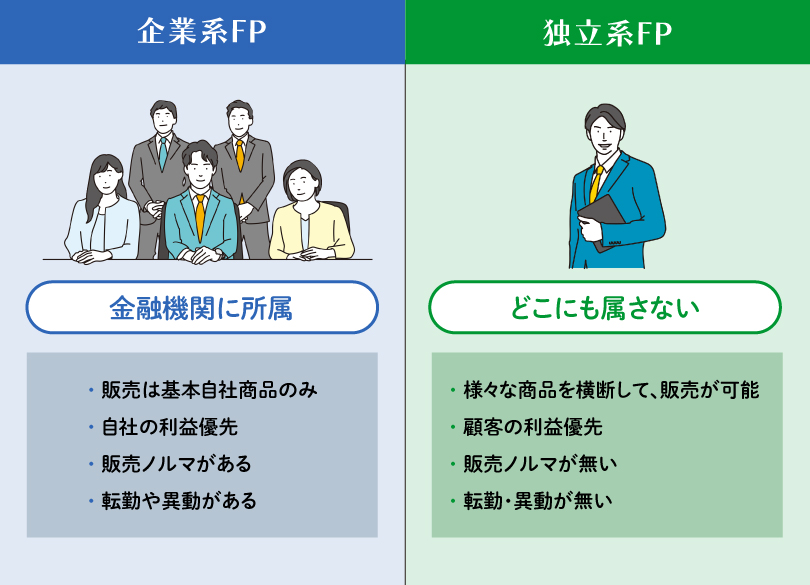

企業系ファイナンシャルプランナー

金融機関(銀行、証券会社、保険会社など)に所属する、主に自社商品を販売するファイナンシャルプランナー

独立系ファイナンシャルプランナー

独立系FP事務所に所属する、様々な金融商品を販売できる(販売資格のある)ファイナンシャルプランナー(IFAと呼びます)

どちらのファイナンシャルプランナーを選ぶかはとても大切です。お勧めは独立系ファイナンシャルプランナーです。

ファイナンシャルプランナーの選び方については次の章で解説します。

企業系FPと独立系FPの違い

それぞれの特徴や、メリットとデメリットは下記の通りです。

| 企業系FP | 独立系FP | |

| 特徴 | 保険・証券・不動産ローンなどを扱う企業に所属 | 金融機関とは独立しているため公平中立 |

| メリット | ・所属する企業の商品についてはすぐに契約できる | ・保険や投資信託等、様々な商品から幅広い提案が可能 ・金融商品の選定から契約まで任せられる ・転勤等が無いため長い付き合いができる |

| デメリット | ・自社商品以外の知識があるとは限らない ・自社商品以外の販売ができない ・転勤等があるため長い付き合いになりにくい | ・完全中立かどうかを見極める必要がある ・表立って『独立系』と分からない場合が多い |

自分に合ったファイナンシャルプランナーの選び方

ここまで有料のファイナンシャルプランナーと、無料のファイナンシャルプランナーの違いを見てきました。

ここでは、有料・無料どちらにするか?

自分に合った、良いファイナンシャルプランナーの選び方をみていきます。

有料相談か無料相談かを判断するポイント

有料相談か無料相談かを判断するポイントは、どういった相談内容なのか?です。

無料相談で問題ない相談内容

- 家計の見直し(貯蓄について)

- 一般的なレベルの資産運用

- NISAやiDeCoを始めたい

- 保険・保障の相談や見直し

- 住宅ローン、購入、借り換え

- ライフプランの作成

- 漠然としたお金の悩み、不安

など

多くの相談内容が無料相談で問題ないケースに当てはまるでしょう。

ファイナンシャルプランナーは、税金や年金、投資や保険等の商品知識に加え、各制度(NISAやiDeCoなどの有利な税制など)の知識も幅広く持っています。

そのため、複数の領域にまたがる広い意味での『お金の悩み』に対応することができます。

ファイナンシャルプランナー資格の有無は、選ぶときの基準になる

ファイナンシャルプランナー資格を持っているかどうかは、ファイナンシャルプランナー選びにおいて一つの基準になります。

ファイナンシャルプランナーには国家資格があり、1級、2級、3級のファイナンシャル・プランニング技能士。民間資格としては、日本FP協会による、CFP、AFP資格(CFPが上級)があります。

これらを持っているということは、技能や知識がある証明です。ファイナンシャルプランナー選びの一つの参考にしてみてください。

資格が無くても優秀なファイナンシャルプランナーはたくさんいます。資格だけにとらわれず、実際に合って話してみることが重要ですね。

有料相談を積極的に検討すべき相談内容

- 確定申告の必要な税金の相談

- 複雑な相続

- 離婚における年金分割などの専門知識が必要な相談

- 他、お金以外のことも絡む特殊なケース

など

『一般的なお金の相談』を超えた、上記のような、専門的な知識を必要とする場合は有料相談を検討する必要があります。

この場合、専門資格(税理士、弁護士、司法書士)を持つファイナンシャルプランナーや、有資格者の専門事務所にご相談ください。

相談内容に関わらず、『相談はしたいが、実行は自分で行いたい』場合は、商品提案の無い有料相談が良いでしょう。

お勧めは、幅広い対応ができる独立系ファイナンシャルプランナー(IFA)

前章でお話した「無料で問題無いケース」のようなお金の相談は、独立系ファイナンシャルプランナー(IFA)へ相談に行きましょう。

先に挙げた通り、これらに所属するファイナンシャルプランナーであれば、あなたのお金の悩みを、総合的かつ幅広い選択肢の中から最適なものを選んでくれます。

(金融商品を勧めたり、購入のサポートをしてくれるのも特徴)

また、中長期で担当してもらえる可能性が高いというメリットもあります。

独立系ファイナンシャルプランナーの具体的な探し方は以下の記事で紹介しています。ぜひご確認ください。

最後は相性やスタンスも大切

ファイナンシャルプランナーとの相性やスタンスはとても重要です。

大事なお金の話等、パーソナルな相談をするわけですから、信頼できるファイナンシャルプランナーでなくてはいけません。

また、契約後のフォローや、何年か後に再度相談や見直しをしたい場合を考えると、長い付き合いのできる方がいいですね。

HPでファイナンシャルプランナー事務所や担当FPのプロフィールを確認することをお勧めします。最終的には、実際に会った印象やフィーリングを大事にしてみてください。

セミナーや説明会に参加するとファイナンシャルプランナー選びの参考になる

あなたに合ったファイナンシャルプランナーに出会うために、セミナーや説明会に参加してみることをお勧めします。

主催している事務所や講師のスタンスを確認すると、ファイナンシャルプランナー選びの参考になることが多くあります。

これらのセミナーや説明会は、無料か安価な参加料ですし、ある程度の知識も得て、自分自身の学びにもなります。

ファイナンシャルプランナーの開催するセミナーの選び方については、以下の記事に紹介していますので、ぜひ参考にしてみてください。

良い相談にするために、簡単な準備をしておこう

有料・無料を問わず、簡単な準備をしておくことでスムーズな相談ができます。

一般的な個別相談の流れとポイントを押さえておきましょう。

事前準備

「漠然とお金を増やしたい」「将来のお金が不安なので資産運用を始めたい」といった内容の場合は、

- 直近の貯金金額

- 資産の状況

を確認し、説明できるようにしておくとスムーズです。

※どういった内容の相談をしたいか、事前におおまかに伝えておくと更に良いでしょう。

ファイナンシャルプランナーに相談できること一覧

※各リンク先に詳しい記事があります。すでに悩みがはっきりとされている場合、ぜひ読んでみてください。

| ライフプラン | ライフプランの作成 |

| 家計見直し | 家計の見直し、お金の貯め方 |

| 生命保険 | 加入・見直し |

| 資産運用 | 資産を効率的に増やす方法(NISA、確定拠出年金、投資信託の選び方など) |

| 住宅 | 住宅購入・住宅ローン・借換え相談など |

| 老後 | 老後資金について |

| 税金 | 一般的知識や税金対策法など |

| 相続 | 相続税・生前贈与・遺族の生活設計プランなど |

| 介護 | 介護費用、税金対策 |

事前に「これについての(お金の)悩み」というのが分かっていると、どのようなファイナンシャルプランナーに相談に行けば良いかが分かり、問題解決がよりスピーディーになる可能性が高いです。

相談内容は、「なんとなく、漠然とした悩みや不安」でも構いません。ファイナンシャルプランナーは相談者の話を詳しく聞き、課題点をクリアにし、解決の糸口を探っていきます。

持ち物

保険の見直し、資産運用などの具体的な相談がある場合は、関連する書類(保険証券、運用状況レポートなど)を持っていくとスムーズに相談が進みます。

資料例

- 家計簿

- 住宅ローン返済予定表

- 保険証券や保険契約内容のお知らせ

- ねんきん定期便

- 資産運用状況レポート(投資信託や株式を購入されている方)

よくわからない場合は、持ち物はなにも無くて構いません。

問題なく相談は進められますのでご安心ください。

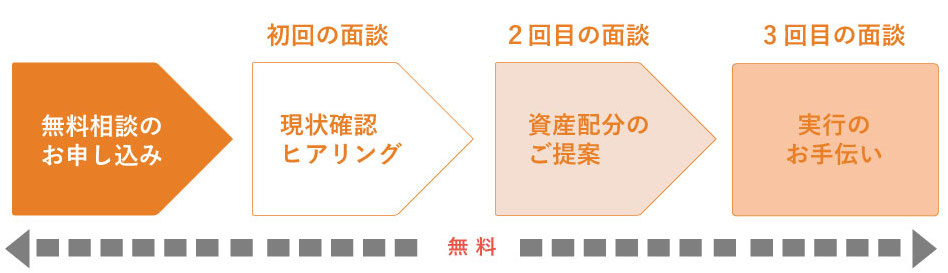

相談の流れ

相談内容、現状の状況、今後の希望を確認後、ファイナンシャルプランナーが現状の分析とライフプランニングの助言やシミュレーションを行います。

また必要に応じて、現在欠けている保障やお金を増やすための手段として、今後に向けたアクションのアドバイス、具体的な金融商品の提案を行います。

※当ファイナンシャルプランナー事務所への相談の場合、以下のような流れとなる場合が多いです。(資産運用設計の相談例)

【重要】FPにはプランの実行までを行ってもらおう

商品の販売ができるファイナンシャルプランナー(IFA)の場合は、ワンストップで契約作業も可能です。

相談したファイナンシャルプランナーには必ず、プランを実行するところまで対応してもらってください。

「良い相談」とは、突き詰めれば「きちんと自分の悩みを解決してもらえること」です。

そのためには、最後の『行動』にまで落とし込まなければ意味がありません。

最後に、良いファイナンシャルプランナーとは

最後に、良いファイナンシャルプランナーの条件を確認しましょう。

良いファイナンシャルプランナーの条件

- 専門的な知識、最新の情報を有している

- 親身になって、あなたの立場に立ってアドバイスしてくれる

- きちんと問題を把握して指摘してくれる

- 提案内容や説明が丁寧

- 相談者が求めれば、きちんとプランの実現とフォローアップで支援してくれる

- (当たり前のことですが)強引な提案、勧誘が無い

人それぞれですが、基本的な部分として、当然のことをきちんとしてくれる人かを見極めたいものです。

人生の転機に、頼れる家計のパートナーとなってくれるはずのお金のプロ、ファイナンシャルプランナー。

自分の個人的な事情や性格を考慮したうえで、「個別」の解決策を知りたい場合は、やはり個別相談が近道です。

無料で問題ありませんので、まずは気軽に一度話をしてみると得られるものがあると思います。

多少手間はかかりますが、できれば何人か当たる気持ちで面談してみて、ずっと付き合えるファイナンシャルプランナーを探しあてられれば理想的です。

ぜひ、人生のパートナーのようなファイナンシャルプランナーを見つけてみてくださいね。