借り換え相談はFPへ!お勧めの相談内容と金利交渉のマル秘テクニック

住宅ローンの借り換えをしようと思っているものの、

「どこに相談したらよいのか・・・」

「借り換えはできるのか・・・」

「そもそもメリットはあるのか・・・」

そんな悩みをお持ちの方は多いのではないでしょうか?

借り換えの相談をしようと思ったら、一般的には銀行に相談しますが、それ以外にもファイナンシャルプランナーや住宅ローン専門の金融機関に相談することもできます。

(ファイナンシャルプランナー(独立系FP)に相談した方が良いケースが多々あります。後ほどご説明いたします。)

相談の内容によって、行くべき相談場所が違ってますので、今回の記事では、

・金融機関ごとに相談できる内容

・相談内容にあわせた金融機関の選び方

・そもそも、借り換えの相談をした方が良いケース、しない方が良いケース等

詳しく解説しています。

また、住宅ローン金利交渉の具体的な方法についても記載していますので、最後まで読んでみてください。

住宅ローンの借換相談で得するケースと失敗するケース

借り換えを検討する方は、まずはご自身に借り換えのメリットがあるかどうかを確認しましょう。

借り換えして得するケース3選

① 金利が下がった場合。目安は「金利が1%下がってる」「ローン残高1000万円ある」

住宅ローンを借りた時よりも、現在の方が住宅ローンの金利が下がっている場合は、借り換えをすると月々の返済額や支払総額を減らせます。

ただし、住宅ローンの借り換えは諸費用も含めて支払総額が減るどうかかを確認する必要があります。

諸費用も含めた借り換えのメリットがでる目安は、下記2点です。

・ローンの残高が1000万円以上あること

・当初の住宅ローンの金利と現在の住宅ローンの金利の差が1%以上あること

例えば、下記のようなケースでは借り換えのメリットは大きいです。

| ・借入残高:3,000万 ・残返済期間:20年 ・現在の金利:2% ・借り換え費用:50万(借り換え費用は金融機関によって異なります。 |

このケースですと、残り20年で利息を約640万円はらうことになりますが、2%から1%に借り換えが成功すると、残り20年間で、金利が310万円となります。

つまり、トータルで約330万金利負担が軽減されることになります。

※諸費用50万円かかっても、総返済額280万円が減ることになります。

②低金利のうちに、変動金利から固定金利に切り替えるケース

低金利時代(景気が悪い時)には変動金利から固定金利に変えるとメリットになるケースがあります。

変動金利の場合は、景気が回復して金利が上昇した場合は、返済金額が増えることになりますが、固定金利の場合は、将来金利が上がっても、影響を受けないため、返済金額がかわりません。

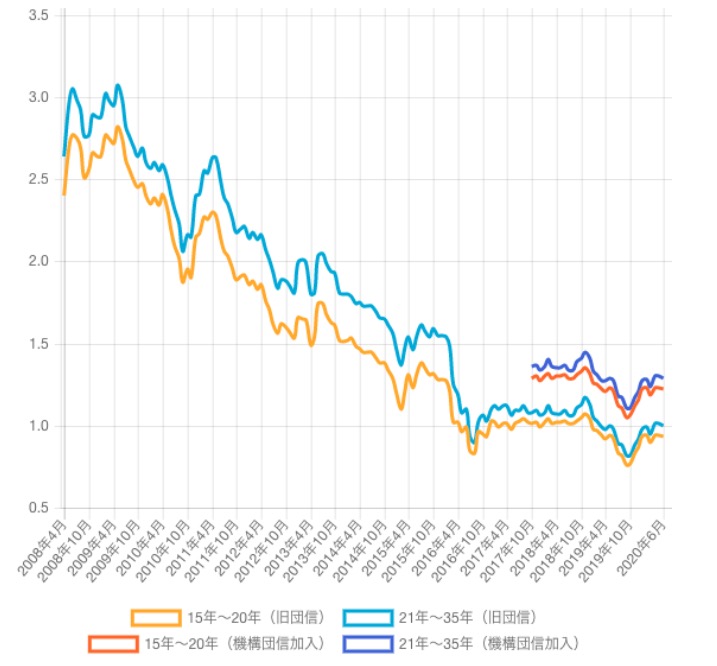

下記の図は、長期固定金利(15年~35年)の推移です。景気悪化の影響で年々金利が下がってきています。

10年前は、全期間固定金利で借りる場合は3%前後の金利でした、2020年5月現在では1%前後で借りることが可能です。

(出典:アルヒ|【フラット35】の金利推移)

返済期間がまだ15年以上あり、残高が2000万円以上ある方は、今のうちに固定金利に変更することをお勧めします。

例えば、下記のようなケースで考えてみましょう。

| ・借入残高:3,000万 ・残返済期間:20年 ・現在の金利:1.5%(変動金利) ・借り換え費用:50万(借り換え費用は金融機関によって異なります。) |

このケースで固定金利(1.25%:2020年5月アルヒの金利)に変更した場合、トータル返済額約82万円減額でき、諸費用の50万円を差し引いても、32万円減額できます。

さらに、今後金利が上昇したとしても金利上昇の影響をうけません。

お子さんの教育資金がかさむときに、金利が上がって返済額が上がり、家計を圧迫するようなケースが想定される場合は、固定金利に借り換えることをお勧めします。

リフォームローンを検討している方

リフォームローンを検討している方は、住宅ローンの借換とセットで検討すると得するケースがあります。

リフォームローンは、変動金利で2~5%かかります。住宅ローンは1%前後で借りられるので、リフォーム費用を住宅ローン借り換え時に一緒に一括借入できれば、住宅ローンの低い金利で借りることができます。

既に自宅を持っている人で、大規模なリフォーム、リノベーション、増改築を考えている場合は、住宅ローンの借換とセットで検討してみましょう。

借り換えして失敗するケース2選

固定金利から変動金利に変更するケース

固定金利から変動金利に切り替えると将来的に損してしまう可能性があります。

固定金利は前述したとおり、金利は変動しませんが、変動金利は将来金利が上がる可能性があるからです。

例えば、現在固定金利で1%でかりていて、変動金利に変更し0.5%になり、返済額が一時的に減ったとしても、途中変動金利の方が高くなり、1%以上になると損するケースも出てきます。

固定金利から、変動金利に変更する場合は、慎重に検討することをお勧めします。

借り換える前に、今借りている銀行に相談しなかったケース

借り換え前に、今借りている銀行に相談しに行かなかった場合、損となる可能性があります。

実は、住宅ローンを借り換えるより、今借りている銀行と交渉していた方が得となる場合も考えられます。

他の金融機関で、借り換えをすると必ず手数料がかかります。他の銀行で借り換えのメリットがある場合、今の銀行に相談することによって、金利を下げてくれる銀行もあります。

金利を同じ条件に変更してもらえれば、借り換え費用(50万円前後)をかけずに、返済額を抑えることができます。

こちらに関しては、詳しくは3章で解説していますので、確認してみてください。

相談場所一覧とお勧めの相談内容

相談場所一覧

相談場所と相談できる内容を一覧にしています。借り換えの相談をしようと思ったら、まずは、下記の図をみて相談先を検討しましょう。

※下記表は横スクロールできます。

| 相談内容 | 相談場所 | |||

| FP(独立系) | 住宅ローン専門金融機関※ | 銀行 | ||

| (現在借り入れを している銀行) |

(他の銀行) | |||

| ① 実質金利 (金利と手数料を含めた金利)が低い金融機関の選び方 |

◎ (複数の金融機関 の相談可) |

○ (自社商品のみ) |

○ (自社商品のみ) |

○ (自社商品のみ) |

| ② 借り換えの シミュレーション (メリットがあるか) |

◎ (複数の金融機関 の相談可) |

○ (自社商品のみ) |

○ (自社商品のみ) |

|

| ③ 変動金利・固定金利 どちらがよいか |

◎ (中立的なアドバイス が可能) |

△ (固定金利を勧められる ケースが多い) |

△ (変動金利を勧められるケースが多い) |

△ (変動金利を 勧められる ケースが多い) |

| ④ 固定金利に 借り換えの相談 |

◎ (中立的なアドバイス が可能) |

○ (固定金利に強いが 自社商品のみ) |

△ (固定金利の弱い 金融機関が多い) |

△ (固定金利の弱い 金融機関が多い) |

| ⑤ 返済猶予、 滞納の相談 |

◎ ※他では相談が不可 |

|||

| ⑥ 現在借りているローンの 金利引き下げ相談 |

◎ (他社見積もり持ち込みが条件) |

|||

相談場所別、おすすめの相談内容

ファイナンシャルプランナー(独立系FP)

以下の4つの相談内容は、ファイナンシャルプランナー(独立系)がお勧めです。

①実質金利(借り換え費用を含めた金利)が低い金融機関の選び方

②借り換えのシミュレーション(メリット・デメリット)

③変動金利・固定金利のどちらを選んだらよいかの相談

④固定金利借り換えの相談

理由としては、ファイナンシャルプランナーは、常にお客様側に立った”中立的なアドバイス”を行うからです。

中立的な立場でアドバイスすることで、(自社の利益を優先せず)”あなたに最適なプラン”の提案を行うことができます。

つまり、あなたにとって『お得な結果』となるでしょう。

これら4つの相談であるならば、ファイナンシャルプランナー(独立系)がお勧めです。

FP以外の相談場所の裏事情

①金利が低い金融機関の選び方は、銀行や住宅ローン専門の金融機関に行くと、そこの商品のアドバイスしかもらえません(偏りのあるアドバイス)

②借り換えのシミュレーションでのメリットやデメリットについて、銀行や住宅ローンの専門にいくと、自社の商品を進めたいがため、メリットしか強調しない可能性があります。(自社有利な情報)

③変動か固定が良いかのアドバイスも、一般的な銀行は変動金利を進めることが多く、住宅ローン専門の会社では固定金利を進めることが多く、相談者の意向にあわせたアドバイスをもらえない可能性があります。(自社の利益優先)

④固定金利に強い金融機関は複数あり、それぞれ金利が異なりますが、もちろん自社の商品のみを勧めてきます。(自社の利益優先)

ファイナンシャルプランナー(独立系)とは

ファイナンシャルプランナーとは家計にかかわる金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など幅広い知識をもって、相談者の夢や目標がかなうように一緒に考え、サポートする専門家です。

ファインシャルプランナーも、所属する企業によって、大きく分けると下記の2種類に分けれるます。

・金融機関に所属しないFP事務所に所属するファイナンシャルプランナー(独立系FP)

・銀行や証券会社等企業に所属するファイナンシャルプランナー

金融機関に所属しないファインシャルプランナー(独立系FP)は、銀行と違い、様々な金融機関から比較してアドバイスをしてくれるところが一番の特徴です。

ここ数年、このような事務所が増えてきていますが、有料のところもあれば、無料のところもあります。

ファイナンシャルプランナーの選び方については、下記の記事に詳しく書いてますので、読んでみてください。

住宅ローン専門の金融機関がお勧めの相談内容

住宅ローン専門金融機関とは、住宅ローンをメインとして取り扱っている金融機関です。銀行以外にも、このような金融機関がでも住宅ローンを借りることもできます。

(フラット35等、長期間の金利を固定する商品に強い金融機関です。)

固定金利の住宅ローンの借り換えをしたいと決まっていて、ご自身で、金利面や手数料等面で良い金融機関を選べる方は、住宅ローン専門の金融機関に直接相談がお勧めです。

変動から固定に切り替えたり、もともと固定金利で借りていて、さらに金利が下がってる場合は、借り換えの相談にいくとよいでしょう。

銀行がお勧めの相談内容

銀行への相談がお勧めのケースは次の2つです。

①返済猶予・滞納の相談

②現在借入している金利の引き下げの相談

上記2つのケースは他の金融機関では、基本的に他の金融機関では相談できません。ただし、②の金利引き下げの相談はちょっとしたコツがありますので、次章で詳しく解説していきます。

借り換えせず、金利を上手に下げる3つのステップ

1章で解説した通り、借り換えをして金利を引き下げて、総返済額を抑えることも可能ですが、借り換えすると手数料ががかります。

そこで、借り換えをせず、今借入している銀行と金利引き下げ交渉によって、総返済額を減らす方法について解説していきます。

具体的には次の3つのステップを踏んで進めていきます。

-STEP1-

ファイナンシャルプランナー(独立系)に相談にいく

– STEP2-

FPに勧められた銀行で見積もりをもらう

-STEP3-

現在借入している銀行に交渉する

STEP1 ファイナンシャルプランナー(独立系)に相談にいく

まずはファイナンシャルプランナー(独立系)に相談に行きましょう。金利だけではなく、保証料や事務手数料等をふまえて、最も金利の低い銀行を紹介してもらえます。

審査面(収入面で審査が通らない場合等)で不安がある方は、複数の銀行を紹介してもらうとよいでしょう。

STEP2 FPに勧められた銀行で見積もりをもらう

ファイナンシャルプランナーで紹介してもらった銀行から見積もりをもらいます。最近では、ネット系の銀行で見積もりを取ったり、イオン銀行等買い物ついでに見積もりを取れるところもあります。

現在の借入明細をもっていくだけで、簡単に見積もりをもらえます。

STEP3 現在借入している銀行に交渉する

見積もりをもらったら、今借入している銀行に相談に行きましょう。

相談の仕方としては、

「他の銀行で見直したら、安くなると聞いたんですが、こちらでも安くなりますか?」

と聞いてみるとよいでしょう。

銀行としても、住宅ローンが他の銀行に流れてしまうことはできるだけ避けたいので、相談にのってもらえるケースが多いです。

このやり方で上手く行けば、最も金利の低い銀行で、借り換えの手数料がかからず、返済金額を抑えることができます。

借り換えをする前に、一度上記ステップを踏んで今借入している銀行に相談してみるのも良いでしょう。

住宅ローンの借り換えができないケース

「住宅ローン」や「携帯機種代金」を“滞納”しているケース

1回でも住宅ローンや携帯代の機種分割代金を滞納してしまうと、基本的には借り換えができません。また、住宅ローンの滞納を続けると、マイホームが競売にかけられます。

滞納してしまった場合の主な対処方法は下記の通りです。

・銀行との返済交渉・・・リスケジュール(リスケ)

・個人再生(家庭裁判所で法的に返済交渉を行う)

教育ローンや自動車のローンを借りていて審査が通らないケース

住宅ローンを借り換える際に、教育ローンや自動車ローンがあると審査でひっかかり、借り換えできないケースがあります。

借り換えの審査で、返済負担率(年収に占める住宅ローンの返済額)の審査があります。一般的には年間の返済額が、年収の30%~40%%以内となることが目安です。

(借り換えの際に教育ローンや自動車ローンがあるとこれも含めて審査されてしまいます。)

返済負担率を下げるには、可能であれば他のローンを返済する等の対策が必要となります。

転職や収入減で審査基準に引っかかる

借り換えのときも同様に、勤続年数や年収がチェックされます。勤続年数や年収が下がってしまっている場合は、借り換えができないこともあります。

金融機関は住宅ローンを貸し出す相手がどれだけ安定した返済能力があるかを重視するため、年収や勤続年数をチェックしています。

年収は各金融機関が決めている返済負担率に引っかからなければ大丈夫です。

勤続年数の基準は1年以上としている金融機関も多いです。

年収で審査に引っかかってしまう場合、配偶者が働いていれば収入を合算して住宅ローンの借り換えを申し込むなどの方法もあります。

また、転職して間もなければ時期をずらして申し込むことを検討しましょう。

まとめ

住宅ローンの借り換えについて、解説してきましたが、まずは、自分の相談内容にあった相談場所を検討してみましょう。

また、住宅ローン以外の家計費の見直しを検討してみたい方は、次の記事を参考までに読んでみてください。