30代平均貯蓄額夫婦470万円・単身589万円!生涯必要貯蓄額を解説

あまり貯金の事を考えていなかったが、他の人はどれくらい貯蓄しているのか、、、

どんな方法で貯蓄しているのか、、、等

30代になると、お金の事に関して考える事が多くなってくる時期です。

平均貯蓄額より、多く貯めれてる人、そうでない人もいると思いますが、大事なのは、今後の将来を見据えて、毎月いくら貯めていくべきか、また、どうやって貯めていくのかを考える事が大事です。

今回の記事では、平均貯蓄額、中央値等のだけでなく、今後、ご自身のライフプランに合わせて、いくら貯めていくべきかを考える記事となっています。

ぜひ、今後の将来のために、考える機会として読んでみて下さい。

30代平均貯蓄額と中央値

まずは、30代平均の貯蓄額を見てみましょう。

ご自身の貯蓄額を比較してみて下さい。また、貯蓄と貯金の言葉の意味が混同してしまいがちですので、先に言葉の整理をしておきたいと思います。

貯金とは「お金を貯める」という意味で使われます。

厳密にいうと、預金と貯金の違いは下記となります。

・預金=銀行、信用金庫、信用組合、労働金庫などに預けたお金を指します。

・貯金=ゆうちょ銀行、JAバンクなどに預けたお金を指します。

貯蓄は「金融資産の総称」です。

預貯金も含みますし、たとえば株式や投資信託といった投資商品や貯蓄型保険等、「資産全体」を指します。

今回はその資産全体を表す貯蓄額で見て行きましょう。

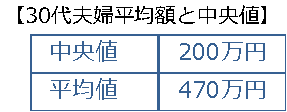

30代夫婦平均貯蓄額と中央値

家計の金融行動に関する世論調査[二人以上世帯調査](平成29年)で、金融資産保有(金融資産含まな世帯も含む)でみると、2世帯以上の平均貯蓄額と中央値(※)は次の通りです。

30代の夫婦ですと、マイホーム購入等で手元の資金を使ってしまうことが多く、手元の貯蓄は、200万~400万くらいの方が多いと思います。

30代は今後、教育資金、老後資金、車の購入資金等今後イベントが多いので、今後の貯蓄の計画が大事です。

ライフイベント別の考え方は, 次章で解説していきます。

(※)中央値とは,貯蓄現在高が「0」の世帯を除いた世帯を貯蓄現在高の低い方から順番に 並べたときに,ちょうど中央に位置する世帯の貯蓄現在高をいう。

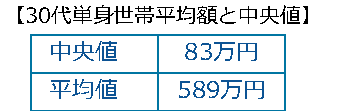

30代単身世帯平均貯蓄額と中央値

単身世帯を同じように、「家計の金融行動に関する世論調査[単身世帯調査](平成29年)」で、金融資産保有(金融資産含まな世帯も含む)でみると、の平均貯蓄額と中央値は次の通りです。

中央値が83万円とかなり低いです。

貯蓄額中央値に近いからと言って、安心できる金額ではありません。

今後貯蓄に対する意識の改善が必要でしょう。

自分の目標貯蓄額を貯めるための4ステップ

将来の目標貯蓄額や、今貯めていくべき金額は、次の4つのステップを踏んで考えて行きます。

この流れが大事ですので、具体的に解説していきます。

Step1 自身の目標(ライフイベント)を決定する

Step2 現状の家計を把握する

Step3 貯金額を決定し先取り貯蓄する

Step4 目標に合わせた手段を決定する

Step.1 自身の目標(ライフイベント)を決定する

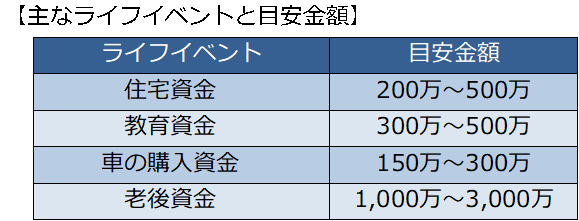

30代で今後貯金すべき金額は人それぞれです。今後、どのようなライフプランを考えるかによって大きく変わります。

また、転職や結婚等で人生大きく変わる場面がありますが、その都度将来を予測して、計画を立てて、今どれくらい貯蓄をしていくかが大事なポイントです。

◆独身世帯の重要なライフイベント

独身の方なら下記のような、大きなライフイベントに向けて、いくら貯めていくか計画する事が大事です。

独身世帯は次のようなイベントが多いでしょう。

何年後に、いくらくらいお金が必要か予測し、逆算して貯蓄していく事が大事です。

◆夫婦世帯の重要なライフイベント

結婚されている方であれば、お金のかかるポイントは、次のようなイベントが多いでしょう。

人それぞれ目標は異なりますので、ご自身の中で、どのイベントに対してお金を貯めていくのか、必要なものをチェックしていきましょう。

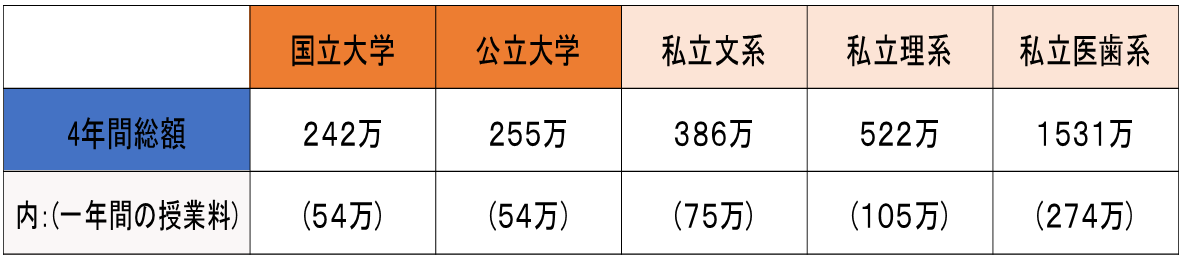

教育資金は、子供の人数や、将来通う大学が、国立か私立かによっても、目安金額は変わってきますので、下記の金額を参考にしてみて下さい。

<参考データ>下記の表は平成26年度 国公立・私立大学の4年間の学費です。( )は大学2年生以降の学費です。

【出典】文部科学省 国公立大学の授業料の推移

平成26年度私立大学入学者に係る初年度学生納付金平均額の調査結果について

また、老後資金もリタイヤ後、どのような生活を送るのかによって、貯めるべき金額は変わってきます。

老後資金の必要な金額は、以下の記事を参考にしてみて下さい。

Step.2 現状の家計を把握する

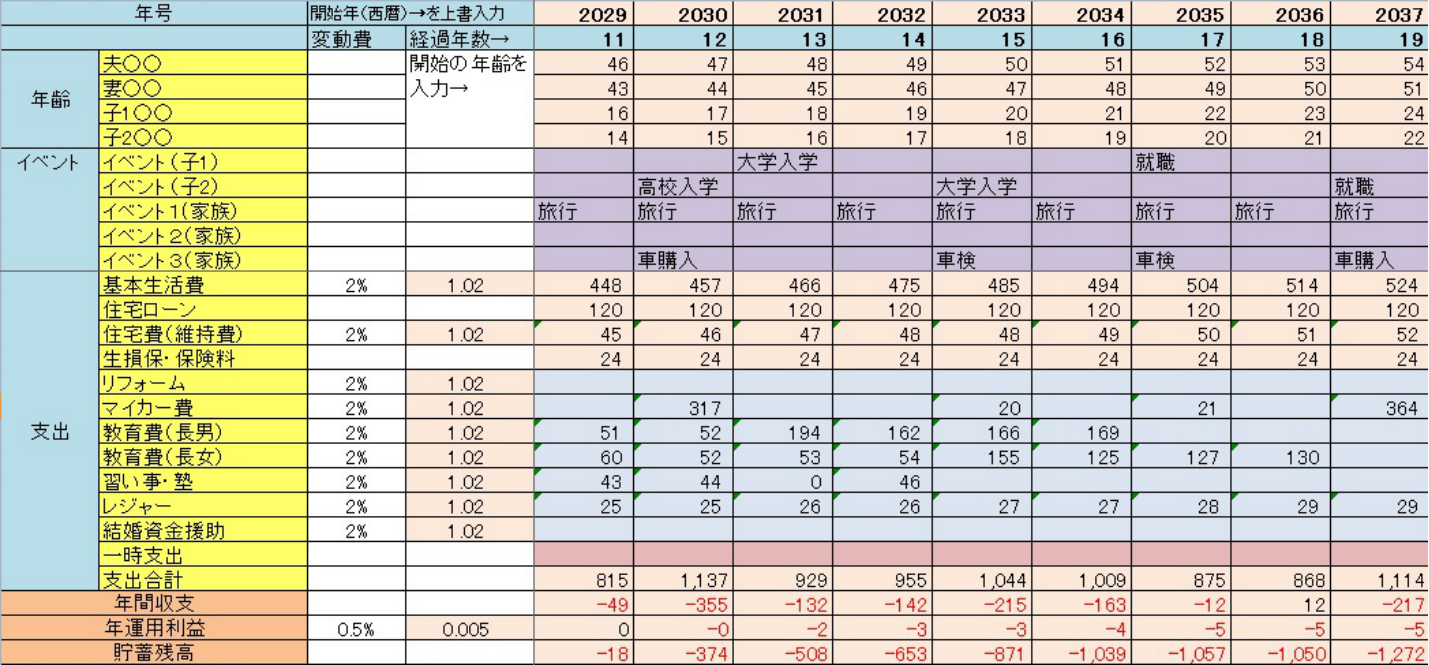

現状の家計を把握するには、マネープラン表が便利です。

現在の収入、支出とイベントを入力するだけで簡単に計算できます。

ライフプラン表を作成すると、現状の把握と将来の必要な資金がわかります。

これを作成する事により、ぼんやりとした悩みから、実際に貯めるべき金額が見えてきます。

また、改善が必要なのかそうでないのか等、ご自身の考えるべきポイントも見えてきます。

【マネープラン作成のメリット】

- 一目で、何歳の時にどんなライフイベントでいくらお金がかかったかがわかる。

- 一目でその年の貯蓄残高がわかる

- いくら足りないなど、将来の金額がわかる

下記の記事では、マネープランの作成方法をまとめていますので、記事を読んでチャレンジしてみて下さい。

Step.3 貯蓄額を決定し先取り貯蓄をする

今度は、目標に対して、毎月いくら貯めるべきか少し見えてきたはずです。

しかし、目標を決めても、すぐに実行しないと、目標は達成されにくいでしょう。

節約ができたらやる、給料が上がってから考える等、後回しにしてしまうと、せっかく考えたライフプランが台無しです。

今できる事からすぐに始めましょう。

早く始めるほど、将来年齢を重ねてから努力するよりも、少ない労力で、目標を達成する事ができます。

貯蓄が苦手な方は、先に貯蓄額を決めて、残ったお金で生活する先取り貯蓄がお勧めです。

詳しくは以下の記事を参考にしてみてください。

Step.4 目的に合わせた手段(金融商品)を決定する

目標と貯金額が決まったら、今度は具体的な手段を選んでいきます。

短期的目的であれば、一般的に普通預金や定期預金で問題ないです。

長期的な目標に関しては、インフレ(物価上昇※1)も考慮して貯蓄して必要があります。

インフレに関しては以下の記事を参考にしてみてください。

※1インフレとは インフレーションの略で、物の値段が上がり、お金の価値が下がることをいいます。

例 軽自動車 現在 100万円

20年後 149万円(インフレ率2%の場合)

→今100万円が手元にあり20年後に軽自動車を買おうと思っても

100万円では買えず、お金の価値がさがっているということ

この低金利時代では、預貯金では、インフレについていきません。

具体的には、株式や投資信託保険等で運用していく必要があります。

投資経験が無い方は、次の記事で投資商品の決め方を詳しく書いていますので、ぜひ参考にしてみてください。

預貯金で間に合わない人は資産運用を検討

現在の貯蓄可能額が将来のライフイベントに向けて、金額的に不足する場合は、節約したり、お金を増やす事を考える必要があります。

具体的に毎月いくらくらい貯めて行けばよいのかイメージするために、具体例を平均的な事例で見て行きましょう。

◆夫婦世帯の具体的事例◆

(前提)

30歳夫婦 手元資金400万 子供1人

(今後のライフプラン)

・マイホーム購入頭金 300万円

・教育資金 500万円

・老後資金 3,000万円

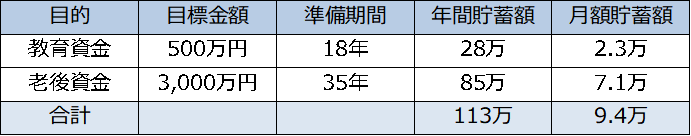

(貯蓄計画)

マイホーム資金として手元資金300万、生活資金として100万円は保全

(今後の貯蓄目安額)

教育資金目標額 18年後に 500万

老後資金 3,000万 65歳までに準備

※退職金は将来の介護資金、リフォーム資金等に備えて予備資金として考え、生活費のあてにしない。

このケースでは、年間113万円貯金が必要となりますが、その金額で貯蓄可能であれば、預貯金で貯めて行ってもよいでしょう。

しかし、この金額が貯めれない場合は、お金を増やす事を考える必要があります。

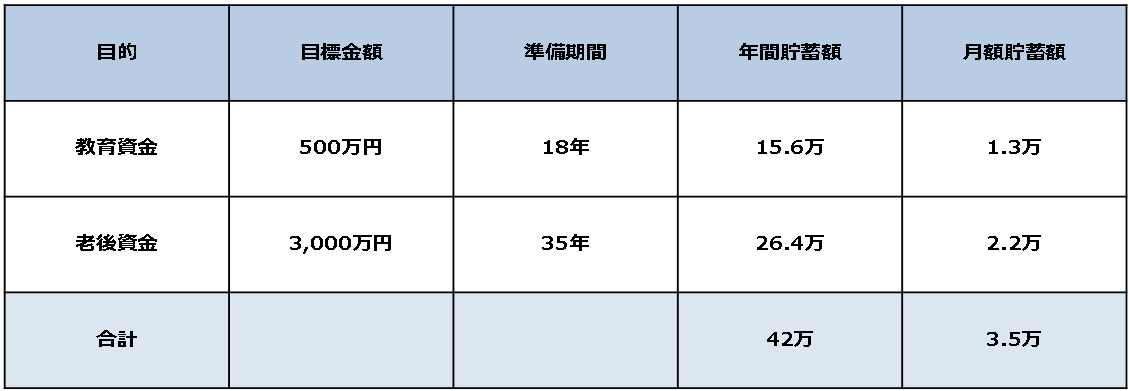

◆資産運用を取り入れた場合の事例

目標に対して、その金額が貯金できない場合は、他の選択肢を考える必要があります。仮に資産運用の知識をマスターして、増やしながら貯める場合の積立金額を見てみましょう。

下記の表は先ほどと同じ教育資金と老後資金の事例です。

もし仮に6%の複利で運用した場合は、年間の貯蓄額は、半分以下になります。

資産運用未経験の方には、6%の金利はハードルが高く感じるかもしれませんが、少し勉強すれば誰でもチャレンジできる金利です。

資産運用は、リスクがあると言われますが、これだけお金が必要な時代ですと、資産運用しないこともある意味リスクだと思います。

目標金額に対して、毎月の貯金ができない場合は、資産運用の知識を身につけましょう。資産運用に興味がでてきたら、下記の記事を参考にしてみてください。

まとめ

30代の貯蓄の考え方について解説してきましたが、今の時代は計画性が大事です。将来のライフイベントを予測して、ご自身の将来必要な資金を考えてみて下さい。

また、思うように金額が貯められない方は、節約や資産運用にチャレンジしてみてください。

ご自身で解決できない場合は、マネーセミナーに参加したり、お金の専門家であるファイナンシャルプランナーに相談してみるのも良いでしょう。