貯蓄から「増やす」へ進む!3ステップで実現するFP流お金の貯め方

みなさんはちゃんと貯蓄をしていますか?

自分と同じ年代の人がどのくらい貯蓄しているか、気になりますよね。

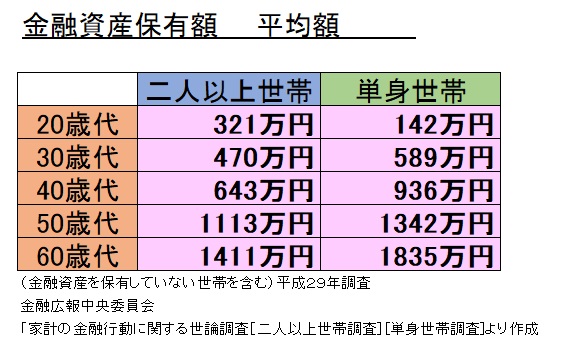

例えば、50歳代の平均貯蓄額は1100万以上です。

(金融広報中央委員会 平成29年)

この金額が多いと思いますか?少ないと思いますか?

「年代別貯蓄額」を後にご覧いただきます。

その数値より自分の貯蓄のほうが少なかったら焦ってしまいますね。

自分の貯蓄のほうが多いという人も安心してはいけません!

生きるってとてもお金がかかるのです!

何十年も先のことを考えたことありますか?

時間の経過とともに物価が上がっていきます(インフレ)。貯蓄をするときにインフレも考えなくてはいけないのです。

また現在は低金利ですからなかなかお金は増えませんね。

この記事では貯蓄方法を3ステップで解説していきます。さらにお金の増やし方を解説していきます。

この記事を最後まで読んでインフレ・低金利に負けない貯蓄と運用をがんばりましょう!

気になる平均貯蓄額は?【年代別】【世帯別】で確認

自分と同じ年代の人はどのくらい貯蓄しているか。ちょっと気になりますね。

平均貯蓄額を年代別・世帯別で表にしてみました。

☞既婚者の人は「二人以上世帯」をみてください。

☞独身の人は「単身世帯」をみてください。

家計の金融行動に関する世論調査[単身世帯調査] 平成29年調査結果

家計の金融行動に関する世論調査[二人以上世帯調査] 平成29年調査結果

これはあくまでも平均値です。

何億も貯蓄がある人がこのデータに入っていたら、ぐんと平均値があがるのであくまでも目安にしてください。

いかがですか?

50歳代の「二人以上世帯」では平均貯蓄額は1113万円ですね。

これが単身世帯だと1342万円です。

単身世帯のほうが家族にかかるお金が少ない分、貯蓄ができるということでしょうか。

自分に該当する貯蓄額をみてどう思われましたか?

自分は貯蓄ができている方だと思いますか?少ないですか?

また、自分の歳の次の歳にも注目してみてください。

近い将来の金額となっています。足りていますか・・・?

自分の方が少ないと思ったら貯蓄額を増やすことを考えなくてはいけませんね。

貯蓄ができているという人もさらに貯蓄を増やしていきたいですね。

しかし、ただ漠然と貯蓄をするだけではお金は大きくは増えないんです。

何のために貯蓄するのか。目的を明確にすることが大切です。

「いつまで」 に「いくらを」 「何のために」をはっきりさせます。

すると期間がきまりますから、短期なのか長期なのかで、貯蓄の方法(手段)が決まってきます。

また旅行が目的だったら、韓国なのかハワイなのかヨーロッパなのか具体的な目標をたてないと「いくら」かが決まりません。

貯蓄は目的を明確にすることが大切なんです。 目的(目標額)の基本的な考え方を次の章で説明していきましょう。

<ステップ1> 目的を明確にすることが大切!

皆さんはなぜ、貯蓄をしているのでしょうか。

目的をもって貯蓄をしていますか?

私はファイナンシャルプランナーをしていて、何人もの人と個別相談をしていますが、「なんとなく不安だから貯金をしている」という人が多いですね。

確かに不安ですね。

でもただ漠然と貯金をしているだけでは、貯まりはしても増えはしないのです。

お金に働いてもらおうという意識がないからです。

きちんと目的を持つことにより

「いくらを」 「いつまでに」

が明確になり、そうすると、期間も決まり「貯蓄の方法(手段)」が明確になるんです。

長期で貯蓄ができるのなら、ある程度リスクをとった方法で貯蓄をするとか、

短期なら安全な方法で貯蓄するなどです。

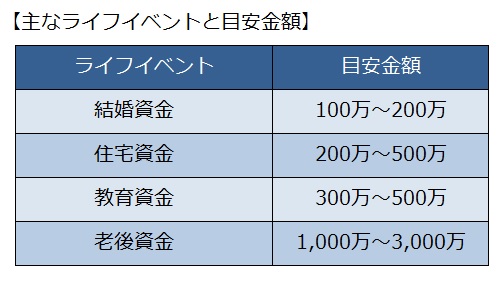

目標額の基本的な考え方

目標をたてて貯蓄をすることが大切と説明しました。

では、「いつまでに」「いくら」を貯めればいいのか基本的な考え方を説明しましょう。

皆さんの貯蓄の目的はなんでしょう。

年齢や家族構成によって人それぞれですね。

以下はイベント別の目標金額(目安)です。

参考にしつつ、自分自身の目標額を決めましょう。

(自社調べ 教育費は私立医歯系は考慮せず)

教育資金の考え方

教育資金のために貯蓄する場合を考えます。

中学から私立なのか、高校から私立なのかによって教育費は違いますが、

ここでは例として、

“大学4年間の学費を貯める”ことにしましょう。

いつまでに→大学入学までに

いくらを→国立か私立か、文系か理系か、自宅か下宿か

ある程度考えて金額を算出します。

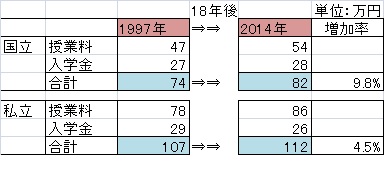

<参考データ>

下記の表は平成26年度 国公立・私立大学の4年間の学費です。( )は大学2年生以降の学費です。

【出典】文部科学省 国公立大学の授業料の推移

平成26年度私立大学入学者に係る初年度学生納付金平均額の調査結果について

いま、子供が生まれたばかりであれば、18年間貯蓄ができます。

期間がきまりました。

次に教育費のためにいくら必要かを算出します。

私立理系の大学を志望とした場合、4年間で522万円※必要です。

いくらがきまりました。

「いつまで」に「いくら」を「何のために」が明確になりましたね。

| ※くわしくは後述しますがインフレも考えなくてはなりません。 はたして18年後の学費が同じ522万でしょうか。インフレ率2%が18年間続いたら、教育費は522万→745万です。 |

老後資金の考え方

老後のために貯蓄する場合を考えます。

何歳からを老後というのでしょうか・・・

老後が何歳からかはいつまで働くかによって人それぞれですね。

例えば65歳まで働こうと考えて、今が30歳なら、あと、35年あります。

期間が決まりました。

次に老後のためにいくら必要かを算出します。

※「いつまで生きるか」は予測できませんね。平均寿命は・・・

<参考> 平均寿命

男性80.98歳

女性87.14歳

(厚生労働省「平成28年簡易生命表」より)

| 老後いくら必要かは、まずは老後の生活費を考え(A) →老後の生活費/月 × 12か月 × 年数(いつまで生きるか) つぎに、収入を算出し(B) 老後の必要な金額は |

具体的数値で考えましょう。

老後22年間(65歳~87歳)の必要額を算出

(A)老後の生活費 25万円(目安) × 12か月 × 22年 = 6600万

(B)公的年金 14万※ × 12か月 × 22年 = 3696万

(C)その他収入なし

※会社員 独身 平均給与35万円 の場合(参考数値です)

♦老後の必要な金額は♦

6600万(A) - 3696万(B) = 2904万

今が30歳なら、

“65歳までの35年間で老後資金2904万ためる”。

「いつまで」に「いくら」を「何のために」が明確になりましたね。

※教育費と同様、35年もありますからインフレも考えなくてはいけません。

結婚資金の考え方

結婚資金を目的として貯める場合

いつか結婚をしよう。そのために貯めておこうと思ったら、“何歳までに結婚する!”と決めて貯めましょう。

どのようなスタイルで式を挙げるのか。新婚旅行は?新居は?

などを考えてデータを元に算出しましょう。

「いつまでに」「いくら」を考えることが大切です。

| <参考> ・結婚費用→平均約354.8万円 ※挙式、披露宴・パーティ費用のみ結納、二次会、新婚旅行などの費用は含まれない。 ・新婚旅行費用→平均60.8万円 ・新居→約72万 ※敷金・礼金・家賃・引っ越し費用・家具購入含む 【出典】ゼクシィ |

住宅資金の考え方

住宅を購入しようと思ったら、少しでも頭金を多く貯めたいところです。

ローンを組むときに返済額が少なくて済みますし、諸費用もかかりますから、

貯めておかなければなりません。

いつまでに住宅を購入すると決めて、おおよその頭金額を決めます。

参考までに、頭金は購入価格の最低1割は貯めておきましょう。

印紙代、登記費用、司法書士費用、引っ越し費用など諸経費もがかかりますから、

あわせて2割くらいは貯めたいところです。

「いつまでに」「いくら」を考えてマイホーム購入の夢に向けて貯蓄をがんばりましょう。

まとめますと、

ただ漠然と貯蓄をするのではなく、何のために貯蓄をするのか、目的をはっきりさせることが大切です。

何度も記述しますが、

①いつまでに

②いくらを

③何のために

がはっきりすれば、期間がわかり、貯蓄の手段が決まります。

詳しくは4章で説明します。

さて、目標を明確にして基本的な考え方がわかったら、次にすることは、現状を把握することです。

いま自分のお金はどういう状況なのか把握します。

<ステップ2> 現状を把握する

目的がわかったら、次は何をすればいいでしょう。

まずは現状を把握することが大切です。

ダイエットでもそうですね。痩せようと思ったら、まずは体重を測りませんか。

体重や体脂肪を測り記録しますよね。

貯蓄も同じです。まずは現状を把握することが大切なんです。

いくらお金が入ってきていくら出ていったかを把握します。

これをキャッシュフローといいます。お金の流れのことです。

下記のキャッシュフロー表をみてください。

①月間収入の項目にそれぞれ記入し、合計をだします。

②月間支出の項目にそれぞれ記入し、合計をだします。

月間収入合計から月間支出合計を引き算してみてください。

月間の収支合計がでてきます。

月間収入合計―月間支出合計=月間収支合計 (紫色の部分)

「月間収支合計」ここがプラスになれば貯蓄ができますね。

ここで大切なことは、支出に無駄がないか、見直すべきところはないか、現状把握することです。

例えば、全体の支出に対して食費の割合が極端に多いなどは、毎日コンビニによっては余計なものを買っていないかなど見直すことが大切です。

無駄を省いて、この収支の合計がよりプラスになっていけば貯蓄ができます。

<ステップ3> 節約&お金をふやす

キャッシュフロー表を使って現状把握を説明しました。

反省すべき点がでてきたのではないでしょうか。

貯蓄をたくさんしたいと思ったら、やはり支出を減らすことが必要ですよね。

節約をする

節約ときくと、電気をこまめに消すとか、お風呂の水を洗濯につかうなど、それも大切ですが、

ストレスがたまらない程度で節約を考えてみましょう。

例えば

・格安スマホへの切り替え

・食事の工夫

・固定費(住宅・車・保険)の見直し

などで浮いた分を貯蓄に回しましょう。

| 格安スマホへの切り替えで月約12,000円の節約! 4人家族のAさん。スマホ代金が月30,000円でした。 これを格安スマホへ4台切替えたら、月18,000円になりました。 一人あたり、4,500です。子供たちは学割もききました。 特に通信速度が遅くなったとは聞いてません。 不便を感じることなく利用しているそうです。 (当社調べ) |

足りなければお金を増やす

貯蓄を増やすには、お金(収入)を増やすことが一番です。

収入を増やすためにはスキルを身につける、出世する。

などですが、スキルを身につけるには自分への設備投資が必要かもしれません。

出世もすぐというわけにはいきませんね。

あるいは、副業をする、転職で給料アップする。

などが考えられます。

働き方次第では大きな可能性があります。

とはいっても収入を増やすには時間がかかります。

収入はすぐには増えないので、貯蓄したお金を増やすことを考えなくてはなりません。

しかし、今は銀行に預けていても普通預金で金利0.001%※で低金利です。

大きくはお金は増えません。

(※ゆうちょ銀行2018年4月23日現在 金利一覧より)

また、長期間の運用の場合はインフレも考えなくてはいけません。

物価が上がると、お金の価値は下がってしまうから、せっかく老後資金をためても足りなかった!

となってしまいます。

次の章ではインフレや低金利に負けないためには運用が大切であることを解説していきます。

インフレ&低金利に負けないために運用が大切

インフレに負けないために

教育資金をためる、老後資金をためるなど目標に向けて貯蓄をしますが、長期にわたるものですと、

インフレ※も考えなくてはいけません。

老後資金などは例えば今から35年間貯蓄することになります。

35年は長いですね。コツコツ貯めても35年後には老後資金が足りなかった!

とならないために、インフレも考えて運用しなくてはいけません。

| ※1インフレとは インフレーションの略で、物の値段が上がり、お金の価値が下がることをいいます。 例 軽自動車 現在 100万円 20年後 149万円(インフレ率2%の場合) →今100万円が手元にあり20年後に軽自動車を買おうと思っても 100万円では買えす、お金の価値がさがっているということ |

たとえば、教育費を例に見てみましょう。

下の表は文部科学省「国公私立大学の授業料の推移」を元に1997年と2014年の学費の金額を表にしました。

18年の間で国立で9.8%、私立で4.5%の増加率です。

学費も上がっていることがわかります。

☞目標金額をたてても、インフレも考えなくてはならないのですね。

目標額よりももっと貯蓄を増やすことを考えなくてはなりません。

低金利に負けないために

銀行の普通預金の金利は0.001%※です。定期預金でも0.01%※です。

(※ゆうちょ銀行2018年4月23日現在 金利一覧より)

毎月毎月、お給料から自動引き落としで定期預金へ移すことをしている人は多いと思います。

そのやり方(先取貯金)はとてもいいことです。

しかし、その月々引き落としされているお金の行き先を、銀行の預金ではなく、もっと、運用できるところへ移して増やしていかなければなりません。

なぜなら低金利なので増えないからです。

ではどうすればいいのでしょうか。次の章で説明しましょう。

だから運用が大切

なぜ貯めるだけではダメなのか説明しました。貯めるだけでなく、

運用して増やすことが大切なのです。

ではどうすればいいのでしょうか。

目的の運用期間によって貯蓄の方法(手段)が違ってきます。

まずは個別の金融商品というよりは運用スタイルを説明しましょう。

♦運用期間(例)

・老後のための生活費(運用期間 最低10年~30年)

・子供の教育資金(運用期間 最低5年~18年)

・マイホーム資金(運用期間 最低5年~10年)

◆運用期間と投資スタイル(目安)

・20年以上 より積極運用

・10~20年 積極運用

・5年~10年 バランス運用

・3年~5年 安定運用

運用方法を目的別に紹介しましょう。

〇老後資金なら、「確定拠出年金」(iDeCo)や生命保険など

☞「確定拠出年金」

金融機関で用意されている金融商品を自分で選び運用していくものです。

60歳まで払い出しができないので強制的に貯まり、自分で選択した内容次第では増えていきます

☞生命保険

生命保険の「個人年金」や「養老保険」貯蓄型の「終身保険」で増やします。

(円建ては利率が低いので外貨建てをおすすめします)

〇教育資金なら、NISA

投資信託などで運用していきます。

〇教育資金15年くらい運用できるなら貯蓄型の生命保険

終身保険ではありますが、増えたことを確認して解約し教育費にあてます

(外貨建てをおすすめします)

〇マイホームやその他なら投資信託で増やす

投資信託には税制優遇のNISAがあります。

税制優遇を利用したほうがいいですね。

まとめ

いかがでしょうか。

『貯蓄』は①目的をもって、②金額をきめて、③期間がわかったらそれにあった運用方法をみつけ、

④貯めるだけでなく増やすことが大切ということがわかっていただけましたでしょうか。

そのためには、まずは自分自身がマネーに関する知識をつけなくてはなりせん。

セミナーに参加するのもよいでしょう。

目的にあった運用方法(金融商品)の選択はなかなか難しいですね。ぜひプロのファイナンシャルプランナーに相談してみてください。