【FP解説】100万円で始める本気の資産運用!初心者向け商品2選

「せっかく100万円貯めたから資産運用を始めてみたい!」

「お金のよくわからないけど、100万円くらいなら資産運用を始めてみてもよい」

今まで、頑張ってお金を貯めてきた人もいると思いますし、なんとなく、余ったお金を貯金していたら、まとまったお金ができてしまった人もいるかもしれませんね。

資産運用を始めてみたいですよね?

日銀の調査によると、日本人の個人の金融資産1800兆円のうち、約半分が預貯金、さらに、約80%が預貯金の他、保険や年金などの定額保証商品です。(日本銀行 資金循環統計 2018年度第4四半期 速報)

日本人は、みなさんなかなか資産運用に踏み切れていないようです。

金利の高い時は預貯金でもお金は増えていったのですが、現在の低金利の状況では、預貯金などでは全然利子がつかず、なんか物足りないですよね?

しかし、このような低金利の時でも、お金を増やしている人はたくさんいます。それは、資産運用を始めている人です。

正しい方法で、資産運用に取り組めばお金はどんどん増えていきます。

この記事では、資産運用を始めることによってどのくらいお金が増えていくのかなど、お金が増えていく仕組みを解説します。

そして、実際に初心者が100万円を資産運用するための方法や、おすすめの商品、初心者がとるべき注意点などについて解説しています。

是非、記事を読んで資産運用を始めてみてください。

100万円貯めたら資産運用を始めよう

資産運用をしてお金をどんどん増やしましょう。そのためには、複利(※1)運用を心がけることが大切です。

また、複利効果を活かすためには時間の力が必要だと考えます。

100万円は資産運用すると30年後には574万に!(複利効果)

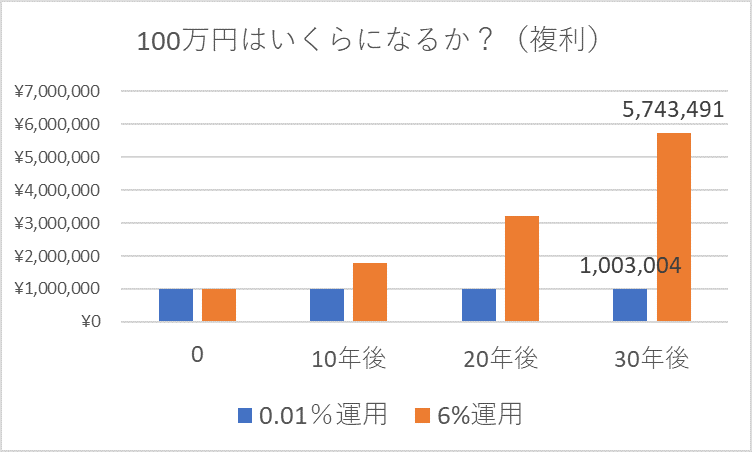

資産運用をすることでお金はこんなに増えていきます。

このグラフは、100万円を6%と0.01%で運用した場合のグラフです。

6%が資産運用をした場合のイメージで、0.01%は預貯金で運用した場合のイメージです。

お金がお金を増やす複利効果も伴い、資産運用を始めるか始めないかでお金の増え方に大きな差が出てきます。

※1 複利とは?

金利の付き方は2種類あります。単利と複利です。

単利・・・元本に対してのみ利子が付きます

複利・・・元本と利子に利子が付きます。

複利は、利子を元本に組み入れて再投資するので元本がどんどん大きくなり雪だるま式にお金が増えていきます。(複利効果)

時は金なり!?早く始めよう

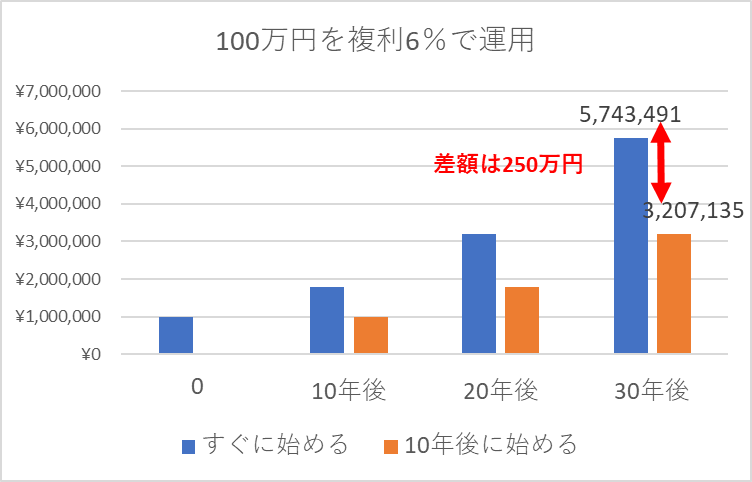

資産運用を始めるならなるべく早く始めた方が得です。それは、時間が資産運用の結果を大きく左右するからです。

下のグラフは、100万円を複利6%で資産運用をした場合のグラフです。

青は、すぐに始めた場合で、30年後には約574万円になります。(30年運用)

オレンジは、10年後に始めた場合で、30年後には約320万円になります。(20年運用)

同じ金利でも、運用期間が20年か30年かによって約250万円の差が出てしまいます。この差が、複利の力です。

複利の力は時間をかけることによりさらに大きくなります。

時間を無駄にしないためにも、今すぐ始めることが大切です。

「100万円を、まずは10年間」資産運用するならこれ!初心者向けおすすめ商品2選

今まで預金などだけで、資産運用を始めたことがなかったマネー初心者が、100万円で資産運用を始めようと思ったときの、おすすめの商品をご紹介します。(投資期間の目安は10年です。)

①「バランス型投資信託(バランスファンド)」は、資産運用方法の中でも王道の「分散投資」を始めてみたい人におすすめです。

「分散投資」の考え方は、投資理論や経験からリスクを抑えながら資産運用できる方法として確立されています。

しかし、株式や債券に投資するので、初心者の方は、日々の価格変動などで気持ちが不安になったり、ドキドキしたりすることがあるかもしれません。

分散の仕方によっては大きく増える可能性もありますが、元本割れの可能性もないわけではありません。

②「外貨建て保険」は、「分散投資は株式などに投資し、変動するので不安だ」「わかりやすく元本割れの可能性が少ないものはないの?」という人向けの商品で、より安定志向の方におすすめです。

「バランス型投資信託」よりも、変動が少なくなるほか、外貨では元本が保証されているため、円高円安などの為替の変動だけが主なリスクとなり、わかりやすいです。

①バランス型投資信託(バランスファンド)~長期分散投資でお金を増やそう

資産運用の王道である「分散投資」(※2)を、効率よく実現するためには投資信託(※3)が最適です。

ただし、投資信託は数千種類ありその中から選ぶのが実は大変なのですが、バランス型投資信託(バランスファンド)は、あらかじめ効率よく分散投資ができるようにパッケージになっているため、たくさんの投資信託の中から選ぶ必要がなく初心者向けです。

※2 分散投資

「一つのカゴに卵を盛るな」という西洋のことわざがあります。

この言葉の通り、一般的に資産運用は、株式と債券のように複数の資産に分散投資をすることが長期的にリスクを抑制でき、効果的であることが国内外の経験則や投資理論から明らかにされています。

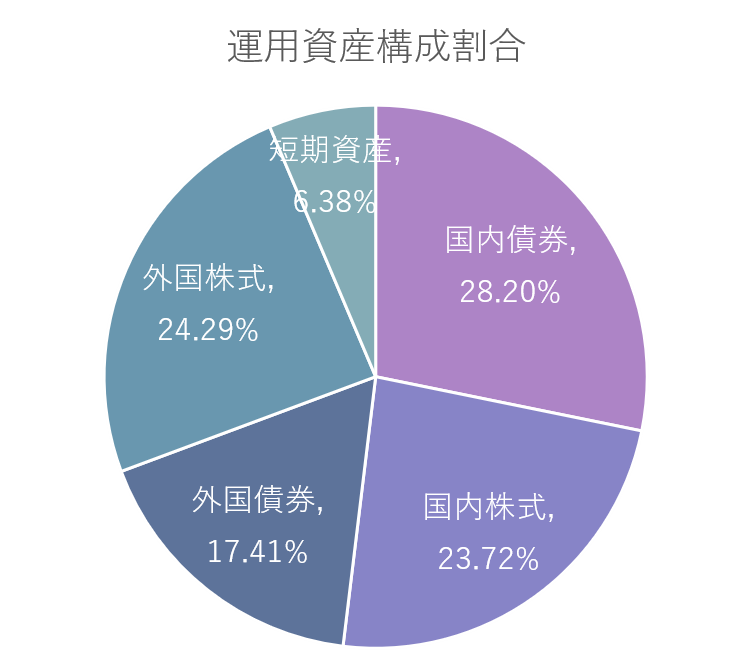

私たちの公的年金も一部長期で運用されているのですが、下記のグラフのように分散投資を行っています。

出典:GPIF(年金積立金管理運用独立行政法人)平成30年12月末

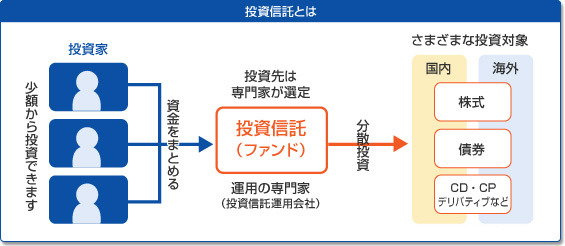

※3 投資信託とは

投資信託とは、「多くの人の集めたお金をひとつの大きな資金としてまとめ、運用の専門家(プロ)が株式や債券などに投資・運用する商品」です。

自分で、株式投資をしようと思うと、「どこの会社の株式を買ったらよいのか?」ということを考えなくてはいけません。

投資信託なら、大枠(株式か債券か?国内か外国か?など)を決めればあとはお任せです。

バランス型投資信託にすれば、大枠もお任せできます。

バランス型投資信託(バランスファンド)の投資対象は?

一般的なバランスファンドは、次の4つの投資先を組み合わせます。

「日本株式」・・「トヨタの株式」や「ソニーの株式」など、個別の企業の株式を示すのではなく日本全体に投資するイメージ。

「世界株式」・・先進国全体の企業の株式に投資するイメージ。

「日本債券」・・日本の国債。国債なので安全だが現在の金利は低くあまり増えない。

「世界債券」・・先進国の国債。先進国の国債なので安全。為替の変動の影響を受ける。

バランス型投資信託(バランスファンド)の組み合わせ

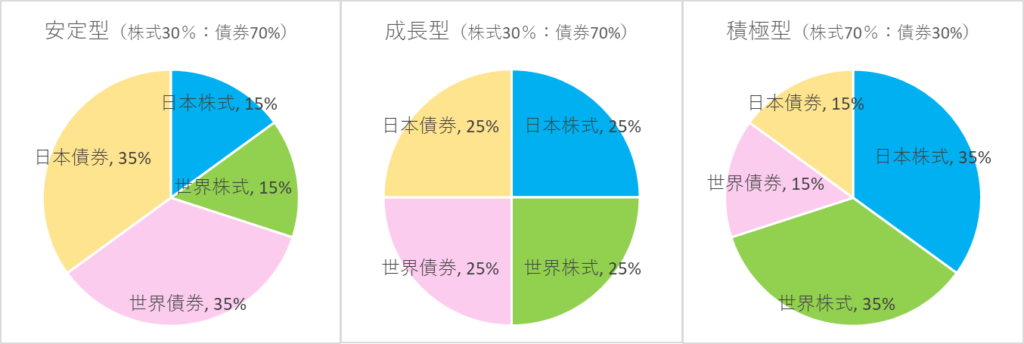

バランス型投資信託(バランスファンド)は、その組み合わせ方次第では、ハイリスクハイターンにも、ローリスクローリターンにもなります。

それは、4種類の投資信託の組み合わせ方で変わってきます。

一般的に「日本株式」「世界株式」など株式の方は変動が大きく、「日本債券」「世界債券」など債券は変動が少なくなります。

つまり、

株式の割合を多くすれば、より変動が大きくなり積極的な運用(ハイリスクハイリターン)となります。

債券の割合を多くすれば、変動は少なくなり安定的な運用(ローリスクローリターン)となります。

積極的に運用するのか安定的に運用するのか、自分に合わせた組み合わせを選ぶことができるので、自分は積極的に運用したいか安定的に運用したいかを考えるだけでよい です。

←←安定的(ローリスクローリターン)

積極的(ハイリスクハイリターン)→→

バランス型投資信託(バランスファンド)でどのくらい増える?

バランス型投資信託で、どのくらい増えるかは、投資信託の組み合わせ方で変わってきますが、年利換算して、1%~6%程度を期待しておけばよいでしょう。

前章で触れた、安定型にすれば、期待される利回りは低くなりますし、積極型にすれば期待される利回りは高くなります。

逆に、過去の実績等から分析し、ある程度目標利回りを決めて、バランスを決めていくことも可能です。

バランス型投資信託(バランスファンド)のメリットデメリット

バランスファンドは、積極的に運用したい(ハイリスクハイリターン)のか、安定的に運用したいか(ローリスクローリターン)だけを考えれよいです。

あとはほぼ何も考えなくてもよいので、初心者の方にとっては、手間のかからない点がメリットです。

また、オーソドックスな投資信託が採用されているケースが多く、投資信託選びに関して大失敗をする可能性は低くなります。

ただし、個別に投資信託を購入するよりも、パッケージになっている分、運用にかかわるコストが高くなることがデメリットですが、それはごくわずかです。

NISA口座活用でさらにお得に

投資信託を購入するなら、NISA口座を活用すれば、利益に対する税金が非課税となりお得です。

NISA口座内で、投資信託を購入すれば、利益が非課税となります。

例えば、100万円が5年後に150万円になった場合、通常は約20%の税金(約10万円)がかかり、手取りは約140万円となりますが、NISA口座内で購入すれば、150万円がそのまま受け取れます。

金額が少ない場合は、つみたて投資も活用できます。

②外貨建て保険(年金保険)

外貨建て保険のポイントは、「金利」と「為替レート」です。

「金利」・・・契約時の金利で満期まで固定

「為替レート」・・・円安の時に始めて、満期が円高になると元本割れの可能性も。

外貨建て保険は、満期まで金利が固定のため外貨では、元本割れのない商品です。

ただし、外貨建てとなるため、為替レートの変動の影響で元本割れをする可能性があります。

外貨建て保険は、「年金保険」「終身保険」「養老保険」など様々な種類がありますが、一般的に利回りの良いのは「年金保険」です。

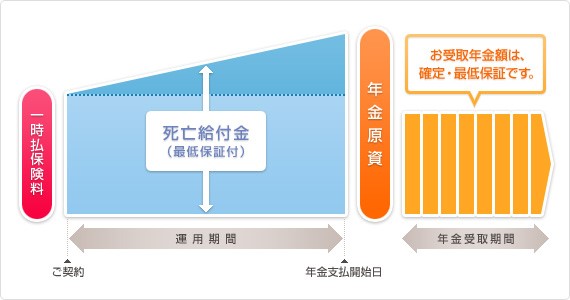

外貨建て保険(年金保険)のしくみ

保険料を一括で払い、将来、年金で受け取る(一時金受取も可能)商品です。運用期間は5年~80歳まで選べます。

金利は契約時に固定されるため、将来、年金(又は一時金)で受け取れる金額は契約時に決まります。

外貨では元本保証となりますが、為替レートの変動により元本が割れる可能性があります。(契約時よりも満期時が大幅に円高になった場合)

外貨建て保険はどのくらい増える?

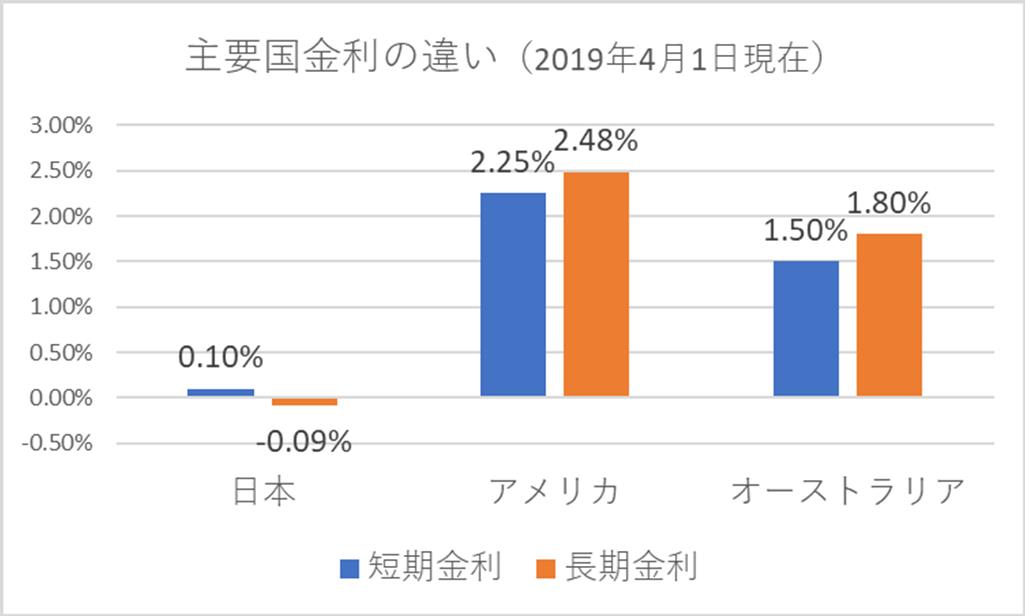

年金保険など、生命保険の金利は長期金利(※4)に連動します。

アメリカの方が日本よりも長期金利が高いため、日本円建ての保険よりも外貨建ての保険は利回りがよくなります。

実際に2019年4月1日現在、外貨建ての保険に加入すると、

$10,000→約$12,800になり約28%増えたことになります。(10年後)

契約時為替レートが$1=110円で、満期も$1=110円だとすると、

110万円→約140万円です。(10年後)

さらに、満期時の為替レートが、$1=86円よりも円高にならなければ元本割れはしません。

※4 短期金利と長期金利

短期金利

満期までの期間が短い債券などの金利。

政府の「金融政策の影響」を受けて変動します。

日本では代表的な短期金利である「無担保コールレート翌日物」を政策金利(金融政策の目標)としています。

長期金利

満期までの期間が長い債券などの金利(10年国債の利回りなど)

長期金利は、「市場参加者の予測」で決まります。

皆が、「金利が上がりそう」、「経済がよくなりそう」と予想することが長期金利の上昇につながります。

外貨建て保険(年金保険)のメリットデメリット

外貨建て保険は、上記の通り、非常にわかりやすい商品で、契約の段階で10年後の金額が確定しています。(外貨ベース)

ドルベースでは確実増えるところがメリットです。

さらに、満期時に円安になった場合は利益が大きくなります。

デメリットは、満期時に円高になった場合は元本が割れる可能性があることです。しかし、それはかなり円高になった場合です。

また、短期での解約も元本割れの可能性がありますので、長期続けることが大切です。

資産運用の初心者が考えるべきポイント

資産運用初心者が考えるべき大事なポイントは以下の2点です。今回のおすすめの商品も以下のポイントを満たしています。

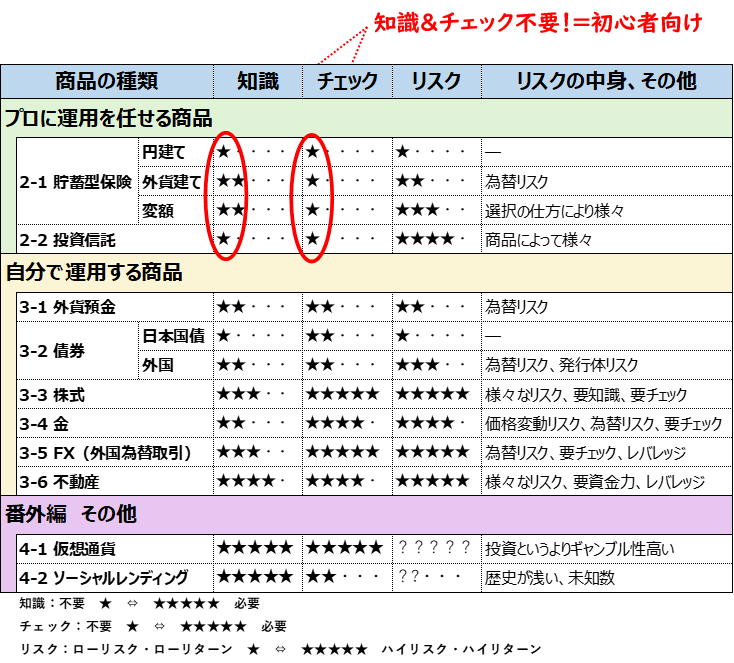

初心者は自分で運用しないでプロに任せる「投資信託」「保険」を選択すべき!

資産運用をする商品は、プロに運用を任せる商品と自分で運用する商品がありますが、初心者の方は投資の知識が不要で、常にチェックをしなくてよいお任せ商品から始めましょう。

自分で考えて運用するということはどういうことでしょう。

例えば株式投資を考えた場合は、

「どこの会社の株式を買おうか?売ろうか?」

「いくらくらい買おうか?売ろうか?」

「いつ買おうか?売ろうか?」

ということを常にチェックして考える必要があります。また、それらを理解するために知識もつけなくてはいけません。

将来的に、勉強して理解して始めるということは可能ですが、初心者の方が始めるには時間もかかってしまい、「すぐに始める」ことができなくなってしまいます。

初心者の方は、プロに任せて運用する方が手っ取り早く時間を無駄にすることがなくなるほか、プロに任せるため、大きな失敗をしにくくなります。

プロに任せて運用する商品は、運用会社に任せる「投資信託」か、保険会社に任せる「保険」となります。

まずは、銀行、証券会社、保険会社の扱う商品で

世の中には、お金を増やすための商品はたくさんあります。預貯金は、「元本保証」「いつでもおろせる」「銀行の信頼性」といった要素があり、リスクなどはほとんど考えなくてよい商品です。

預貯金以外の商品には、いろいろなリスクがありますが、最小限にしておきたいところです。

特に

「取り扱っている窓口の会社がつぶれてしまうる」

「お金が引き出せなくなってしまう恐れがある」

「商品自体のりすくがどこにあるかわからない」

などの心配は、初心者の方はしたくないものです。

今回オススメしている、投資信託は、金融機関や運用会社が破綻しても資産は守られる仕組みになっています。

また、生命保険は、生命保険契約者保護機構により、保険会社破綻の際も大部分が保証されます。

いずれにしても、銀行、証券会社、保険会社等の金融機関の扱う商品で選択すれば、そのような心配は少なくなります。

まとめ

お金を増やすときに大切なことは、資産運用を実行することです。知識がついていろいろわかってきても実行しなければ何の意味もありません。また、複利効果を最大限に活用し、時間を無駄にしないためにも早く実行することが大切です。

そして、一度、始めたら続けていくことも大切です。経済状況や金利は常に変化していきます。また、新しい情報や商品もどんどんと出てきます。せっかく一歩を踏み出したのなら、それで終わりにしないで、興味を持ち続け、お金を増やすことを続けていきましょう!

自分で考えることが難しい方は、ファイナンシャルプランナーなどに相談してみるのもよいでしょう。もっと、皆さんに合わせたマネープランを考えてくれだけではなく、永続的なアドバイスもしてくれるはずです。

まずは、資産運用の第一歩を踏み出してみましょう!

↓↓100万円貯まっていなくても資産運用は可能です。まずは、1万円からコツコツ始めたい方はこちらの記事もどうぞ!↓↓