児童手当は運用して増やすのがおすすめ!ママFPのリアルな運用計画もご紹介

子どもが産まれてすぐに児童手当を申請したわ。児童手当は運用するのがいいって聞いたんだけど、具体的にどうしたらいいのかしら?

児童手当は総額約200万円ほどになります。このお金+αで『資産運用』で資産運用をしていくことはとてもおすすめです。私が子供2人のために実際に行った運用計画を解説しますね。

この記事では、二人を子育て中のママFP(ファイナンシャルプランナー)の立場から、児童手当の有効な運用方法をできる限り具体的にお伝えしていきます。

皆さんの参考になれば幸いです。

この記事で分かること!

- 大学費用のために、児童手当の運用はとてもオススメ

- 児童手当+αで資産運用を行った際のシミュレーション

- 児童手当を使ったオススメ資産運用

- 二児のママFPの、児童手当運用計画

児童手当を運用して大学費用を貯めることはとてもおすすめ

児童手当を活用して、資産運用を積極的に行っていくことはとてもおすすめです。

なぜなら、大学費用は思った以上にかかることが多く、児童手当をそのまま貯めるだけでは足りないからです。

大学になると一般的には1度に100万円以上を払わなくてはなりません。

それが4年続き、分割払いは出来ません。

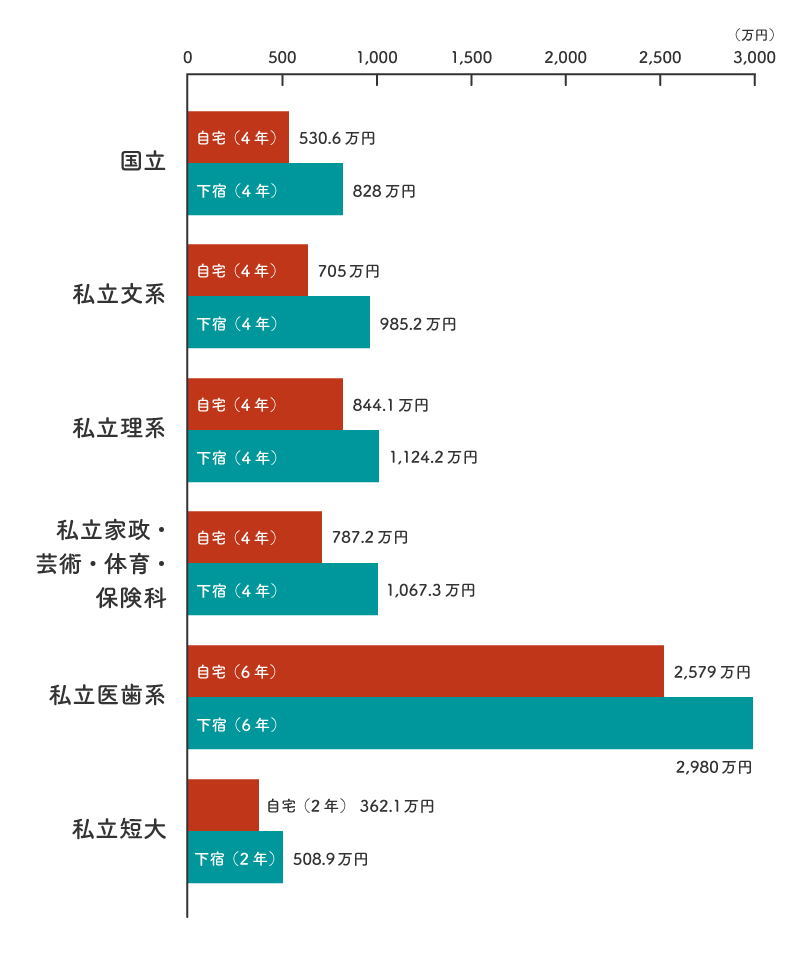

以下は、大学4年間の教育費を、国立・私立、自宅・下宿でグラフにしたものです。

参照:生命保険文化センター|大学生にかかる教育費はどれくらい?

私立理系(自宅)では大学4年間で844万円、下宿で1124万円です。

国立大学でも、4年間で530万円もかかります。

児童手当を全て貯めると、それだけで200万円ほどになりますが、大学費用の全ては賄えません。

そこで、この児童手当のお金を使って、効率的に増やして大学費用に当てるのが賢い方法です。

児童手当を使っての資産運用で効率的に増やしていきましょう。

児童手当+αで資産運用を行った際のシミュレーション

まずは、児童手当+αのお金で資産運用を行うことがどれだけ強力な教育費準備の助けになるかを見ていきましょう。

先に見ていただいた通り、大学費用は数百万円かかり、児童手当だけでは足りないことがほとんどです。希望する大学によっては、児童手当+貯金では届かないことも。

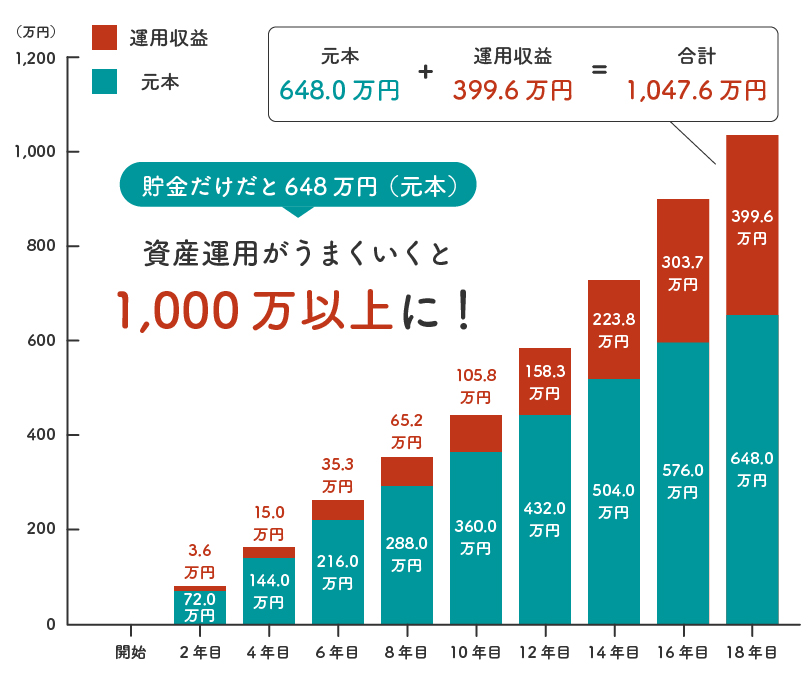

例えば、児童手当+αのお金を用いて資産運用を行い、運用がうまくいったと仮定します。

『毎月3万円積立 / 想定利回り(年率)5% / 運用期間18年』でのシミュレーション

貯金だけだと648万円(元本)ですが、資産運用がうまくいくことで18年後には1000万円を超えるシミュレーション結果となりました。

(あくまでもシミュレーション結果です。実際の結果を約束するものではありません。)

資産運用で『利回り5%』は現実的な数字

上記シミュレーションでの『利回り5%』は決して難しい数字ではありません。

実際にある投資信託『MSCIコクサイインデックス』(日本以外の先進国を対象とした全世界株式)の過去20年平均の利率は『9.1%』です(2022年12月末時点のデータ)

参照:my INDEX|MSCI コクサイ・インデックス (KOKUSAI))

※上記はあくまでも過去のデータです。将来のリターンを約束するものではありません。

資産運用は10年〜20年の長期運用が基本です!

児童手当を原資として資産運用を成功させることで、より大きな教育費を準備できるかもしれません。

オススメの、児童手当を使った資産運用の方法

具体的に、児童手当を使ったオススメの資産運用の方法を紹介します。

- NISA制度を使っての投資信託

- 変額保険

- 外貨建て保険

自分に合った方法を選ぶのは難しかったりします。教育資金に詳しいFP等に相談しながら進めるのがオススメですよ。

『NISA制度』を使って投資信託を購入

1番のオススメは、NISA制度を使って毎月投資信託を購入し、運用していくという方法です。

前述していますが、私はこの方法を使って教育資金を貯めています。

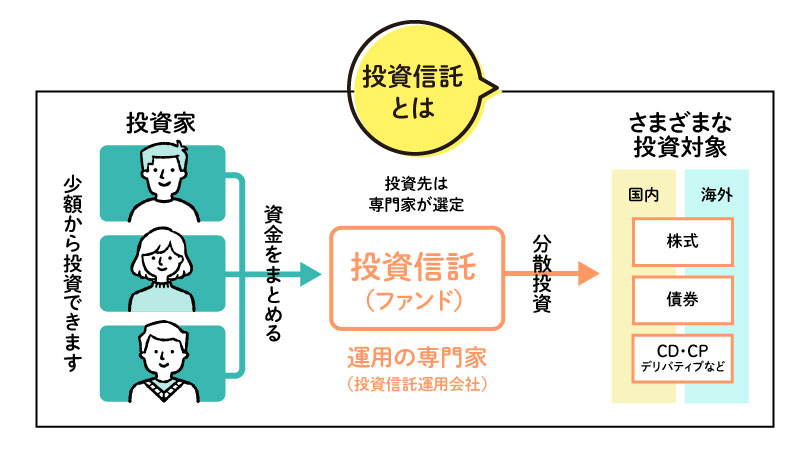

投資信託とは、お金を運用会社に託し株式や債券等に投資する商品のこと。

価格については日々変動します。そのため選び方によって大きく増やすこともできますが、元本割れの可能性(投資リスク)もあります。

投資信託は、NISA等の税制優遇制度を活用することで、更にお得に運用することが可能です。

NISA制度とは

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

資産運用を始める際には、金融機関や商品の選び方がポイントとなります。また、必ずしも”良い結果”になるとも限りません。

始める前には一定の知識をつけた上で始めるか、ファイナンシャルプランナーに相談しながら進めましょう。

『変額保険』で万が一の時の教育資金を確保しつつ増やす

『変額保険』という選択肢もおすすめです。

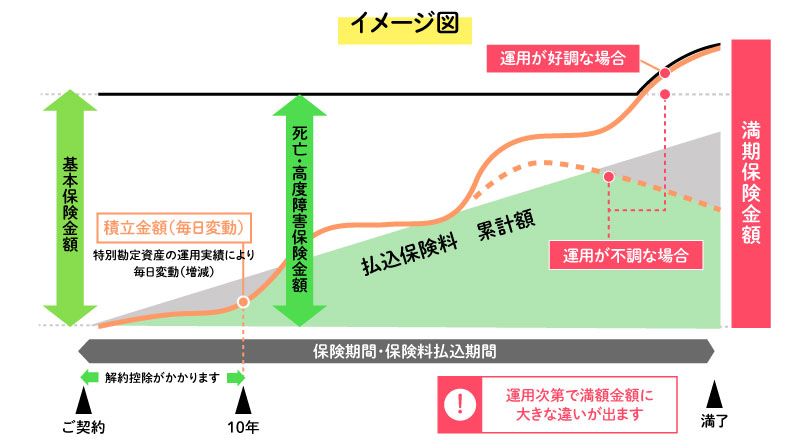

変額保険とは預かったお金の一部を運用し、運用実績によって将来受け取れる保険金や解約返戻金が増減する保険です。

保険と投資信託が合体したようなイメージで、投資信託で運用するため、増えることも損をすることもあります。

親に万が一のことがあった時には保険金が入り教育資金に充てられます。

保険金には最低保証があるので、元本割れとなる事はありません。

ここが大きく投資信託と違う点です。

あまり考えたくはありませんが、”万が一”が起こった場合に備えたい方は、変額保険の活用も検討してみてください。

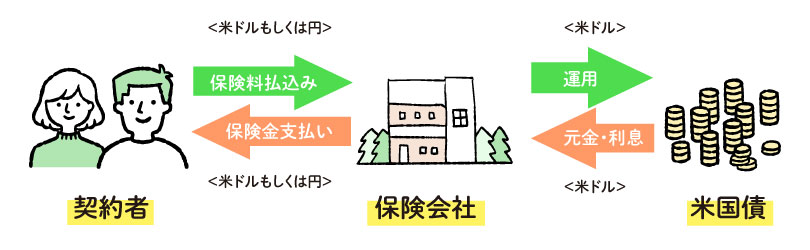

金利の高い国で運用する『外貨建て保険』で増やす

金利の高い国で運用する『外貨建て保険』で増やす、という選択肢もあります。

外貨建て保険とは、通貨が日本の「円」ではなく「外貨」になっている保険です。

円建てよりも金利が高いのが外貨建て保険の特徴です。

親の死亡時に保険金が入り教育資金に充当できます。

投資信託や変額保険と違い、基本的には加入時に利率が決まっているので外貨ベースでの増え方は確定しています。

ただし、満期時に円高になると、元本割れの可能性(為替リスク)があることには注意が必要です。

学資保険はおすすめしません!

低金利の今、学資保険はほとんど増えませんので、おすすめできません。

今の60代以上、私たちの親世代の頃は日本の金利も高く、払った保険料が満期になったら倍になって戻るような学資保険もありました。

しかし今は低金利です。

払った保険料が増えずに減って戻ってくる「元本割れ」の学資保険もあるくらいです。

既に加入してしまった方は、入った時期により利率も違うので対策が変わります。

一度、ファイナンシャルプランナーに見てもらうと良いかと思います。

二児のママFP、私のリアルな児童手当を使った教育費準備の計画

最後に、二児のママになったFPの私が実際に行っている児童手当の資産運用の計画を詳しく解説していきます。

児童手当を使ってこどもの教育費を貯めるとした時に大事なことは

- 目標金額を定める

- 計画を立てる

- 実行する

この3つです。

私の例がみなさんの参考になれば幸いです。

私の教育費目標額はこども2人で1600万円

私は今(2022年4月執筆)、2歳と0歳の子供がおり、2人分の児童手当を全額、それぞれの大学費用のために貯めています。

目標額は子供2人分で1600万円(一人あたり800万円)に設定。

2人分の児童手当400万円は大きいですね。

私達の『教育費』は4年制私大の学費+”仕送り分”を加えた金額を目標金額にしています。というのも、夫は学生時代、4年制私大に通っていて「家賃+@」で約8万円を、夫の両親から仕送りしてもらっていました。

”自分たちが両親にしてもらったことは子供達にもしてあげたい”、そう考えています。

『児童手当+α』のお金でジュニアNISAを進める計画を立てる

教育費を貯めていく計画としては、児童手当+αのお金でジュニアNISAを進めていくことにしました。

それぞれ0歳時点から開始し、20年弱の運用期間があったので、かなり積極的なファンド選びが可能でした。

具体的には、ジュニアNISA口座で投資信託を毎年購入しています。

金額は、児童手当+@でジュニアNISA上限額の80万円を毎年購入、運用する計画を立てました。

計画は実行済み、順調に進んでいます

現在、長男の分は運用期間2年で、今のところ順調に増えています。

貯金や学資保険ではこんなに増えないので、資産運用を行って正解でした。

次男は生まれて間もないですが、こちらもジュニアNISAを開いて投資信託を購入して進めています。

資産運用は”知識”をつけてから

資産運用には一定の知識が必要です。上記のリターンは確定していませんし、元本が保証されているわけでもありません。

ジュニアNISAでの資産運用を検討する際は、まずは以下の記事を読んだりセミナーに参加して知識をつけましょう。

また、ファイナンシャルプランナーなどのプロに相談したりして始めることがオススメです。

私も”独立系FP”です。教育資金の相談はぜひ私達にお任せください。

同じ職場の先輩ママパパに、児童手当の使い道を聞いてみました!

私よりも大きいお子様がいる先輩FPのママとパパにも児童手当の運用方法を聞いてみました!

★現在、3歳のお子様がいるパパ★

児童手当で変額保険に加入しました。もともと死亡保険には入っていましたが、それは生活費に回して、教育資金は別にしっかりと確保してあげた方が妻も子も安心だと思いました。(変額保険については後ほど解説します)

★現在、社会人と大学4年生のお子様がいるママ★

私は大学費用は別でちゃんと準備ができていたので、当時、児童手当は運用はせず、塾や習い事代に使いました。そのおかげか、本人たちは希望の大学に入ることができて、親としてはホッとしています。

まとめ

児童手当はぜひ、お子様の教育費のために資産運用を検討してみてください。

児童手当は一人あたり約200万円です。

このお金を元に、資産運用で増やすことができれば、想定を超えた金額を用意することもできるかもしれません。

私の児童手当の運用方法が少しでも参考になれば幸いです。