ジュニアNISAは一括?毎月積立?年間80万円を使い切るべき理由

ジュニアNISAって、一括投資だけじゃなく、積立もできるんですか?どっちの方法がお勧めですか?

ジュニアNISAは一括投資も積立投資もできますよ。ぜひジュニアNISAをフル活用する計画を立ててください。また、一括・積立どちらの方法があなたに適しているか、選ぶポイントもお伝えしますね。

この記事で分かること

- ジュニアNISAの基礎知識

- 一括投資と積立投資、どちらを選ぶかのポイント

- ジュニアNISAの非課税投資枠を使い切った方が良い理由

ジュニアNISAは教育資金づくりにとても有利な制度です。

ジュニアNISAの基本と活用方法を知って、ぜひスタートさせてみてください。

ジュニアNISA投資の基礎知識

ジュニアNISAは一括投資も、毎月積み立ての投資も可能です。

年間いくら投資が可能なのか?ジュニアNISAはいつまでの期間の制度なのか?

ここではジュニアNISAの基礎知識をお伝えします。

ジュニアNISAは年間80万円まで非課税

ジュニアNISAは年間80万円非課税で投資ができます。

(通常、資産運用をすると利益に対して20%の税金がかかりますが、ジュニアNISAはこれがゼロになります。)

ジュニアNISAは一括投資も積立投資も、併用も可能

ジュニアNISAはよく一括投資しかできないと思われている方もいらっしゃいますが、一括投資も、積立投資も可能です。(両方を併用することもできます。)

積立の場合の投資可能金額は、月々100円~66,666円(非課税枠MAX)の範囲内で可能です。

積立投資の場合、毎月66,666円の積立で12ヶ月できると、ほぼ満額の799,992万円の投資額になります。

ジュニアNISAの投資可能期間は“2023年まで”

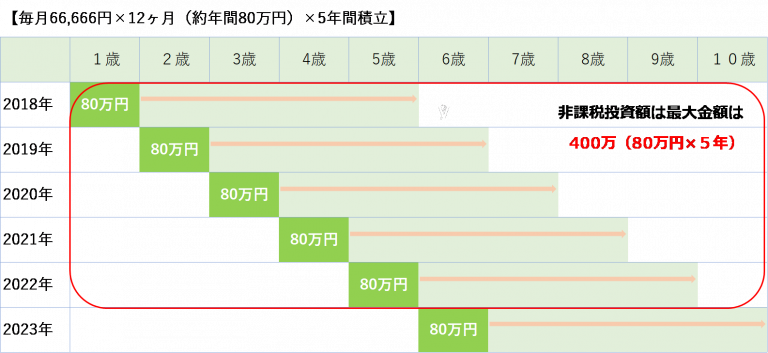

ジュニアNISAは、下記の図の通り新規の投資で、年間80万円(月額66,666円)×5年分の合計400万円まで非課税で運用できます。

ただし、投資可能期間は2023年までです。

<投資具体例>

・2019年までに始めた場合、5年間投資が可能(400万円満額)

・2021年から始めた場合、3年間投資が可能(240万円)

・2023年から始めた場合、1年間投資が可能(80万円)

ジュニアNISAで一括投資と積立投資を選ぶポイント

ジュニアNISAで一括投資を選ぶか、積立投資を選ぶかのポイントは2つです。

一括/積立を決めるポイント!

- 株価が安い時をねらって運用したいか。(一括向き)

- 株価のアップダウンを気にせず、安定的に運用したいか(積立向き)

一括投資のメリット

株価が大きく下落していて、今後上昇する可能性が高い時は一括投資が有利です。

株式の動きを見ながら運用していきたいと思っているような、投資知識や経験が豊富な方は一括を検討しても良いでしょう。

積立投資のメリット

積立の場合は、株価のアップ、ダウンを気にせず運用することが可能です。

また、ドルコスト平均法の効果を得られるため、積立投資は一括・スポット投資に比べると比較的安定な運用になることが多いです。

例えば、相場を気にせず運用したい、又は初心者なので相場等は難しくてよくわからない方は、積立投資が向いているかもしれません。

積立と一括どちらがよいか判断できない場合は、ファイナンシャルプランナーなどに相談しながら一緒に進めるのも良い方法です。

できる限りジュニアNISAの満額80万円を毎年使い切ろう

ジュニアNISAは、可能であれば満額の80万円を使い切ることをお勧めします。

ここではその理由を、数字やグラフを使って具体的にお伝えしていきます。

満額80万円(月額66,666円)を使い切るべき理由

ジュニアNISAは2023年で投資期間が終わりますが、それまでに可能な限り、毎年の非課税枠満額の80万円(月額66,666円)を使い切ることをお勧めします。

なぜなら、子供が18歳になるまで運用は非課税となるので、多く投資すればするほど節税効果が高いのです。(つまり、使い切った方がお得!)

ジュニアNISAで毎年80万円投資した際の運用シミュレーション

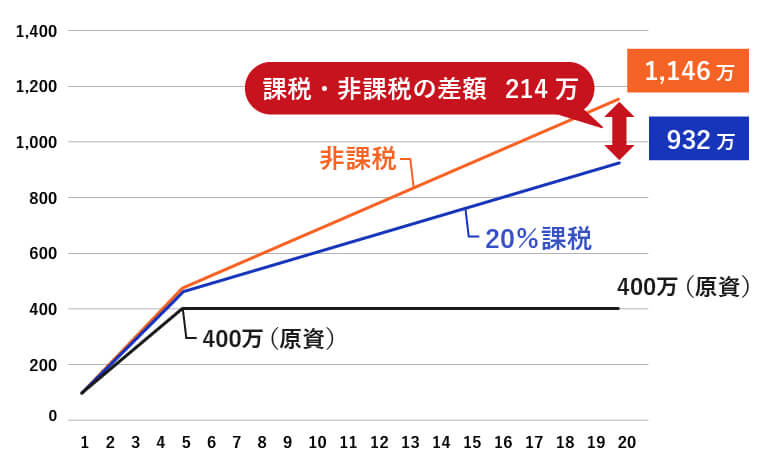

以下のグラフは、ジュニアNISAで毎年80万円投資し、仮に利率6%※で運用できた場合のシミュレーションです。

・オレンジの線は、ジュニアNISAで非課税で運用した場合

・青い線はジュニアNISAを使わないで運用した場合(課税口座(20%税金を引かれる))

上記の事例の様に、ジュニアNISA(非課税)と課税口座で、400万(年間80万×5年分)を年利6%※で18年間運用できた場合を比較すると、

・ジュニアNISAで運用(非課税)→ 1146万円

・課税口座で運用 → 932万円

→その差214万円

ジュニアNISAの方が税金214万円(利益×20%)もお得になります。

このように、税金面でメリットが拡大していますので、ご自身の家計の許す範囲内で、非課税枠を使い切りましょう。

年利6%の根拠

『年利6%』という数字は、MSCIコクサイインデックスの過去20年平均のリターンを参考にしています。詳しくはこちらの記事でご確認ください。

ボーナス積立も活用して非課税枠を使い切る

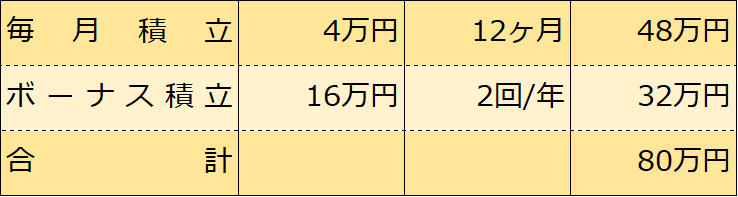

毎月66,666円の積立投資ができない場合は、ボーナスとの併用も検討してみましょう。

金融機関によっては、ボーナス時期に合わせて、月々に加算して積立投資する事も出来ます。

例えば、下記のような設定をできる金融機関もあります。また、積立金額は変更する事も可能です

将来ボーナスが減ってしまったり、思うように貯蓄ができない場合は、変更が可能です。

【月々とボーナス積立併用事例】

ボーナス積立も併用しながら、できる限り80万円の枠を使い切れるよう計画してみましょう。

ジュニアNISAの2つの注意点

ジュニアNISAには注意点が2つあります。それぞれ見ていきましょう。

注意点1、金融機関の途中変更が出来ない

金融機関の変更ができないことはジュニアNISAの注意点です。

あとから、金融機関の商品力やサービスを理由に変更しようと思っても変更できないので、金融機関を慎重に選ぶ必要があります。

どうしても金融機関の変更をしたい場合は、今あるジュニアNISA口座を廃止する手続きを取ってから、変更先の金融機関に新規でジュニアNISA口座を開設する必要があります。

注意点2、2023年まで口座の払い出し制限がある

ジュニアNISA税制改正で18歳までの払い出し制限がなくなりましたが、2023年までは払い出しの制限があります。

2023年までに解約してしまうと利益に対して課税されますので、2024年以降まで使わないお金を運用に回すとよいでしょう。

まとめ

ジュニアNISAは、2023年までしか投資ができない期間限定の制度です。

一括にせよ積立にせよ、投資可能な期間中にフル活用できるよう、検討してみて下さい。

また、具体的にどんな商品を選べばよいか、金融機関はどこを選べばよいのか等、迷われている方は、ファイナンシャルプランナーに相談してみるとよいでしょう。