20代から始めるお金の勉強!まわりと差がつくお金と知識!

毎月貯蓄はしているけど将来のお金が心配で…20代の今からやるべきことってありますか?

今からできることはたくさんありますよ!お金の勉強は早ければ早いほど、メリットがたくさんあります。

20代からお金の勉強をすることで、その先の人生が豊かになります。30代・40代になってから、「知らなくて損をした!」と思う前にしっかり勉強しましょう。

本記事では、20代でお金の勉強をするメリットや、お金の勉強の種類、勉強方法について紹介していきます。

20代でお金の勉強をすれば将来のお金に大きな差がつく

20代のうちからお金の勉強を始めると、お金の勉強を始めなかった人と比べて、将来的に大きな差がつくことになります。お金の知識は覚えたその瞬間から一生役に立つ”財産”となります。

それでは、20代でお金の勉強を始めたらどんなメリットがあるのか早速見ていきましょう。

資産運用を勉強すれば有利にお金を増やせる

お金を貯めることだけではなく、今あるお金を資産として運用し、増やすことを勉強すると賢く、有利にお金を増やすことができます。

でも資産運用って投資ですよね・・・いくら効率的でも損する可能性もあるしちょっと怖いな。

資産運用は仕組み・リスクを理解した上で運用すれば、効率的にお金を増やすことができます。早速勉強していきましょう。

まずは資産運用でどれくらいお金を増やすことができるのかシミュレーションしてみましょう。

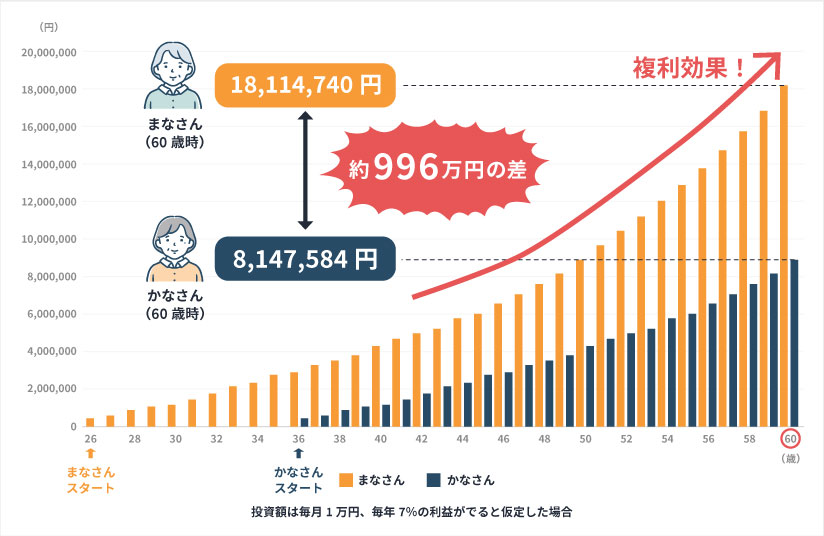

まなさんは現在60歳。25歳から資産運用を始めました。

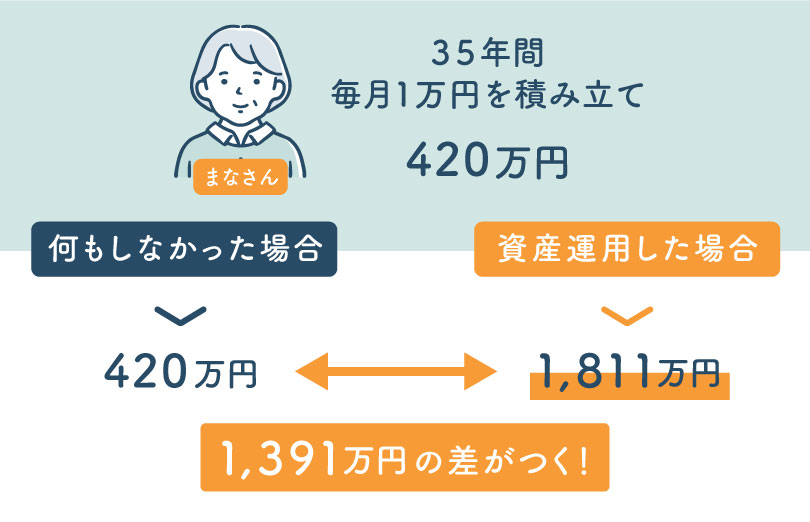

25歳から60歳までの35年間運用した結果、手元の資金は1,811万円になりました。

投資金額のトータルは35年間で420万円なので、投資の利益は1,391万円です。

つまり、何もしなければ420万円だったお金が資産運用をすることで1,811万円になったということです。

えーー資産運用ってすごい!

資産運用を勉強すればお金を効率的に増やしていけますよ

資産運用は早く始めるほどメリットが大きい

資産運用は早く始めるほど「複利効果」でメリットが大きくなります。

複利効果とは?

元本に対しての利益(利子、利息)を受け取ると単利、受け取らないで再投資すると複利になります。

複利の場合は、翌年以降は利益にも利益をつけて増やしていくことにので、雪だるま式に増えていきます。時間の経過により複利の効果は大きくなります。

具体的にみていきましょう。

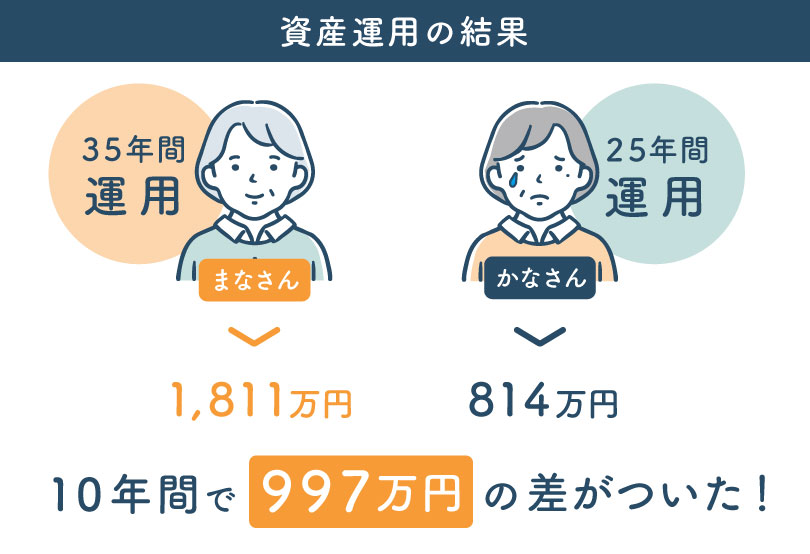

先ほど登場したまなさんの双子の妹であるかなさん。かなさんは現在60歳で35歳から資産運用を始めました。(利益率や毎月の投資額はまなさんと同じと仮定します)

35歳から60歳までの25年間運用をした結果、手元の資金は814万円になりました。

まなさんはかなさんよりも10年早く資産運用を始めただけですが、なぜここまで差がついてしまったのでしょうか?

この差がさきほど説明した複利効果です。長期保有をすればするほど雪だるま式に利益が増え、複利の効果が大きくなります。

保険を勉強すれば保険料を安く済ませられる

”お金の勉強”の中には、”保険の勉強”も含まれます。

お金(保険)の勉強を20代で始め、その必要性に早く気づくことができれば、保険料を安く抑えることができます。

どうして安く抑えることが可能なの・・?

生命保険は、『年齢』と『健康状態』で保険料が変わってくるからです。同じ保障内容でも、年齢が若く、健康な方が保険料は安く済みます。

具体的に見ていきましょう。

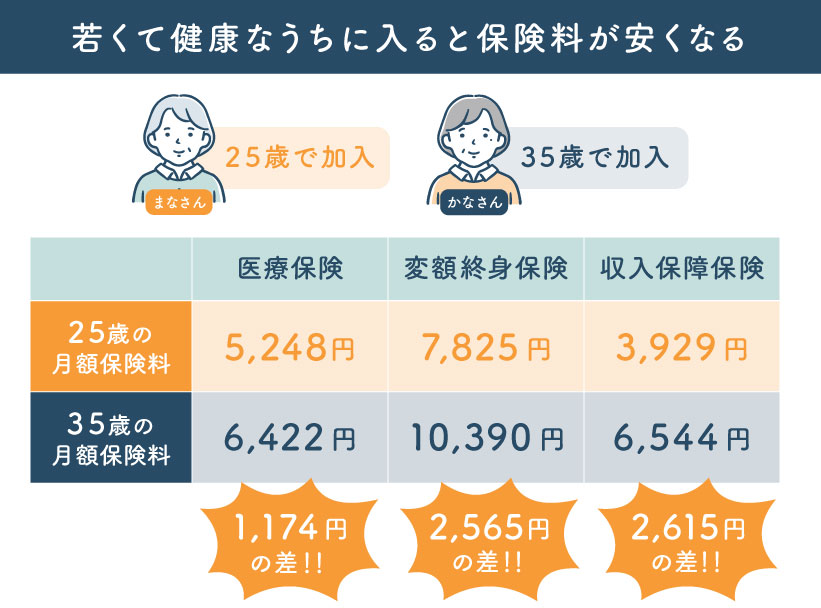

まなさんは25歳、双子の妹かなさんは35歳で保険の加入を検討しました。

二人とも3つの同じ保険に加入しました。ところが……保険料に大きな差が出ました。

20代で加入していると同じ保障内容でも割安な保険料で済みます。

健康な方が保険料も安く済むので、若くて健康なうちに保険に加入することをおすすめします!

税金を勉強すれば節税できる

税金については難しく感じるかもしれませんが、社会に出たら早めに勉強を始めることをお勧めします。

税金は毎年のことですし、何十年と払うことになります。”節税”を知っているのと知らないのでは、大きな差が出ることになります。

例えば、代表的な節税方法『iDeCo』を例にとってみましょう。

iDeCoとは

個人型確定拠出年金と言われる自分で作る年金制度です。

自分で

①掛金を支払って

②運用する商品(投資信託など)を選び

③年金か一時金で受け取ります。

具体的に見ていきましょう。

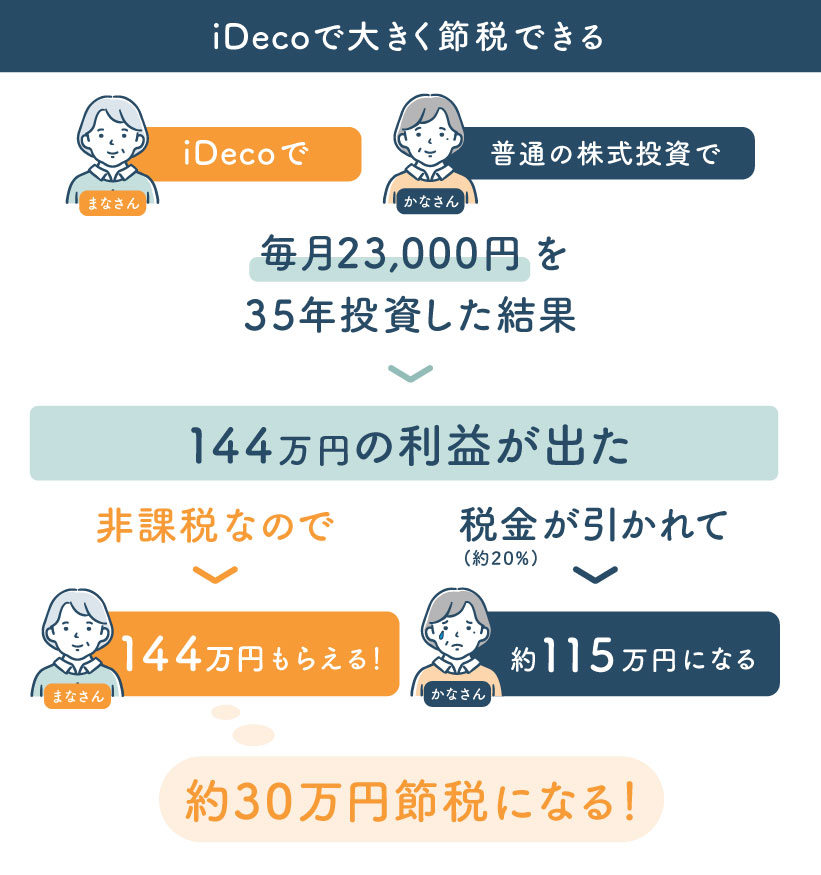

まなさんは25歳で投資を始めようと考え、非課税で受け取れるiDecoを始めました。一方かなさんも投資を始めましたが普通の株式投資で、iDeCoについては無頓着。節税についてもよく調べず、iDeCoは始めませんでした。

60歳になったとき、二人の間には大きな差が生まれていました。

同じ利益が出たのにまなさんとかなさんには受け取る額に約30万円の差が出てしまいました。iDecoのメリットを知り、節税することで将来的に大きな差が出ることになるので、iDecoを活用してみましょう。

iDeCoのその他の節税メリット

また、iDecoには掛金全額を所得控除として節税できたり、退職金として税制優遇されるなど節税としてのメリットがたくさんあります。

特に掛金全額を所得控除として節税できると、所得税と住民税が軽減され生涯で大きな節税になります。

ぜひこの機会にiDecoについて詳しく調べてお得に節税していきましょう。

20代の方は、今後様々なライフプランが待ち構えています。ここには大きなお金が必要となります。

20代のうちからお金の勉強を始め、お金を増やしたり守ったりができれば、将来お金が必要なタイミングで困ることがないということですね?

そうです!お金の知識は、得たその瞬間から一生役に立ちます。

お金に困らない人生を送るためにも、20代のうちからお金の勉強を始めましょう。

20代のうちにするべきお金の勉強5選

では、20代は具体的にどんなお金の勉強をしていくとよいのでしょうか。まずは、自分たちの生活に直結するような分野から学んでいくのが良いでしょう。

家計管理

毎月の収入と生活費などの支出の流れを把握し、自分が”赤字体質”なのか”黒字体質”なのかを知りましょう。これがお金の勉強の第一歩となります。

収入と、(特に)支出を把握することで、自分が毎月いくら貯蓄に回せるのか知ることができます。うまく貯蓄していくためにも、資産運用の原資をつくるためにも、家計管理はとても大切です。

家計管理をするためには、『家計簿』をつけましょう。これがお金の勉強の第一歩です。

参考記事

金融・経済の基礎知識

金利の状況、単利・複利やインフレ・デフレなど、金融や経済でよく出てくる言葉を勉強しましょう。

ニュースをよく見るようにしておくと自然と世の中の情勢が気になるようになっていきます。

基礎知識を学ぶことで世の中のお金の流れなどの理解が深まり、実際に金融商品を選択するときにも役に立ちます。

参考記事

金融商品の知識

投資信託、株式、債券や貯蓄型保険などの仕組みなど勉強していきましょう。お金を増やすには資産形成が必要です。資産形成を始めようと思ったときに役に立ちます。

金融について勉強する時に商品選びは大事なポイントとなります。金融商品の中にはハイリスクでリターンが大きいものや、ローリスクでリターンが低いもの、株式では株主優待があったりします。

自分に合った金融商品を選択できるように比較して、勉強しましょう。

参考記事

保険の必要性や役割

勧められるがまま入って知らない間に損をしている可能性が高い保険。医療保険、個人年金保険、介護保険など保険の必要性や役割について勉強しましょう。

若い方は保険は必要ないと思っている方もいます。しかし、保険が必要な時は、お金が必要なタイミングです。

その時にせっかく貯めてきた貯蓄から捻出するのか、保険金でカバーするのかの安心感は違うと思います。

参考記事

税金やさまざまな制度

NISA、iDeCoなど資産運用にかかる税金をお得にする制度。ふるさと納税や住宅ローン控除、医療費控除など勉強しましょう。

自分に必要な制度を使うことができれば、節税ができ、無駄な税金を払わずに済みます。

参考記事

おすすめのお金の勉強方法4選

ここではおすすめの勉強法について、それぞれのメリット・デメリットを見ながら見ていきます。

セミナー

お金についての基礎知識や資産運用や保険の知識をファイナンシャルプランナー等の講師から学ぶことができます。

何から勉強したらいいのか分からないならセミナーを受けるのが一番!正しい知識を短い時間で手に入れることができます。

メリット

- お金のプロであるFPが教えてくれる

- 正しい知識を基礎から学ぶことができる

- 最近ではオンラインセミナーもあり家でも受講できる

デメリット

- 特定の商品(保険や投資信託など)をおすすめされることもある

セミナーを受講して勉強するときのポイント

お金に関するセミナーは無数にあります。その中でも20代の”マネー初心者”の方は、セミナータイトルか内容に、「マネーの基礎」「お金の基本」といった文字があるものを探しましょう。

あるいは前章でお伝えした、学ぶべきお金の分野の中から、自分の興味のある内容のセミナーを探すのも良いでしょう。

ブログ

スマホで知りたいワードを検索するとすぐに知りたい情報が出てきます。お金の用語を知りたいときにとても便利ですね。

分からない単語、興味がある分野を片っ端からインターネット検索するだけでもある程度勉強することができます。

メリット

- 最新の情報を知ることができる

- スマホなどでいつでもどこでも手軽に学ぶことができる

デメリット

- 偏った情報も多数ある

- 自分にその情報が合っているかどうかは、自分で判断しなくてはならない

- 情報量が少ないブログでは理解が深まらない

ブログで勉強するときのポイント

ファイナンシャルプランナー等の資格を持った人が書いたブログを読むようにしましょう。また、理由や根拠がしっかりとしている、データや数字で説明している記事を参考にするとなお良いでしょう。

ネットの情報は偏ったものが多く、それが本当に正しいかどうか判断するのは難しいです。

できる限り、以下のようなブログで勉強しましょう。

- 信頼できる人が書いている

- 書いていることに根拠がある

- セールス(商売)のために書かれたものではない

本

正しい知識を、じっくりと、自分のペースで学ぶことができます。お金に関する本はたくさんあるので、自分のレベルにあった本を選ぶ必要があります。

メリット

- ネットの情報よりも精査されているものが多い

- ネットの情報よりも情報量が多い

- 自分のペースでじっくりと勉強を進めることができる

- 何度も見返し勉強することができる

デメリット

- 「お金」についての書籍も星の数ほど存在するため、どの本を選べばいいかわかりにくい

- 自分の知識レベルにあった本を探すのが難しい

- 一般論のみのため、自分で実行・行動するのはハードルが高い

本で勉強するときのポイント

本は選ぶのが大変だと思います。最初は『ランキング』に頼って選んでみても良いかもしれません。または、本のサブスクなどを利用して興味のある本を片っ端から読むのもお勧めです。

どちらの方法にせよ、複数の本に書いてあることを比較、検討し、どの情報が自分に合っているか?を判断することが重要です。

動画(YouTube)

お金に関する知識を持ったYouTuberの動画で学ぶこともできます。様々なカテゴリーがありますが、誤った情報もあるため注意が必要です。

メリット

- 家や外でも学ぶことができる

- ブログや本に比べてとっつきやすい

- 初心者向けの動画も多く分かりやすい内容になっている

デメリット

- 誤った情報や偏った情報も多い

- 派手な演出等があるため情報に流されやすい

動画で勉強する時のポイント

動画の情報を鵜呑みにしすぎないことが一番のポイントです。YouTuberは視聴者数を増やすために大げさに表現することもしばしばあります。情報の正しさを常に意識しながら視聴しましょう。

お金の勉強は早く始めるほどメリットがある

20代でお金の勉強をして、実践することで大きなメリットがあることがお分かりいただけたと思います。

もちろん、勉強は早ければ早いほど良いです。

しかし、今からでも遅くないので得た知識を後回しにせず、実行していきましょう。

資産運用や保険など難しくてよくわからないという方はぜひプロのファイナンシャルプランナーに無料で相談してみてください。