投資信託は元本保証ではない。それでも投資初心者にお勧めな理由

資産運用を始めてみたいのですが、損をしてしまわないか心配です。投資信託は元本保証ですか?

投資信託は残念ながら元本保証ではありませんし、元本保証の投資信託(商品)もありません。しかしながら、投資信託は資産運用初心者にお勧めの金融商品です。なぜ元本保証のない投資信託が資産運用初心者におすすめなのかを分かりやすく解説していきますね。

私は現在、宮城県仙台市でFPをしています。実際に私は、息子の教育資金と自分の老後資金を準備する手段の一つに、投資信託を取り入れています。記事の中では、私が実際に投資信託などで投資を始める際のステップをご紹介していますのでぜひ参考にしてみてくださいね。

この記事で分かること!

- 投資信託は元本保証ではない

- 元本保証でなくても投資信託が資産運用初心者におすすめな理由

- 投資信託の始め方

投資信託は元本保証ではない

最初にお伝えしたように、投資信託に元本保証はありません。

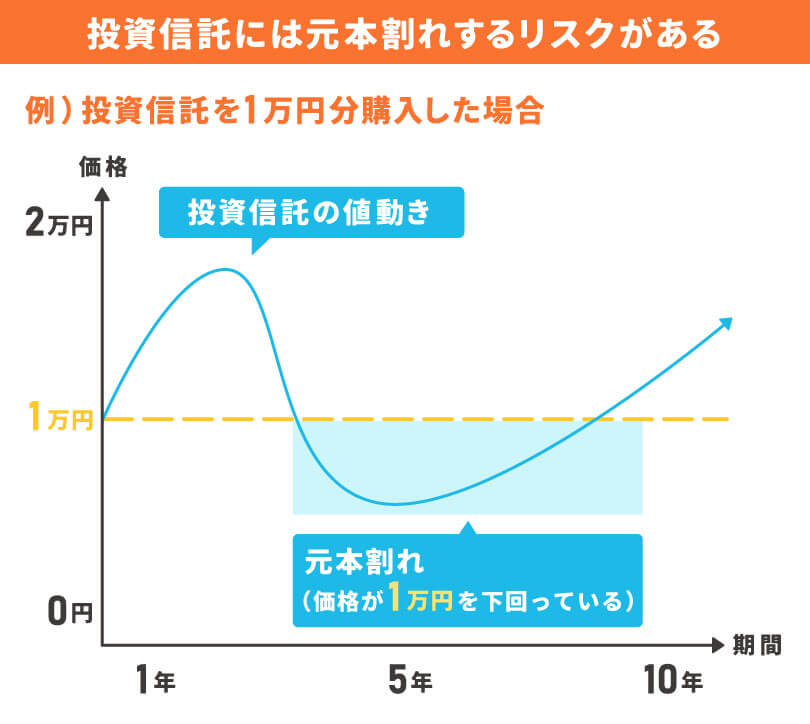

つまり、投資した金額よりも金融商品の価格が下回る(元本割れ)リスクが必ずつきまといます。

投資信託は株式や債券等に投資をするので、それらの価格が変動します(『価格変動リスク』と呼びます)。投資信託の価格は増えたり減ったりを繰り返し、購入したときの価格よりも減ってしまった場合、『元本割れ』を起こします。

例えば、投資信託を1万円分購入し、その後投資信託の(基準)価格が1万円よりも下がってしまうと、『元本割れ』という状態となります。つまり、元本は保証されません。

元本保証でなくても、投資信託が投資初心者におすすめな3つの理由

投投資信託には元本保証がありませんが、それでも資産運用初心者にもお勧めしたい投資方法です。その理由を3つご説明します。

投資信託は、増える可能性もある

投資信託は、前章でお伝えした通り、減る可能性はありますが、逆に増える可能性もあります。

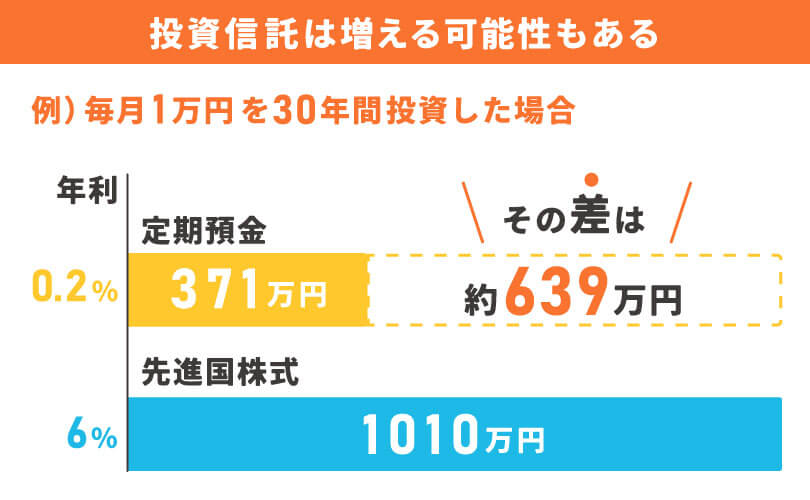

期待通りに増えた場合、元本保証で“ない”投資信託と元本保証の預貯金とでは、増え方にどのくらい差があるのかを見てみましょう。

以下の図は、毎月1万円を30年間、年利6%と0.2%で積み立てていった場合の金額です。

※参考にした年率:MSCIワールドインデックス30年平均利回り(2022年2月末現在のデータ(8.5%))

※どちらも税金は考慮していません

参照:マイインデックス|MSCI ワールド・インデックス

仮に上図の結果となった場合、投資信託(年率6.0%)と定期預金(年率0.2%)の差は30年間で約639万円となります。

仮に、元本割れとはならず期待した増え方となった場合、投資信託は定期預金と大きな差がつくことになります。

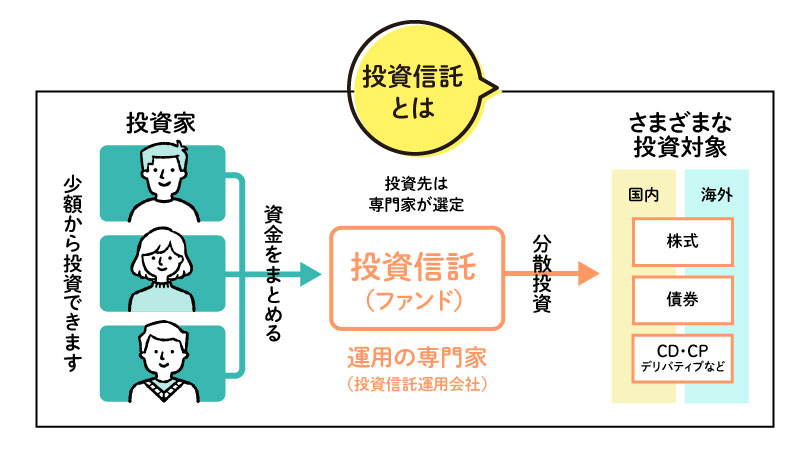

投資信託は分散投資になりリスクを減らすことができる

投資信託は、『分散投資』を簡単に行うことができます。

分散投資は投資の基本とも言われ、リスクを減らすことができます。(金融庁にも同様の記載があります)

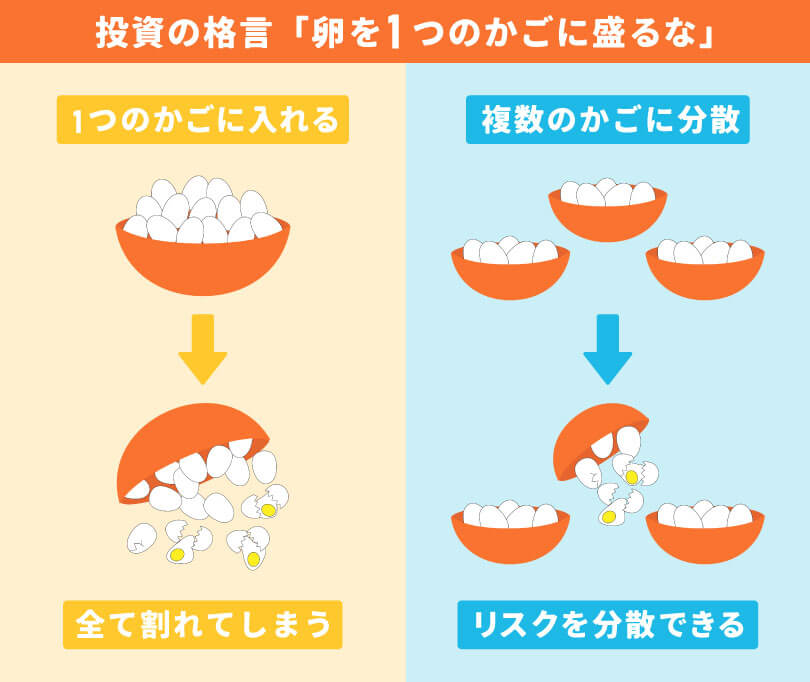

また、投資の格言に「卵を一つのかごに盛るな」というものもあります。

このように“複数のカゴに盛る”というのが投資で言う”分散“に当てはまります。

どの資産が今後成長するのかは予測が難しいものです。

色々な資産に分けて投資をすることで、仮に一つ二つの投資先の運用結果が良くなくとも元本割れのリスクを減らすことができます。

このようにあれこれ自分で考え投資先を選ばずとも、簡単に分散投資ができて元本割れのリスクを低減できるのは初心者には心強いですね!

↓投資信託についてもっと詳しく知りたい方はこちら!

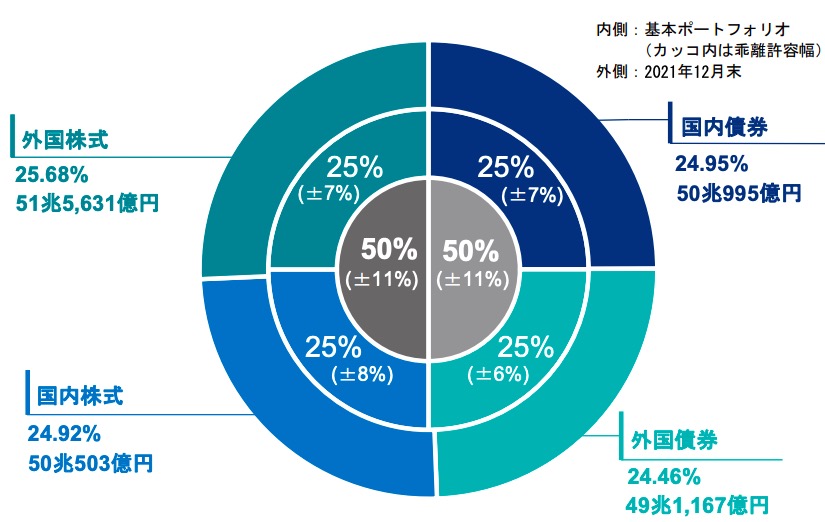

国の年金も「分散投資」で運用されている

私たちが受け取る年金も、一部が運用されているのはご存知でしょうか?

年金積立金管理運用独立行政法人(通称GPIF)が運用を行っています。この運用でも「分散投資」を行っていて、過去20年間平均約3%のリターンを出し続けています。

【運用資産額・構成割合(年金積立金全体)】

引用:年金積立金管理運用独立行政法人|2021年度第3四半期運用状況(速報)

少額(100円)から始められる

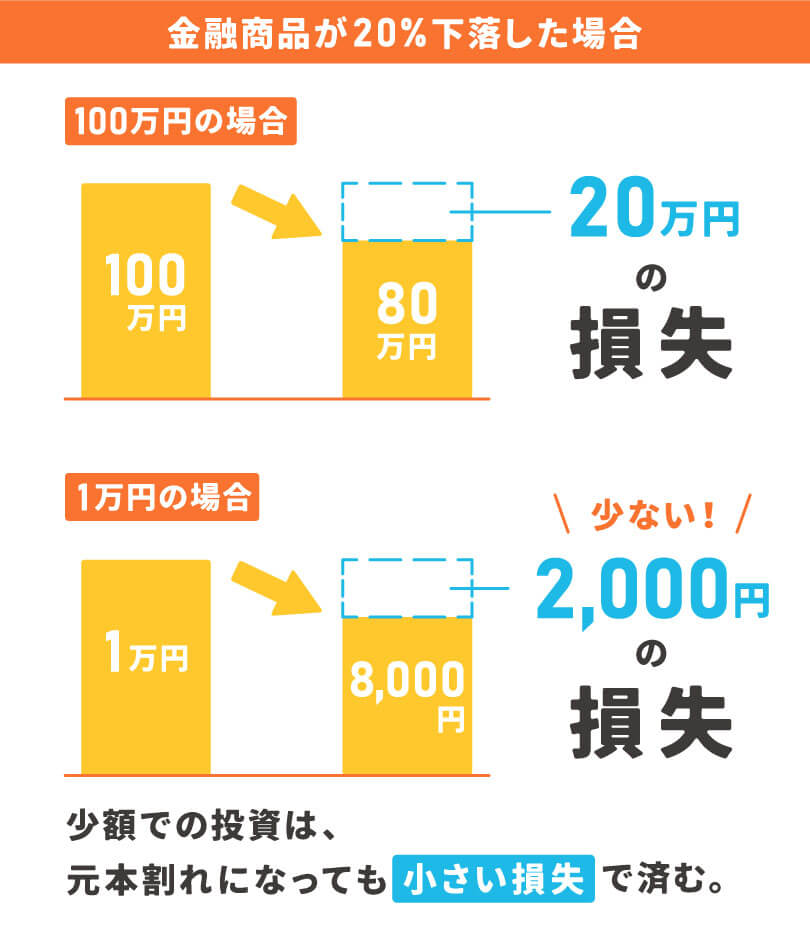

投資信託は少額から、つまり無理なく自分で出来る金額で始めることができます。金融機関にもよりますが、100円からでも購入ができます。

少額での投資の場合は、元本割れになっても小さい損失で済みます。

例えば、同じ20%の下落でも100万円と1万円では受けるダメージの大きさが違いますよね。

投資信託は市場の動きに影響を受けて上がったり下がったりを繰り返していきます。大きな“上げ”もあれば、大きな“下げ”もあります。

少額であれば、精神的にも安心して運用できますね。

FPが実際に行っている投資信託の始め方

「投資信託、始めてみようかな」と思った方は、これから説明するステップの通りに進めていくことをお勧めします。このステップはお金のプロであるFPが実際におこなっている投資信託の始め方です。ちなみに、これは投資信託に限ったステップではなく投資をする際にはぜひ行って欲しいステップでもあります。

- STEP1 現状を把握し運用に回せるお金を確認する

- STEP2 お金を増やす目的を考える

- STEP3 いつまでに準備するのか、期間を考える

- STEP4 いくら必要なのか、金額を決める

- STEP5 自分合った商品を選択する

STEP1 現状を把握し運用に回せるお金を確認する

まずは現状を把握することから始めましょう。具体的には、

- 月の収支

- 貯蓄額

を確認しましょう

これらを把握することで、実際に運用に回せるお金がいくらなのかを知ることができます。

投資の方法には「積立」と「一括」の2つがあります。

月の収支を把握できれば、「毎月投資に回せる金額」つまり「積立投資」に回せるお金がわかります。

また、貯蓄額を把握し、そのうち10年以上使わないお金であれば「一括投資」に回すことも可能です。

このように月の月収と貯蓄額を把握することで運用に回せるお金を把握することができます。

STEP2 お金を増やす目的を考える

自分は何のためにお金を増やしたいのか?お金を増やす目的を考えましょう。

なぜかというと、目的があって投資信託をする場合、”諦めずに長期間の投資ができる”からです。

例えば、目的が『子どもの教育資金』の場合、家計のやりくりがうまくいかず、毎月の積立が難しいと感じても、

「かわいい我が子の教育資金を準備する!」

という目的があれば、何とか継続させようと他の支出を見直したり、頑張るのではないかと思います。

このように、投資を始めるにあたり目的を決めることは長続きさせるコツになります。

私にはもうすぐ3歳になる息子がいます。私がお金を増やす理由は「教育資金の準備」です。

その他には「家のリフォーム資金の準備」「自分の老後資金の準備」等々、人によって用意しなければいけない資金がありますよね。

STEP3 いつまでに準備するのか、期間を考える

目的が決まったら、次は「いつまでに準備するのか?」を考えましょう。

いつまでに準備するのか?が決まれば、今スタートしたら運用期間が何年になるのかが分かります。

例えば、

- 子供が0歳、大学資金を準備する → 運用期間18年

- 20年後定年退職、老後資金を準備する → 運用期間20年

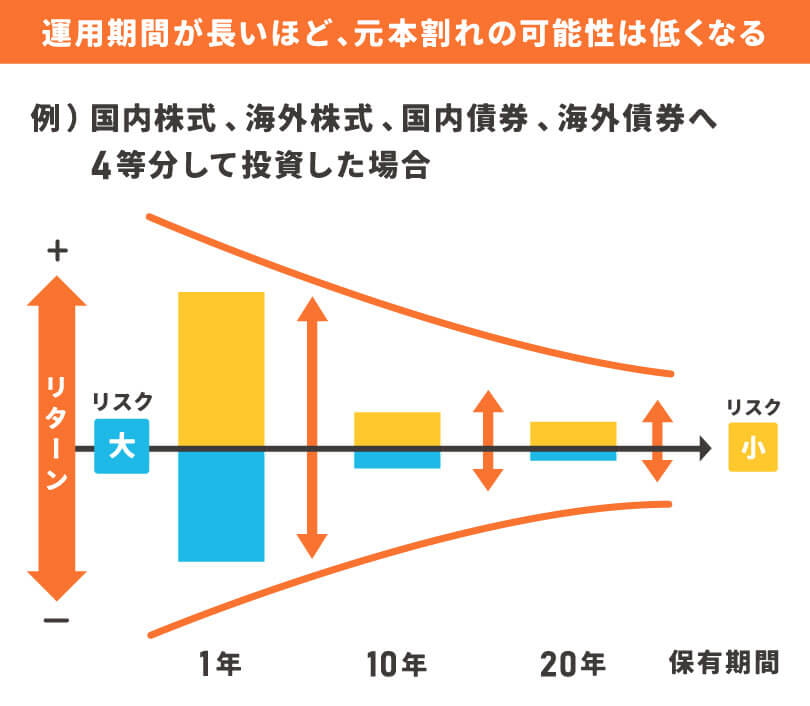

運用期間が長ければ長いほど、元本割れの可能性が下がる

一般的に、運用する期間が長ければ長いほど、元本割れの可能性が低くなり、かつリターンを出しやすい、というデータがあります。

運用期間を長くとれるかどうか?は元本割れの可能性を低くする大事なポイントです。期間の目安としては10年以上と考えておくといいですね。

※投資信託はそもそも、短期間での売買で収益を上げる商品ではありません。

私の場合、息子が18歳になる時、つまり大学に入学するまでに教育資金を準備したいと思っています。今の年齢が3歳なので逆算すると、運用期間は15年間になりますね。

STEP4 いくら必要なのか、金額を決める

目的・期間が決まったら目標金額を決めましょう。すると、毎月どれくらいの金額を運用に回したらいいか?どれくらいの利率を目標にすればいいかが決まります。

例えば、

①大学資金『500万円』を18年間で貯める

↓

②毎月1万円を利率6%を目標に運用

↓

③約387万円になる

(もっと貯めたければ、積立金額を増やすor利率の高い商品を選ぶ(リスクは上がる)

また、目標金額に対してすでに貯まっているお金があれば、これから準備する金額から差し引くことができますよね。

私はある程度は本人が希望する大学に行けるように、初年度~2年目ぐらいまでの金額と考えて目標金額は500万円にしました。

STEP5 自分合った商品を選択する

目的、運用期間、金額を順番に決めてから、ようやく商品を選ぶことができます。投資信託で失敗する人に多いのがこのプロセスを飛ばして商品選びをしてしまうことです。

自分が決めた目的・運用期間・金額、これを達成するために、

- 必要な利回りがどのくらいか

- その利回りを取るのに伴うリスク(損失の幅)がどのくらいか

- 自分が耐えられるリスクがどのくらいまでなのか

これらを総合的に判断して商品を選びます。ここまでして選んで初めて、『自分に合った商品』と呼べるものになります。

商品選びは“お金のプロ”と一緒に、が望ましい

「目的・運用期間・金額」までは決められるけどその後の商品選びがなかなかできない・・・という方は多いです。そういった方は、一度お金のプロ、ファイナンシャルプランナーに相談してみるとよいですね。様々な情報や条件から、あなたにどの商品が合っているのかを一緒に考えてくれますよ。

私は15年間の長期運用できるので、アクティブファンドで高めのリターンを目指しています。

運用せずに積立だけだと『月に約2万8千円』必要ですが、仮に平均6%で運用できれば、『月に1万7千円』の積立運用で500万円が準備できる計算になります。

まとめ

投資信託には残念ながら元本保証はありません。しかし、ご紹介した通り初心者にも始めやすいメリットがあります。

この記事を読んで、投資信託に興味をもっていただけたでしょうか。

ステップは分かったけど、自分ひとりでそのステップを行うことに自信のない方はプロのファイナンシャルプランナーに相談することをおすすめします。

ぜひ、投資信託から「お金を増やす第一歩」を踏み出してみてください。