1年間で100万円貯金する具体的11の方法!FPが事例を元に提案!

「そろそろ、貯金を始めないといけない…」

「貯金したいけどなかなか貯金ができない…」

「1年間で100万円貯金するぞ!!」

などをお考えの方も多いのではないでしょうか?

でもなかなかうまくいかなかったり、途中で挫折してしまったりした経験がある方も多いと

この記事では、年間100万円の貯金を目指している方向けに、具体的な貯金方法や家計の改善方法を解説していきます。ファイナンシャルプランナーである私が、実際に相談を受け、貯金ができるようになった事例を元に11個の貯金方法を提案いたします。

家庭の状況によって、できる事と、できない事があると思いますが、ご自身の家庭に照らし合わせて、できそうなところからぜひ始めてみてくださいね。

そして、私としては、お金が貯まったら”使う”ではなく、”増やす”こともお勧めいたします。ゆとり資金を作って、それを元に、ゆっくりと、そして賢く増やしていきませんか?

記事の後半では、初心者向けの資産運用の記事のご紹介と、資産運用に関する有利な”税制”もご紹介いたします。

ぜひ最後までお読みいただけますと幸いです。

1年間で100万円貯める具体的方法11選

楽しく貯金をしていくためには、貯める目的を決める事が大事です。目的なしで貯金しようと思うと辛く感じる方も多いでしょう。しかし、子供の学費、理想の住まいの購入、ゆとりある老後資金の為等、目的をもって取り組むことにより、貯金を楽しむことができたり、最後までやり遂げることができるかもしれません。

目的が決まったら、まずは具体的な方法を一覧で見ていきましょう。

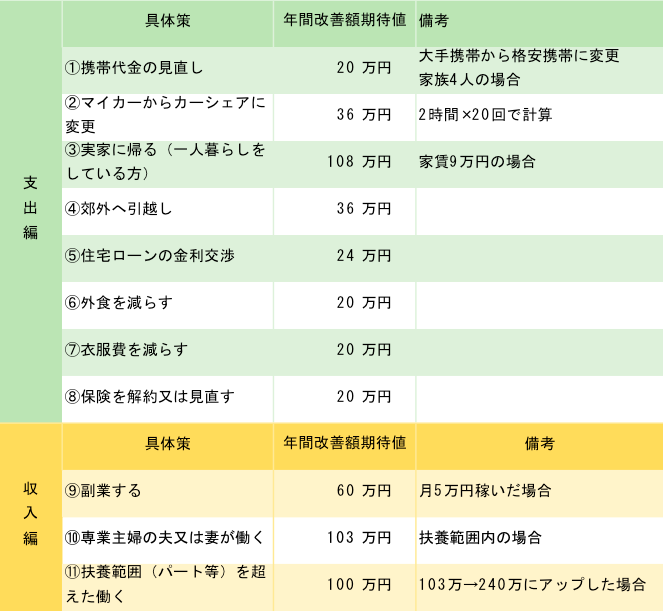

100万円貯める具体的方法一覧

※配偶者の扶養について

■社会保険料の扶養

給与収入が次の範囲内であれば、配偶者の扶養に入れるため、社会保険料の負担がありません。

>従業員501名未満の会社 130万円

>従業員501名以上の会社 106万円

■所得税の扶養について

給与収入が103万円以下であれば、給与控除65万円と基礎控除38万円の合計103万円が受けられるため、税負担はありません

支出を減らして貯める方法8選

ここからはまず、支出を減らす方法を見ていきましょう。実際にできそうかどうか想像しながら読んでみてくださいね。

①携帯料金を見直す

大手携帯会社の携帯料金は、国が改善を求めるくらい、高いと言われています。機種代の割引さえなければ、格安携帯会社の方が圧倒的に安いです。家族全員で変更すれば、家計の大幅改善につながる事もあります。一度検討してみましょう。

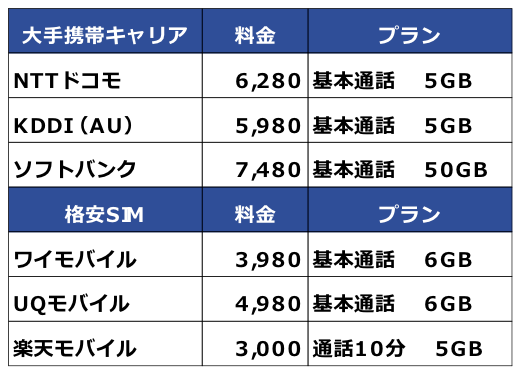

下の図は、携帯会社の料金の一覧表です。仮に、現在4人家族で全員がソフトバンクだった場合、楽天モバイルに変更すると、年間21万(4,480円×12ヶ月×4人)円安くなります。変更後はずっと安くなりますので、生涯の金額で考えたら数百万単位で安くなります。

国の要請で、携帯端末料金の割引が難しくなってきています。機種代の割引が無くなれば、格安SIM携帯が断然有利となってきます。将来の貯金のためにも、家族全体で、格安SIM携帯に変更することをお勧めします。

②車を売却して、カーシェアに登録する

所有からシェアへの消費スタイルがシフトしてきています。車の利用頻度によっては、車を売却して、カーシェアリングを利用する事をお勧めします。通勤などの毎日使う方にはお勧めできませんが、主に土日しか使用しない場合は、車を売却して、カーシェア利用を検討しましょう。

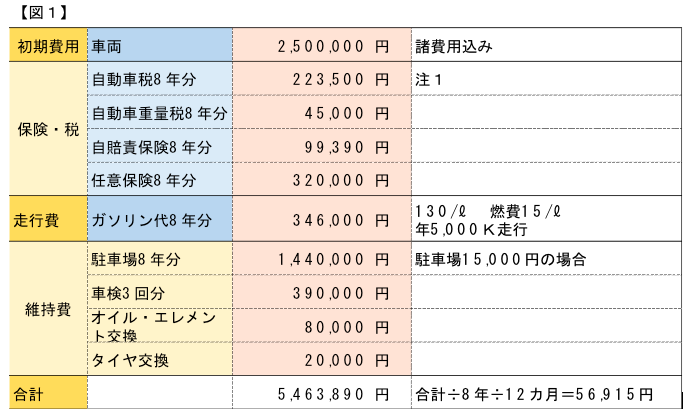

仮に毎月2時間×20回程度の使用であれば、月換算で約24,000円、年間288,000円支出を抑える事ができます。中長期的には、家計には与える影響は大きく、貯金額を大幅に改善できる可能性があります。

| 週2時間×20回 | 備考 | |

| カーシェア | 32,960円 | タイムズ 206円/15分 |

| マイカー | 56,915円 | ※図1参照 |

(注1)「自動車検査登録情報協会」が公開している「平成29年の車種別の平均車齢推移表」により、平均車齢8.5年を元に、8年で試算。

| 【30代夫婦:使用頻度の少ない車を売却して家計改善を行った事例】 ご主人39歳、奥さん31歳、お子さんは2歳。奥さんはペーパードライバー。買い物で車を使う事はない。週末出かけるときだけ使っている。ご主人の年収は800万で、奥さんは専業主婦。奥さんとしては、車(フォルクスワーゲン)が必要ないと考えている。ご主人は、趣味として所有したい。 将来の教育資金と老後資金を考えて、売却を決意。将来余裕ができれば、購入を検討する事で、ご主人と合意。車の売却資金はそのまま貯金したそうです。 |

FPの私自身もカーシェアのタイムズに登録していますが、出張先でも自由に使えて便利です。予約はスマホで簡単にできますし、車も駅近くには、数多くあります。マイカーの使用頻度が少ない方は、カーシェア利用がお勧めです。

参照:タイムズカープラス

③実家に帰る(一人暮らしをしている方)

年齢が若く、実家から勤務先に通えるのであれば、貯金面からは実家暮らしがお勧めです。

一人暮らしは、帰宅時間を気にしたり、友人を招くことに気を遣ったりせず、自由に生活を組み立てることができます。その反面、全ての生活費を自分で工面しなければなりません。

実家暮らしは、家賃・光熱費を家族でシェアできるという大きなメリットがあります。将来に向けてしっかり貯蓄をしたいなら、実家暮らしは魅力的でしょう。

| 【30代都内独身女性:実家暮らしを決めて老後資金づくりを決意した事例】 実家は埼玉県、都内で一人暮らし。家賃は9万円、光熱費は2万円前後。週末はほぼ実家に帰っており、平日も残業が無い日は、実家に帰る事が多いとのこと。 100歳まで長生きした場合に、老後資金はいくら必要かをFPに相談しにいらっしゃいました。理想の老後資金のシミュレーションを行い、毎年200万円貯金をすることを決意され、結果、一旦実家に帰る事を決められました。 |

④郊外へ引越しする

都心部に住んでいて、思うように貯金ができない方は、郊外へ引っ越す事を検討しましょう。

ここ数年オリンピックの影響で、都心部は家賃が上昇しています。下記の例のように、東京23区と大宮では1K比較で、約月2.2万円相場が違います。年間26万円の削減となります。

| ■東京23区・・・ 9万円 ■埼玉県大宮・・・ 6.8万円 |

※2019年6月某日調べ

※参照:LIFULL HOME’S|東京23区の家賃相場情報

(23区の家賃相場は各区の平均値を算出)

※参照:LIFULL HOME’S|さいたま市大宮区の家賃相場情報

引っ越し費用等の初期コストはかかりますが、中長期的には大幅な削減が期待できます。また、通勤時間は長くなりますが、その間をご自身のスキルアップの時間として使うのも有効でしょう。

⑤住宅ローンの金利交渉

住宅ローンの金利を2%以上払っている方は、見直しを検討しましょう。今のような低金利のうちに見直しをしておくことがポイントです。

最近では、金利交渉に応じてくれる金融機関が多いです。ただし、他社で見積もりをもらって、交渉しないと応じてもらえませんので、イオン銀行等金利が安いところで見積もりを依頼して、その材料をもって交渉してみましょう。

| <具体例> 住宅ローン残高4,000万(残存期間30年)、金利3% 毎月の返済額は、『16.8万円』です。 月3万円、年間36万円、30年で、1,080万円の削減となります。 |

実は低くできるかもしれない住宅ローンの金利。高い金利を払っている方は、一度金融機関やFPに相談してみましょう。

⑥外食を減らす

週に2回以上外食をしていて、貯金が思うようにできていない方は、外食を減らす事を検討しましょう。

例えば、夫婦2人で、自炊すれば、1,000円程ですむところが、外食すると1回当たり1万円前後かかる事もあるかと思います。

仮に外食を2週間に1回にすれば、外食回数を6回減らせます。

金額換算すると、9,000円(10,000円-1,000円)×6回、54,000円、

つまり、年間648,000円削減する事ができます。

| 【30代夫婦:自炊を増やし、老後の為に貯金をすることを決意した事例】 結婚して2年。子供なし。旅行も外食好きで、世帯年収は700万あるが、ほとんど貯金ができていない。40近くになってきて、ふと老後が不安になり、FPに相談。将来必要資金を計算して、このままでは、老後の生活が、旅行を楽しめるような、ゆとりある老後の生活は、とても無理な状況。 旅行は削りたくないため、外食を減らし貯金にまわす事を決断されました。奥さんは料理が苦手だったそうですが、料理上手を目指すそうです。 |

外食が多い方は貯金ができていないケースがあります。将来を見据え、自炊する割合を多くすることをお勧めします。

⑦衣服費を減らす

1人あたり、毎月5,000円以上、洋服代に使っている方は見直しを検討しましょう。

総務省の統計でみると1人あたり、月5661円が平均値です。洋服が好きな方は、平均すると月3万円くらい使っている方も多いです。

仮に月3万円使っていた方が、10,000円に削減するだけでも、年間24万削減する事ができます。

| 単身世帯の分類 | 1世帯あたりの月の服飾費 |

| 全単身世帯 | 5,661円 |

| 男性 | 4,358円 |

| 女性 | 6,957円 |

※参考元:総務省統計局 家計調査(2017年)

洋服を毎年買う方は、物が多くなる傾向があり、家賃コストも上昇しがちです。トータルコストも考えて、洋服代の見直しを検討しましょう。

⑧保険の解約又は見直し

生命保険で掛け捨て型タイプで1万円以上払っている方は、見直しを検討しましょう。

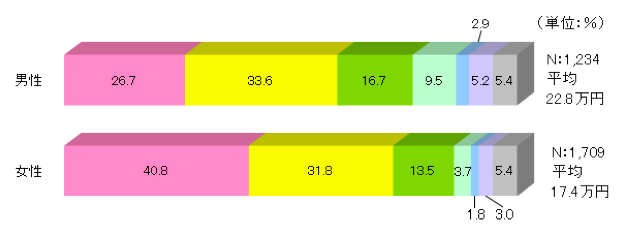

生命保険文化センターの調査によると、平均保険料は、男性22.8万円、女性は平均17.4万円となっています。このデータは貯蓄型保険も合算した保険料の統計です。

【男女別平均保険料(生命保険・個人年金保険加入者)】引用:生命保険文化センター「生活保障に関する調査」/平成28年度

掛け捨てだけの保険で、必要な保険だけに加入した場合は、男性は1万円前後、女性では5,000円前後で十分なケースが多いです。

例えば、夫婦で掛け捨て年間40万払っていた方が、18万円(月15,000円)に削減できれば、年間12万円、保険料を削減する事ができます。また、長期的には数百万円の削減が期待できます。

保険の見直し方については、以下の記事に詳しく書いてあるので、ぜひ読んでみて下さい。

収入を増やして貯める方法3選

ここからは、収入を増やして貯金をする方法をみていきましょう。”支出を減らす”よりも難しいかもしれませんが、直接的に収入が増えるので、その分、大きく貯金できる可能性があります。

⑨副業を始める

会社員を中心に副業が注目を集めており、大企業でもスタッフの副業を解禁するところが増えてきています。また、※働き方改革で、残業代が稼げず収入がダウンしている方も多いです。

時間、体力的に余力がある方は、自身のスキルアップ為、又は、スキルを活かせる副業を検討してみましょう。

仮に、週1回6時間、時給1,000円で働いた場合は、月2.4万円、年間28.8万円収入が増えます。

週2回であれば、年間57.6万円収入が増えます。

その分を貯金する事ができれば、100万円までは難しいかもしれませが、家計的には、大幅な改善となります。

| 【36歳独身女性:副業のアルバイトで、年間+60万円貯金した事例】 医療機器メーカー勤務で事務員として働いている。会社も副業を最近解禁。そこで、土日を利用してのアルバイトを提案。現在はスポーツ用品の販売事務でアルバイトしている。副業の収入は5万円前後。年間収入は60万円改善。 若くて頑張れるうちに老後資金を貯めたくて、副業を決意したとのことでした。 |

事例のように、経済的な理由でサラリーマンでも副業をする方が増えてきています。一度、無理なく続けられる副業を検討してみる事をお勧めします。

⑩専業主婦の妻が働く

ご主人が高年収(800万〜1000万)の家庭でも、貯金がほとんどない家庭も多いです。教育費(子供の学費や習い事)や住居費(家賃・住宅ローン)が思いの外重くのしかかり、思うように貯金ができてないケースが多いです。このようなケースで、お子さんの年齢、保育園等の環境面の問題がクリアできるようであれば、一度、奥様が働いてみる事を検討してみはいかがでしょうか。

まずは、扶養範囲内で働くことを検討してみてはいかがでしょう。年間103万円以内であれば、税金や、社会保険料を負担することなく、全額収入として受け取れます。そのお金がそのまま貯金できれば、年間約100万円貯金が可能となります。

| 【43歳女性|ご主人様の協力もあり、奥様が働くことを決めた事例】 世帯年収は800万円。お子さんは中学生と高校生。子供の学費は、学資保険で貯めているが、それ以外の貯金はほとんどない。奥様が将来の老後が不安になり、ご主人に相談。特に解決方法が出ず、専門家に相談。将来の必要資金を予測したところ、平均寿命まで資金が持たない事が判明。 奥様が、自分自身で働くことを決意。ご主人も最初は反対していたそうですが、積極的に子供のお迎え、家事を手伝ってくれるようになったそうで、奥様は安心して働き続けられているご様子でした。 |

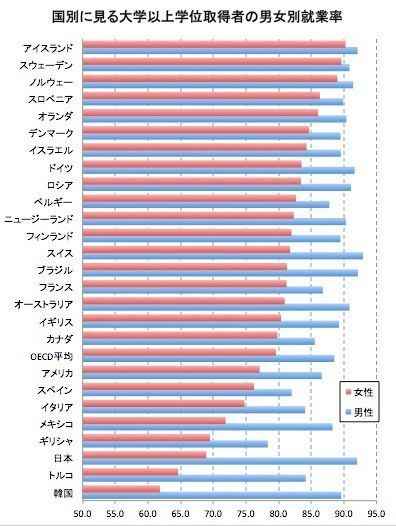

日本は、人手不足が問題になっています。また、先進国の中でも、大卒女子の就業率が先進国の中では低いというデータがあります。将来の貯金の為、また社会貢献の為にも、一度働く事を検討しましょう。

(出典:日本の女性、大卒でも「活用されていない」就業率は世界最低レベル OECD報告)

⑪扶養の範囲を超えて働く(既に扶養範囲内で働いている方)

扶養には、所得税の150万円の壁や、社会保険の130万円(従業員501名以上の会社は106万円)の壁があり、扶養範囲内を超えて働くと、税負担が増えて、かえって手取りが減ることあり、扶養範囲内で働く方も多いです。

しかし、一定金額を超えれば、手取りは増えますし、将来のもらえる年金額も増えますので、一度扶養範囲を超えて働くことを検討してみましょう。

仮に、103万円以内で働いていた人が、年収240万円まで働いて稼いだとすると、ちょうど100万円手取りが増えます。この金額をそのまま貯金できれば、年間100万円貯金する事が可能です。

| 【45歳既婚女性:娘さんの進学の為に正社員で働くことを決意された事例】 娘2人(高校3年生、高校1年生)。貯金は3,000万円あったが、上の子供が薬学部を希望しており、私立薬学部に進学した場合、学費が約3,000万かかることが分かり、急に将来の自分の老後が不安になって相談。 今までは、奥様は扶養の範囲内で働いていましたが、娘さんの学費と夫婦の老後資金を貯金する為に、正社員で働くことを決意されました。 |

扶養の範囲を中途半端に超えるとかえって手取りが減る事になりますが、一般的に年収200万円以上で働けば、手取りは扶養の範囲で働くより増えます。将来に大きなお金が必要となる場合、思い切って正社員で働いてみる事を検討してみましょう。

お金を貯めるには貯金額を先に決める先取り貯金が最適

先取り貯金とは、先に貯金を別の口座に移してしまい、残ったお金で生活資金をやり繰りするやり方です。もともと貯蓄が苦手な人は、この先取り貯蓄が効果的です。

1章で解説してきた方法で、貯金額が改善できても、生活水準を上げてしまい出費が増えてしまうと、また、貯金ができなくなってしまいます。

改善できた金額をまずは無かったものとして、生活資金とは別の口座で管理する事をお勧めします。

先取り貯金については次の記事に詳しく書いていますので、ぜひ読んでみて下さい。

お金を増やす為に「資産運用」と「税制の利用」

ゆとり資金をつくって「資産運用」を始める

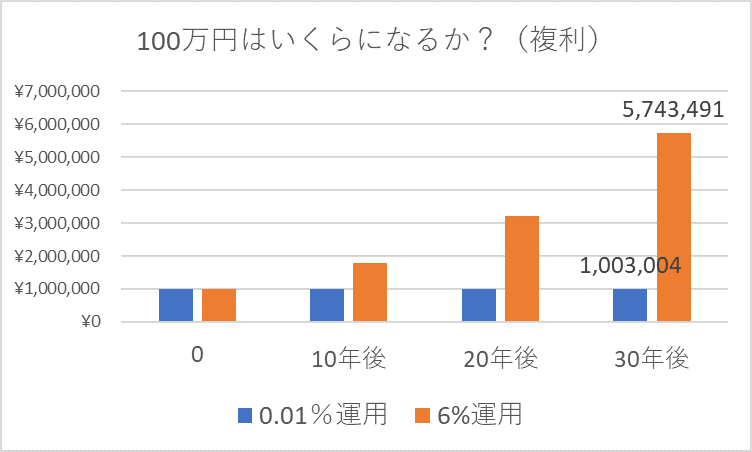

100万円貯金ができるようになり、ゆとり資金ができるようになったら、次は、お金を増やす事を考えてみてはいかがでしょうか。お金に働いてもらう事により、少ない労力で、お金を貯める事ができるようになります。

仮に100万円を6%で運用できるようになれば、約10年で2倍弱になります。もう10年使わずに6%で運用できれば、300万円を超え、更に10年、30年間同じ6%で運用できれば574万円になります。

副業や節約は自分自身の労力が必要ですが、資産運用は、ある程度の知識を身につければ、労力なしで、貯金を増やす事ができます。

余裕資金ができたら、まずは、少額からでも資産運用を始めてみましょう。資産運用については、次の記事を参考にしてみて下さい。

お金を増やす上で税金が有利な制度

資産運用の知識がついたら、次は、投資に関する有利な税金の知識を身につけましょう。最近では、NISA制度やiDeCo(イデコ)等資産運用に有利な税制が増えてきています。

資産運用は、基本的に儲かった利益に対して約20%の税金がかかります。税金を減らす事により、より利益を増やす事が出来ます。

例えば、100万円を10年で200万円に増やす事ができた場合は、儲かった利益(売却益)100万円に対して、約20%の20万円税金がかかってきます。

有利な税制を使うことができれば税金をお得にできます。

資産運用の知識がついた後は、有利な税金の知識を身につけましょう

まとめ

年間100万円貯金する方法について解説してきましたが、まずは、ご自身にできるところからチャレンジしてみて下さい。

ご自身で、なかなか何から手をつけて良いか判断できない場合は、家計の改善点をプロの目から見てもらうのも良いでしょう。

一度プロに相談してみたい方は、次の記事を参考にしてみてください。