投資信託は『分配型』に注意!分配金受け取りのメリットデメリット

投資信託は、リタイヤメント層を中心に、毎月お小遣いのように、お金が入ってくる分配型が人気があります。しかし、安易に分配型を選んでしまうと思わぬ落とし穴もあります。

特に現役世代には、毎月分配型が不向きなケースが多いです。金融庁も現役世代にまで、分配型を積極的に販売する金融機関を問題視しています。

この記事では、毎月分配型の仕組みから、メリット・デメリットまで解説しています。仕組みを正しく理解して、ご自身あった投資信託を見つけましょう。

投資信託の分配金の仕組み

分配金とは、投資信託の運用で儲かった利益の一部を投資家に還元するものです。

投資信託の分配金には次の2種類の分配金があります。利益から取り崩す分配金と預けた元本から取り崩す分配金があります。

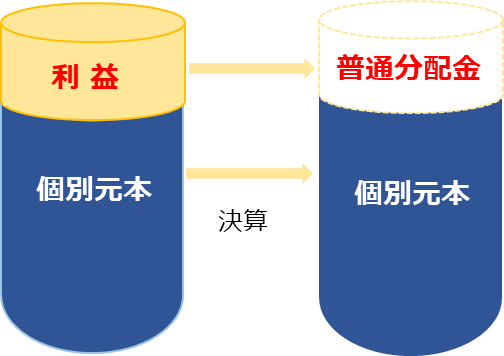

普通分配金(利益からの分配金)とは

普通分配金とは儲かった利益から支払われる分配金の事です。運用によって得られた利益を、保有数量に応じて投資家に支払うものです。

利益に対して約20%税金が引かれて受け取ります。最近では税金がかからない有利な制度もありますので、3章で詳しく解説します。

(普通分配金イメージ)

特別分配金(元本取崩の分配金)とは

特別分配金は、元本払戻金やたこ足配当と呼ばれ、利益ではなく元本の一部を投資家に返すものです。利益ではないので税金はかかりません。元本はその分だけ減ります。 分配金が預けた元本に対して、高配当(年間15%~30%)な投資信託ほど、特別分配金になっているケースが多いです。分配金が元本払戻金かどうか、直近の実績を販売会社等に確認してから購入しましょう。

(特別分配金イメージ)

分配金を受け取るメリット・デメリット

分配金を受け取るメリット・デメリットは主に次の通りです。年金世帯等、収入の補填として受け取る方は有利なケースもありますが、一般的にはデメリットが多いです。

◆分配金を受け取るメリット

- 運用益の範囲内での分配金であれば、生活費の補填として有効

- 運用が好調で、投資信託の価格が上昇した場合、一部利益が確定される。

◆分配金を受け取るデメリット

- 過剰な分配金を出す事場合、基準価格(注)低下し、運用パフォーマンスが悪化する。

- 特別分配で過剰に払い戻しされた場合、税金はかからないが、購入手数料や毎年の経費(信託報酬等)分の費用だけ、損をしてしまう。

※購入手数料や信託報酬等投信に係る費用はこちらをご参照下さい

(注:基準価額とは)

投資信託の値段のことを「基準価額」といいます。 投資信託には、取引を行う際の単位があって、それは「口(くち)」と呼ばれます。例えば、運用を開始する時点で1口1円で購入できた投資信託は、運用を開始すると、1口の値段が運用の成果によって、変動していきます。

基準価額は、投資信託の一口あたりの値段のことで、投資家が投資信託を購入・換金する際は、基準価額で取引が行われます。 (1口1円で運用が開始された投資信託は、1万口あたりの基準価額を公表しています)

投資信託の資産のうち、投資家に帰属する額を「純資産総額」といいます。この純資産総額を投資信託の総口数で割ると、一口あたりの価額、すなわち「基準価額」が算出されます。

(例)純資産額10億円 総口数 10万口の場合

10億円 ÷ 10万口 = 10,000円(基準価格)

現役世代は投資信託毎月分配型が合わない2つの理由

単利運用の毎月分配型は長期投資に向かない

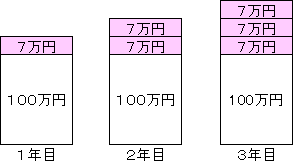

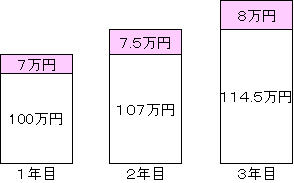

利益の付き方には、単利と複利があります。単利とは、最初に預けた元本のみに利子が付く仕組みです。複利とは、元本だけでなく利子にも利子が付く仕組みです。

イメージがわきにくいと思いますので、下の図をご覧ください。

<単利利子の増え方> 年利7%の場合

<複利の利子の増え方> 年利7%の場合

単利と複利を比べると3年目では、元本だけでなく利子にも利子が付く複利の方が約1.5万円も得をすることになりますね。

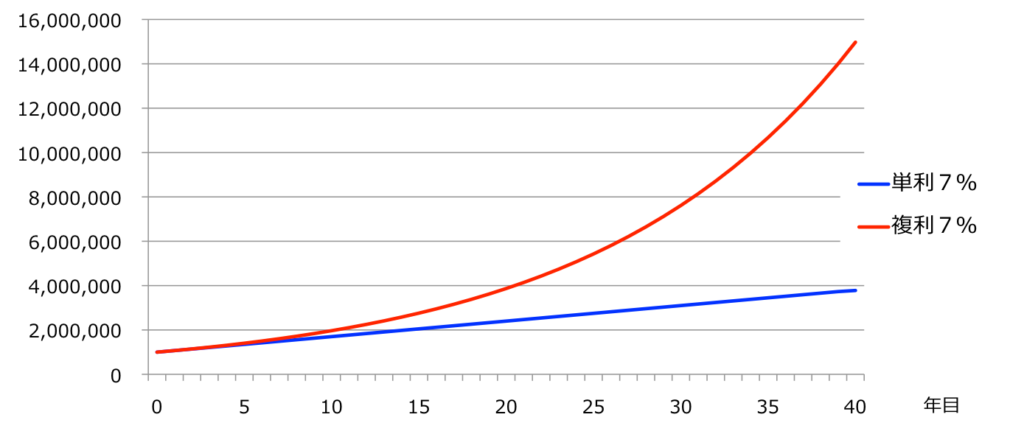

複利の場合は元本だけでなく、利子にも利子がつくので、年数を重ねると、複利と単利の差は歴然とします。

現役世代は分配金を受け取っても、何も使っていないケースが多いです。使わないようであれば、分配金を受け取らないで、再投資し、複利の効果でお金を増やしていく事をお勧めします。

(参考:100万円を7%で運用した場合の単利と複利の受取額)

分配金を受け取る都度税金がかかる

分配金が出た段階でそのとき(決算日)の基準価額が元本を上回る部分に対しては税金がかかります。分配金に対する税率は一律20%の税金が課せられます。

そのため、分配金を出さない投資信託と比べると税金分複利効果が落ちます。単年度ではさほど大きな差になりませんが、10年、20年、30年と期間が長くなるほど差は広がっていきます。

長期的な運用を考えるのであれば、毎月分配型の投資信託よりも分配金無しの投資信託を選択する方がお得です。

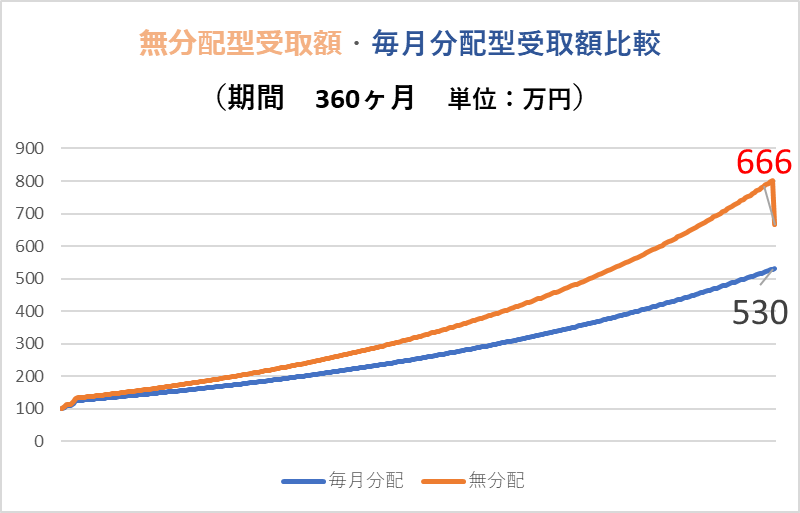

(例:下記グラフは、元本100万円、利回り7%、360ヶ月、税率20%で運用した場合の事例です。30年後の受取額は136万円も変わってきます。)

まとめ

分配型の投資信託はメリット・デメリットがあります。選ぶポイントは、分配金をすぐ使う予定なのか、使わない予定なのかを考えて選択しましょう。しばらく使う予定のない方は、分配金無しの投資信託を検討してみましょう。

また、投資信託は約6000本あると言われていますが、投資信託の運用経験ない方や経験年数が短い方は、商品選びが難しく感じる方も多いと思いますので、一度専門家に相談してみることをお勧めします。