生命保険は相続時に有効!遺言と税金対策の機能を持つ唯一の金融商品

生命保険は相続対策に有効と聞いたことがある方は多いのではないでしょうか?

結論から言うと、生命保険は、下記の3点から相続(争族)対策として有効です。

①受取人を指定でき遺言書などの複雑な手続きが必要ない

②500万円×法定相続人までは相続税の対象とならない

③遺留分対策として有効

生命保険には、相続税や遺産分割などの相続に関する問題を事前に解決できる手段の一つとなります。

今回の記事では、生命保険の権利関係や生命保険の税金の取り扱い、保険以外の遺産分け方まで詳しく解説しています。

また後半では、2017年の民法大改正により絶対に知っておいて欲しいことも解説していますので、最後までお読みいただけますと幸いです。

生命保険は受取人が確実に受け取れる有効な手段

ご両親が入っていた生命保険の保険金は全額を自身で受け取っていいものか、兄弟姉妹がいるけど分けたほうがいいのかと迷う方も多いでしょう。

この章では、なぜ、生命保険を使うと残したい人に資産を残すことができ、遺産分割する必要がないのかを詳しく解説していきます。

生命保険の保険金は「受取人の財産」

生命保険で受取人を指定しておくことによって、遺産分割の必要はなく、また、兄弟姉妹と遺産分割協議することなく、受取人が保険金全額を受け取ることができます。また、遺産分けをした内容をまとめる遺産分割協議書の記載も不要です。

預貯金や不動産などは、勝手に使ったり自分のものとすることができず、相続人(遺産をもらう人)全員の承諾が必要で、遺産分割の話し合い(遺産分割協議)を行わなければなりません。また、遺言書がないと遺したい人に財産を遺すことができません。

あらかじめ受取人を指定しておくことで、財産を遺したい人に遺すことができるので、相続問題の対策として有効といえるでしょう。

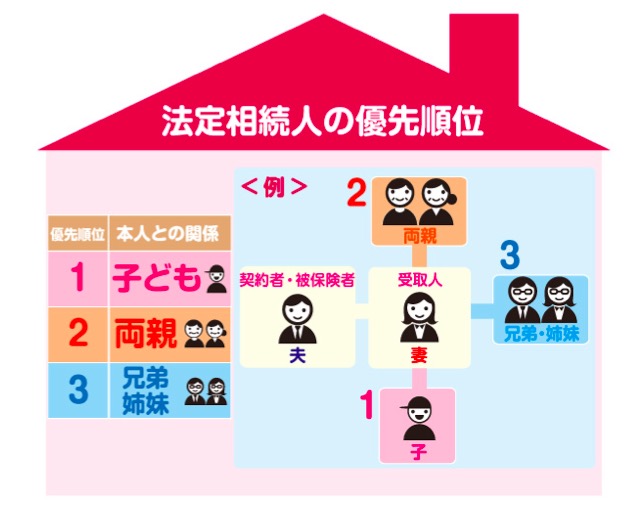

受取人が亡くなっていた場合は「法定相続人の財産」

契約者・被保険者より保険金受取人が先に死亡した場合は、受取人である法定相続人が保険金の受取人となります。

| 例) 夫→契約者=被保険者、妻→受取人の場合で妻が先に亡くなった場合 |

⇒妻の法定相続人となる子供、両親・兄弟姉妹などが保険金の受取人となる

※優先順位あり(下記参照)

優先順位は次の通りです。

➀子どもがいれば子どもが受取人

②子どもがいない場合は妻の両親

③妻の両親もいない場合は妻の兄弟姉妹

| 生命保険の保険金の受取人の指定がない場合 生命保険を契約するときに、基本的には、死亡保険受取人を指定し被保険者が亡くなったら受取人が保険金を受け取ることになります。受取人を指定していなかった場合には法定相続人が受取人となります。(法定相続人とは法律で定められた相続の権利を持つ人のこと) |

生命保険を使わなかった場合の遺産の分け方

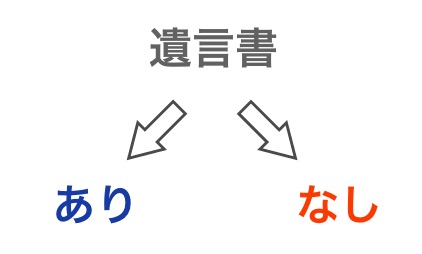

残された遺産が、生命保険だけであれば、1章の通りとなりますが、生命保険を使わなかった場合や、生命保険以外の資産がある場合は少し複雑になります。

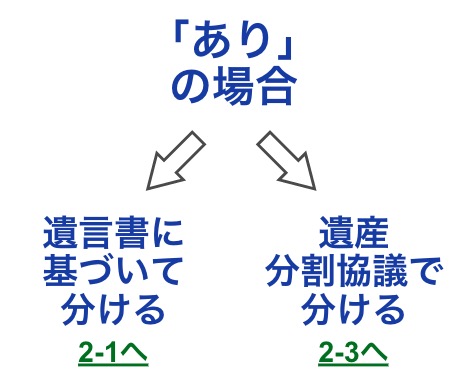

簡単に判別できるよう分岐チャートを作りましたので、自分がどれになるか、まずはご確認ください。

「遺言書がある場合」は遺言書に基づいて分ける

遺言書があった場合、その遺言の内容に基づいて遺産分割されます。

遺言書で指定された相続人(受け取る方)は、遺産分割協議をせず、他に相続人がいたとしても同意を求めることなく、相続手続きを進めることができます。

自分以外の相続人全員が遺言の内容に反対するしたとしても、これに束縛される必要はなく、相続人の間で協議を行い、相続人全員が納得のいく遺産分割を行うことができます。

また、遺留分(※)を侵害する内容の遺言もできる為、遺留分を侵害する内容で遺産分割が行われてしまうこともあります。

その場合、せっかく遺留分があっても、受取人は遺産を受け取れなくなってしまうので、自分に遺留分があることがわかったら、できるだけ早く遺留分の請求をしましょう。

※遺留分の民法改正については4章で詳しく解説しています。

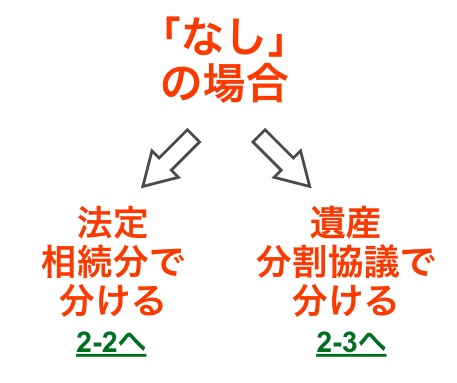

| ※遺留分とは 遺留分とは、一定の範囲の法定相続人(遺産を受け取る人)に認められる、最低限の遺産取得分のことです。 |

(遺留分の一覧)

「遺言書が無い場合」は法定相続分で分ける

遺言書がない場合には、民法では一つの基準として、法定相続人の相続分※を使って分けます。(相続人が話し合って自由に分け方を決めてもよい)

| ※法定相続分(ほうていそうぞくぶん)とは 被相続人(遺産を残して亡くなった人)の財産を相続する場合にあたり、各相続人の取り分として法律上定められた割合をいいます。 |

民法の基準に基づいて分ける場合の相続分は下記の表の通りです。

【例】 遺産相続額が6,000万円の場合

①配偶者とその子どもが相続人の場合

配偶者—– 1/2 (3,000万円)

子ども—– 1/2 (3,000万円)

※子どもが2人いる場合は、1/2×1/2 =1/4 (1人1あたり1,500万円)

②被相続人の配偶者とその親が相続人の場合

配偶者—– 2/3 (4,000万)

親 —– 1/3 (2,000万)

※親が父母ともに生きている場合は1/3を平等に分けます。

1/3 × 1/2 = 1/6 (1人あたり1,000万円)

③被相続人の配偶者とその兄弟姉妹が相続人の場合

配偶者 —– 3/4 (4,500万)

兄弟姉妹—– 1/4 (1,500万)

※兄弟姉妹が2人の場合は、1/4を平等に分けます。

1/4 × 1/2 = 1/8 (1人あたり750万円)

法定相続分はあくまでも目安なので、実際には、遺産分割協議で、相続分を決めていく事が多いです。

遺産分割協議で分ける

遺産分割協議とは、相続人全員で遺産の分け方を決める話し合いのことですが、その話し合いで決まった内容を書面におこしたものが、【遺産分割協議書】とよばれるものになります。

基本的には、遺産は、相続人で話し合って自由に分ける事ができます。相続人の間で合意ができるならば法定相続分や遺言を無視しても問題ありません。

例えば、相続人が、配偶者と子供の場合は、法定相続分では、1/2に分ける事になりますが、配偶者が遺産の全てを引き継ぐ事に子供が同意すれば、配偶者が全ての財産を引き継ぐ事ができます。

生命保険は、一定金額(500万×法定相続人)まで相続税が非課税

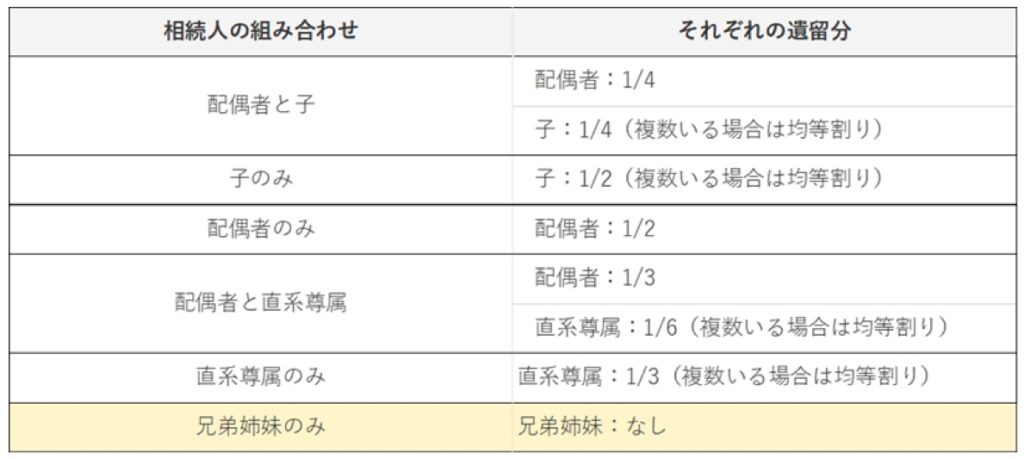

この章では、相続時に生命保険を受け取る際の非課税枠について解説してい生命保険の非課税枠は(500万×法定相続人数)

生命保険は相続税法上、特別に、法定相続人の人数×500万円まで相続税の税金がかかりません。この制度が生命保険の非課税枠(ひかぜいわく)です。相続税がかかるような方にはとても有効な税金対策になります。

例えば、父と母、子供2人いるような家族の父が亡くなってしまった場合には、法定相続人は、母と子供2人なので合計3人です。この場合、法定相続人3人×500万=1500万円まで生命保険は非課税になります。この金額を超える生命保険は、他の預金などと同じように相続税が課税されます。

預金として1500万残せば相続税がかかりますが、これを生命保険という形に変えるだけで相続税が非課税になります。

非課税枠を有効にするには『受取人を子供』にする

資産家の方は、配偶者は、1億6千万まで受け取る財産は非課税の為、遺産がその範囲内であれば、受取人を子供にする方法が有効です。

非課税限度額は、「500万円×法定相続人の数」で計算しますが、特定の相続人一人ひとりに、500万円まででないと非課税にならないというわけではありません。

その為、子供が全額受け取っても、非課税枠は全額つかえます。

例えば、法定相続人がX(親)Y(長男)Z(次男)の3人いる場合、

Xに500万円、Yに500万円、Yに500万円

とすることもできますし、

Z(次男)だけに1,500万円

とすることもできます。

基礎控除+保険の非課税枠を超えると、相続税がかかる

基礎控除の金額+生命保険の非課税枠を超えた場合は、相続税がかかります。

この章では基礎控除について解説していきます。

相続税の基礎控除とは、遺産の一定金額までは相続税がかからない、ボーダーラインのことです

その一定金額は、下記算式で計算を行います。

| 3,000万円 + (600万円 × 法定相続人の数※) |

※法定相続人とは民法で決められている、相続する資格がある人のこと。

例えば、法定相続人が2人だった場合は、基礎控除は、4,200万【3,000万+(600万×2人)】となるため、遺産が4,200万円を超える場合は相続税がかかりますが、4,200万円以内であれば相続税はかかりません。

また、生命保険金については、基礎控除+500万×2人=1,000万円までは相続税がかかりません。そのため、このケースでは、生命保険とその他の資産で5,200万以内であれば、相続税がかかりません。

基礎控除を超える資産をお持ちの方は、預貯金等の金融資産を保険に切り替えると、相続対策として有効です。

絶対に知っておいてほしい!民法大改正後の遺留分対策は生命保険が有効

40年ぶりに民法が改正され2019年7月から施行されていますが、生命保険に関連して抑えておくべき点は、遺留分(※3章に記載)の改正点です。

改正後は、遺留分減殺請求をする側が、金銭で支払うことを請求することができるようになりました。

| これまでの民法の規定では、遺留分減殺請求があった場合は、原則としてもらった財産そのものを渡すこととなっており、例外として金銭で支払うことが可能でした。 |

例えば、被相続人(父)、①相続人(長男)②相続人(次女)のケースで、相続財産が自宅(評価額4,000万)しかなく、その自宅を①の長男だけに相続するとなった場合、②相続人(次女)に遺留分の減殺請求をされた場合は、遺留分額1,000万(4,000万×1/4)を支払わなければなりません。

このようなケースが想定される場合は、生命保険金で確実に遺留分を支払える対策を作っておくことが大事です。

受取人を長男にする事により、生命保険は遺産分割の対象外なので、生命保険金で遺留分だけ次女に払えば済むことになります。

まとめ

生命保険の相続について解説してきましたが、ご自身で解決できない場合は、一度お金のプロに相談してみましょう。

相談相手は、相続に詳しいFPがお勧めです。税理士は税金の申告が必要な場合、弁護士はもめたときに相談する方です。

全般的な相続の相談をしたい場合は、相続の一定知識をもっているFPに相談してみましょう。