ジュニアNISAの贈与税発生を限りなくゼロにする方法(基本かからない)

ジュニアNISAで子供の口座にお金を入れるのですが、『贈与税』っていうのは発生するのですか?

ジュニアNISAで子供や孫にお金を渡しても、贈与税がかかることは基本的にはありません。ただし、場合によっては発生してしまう可能性もありますので、そうならないための方法をお伝えします。

この記事ではジュニアNISAと贈与税の関係をFPが詳しく解説していきます。

この記事でわかること!

- ジュニアNISAと贈与税のルール

- ジュニアNISAで贈与税の発生を限りなくゼロにするテクニック

- 贈与税契約書は必要か?不要か? ※雛形のダウンロードあり

- 2022年以降の税制改正には要注意!

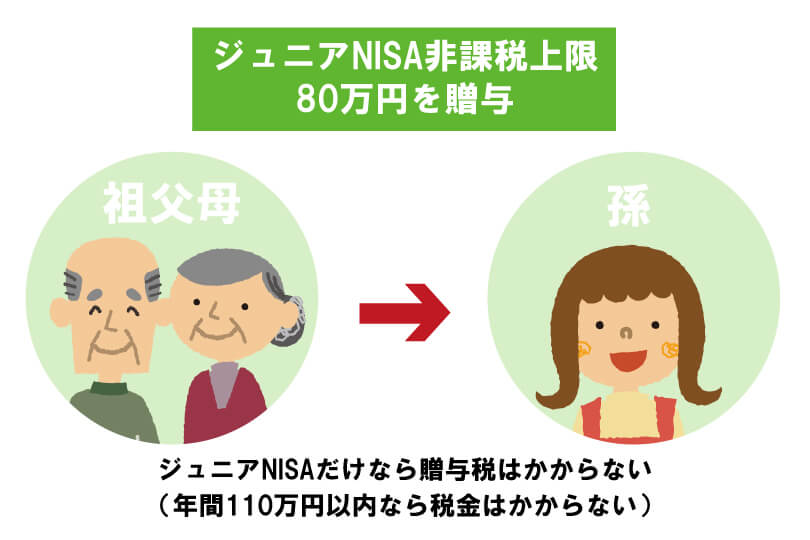

ジュニアNISAだけなら贈与税の心配はない

ジュニアNISAで子供や孫にお金を渡しても、贈与税がかかることは基本的にはありません。

贈与税というものは、年間110万円以内(年間基礎控除額110万円)なら税金はかからないことになっています。

そして、ジュニアNISAの非課税枠上限は、年間80万円です。

つまり、ジュニアNISAを目一杯使っても、必然的に110万円以内に収まることになるので、贈与税はかからない、ということになります。

贈与税が”絶対にかからない”とはいえない!

「基本的にはかからない」と記述しましたが、贈与税がかかる場合もあります。

「贈与」と認められなかった場合や、ジュニアNISA以外にも贈与をして110万円を超えていた場合です。

次の章で回避方法を詳しく説明いたします。

ジュニアNISAで贈与税の発生を限りなく“ゼロ”にするためのテクニック

基本的にはかからないとお伝えしましたが、場合によってはかかってしまう場合があります。

それを回避するためのテクニックを3つご紹介します。

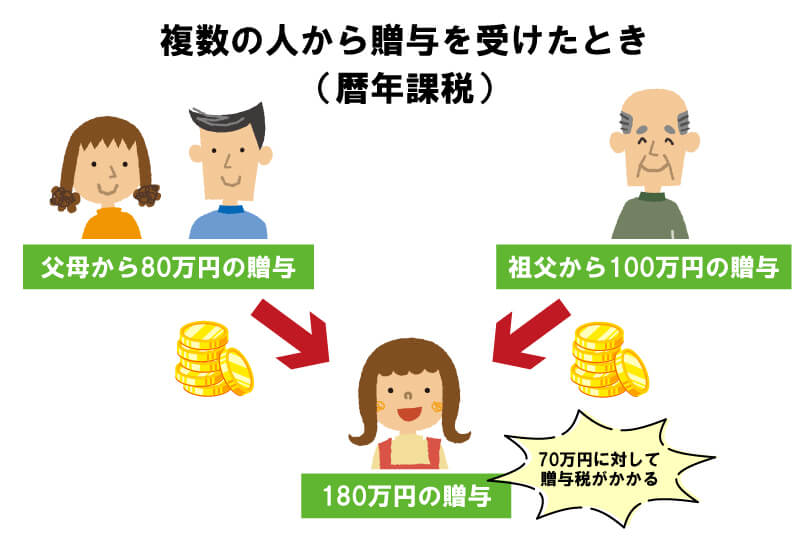

複数の人から贈与を受ける場合は「合計110万円以内」に収める

複数の方から贈与を受ける場合は、自分の贈与と合わせて年間『110万円』以内に収めないと贈与税がかかることになります。

贈与税の基礎控除額110万円は、“合計”での計算になるからです。

例えば、自分は子供にジュニアNISA満額の80万円を贈与し、別のタイミングで祖父から孫へ100万円の贈与があった場合、合計額は180万円となります。

110万円を超えた70万円に対して贈与税がかかることになります。

また、自分が知らないところで祖父等から贈与があり、110万円を超えた場合でも贈与税が発生します。

これはもちろん、ジュニアNISAを利用してもしなくても同じように贈与税が発生してしまいます。

贈与税の計算方法と具体例

贈与税の計算はまず、その年の1月1日〜12月31日の1年間に贈与によってもらった金額を合計し、そこから基礎控除額110万円を引きます。そこに、金額に応じた税率をかけて計算します。

例えば、贈与した金額がそれぞれ以下の場合の贈与税額は、

①120万円 → 贈与税(10%):1万円

②180万円 → 贈与税(10%):7万円

詳しい税率を知りたい方は国税庁HPにてご確認ください

ジュニアNISAを満額の80万円使う場合は、非課税の枠が残り30万円ですので、この年の贈与は30万円に収まるよう(祖父等の動向には)注意しましょう。

定期贈与とみなされないよう、毎年贈与金額、日にちを変える

定期贈与※とみなされないように、毎年の贈与金額や贈与する日を変更することをお勧めします。

定期贈与とみなされた場合、毎年の贈与額がたとえ基礎控除額の110万円以内だったとしても、贈与税が発生する可能性があります。

例えば、ジュニアnisaの贈与で、毎年80万円を同じ時期に5年間繰り返す、といったケースです。

この場合、定期贈与とみなされ、総額400万円に対して贈与税がかかることになります。

こういったことを避けるためにも、贈与の日付や金額を変更しましょう

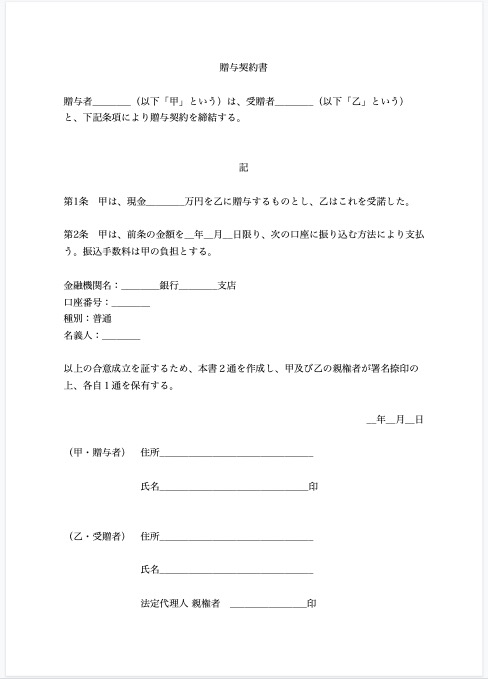

相続税対策で贈与する場合は、贈与契約書が必要

ジュニアNISAで子供や孫に、教育資金目的ではなく、相続税対策※として贈与をする場合、贈与に関する証明書(贈与契約書)が必要になります。

(ジュニアNISA以外で贈与を行う場合も同様です)

相続税がかかるケースについての参考記事

下記の記事、4章「相続税がかかるケース」を参照ください。

贈与契約は口頭でも成立しますが、もし税務署による税務調査が入り、贈与の証明ができなかった場合、否認される可能性がゼロではありません。

もし贈与が否認された場合、支払うべき贈与税+延滞税※等がかかってしまいます。

贈与契約書の書式は自由です。また契約書の作成はパソコンでも手書きでも問題ありません。金銭を贈与する場合、印紙も不要です。ただし、贈与契約書の署名と日付だけは、自筆(手書き)で記入することをお勧めします。

贈与契約は親が代理で行う

贈与契約は、未成年者と結ぶことはできません。未成年者に贈与する場合は、代わりに親が同意・契約する必要があります。契約書の作成・署名・押印は、親が代理して行いましょう。

※上記、贈与契約書の雛形を以下からダウンロードできます。

また、相続対策でジュニアNISAを行う場合、祖父母からの贈与が有効です。

ご自身又は、ご両親が相続税がかかりそうな場合は、次の章も読んでみてください。

”祖父母世代”は相続税対策としても有効

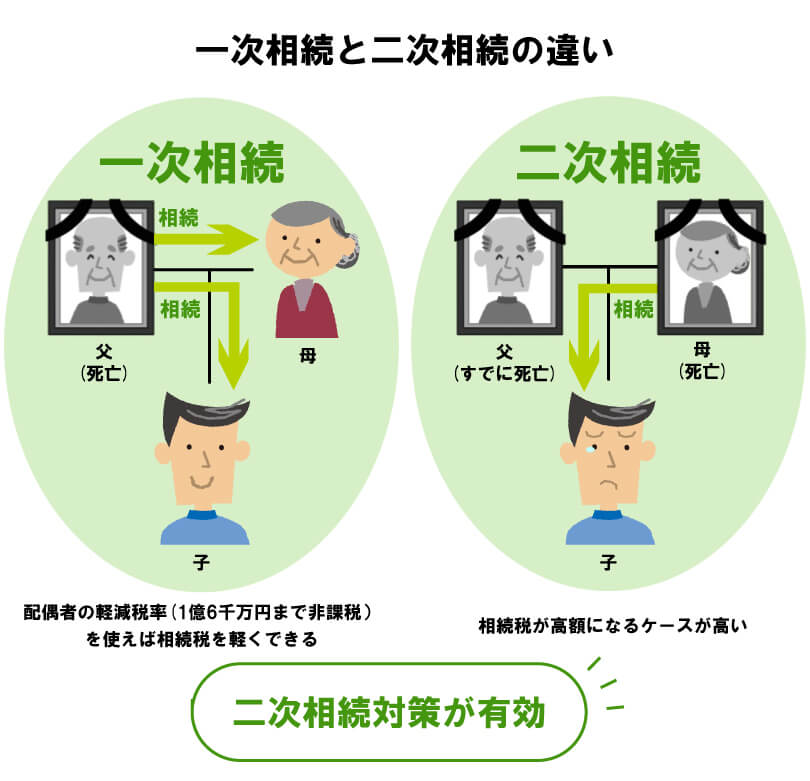

祖父母世代にとって、生前贈与をジュニアNISAで行うことは相続税対策(二次相続※対策)として有効です。

一般的に父が亡くなり、母が相続財産を相続した場合(一次相続)は、配偶者の軽減税制(1億6千万円まで非課税)があるので、税金はかからないケースが多いでしょう。

しかし、母からその子供に財産を受け取る場合(二次相続)は、下記の基礎控除金額を上回る金額に対して、相続税がかかります。

例えば、祖母の相続時に、子供が2人であれば、4,200万円(3000万円+600万×2人)以上の財産があると相続税がかかります。

相続税基礎控除額

3000万円 +(600万円×法定相続人)

二次相続時に税金がかかることが予測されるようであれば、祖父母世代にとってお孫さんへの生前贈与は税金対策として有効です。

相続対策は専門的な知識が必要ですので、一度税理士やFP等専門家に相談してみるのも良いでしょう。

暦年贈与がなくなる?税制改正に要注意

今後、前述してきた毎年110万円以内の贈与であれば、贈与税は非課税(このことを暦年贈与といいます)でしたが、税制改正で廃止になる議論が2020年から話題となっています。

今現在、贈与をする方が亡くなって3年以内の贈与に関しては、贈与はなかったものとして、相続時に相続税として計算します。

現在、改正案として上がっている候補は下記の2つです。

- 暦年贈与を廃止

- 3年以内の贈与を相続扱いを10年~15年に拡大

仮に2022年以降、暦年贈与が廃止されると、親や祖父母から、子供や孫への贈与が簡単にできなくなります。

2022年度以降の税制改正には注意が必要です。

まとめ

ジュニアNISAの贈与税について解説してきました。ジュニアNISAだけなら贈与税はかかりませんのでご安心ください。ただし、複数からの贈与や定期贈与には注意が必要です。

とはいえ、ジュニアNISAは教育資金を作るのにとても有効な手段の一つです。贈与税に注意しながらぜひ活用してみてください。

ジュニアNISAの活用方法については以下の記事を参考にしてみてください。