学資保険は検討不要!低金利時代の今、入るべき保険3選

子供が生まれたら「学資保険」と考える人は多いんではないでしょうか。

20~30代の子育て世代の、親の時代は、世の中の金利が高かったので、学資保険も利率がよかったのです。

その学資保険で今の子育て世代が育ったのです。

親世代とは違い、今は低金利。

子供の教育資金はどうすればいいのでしょうか。

学資保険に代わる、入るべき保険をご紹介します。

学資保険の金利と返戻率(へんれいりつ)

学資保険とは

学資保険は子供の教育資金を保険で準備することです。一定額の保険料を払い、満期時に契約した金額をうけとります。

契約者に万が一が発生した場合、それ以降の保険料の払込みが不要で、保証は続きます。

払い込んだ保険料より多く受け取れるので人気の商品でした。

しかし、現在は、低金利の影響で、払込んだ保険料のほうが契約した金額よりも、多くなってしまう保険会社もでてきました

学資保険の金利はいくら?

そもそも保険というものは、預貯金と違い、年利◯%で計算できるものではありません。

保険会社があらかじめ予定利率というのを決め、保険料などを決めます。

保険会社は契約者から払い込まれた保険料で運用し利益を出します。

将来支払う保険金のためにその利益を積み立てておきます。

この運用によって予想される運用利回りのことを予定利率と呼びます。

予定利率が高ければ保険料は安くなり、予定利率が低ければ保険料は高くなります。

残念ながらほとんどの保険会社の学資保険は予定利率を公表していません。

予定利率=金利ではありません。

“1年で利息がいくらついた”というものではありません。

勘違いしている人が多いのですが全く違うので覚えておきましょう。

預貯金との違いは2章で詳しく説明します。

学資保険は金利ではなく返戻率(へんれいりつ)で比較する

では、何を基準に比較すればいいのでしょう。

保険の場合は金利や予定利率で比較するというよりは、返戻率(へんれいりつ)で比較すると良いでしょう。

返戻率とは、自分が払い込んだ保険料総額に対して満期時に受け取る金額(契約した金額)の割合のことです。

返戻率 = 受け取る金額 ÷ 払込保険料総額 × 100

例)

・受取学資金額300万

・毎月保険料13,350円

・18年払

・総支払額2,883,600円

返戻率=3,000,000円÷2,883,600円×100=104.0%

この返戻率は、各保険会社の予定利率の違い、つまり、保険料の違いでかわってきます。

また、同じ予定利率や同じ保険会社でも、払込期間によって返戻率がかわってきます。

上記の例は18年払ですが、払込期間を10年に短くすると...

例)

・受取学資金額300万

・毎月保険料23,320円

・10年払

・総支払額2,798,400円

返戻率=3,000,000円÷2,798,400円×100=107.2%

いかがでしょう。払い込みが短くなると、保険料は上がりますが、総支払額が減り、結果、返戻率が上がりますね。

学資保険の毎月保険料に余裕があれば、短期払いの方がお得ということがわかりました。

学資保険の特徴

預貯金との違い

【預貯金は貯める、学資保険は貯める+保険】

預貯金と学資保険の大きな違いは、預貯金は単純に貯めるだけ、学資保険は保険ということです。

契約者に万が一があった場合、それ以降の保険料は払い込み不要で契約は続きます。

また、契約者が死亡すると、学資金とは別に、保険金が年金でうけとれるという育英年金のものもあります。

子どもに、医療保険をつけられるものもあります。

【利回りで考えてみると・・・】

保険は金利では表せないのですが、預貯金との違いを比較するために、少々無理やりですが、利回り計算をしてみましょう。

利回りは、年間収益を出して、元金で割ります。

年平均利回り(%)=

(満期時の収益/元本)/年数×100

例)・受取学資金額300万・毎月保険料13,350円・18年払・総支払額2,883,600円

まずは満期時の収益(いくら増えたか)

3,000,000円–2883600円=116,400円

次に上記の公式に当てはめ、

年平均利回り=

116,400円/2,883,600円/18年×100=0.22%

2017年現在の定期預金の金利は0.010%(都市銀行)なので、預貯金の金利よりは学資保険のほうがいいですね。

【税金面でみると・・・】

金融商品は利益がでると、その利益に対して税金が掛かります。(税金が優遇される商品もあります)預貯金も、利息が付いてわずかながらですが、利益がでますから、ついた利息から20.315%の税金が引かれています。

通帳を記帳すると、「利息〇円」と記載されてますが、源泉分離課税といって税金が引かれた後の税引き後の利息が表示されているんです。

一方、保険も金融商品です。税金が掛かります。しかし、預貯金のように半年や年に一度、利息とともに税金はひかれません。満期時の満期金や解約した時の解約返戻金(へんれいきん)に税金がかかります。

税の繰り延べができる商品なんです。また、生命保険なので、生命保険料控除(※1)も適用されます。

(※1)生命保険料控除とは、所得税控除の一種で所得税額を計算するときに、一年間の払込保険料の一定額を所得から差し引く制度。生命保険加入者は、一定額までは減税されることになる。サラリーマンなどは、年末に保険会社から送られてくる「生命保険料控除」書類を会社に提出すると年末調整で税金が戻ってくる。

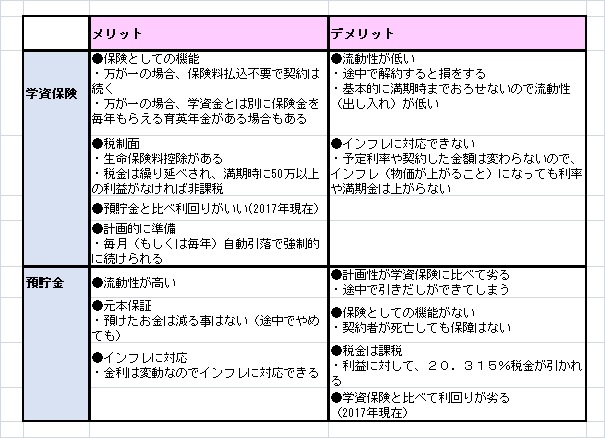

メリットとデメリット

金利の違いや税金の違いなどをみてきました。では、それぞれの、メリット・デメリットを見てみましょう。

学資保険と預貯金の、メリット・デメリットをみてきましたが、一言でいうと、学資保険は保険ですので、途中で解約してはいけないということです。

逆にいえば、途中で解約ができないので、強制的に続けられるということです。

預貯金と比べて、学資保険の方が、税金面で優れてますし、利回りもいいですね。

学資保険の現状

マイナス金利の影響

学資保険の予定利率は固定

学資保険は、予定利率が最初に決まっています。契約時に決まっている利率は満期までかわりません。

もし契約した学資保険の利率よりも、世の中の金利があがると不利になります。

また、満期までの間にインフレ(物やサービスの価格があがること)になるとやはり不利になります。

保険会社の運用は?

一章で、保険会社は保険料を集め、それをもとに運用して、約束した金額を支払うと説明しました。

では、どんな方法で運用しているのでしょうか。

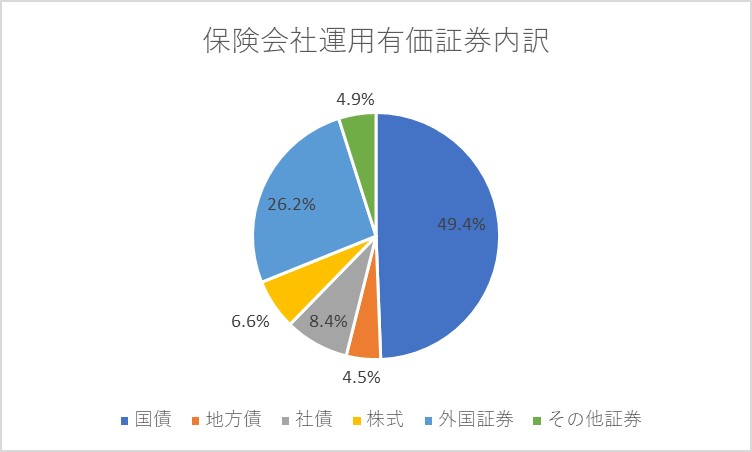

保険会社は、国債や株式、外国証券や企業などへの貸付、不動産なので運用しています。

約束をした金額を払わなければならないので、安全性の高い国債で運用しています。

国債が半分を占めています。<図2より>

<図2>生命保険協会「生命保険の動向(2016年版)」より抜粋グラフ化

マイナス金利と標準利率

保険会社は国債などを中心に運用をしているのはわかりましたね。

2016年2月に、日銀はマイナス金利政策(※2)を実施しました。

その影響で、国債も金利が低くなり、保険会社は国債での利回りが見込めなくなり、運用が難しくなってきました。 外国債券や国内株式に比重をおいて運用する動きが出てきました。

予定利率は各保険会社が決めますが、勝手に決めているのではなく、金融庁が「標準利率」を定め各保険会社はその「標準利率」を指標に予定利率を決めます。

この「標準利率」は、2017年4月に1%から0.25%に引き下げられました。それに合わせ生命保険会社は2017年4月より、予定利率を下げています。

(※2)マイナス金利政策

2016年2月から日銀はマイナス金利政策実施。民間金融機関が中央銀行(日本では日銀)に預けている預金金利をマイナスにすること。日銀にお金を置いとかないで民間に貸して経済を活性化させることが目的。預金者の金利がマイナスになるということではない。

生命保険会社の現状

このようにマイナス金利の影響で各保険会社の保険商品の予定利率は下がりました。

すなわち、保険料を上げざるえなくなりました。

貯蓄性の高い一時払い終身保険や個人年金などは、運用が厳しくなっているので、売り止めにした保険会社も多数あります。

学資保険では、満期金より払込み保険料のほうが多くなってしまっている保険会社の学資保険もあります。

学資保険にかわる商品

学資保険は預貯金よりは利回りはいいものの、マイナス金利の影響で予定利率の引き下げ、すなわち保険料があがり、総支払額が多くなるので以前より、返戻率が低下していることがわかりました。

それでは、もっと利回りのいい学資保険に替わる商品はあるのでしょうか。

注)これから紹介する商品は終身保険です。学資保険のように満期時期はありません。

払い込んだ保険料より多く戻ってくる時期に解約をした場合を想定して説明しています。

外貨建て終身保険

米ドルや豪ドルなど、外貨で運用する終身保険です。円建てとは違い主に外国債券の金利で予定利率を設定しているので、円建てより利率はいいです。

学資保険のかわりになる商品といえます。払い込みは10年など短期がいいでしょう。

早い時期に返戻率が100%を超えます。

外貨ですので、為替リスク(※3)があります。保険料を払い込むときに、為替レートによって保険料がかわってきます。

月払いの場合は毎月変わります。

また、満期時や解約時に、外貨から円に換えるときも、為替レートにより受け取る金額がかわってきます。

<ワンポイント>

解約時は円安のほうが円高より多く日本円が戻ってきます。逆に、保険料を払うときは、円高の方が円安より保険料は安くなります。解約するときはタイミングが大切です。

(※3)為替リスクとは、為替相場の変動によるリスクのこと。

「円」と「外貨」の交換相場は、外国為替市場によって時々刻々変動する。外貨を円に換算して受け取るときは、為替レートが購入時より円高になれば為替差損、円安になれば為替差益。

例)米国債を100万で購入(為替手数料なしとした場合)

・購入時 1$=100円→100万

・円換算時

1$=100円→100万(為替差損・為替差益なし)

1$= 80円→ 80万(為替差損20万)

1$=120円→120万(為替差益20万)

利率変動型終身保険

学資保険は予定利率が固定されているので、現在のような低金利では、世の中の金利が上がった場合、不利になります。

一方、この利率変動型は市場金利によって金利が変動します。

必ず変動利率が上がるという保証はありませんが、最低保証はあります。

学資保険のかわりになりますが、あまり早めに解約をしてしまうと、払い込んだ保険料より払戻金は少なくなります。

<ワンポイント>

学資にあわせて解約する場合は、払い込んだ保険料より、払戻金が増えていることを確認して学資にあてます。さらに、円建てより、外貨建の利率変動を選びましょう。

外貨建て終身保険(低解約型)

外貨建て終身保険と同じですが、違うところは保険料払込中の解約返戻金を低くおさえ、払込が完了すると、解約返戻金が急に増えるところです。

学資保険のかわりになる商品といえます。

保険料を払っているうちは途中解約すると、解約返戻金は低く抑えられているので、途中解約は避けます。

払込期間まで払い続けなければなりません。

<ワンポイント>

10年など短期の払込にします。なぜなら、払い込みが終了すると解約返戻金がふえるからです。子供の高校進学や大学進学にあわせて解約すれば、払い込んだ保険料より多く戻ってきます。

【低金利時代必見!】人気高まる外貨建て終身保険加入のポイント

【FPが解説】もう迷わない!終身保険の選び方の重要ポイント3点

まとめ

低金利の現在、学資保険も低金利ですから、このまま固定して長期保有するのはお勧めできません。

学資保険にかわる、これらの3つの商品などを活用するほうがいいでしょう。

為替リスクを考えても、円建てより外貨建てをお勧めします。

さらに途中解約をするつもりで終身保険を活用するなら、低解約型がお勧めです。

解約するときは、払い込んだ保険料より解約返戻金のほうが多くもどってくることを確認して解約しましょう。

また、これらの商品は、学資保険とは違い、満期時期が決まっていないので、もし、学資資金は他でまかなえたとか、大学に進学しないなどの場合は、解約しないで結婚資金にあてるなど、幅広い用途に使えます。

学資は、それぞれの、家族構成、進路の考え方、教育方針でどのような商品がいいのか違ってきます。専門家に相談するのもいいですね。

たくさんの可能性をもつお子様の成長が楽しみですね。かわいいお子様のため、教育資金をためるなら、まずは早く始めることです!