【低金利時代必見!】人気高まる外貨建て終身保険加入のポイント

相談に行ったときなど、「外貨建て終身保険」耳にしませんか?

低金利時代の今、どの商品を選んでいいのか正直分からないですよね。

このような状況を打破するおすすめの商品は「外貨建て終身保険」です。

1番の魅力は保険料の安さと、貯蓄率の高さです。「円建て保険」と比べると、受け取る保険金額は同じなのに、支払う保険料は半分なんてこともあります。

しかし、「外貨建て終身保険」って外国に預けるの?どういう仕組み?リスクは?

など、様々な声があると思います。FP(お金の専門家)の立場から、魅力はもちろんのこと押さえておきたい注意点も踏まえ、外貨建て終身保険加入のポイントを解説していきます。ぜひ加入をお考えの方は、検討してみて下さいね。

外貨建て終身保険とは

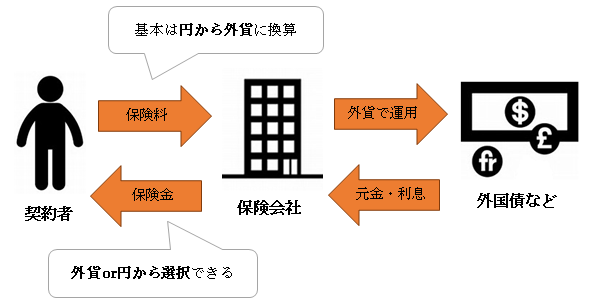

外貨建て終身保険とは、払った保険料を外国の通貨で運用する高度障害・死亡保障付きの保険です。

また終身保険なので、「保障」だけではなく、「貯蓄」も兼ね備えているので将来解約し、解約返戻金を老後資金などにすることも可能です。外貨としては主に、アメリカドル(米ドル)やオーストラリアドル(豪ドル)建ての終身保険が多くなっています。

<外貨建ての仕組み>

外貨建て終身保険の魅力

これから「外貨建て終身保険」のたくさん魅力を、順にご紹介していきます。

利回りの良さ

保険会社は保険料を長期国債などで運用し、その利益を保障に当てています。

マイナス金利導入による日本国債などの利回り低下を受けて、「円建て終身保険」は平成29年4月に保険料の値上がりを余儀なくされました。

| 10年国債利回り | |

| 日本 | -0.02% |

| 米国 | 2.17% |

| 豪州 | 2.62% |

【平成29年9月4日現在】

上の表を見ても分かる通り、日本の10年国債の利回りはマイナスに突入しています。これでは、「円建て」の商品が衰退していくのは明らかです。円より金利が高い外貨で運用する「外貨建て終身保険」が現在注目されている理由がわかりますよね。

予定利率の高さ(貯蓄率が高く、保険料が安い!)

米国や豪州などの国債は日本の国債より利回りが高いので、保険会社が定める予定利率(保険会社が契約者に約束する運用利回り)が高くなります。

その結果、「外貨建て終身保険」の方が貯蓄率は高くなります。為替の影響も考慮しなければいけませんが、満期時に戻ってくる解約返戻金は、基本的に「外貨建て終身保険」の方が多くなります。

また、予定利率が高いということは、保険会社は国債での利回りが見込めているため、多く保険料を集める必要がなくなります。そのため、保険料は安くなります。「外貨建て終身保険」は「円建て終身保険」と比べて、支払う保険料は約半分で済むのに、受け取る保険金額と同じになるお得な商品といえます。

「外貨建て終身保険」は貯蓄率が高く、保険料も安く済む一石二鳥な商品ですね。

インフレ対応

「外貨建て終身保険」の中には、インフレに対応できる商品もあります。

なぜ保険でインフレ対応が必要かというと、数十年後に受け取る保険金の価値が今より下がってしまうのを防ぐためです。特に今のような低金利時代「円建て終身保険」より「外貨建て終身保険」の利率は高いですが、更にインフレ対策も視野に入れたほうが賢明です。インフレに対応できる外貨建て終身保険は、4の②、5-1で詳しくご紹介します。

■インフレ(インフレーション)とは

物やサービスの値段が上がり、お金の価値が下がることです。例えば、切手(郵便ハガキ)は1975年では10円で買えましたが、2017年では62円になりました。同じ物なのに値段が上がり、およそ6倍のお金を支払わないと買えなくなりました。お金価値が下がったということになりますね。これをインフレといいます。

新商品が次々に発売

マイナス金利の影響のため「円建て終身保険」が衰退していくなか、円より高い金利で運用する「外貨建て終身保険」は続々と新商品が発売されています。

新商品が発売される度に、「外貨建て終身保険」はどんどん進化していきます。また商品が増えるということは、その分選択肢が増え、より自分に合った商品と出会える可能性が高くなります。「外貨建て終身保険」は発展性のある商品といえます。

外貨建て終身保険の注意点

「外貨建て終身保険」はとても魅力的な商品ですが、メリットばかりではありません。これだけは気を付けてほしい注意点をこれからご紹介します。

為替変動リスク

為替変動リスクとは、為替相場(円と外貨を交換するときの比率)が変動することにより発生するリスクのことです。つまり外貨建て保険でいうと、円での払込・受取のときに起こります。一般的に保険料を支払うときには円高、受け取る時には円安になるのが理想ですが、為替相場は常に変動しているため予測は困難です。この予測が出来ない変動がリスクといえますね。

為替手数料

為替手数料とは、円を外貨に交換するときや、逆に外貨を円に交換するときに金融機関へ支払う手数料のことです。保険会社の為替手数料は様々で、1銭のところもあれば、50銭、1円のところもあります。小さい額だからそんなに違いはないと思うかもしれません。

しかし例えば、

【保険料として計1万ドル払い込んだ場合/1ドル100円】

為替手数料1銭(0.01円)⇒為替手数料100円

為替手数料1円(1.00円)⇒為替手数料10,000円

同じ払込保険料でも為替手数料を比べると、100倍もの差が生じます。外貨建ての保険と為替手数料は切っても切り離せませんが、保険会社によって異なることを覚えておきましょう。

外貨建て終身保険の選び方

外貨建て終身保険の選び方は大きく分けて①安さ、②インフレ対応、③通貨の3つがあります。

①安さ【低解約型終身保険】

安さで選ぶなら、外貨建ての低解約型終身保険です。

低解約型終身保険とは、保険料払い込み期間中の解約返戻金が低い代わりに、保険料が安い保険です。

保険料払い込み中に途中解約をすると、大きく元本割れをしてしまうので気をつけなければいけませんが、保険料を安く抑えたい人にとっては魅力的な商品です。

②インフレ対応【利率変動型終身保険】

インフレ対応で選ぶなら、外貨建ての利率変動型終身保険です。

利率変動型終身保険は5-1で詳しく紹介しますが、利率が一定期間ごとに見直される保険です。

なぜ保険でインフレ対応が必要かというと、数十年後に受け取る保険金の価値が今より下がってしまうのを防ぐためです。

今より金利が下がったときに普通の外貨建て終身保険より利回りが悪くなるので注意しなければいけませんが、利率変動型終身保険は景気に連動し利率が変わるので、これから金利が高くなったときにも対応できる商品です。

通貨【米ドルor豪ドル】

通貨は主に米ドルと豪ドルがあります。

今現在、豪ドルは米ドルよりも利率が高いため、貯蓄率がよく保険料は安くなります。しかし、変動率が米ドルより高いのでリスクが高くなります。

反面、米ドルは世界の基軸通貨のため、安定した通貨です。そのためリスクは豪ドルよりも低くなります。どちらも短所長所がありますので、自身のリスクに対する考え方を元に選択しましょう。

最新の外貨建て終身保険

利率変動型終身保険

外貨建ての利率変動型終身保険とは、先ほど少し紹介しましたが、利率が一定期間ごとに見直される保険です。

利率が固定されている場合、契約時の金利が低かったときに、保険期間中にわたり低い利率が適用されることになります。しかし利率変動型は、契約時の利率で固定されることないので、契約のタイミングを気にする必要がありません。

注意点としては今より金利が下がったときに普通の外貨建て終身保険より利回りが悪くなる可能性がある点と、また利率変動の更新時期は保険会社によって異なる点です。ですが、今のような固定金利が低い時代にはおすすめの保険といえます。

変額終身保険(一時払い)

外貨建ての一時払い変額終身保険は、運用によって円換算の解約返戻金が保険料の「110%」「120%」といった目標に達成すると、その時点で自動的に円建てに移行して利益を確保する商品です。

一時払いなので、運用効率は上がります。また外貨ベースで元本保障(契約日から10年後or 15年後)なのも魅力のひとつです。運用リスクはありますが、資金に余裕がある人にはおすすめの商品です。

変額保険とは

保険料の一部が株や債券などで運用され、運用実績により保険金額や解約返戻金の金額が増減します。契約時に決めた死亡保険金額は保障されていますが、運用リスクがあるのでハイリスク・ハイリターンな商品です。

まとめ

外貨建て終身保険を紹介しましたが、マイナス金利の影響もあり今後どんどん保険会社から外貨建て終身保険が発売されると予想されます。新しいものが良いとは一概にはいえません。しかし外貨建て終身保険に加入する前には、最新の外貨建て終身保険をチェックすることをおすすめします。外貨建て終身保険は円建て終身保険より、保険料が安く貯蓄率が高いので、とても魅力的な商品ですが加入するときには為替リスクなど理解したうえで加入しましょう。