40代から始める老後資金の貯め方!不足額の計算と具体的ステップ

『40代』この年齢の方は住宅ローンの返済や子供の教育資金など出費も多くなる時期ですよね。

中には、親の介護も始まっている方も・・

40代は、膨らむ支出に対応しながら、さらに自分たちの老後資金まで貯めなければなりませんので「貯める」だけではなく「増やす」ことも考える必要があります。

しかし、今から”賢く”貯めて、増やすことを始められれば、老後までの20年という時間はとても有利に動きます。

うまくいけばあなたが思っている以上にお金が貯まり、とても豊かな老後生活を安心して送れるかもしれません。

この記事では、40代から始める老後資金の貯め方と増やし方を解説していきます。

計算方法も載せているので、いくらためなければいけないかがすぐにわかります!

「今、自分たちの老後資金を貯める余裕はない」と諦め、問題を先送りにしている方。

「老後資金を貯めたいけど何から始めていいかわからない」という方。

是非、読んでみてくださいね。

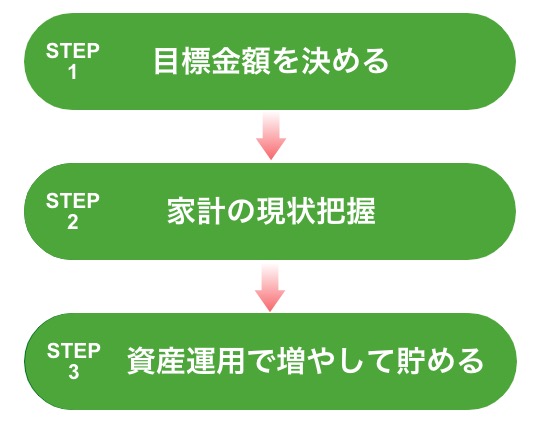

40代から老後資金を貯める3ステップ

40代から老後資金を貯め始める場合、ただやみくもに貯金を始めても効率が悪いです。

なぜなら、いわゆる老後がスタートする60歳代までの期間が20年弱のため、貯める金額によっては決して長くありません。他の年代に比べると支出も増える時期なので、計画的に貯蓄を始る必要があります。

ですから、40代から老後資金を貯める場合は以下のステップ通りに計画的に貯め始めましょう。

ステップ1 目標金額を決める~不足額を計算する~

まず初めに、以下の計算式で老後資金の不足額を計算し目標金額を決めます。

目標金額 =

老後の生活費総額 ー 老後の収入総額(年金受給総額)

この手順で計算していきます。

次章からは、老後の生活費と年金受給額の計算方法を解説します。

老後の生活費を予測、計算する

初めに、老後の生活費がいくらかかるのかを計算しましょう。目標金額を計算するために、この手順はとても大切です。

なぜなら、生活費を少なく見積もってしまうと本当に必要な金額を貯められなくなるからです。

人それぞれどんな生活をするかによって必要な金額は変わります。

例えば、

・毎週末は趣味のゴルフを楽しみたい方はプレー代がいくらかかるのか

・有料老人ホームに入りたい方はその入居費用の金額

などを書き出してみましょう。

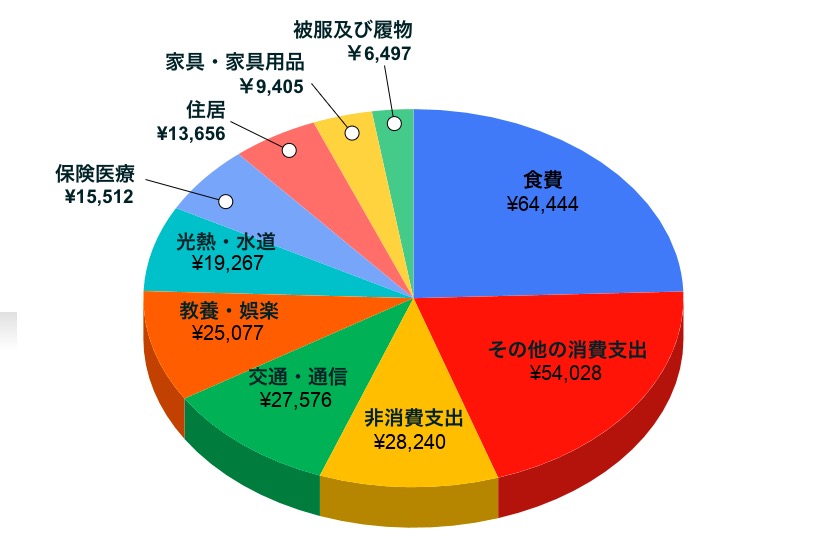

生活費のイメージができない方は、以下の金融庁の報告書や老後の生活費アンケート調査のデータを参考にしてみて下さい。

※「第21回市場ワーキング・グループ 厚生労働省資料」より作成

全国平均のデータでは、老後に必要な日常生活費は夫婦で26万円/月(年間312万円)となっています。

この数値をみてどのように感じましたか?

「正直足りないな」と思う項目がある方もいらっしゃるのではないでしょうか。

例えば住居費の部分は、賃貸なのか持ち家なのか、住宅ローンを完済しているかどうかでも大きく変わります。

首都圏など物価の高い地域で暮らしている方は、食費も平均より高く見積もる必要がありますね。

また、「老後は夫婦で年1回は海外旅行に行きたいな」と思っている方であれば、2人で2.4万円/月(年間28.8万円)の教養娯楽費は少なすぎるはずです。

この点も加味した「ゆとりのある老後に必要な生活費」のアンケート調査結果を見てみると、

ゆとりある老後を送るためには、夫婦で36.1万円/月(年間433.2万円)が必要となっています。

<生命保険文化センター「生活保障に関する調査」/令和元年度>

このデータをもとに、老後の生活費総額を計算します。

例えば65歳で定年を迎え、日本の女性の平均寿命87歳(2018年現在)まで年金生活を送るとします。すると、老後の生活年数は、

87歳―65歳=22年

これを元に、生活費の総額を計算していきます。

平均値で計算した老後に必要な日常生活費の総額は、

26万円 × 12か月 × 22年

= 6,864万円

ゆとりのある老後に必要な生活費の場合は、

36万円 × 12か月 × 22年

= 9,504万円

となります。

◆単身世帯の場合◆

| <高齢単身世帯の支出(月平均)> | |

| 食費 | 35,418円 |

| 住居費 | 14,538円 |

| 水道光熱費 | 12,989円 |

| 家具・家事用品費 | 6,098円 |

| 被服費 | 3,808円 |

| 保険医療費 | 7,936円 |

| 交通・通信費 | 13,148円 |

| 教育・教育娯楽費 | 16,852円 |

| その他(交際費・雑費など) | 31,412円 |

| 税金・社会保険料など | 12,544円 |

| 合計 | 154,742円 |

出典:総務省「家計調査報告(家計収支編)―平成29年(2017年)平均速報結果の概要―」

総務省の調査によると、60歳以上の1人暮らし世帯の平均生活費は15.5万円/月(年間186万円)です。

しかし、住居費の項目が1.4万円/月となっているので、住宅ローンの支払いが残る方やこれよりも高い家賃になることが想定される方は、それらを上乗せした金額で計算しましょう。

夫婦世帯で解説した同条件で、一人暮らしの場合の老後の生活費総額を計算すると、

15.5万円 × 12か月 × 22年

= 4,092万円

となります。

老後の収入(年金受給額)を計算する

次に、自分と家族の年金受給額を確認しましょう。

ただし、今後の収入や年金制度自体も変わってくる可能性があるので、今から正確にもらえる金額を計算することは難しいです。

以下の表はあくまでも目安ですが、①〜④のパターン別にまとめましたので自分に一番近いものを参考にしてみてください。

<65歳からもらえる年金額の目安>

| 職業 | 年金受給額(月額) | ||

| ① | 夫 | 会社員 | 30.3万円 |

| 妻 | 会社員 | ||

| ② | 夫 | 公務員 | 33.8万円 |

| 妻 | 公務員 | ||

| ③ | 夫 | 会社員 | 24万円 |

| 妻 | 専業主婦(10年間会社員) | ||

| ④ | 独身 | 会社員 | 14.1万円 |

例えば、パターン③(夫が会社員で妻が専業主婦の夫婦)が平均寿命(日本の女性の平均寿命87歳(2018年現在))まで貰える年金の総額は、

24万円 × 12か月 × 22年(87歳 – 65歳)

= 6,336万円

となります。

年金受給額の詳しい内容は、以下の記事に書いていますので読んでみてください。

年金受給額目安を早見表で簡単確認!老後の生活費と不足時の対策も解説!

目標金額(老後に必要な金額)と毎月の貯蓄額を計算する

老後の生活費と年金額がわかったら、以下の計算式で不足額を計算し目標金額を決めます。

目標金額 =

老後の生活費総額 ー 老後の収入総額(年金受給額)

具体例を使って案内します。やり方の参考にしてください。

【具体例】

会社員の夫(40歳)と専業主婦の妻(40歳)が老後のために貯蓄をしようと思ったら

①老後の月の生活費はいくらか

②公的年金は夫婦でいくらもらえるか

③何年分を用意しなくてはならないか

④老後の数年間(③年分)の生活費はトータルいくら必要か

⑤老後の数年間(③年分)の年金はトータルいくらか

⑥不足額はいくらか。貯める目標金額はいくらか

↓

金額を入れて計算してみましょう!

↓

①夫婦で生活費36万円

(首都圏在住のため、ゆとりのある老後の生活費を参考)

②夫婦で毎月の年金額24万円

(2-2の目安表を参考)

③定年後65歳から女性の平均寿命87歳までと仮定して22年間分

④22年間の生活費、

36万円×12か月×22年間=9,504万円

⑤年金24万円が22年間もらえるとして、

24万円×12か月×22年間=6,336万円

⑥22年間の生活費―22年間の年金、

9,504万円―6,336万円=3,168万円←不足額

↓わかりやすいように表にしてみました↓

| ①老後の月の生活費 | 36万円 |

| ②夫婦の年金額 | 24万円 |

| ③何年分準備するか | 22年間 |

| ④老後の③年分の生活費 (36万円×12ヶ月×22年間) | 9,504万円 |

| ⑤夫婦の③年分の年金額 (24万円×12ヶ月×22年間) | 6,336万円 |

| ⑥老後22年間分の不足額 (22年間の生活費ー22年間分の年金) | 3,168万円 |

夫婦2人で65歳から87歳まで、毎月の生活費36万円の場合、年金を差し引くと3,168万円必要ということになります。

今から65歳までの25年間で、3,168万円を貯めるという目標額が決まりました。

つまり、毎月の貯金額は10.6万円(3,168万円÷25年÷12か月)になります。

| ■目標までの期間が長ければ長いほど“インフレ”に気を付けよう インフレ(インフレーション)とは、継続してモノやサービスの値段(物価)が上がっていくことです。 その結果、今までと同じ金額では同じモノやサービスを購入できなくなっていってしまいます。 ですから、目標が先になればなるほどインフレによる値上がりの影響が大きくなります。例えば、現在の有料老人ホームの入居一時金が50万円だったら、2%のインフレだと20年後は約75万円になっているので貯める目標は50万円ではなく75万円ということになります。つまり、お金を貯めるときには、インフレによる物価の上昇も考慮して目標の金額を定めなければいけません。 |

ステップ2 家計の現状把握~いくら貯蓄に回せるか計算する~

目標金額が決まり月々の貯蓄額がわかったら、次は「家計の現状把握」をします。

2-3で、目標金額を貯めるための毎月の貯蓄額が出ましたね。

ここですぐに貯め始めるのではなく、この毎月の貯蓄額が現状の家計のままで可能なのかどうかを知る必要があります。

なぜなら、無理な金額で貯金を始めたばかりに生活が苦しくなり、目先の家計が回らなくなっては元も子もないからです。

家計簿をつけている方は、家計簿の収支合計(月間収入合計―月間支出合計)を確認してください。

付けていない方は、支出を項目別(住居費・食費・日用品・通信費など)に書き出して、同じように収支の合計を確認しましょう。

「 収支合計 > 毎月の貯蓄額 」の場合は次のステップへ

家計の現状把握をした結果、

収支合計 > 毎月の貯蓄額

だった方は、次のステップに進みましょう。

ただし、毎月の貯蓄額よりも収支合計の方が3万円以上多い状態の方が好ましいです。

なぜなら、病気などの不測の事態に対応するための貯蓄も必要だからです。

2-3の例でいくと、収入合計 > 13.6万円であれば次のステップ(4章)に進んでいいでしょう。

「収支合計 ≦ 毎月の貯蓄額」 の場合は収支改善か資産運用を検討

収支合計 ≦ 毎月の貯蓄額

の方は、「収支を改善する」か「資産運用をする」ことを検討しましょう。

資産運用で目標達成を目指す

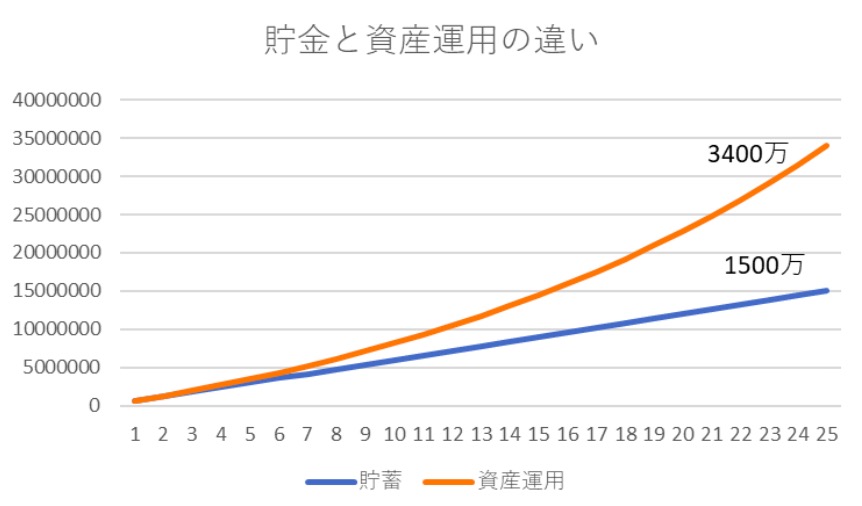

2-3の例で貯蓄に回せる金額が5万円の場合、普通に貯めていくと1500万円にしかならず目標の3168万円には足りません。

目標金額を下げることも1つの解決策ですが、毎月5万円の予算で目標達成できないかを考えてみましょう。

もし、毎月5万円を金利6%の複利で増やす事ができれば、25年後には約3400万円になっており、目標を達成することが出来ます。

※貯蓄は金利0%、資産運用は金利6%の年複利で計算。税金は考慮しない

30年前は金利6%の定期預金もありましたが、今はほぼ0%です。

なので、金利6%を目指すためには資産運用で増やしていく必要があります。

具体的な資産運用方法は4章でご紹介します。

金利7%程度までであれば、そこまでリスクの高い商品に手を出さずとも目指していけますが、それ以上の利回りが必要になる場合は、次の「収支を改善する」という方法も併せて行いましょう。

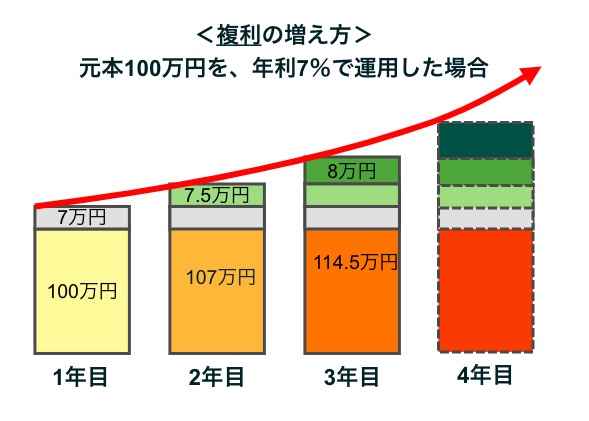

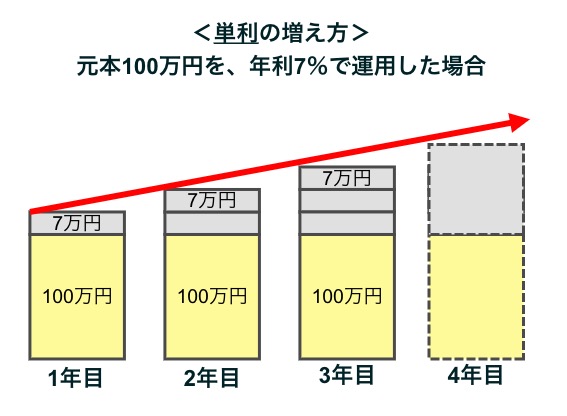

| ■複利とは 金融商品の利息の付き方には「単利」と「複利」の2種類あり、単利は元本にだけ利息が付きます。なので元本自体の大きさは変わりません。一方複利とは、付いた利息が元本に組み込まれ新たな元本になり、元本自体が大きくなっていきます。 言葉で理解するよりも図の方がわかりやすいので、下記の図を参考にしてください。   |

赤字体質の方は収支改善からとりかかる

そもそも、毎月の収支合計が赤字体質の方は、収支の改善から始めましょう。

節約が出来る固定費がないか、無駄な出費がないかを見直していきます。

家計簿をつけているからといって家計が黒字になるわけではありません。

つけるだけはなく支出の見直し(振り返り)が必要です。

簡単な振り返り方法として、必要なもの“need”とほしかったもの“want”にわけてみましょう。

1か月分のレシートやクレジットカード明細を取っておいて、「どうしても生活に必要だったもの」と「欲しかったもの」に分けます。

生活に必要だったものは省くわけにはいきませんが、欲しかったものはなくても生活はできますね。

もっと具体的な収支の改善方法は、こちらの記事に詳しく書いていますので読んでみてください。

家計改善額5万円以上の事例も!無料で見直しのプロFPに相談しよう

| ★お金を貯めるコツ★ なかなか貯蓄が出来ない、家計が赤字体質の方へ「お金を貯めるコツ」を3つアドバイスします。①「収入-支出=貯蓄」ではなく「収入―貯蓄=支出」で貯める 毎月お給料が入ったらまず先に貯蓄分を差し引いて、残ったお金でやりくりをします。 お給料が余ったら貯蓄をするという方法では、余らなければ貯蓄ができないのでなかなか貯まらないのです。②ボーナスの一定額には手をつけない 月間収支がマイナスの方はボーナスから補てんしているかもしれません。 ですが、ボーナスを充てにして出費を続けているとお金は貯まりません。 ③昇給分は貯蓄に回す |

ステップ3 具体的な方法を考える~目標達成のために資産運用で“増やして貯める”~

現状を把握して目標金額が決まって、いくら貯蓄にまわせるかわかったら後は実行するだけです。

とはいえ、「どうやって貯めていけばいいの?」と疑問に思った方もいらっしゃるでしょう。

超低金利の今、ただ預金で貯めていくのではなく、「資産運用」で”増やす”という方法がオススメです。

資産運用することなく貯金だけで目標達成する方でも、運用が上手くいけば少ない貯蓄額で目標達成する事が可能になります。

貯蓄額の一部を資産運用に回す等して始めてみても良いでしょう。

次章では、老後資金を貯めるオススメの資産運用商品を解説しているので、参考にしてみてください。

40代から老後資金を貯めるためのおすすめの資産運用2選

40代から老後資金を貯めるオススメの資産運用方法は、「貯蓄型保険」と「投資信託」です。

この2つは簡単に言うとプロに資産運用を任せる商品になります。

つまり、株式売買やFX等と違って自分で買う銘柄や売買のタイミングを考えたり、値動きを常にPCでチェックする必要がないので初心者の方でも気軽に始めやすいです。

40代前半の方と死亡保障が必要な方は「貯蓄型保険」を、

40代後半の方と死亡保障が不要な方は「投資信託」を、

オススメします。

その理由も含めてそれぞれ解説していきます。

貯蓄型保険

貯蓄型保険は、投資をする人の資金を保険会社に任せて運用する商品です。

貯蓄型保険は、円建て、外貨建て、変額の3種類あります。

金利の高い外貨建て保険か、投資信託等で運用する変額保険を選択するべきでしょう。

(現在は低金利の影響で円建ての保険は利回りが低く投資としての魅力がほとんどありません。)

3種類全て「保険」ですので、保険期間中に亡くなると「死亡保険金」が出ます。

まだお子様が小さい方は、亡くなった後の教育費や生活費も用意する必要があるので貯蓄型保険を使った方が効率が良いです。

ただし、そのためのコスト(保険関係費用)がかかってくるので加入から10年は貯蓄率があまり良くありません。

貯める期間が少しでも長いほうが「税の繰り延べ(※)」と「複利」の効果が生きてきますので、40代前半の方は「貯蓄型保険」をオススメします。

| ※税の繰り延べ効果とは 金融商品は利益が出るとそれに対して税金がとられます。 しかし、貯蓄型の生命保険は利益が出るタイミングでその都度税金がとられるわけではなく、満期時や解約時に利益が出たときに1回だけ税金がかかります。そのため、税引前の利息が元本に組み込まれて増えていくので、より複利効果も出やすくなります。(投資信託は、税引き後の分配金が再投資されます) |

▼外貨建て保険に興味がある方はこちら!

ドル建て保険は安さと貯蓄率が魅力!仕組みから新商品情報まで解説

▼変額保険に興味がある方はこちら!

変額保険の特徴とメリットとは?今入るべき理由をFPが徹底解説!

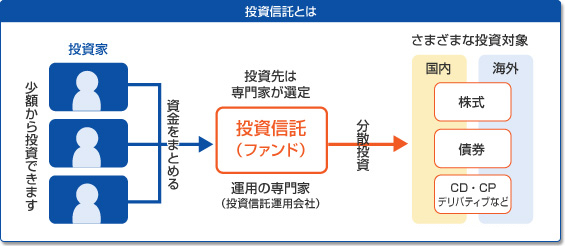

投資信託は、投資をする人(投資家)の資金を運用会社に任せて運用する商品です。

運用会社には、ファンドマネージャーなどの投資の専門家(プロ)が在籍しています。

投資信託は、金融機関によりますが1円から投資可能なので、少額から気軽に始めることが出来ます。

貯蓄型保険と比較すると、死亡保険に回るコストがない分、運用次第では10年以内の貯蓄率は高くなります。

ですから40代後半の方は、貯蓄型保険よりも投資信託の方が効率的に増やせる可能性があります。

また、投資信託はNISAやiDeCoなどの制度を利用して購入することもできます。

これらの制度を活用すれば、投資で利益が出た際に支払う税金が少なくなったりゼロになったりするのでお得です。

まとめ

いかがでしたか?

老後資金を貯めるための商品や有利な制度は様々ありますが、商品を選ぶ前に家計の現状把握をすることや、

貯蓄に回せる金額を割り出すことが重要です。

しかし、ほとんどの金融機関で「老後資金の相談」をすると、商品のオススメから始まるように思います。

商品はあくまでも目標達成の手段でしかありませんので、きちんとした計画を立てることが成功の近道だといえます。

ご自身で計画を立てることが難しい、自分で考えた計画で問題ないか確認してほしい方は、ファイナンシャルプランナーに相談することをオススメします。