円安・円高とは?メリット・デメリットと、家計を守るための知恵

経済ニュースで「円安・円高」と聞いて、私たちに何かいいことあるの?

海外旅行に行くときは、円安がお得?円高がお得?

・・・思わず一瞬考えてしまいますよね。

1ドル=100円が、1ドル=120円になるとすると、円の値段は大きくなっているのに、「円安」。

逆に、1ドル=100円が1ドル=80円になった場合は、「円高」です。

円の価格と安い・高いが感覚的に逆で違和感があるため、ちょっと混乱してしまう人も多いと思います。

※簡単な覚え方

1 ドル=○○円 → 日本円の○○が “減ったら” 円高

(米ドル/円のグラフ(チャート)の場合は、下がったら円高、上がったら円安)

この記事では、そんな人に向け、

・円安と円高がなぜ起こるのかという基本

・個人の生活や企業に与える影響(メリットデメリット)

・マネープランにおける考え方やポイント

について解説します。

円安・円高は、あなたが思っている以上に私たちの生活に影響を及ぼします。

ぜひ最後まで読んでみてくださいね。

円安とは、外国の通貨に対して、円の価値が(値)下がりすること

米ドルを例にすると、1ドル=100円が、1ドル=120円になると、同じ1ドルを得る(交換する)ために、20円余計に払わなければならなくなります。

これは、“ドルに対して”『円の価値が20円分下がった』状態と言えます。つまり、「(ドルに対して)円(が)安(くなり)・ドル(の価値が)高(くなった)」ということになります。

逆に、1ドル=100円が、1ドル=80円になる場合は、20円少ないお金でドルを得られる(交換できる)わけですから、「ドルに対して円の価値が高くなった」ことになります。これは「円高・ドル安」に動いた状況です。

通貨市場では、様々な通貨ペアでの交換レートが、日々変化して上がったり下がったりしています。

ポイントは、2つの通貨の交換レートなので、必ずどちらかが上がれば、シーソーのようにもう片方が下がること。逆も同様で、どちらかが下がれば、もう片方が相対的に上がります。

当たり前のようですが、円ドル市場であれば、「円高・ドル安」傾向か、「ドル高・円安」の動きをし続ける関係にあるということです。

それでは、円高と円安はどのように私たちの生活に影響するのでしょうか。

個人の生活や企業の業績への影響(メリット・デメリット)

個人への影響

■円安に進むと…

<メリット>

・外貨預金、外貨投資をしていると得をする

<デメリット>

・輸入品の値段が上がる。原油が高くなると電気やガス料金が値上がりする。

・海外旅行やブランド品が高くなる

■円高に進むと…

<メリット>

・海外旅行やブランド品、原油など(輸入品)が安くなる

<デメリット>

・輸出商品が売れなくなり、不況になる恐れがある

上記の中でも一番わかりやすいのは、冒頭でも出た、海外旅行に行くときの為替レートですね。まとまったお金を替える時は差がわかりやすいので、2012年頃の1ドル80円頃は現地で割安に過ごせて良かったなあ・・・などと思いだす人もいるかもしれません。

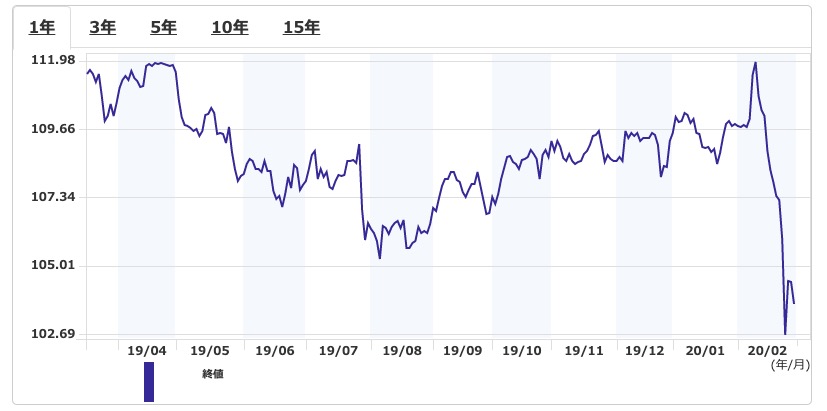

逆に、ここ数年はずっと円安傾向に進んでいたため、電車の中や有名観光地で、外国人観光客が急激に増えているのを実感している人も多いのではないでしょうか。しかし、ここにきて新型コロナウイルスの影響で、急速に円高に進んでいきました(2020年3月現在)

参照:MORNINGSTAR|米ドル/円(2020/03/13現在)

日本においては、輸入商品の価格や物価にも大きな影響があります。

例えば、1ドル100円から120円の円安になるということは、1ドルの輸入品が、値上げをしていなくても、実質20円高くなってしまうということです。逆に円高になれば、1ドルの商品は、その分割安に手に入れることができるようになります。

日本人の生活は多くの分野で輸入品に支えられているので、個人レベルでは、円高のほうがメリットになる場面が多いでしょう。

企業への影響

一方、企業のレベルでは、その企業が海外へ物を売っている比率の高い輸出企業なのか、逆に海外から物を買っている比率の高い輸入企業なのかで変わってきます。

<輸入企業のケース>

円高傾向が続くと、輸入企業にとってはよい影響が出ます。

円の価値(購買力)があがり、商品を割安に仕入れることができます。日本の顧客にとっても、商品を買いやすくなるため、業績が上がり、株価も上がるという好循環が起こりやすくなります。

逆に、円安になると、仕入れ環境が厳しくなるため、値上げに踏み切ったり、経費を削減したりと、悪影響が起こり得ます。

<輸出企業のケース>

円安になると、輸出企業にとっては、自社製品の売価が下がるわけですから、海外の顧客に売りやすくなり、ビジネスには好影響です。

円高の場合はその逆で、海外の顧客に売れなくなり、ビジネスには悪影響となります。

現代では、どこの国も経済を通して外国と密接につながっているので、企業も、個人であっても、多かれ少なかれ円高・円安によって、生活や資産への影響を受けているのです。

それでは、円高や円安はどんな理由で起こる、別の言い方をすると、交換比率である円ドルなどの為替レートはなぜ変動するのでしょうか?

円・外貨の交換レートが動く理由

たとえば円・ドル交換レート(為替レートといいます)は、円とドルそれぞれの通貨への需要(買いたい総額)と供給(売りたい総額)のバランスで決まります。

買いたい総額がより大きい通貨が、需要が多いわけですから価値が高くなり、円高、またはドル高になっていくわけです。そして、その需要のもととなる経済活動はさまざまです。

では一般的に、レートの変動に影響する、といわれている経済活動や指標をあげてみます。

・国際収支(貿易や投資などによる海外とのお金の出入り)

たとえば貿易で輸入より輸出の超過が続くと、受け取った外貨を日本円に替える企業が増えるため、円が必要とされて円高傾向となる、と言われてきました。

でも最近では、長期的な交換レートの変動は、ほとんど貿易との関連性がなくなり、それよりも圧倒的にお金が動く量の多い、投資など金融取引のお金の流れから影響を受けるようになりました。

いずれにしても、海外からの日本へのお金の流入量が流出量より多ければ、円が必要とされて買われていくので、円高を招く要因となります。

・金利差

基本的には、お金は金利が高い通貨の国に集まっていきます。例えばアメリカの金利が上がると、ドル(資産)が買われてドル高に、つまり円安傾向になります。

・インフレ率

物価が上がる(=インフレ)ことは、「以前と同じ金額で同じものを買えなくなること」です。それはつまり、お金の価値がモノの価値に対して、相対的に下がることを意味します。アメリカのモノの価格があがる=インフレ率が上がればドル安傾向になるため、ドルが下がれば結果的に円高要因になるわけです。

・株価

日本の株価(日経平均)が上がると、円安要因になります。株価が上がるということは経済成長をしていて景気がよさそう、と考えるとちょっと意外な気がしますね。

実際、株価が上がると自国通貨の価値も上がる国が多いのですが、日経平均は円安でメリットの大きい輸出企業が多く入っているため、円安傾向になると企業業績が良くなる期待から、株価が上がるパターンになっているといわれています。なお逆も同様で、日経平均株価が下がると、円高傾向になります。

・政治的要因

さらに、戦争やテロなどの政治的な危機が起きた、またはリスクが高まっている際や、要人の発言、金融当局(日本では日銀)の為替介入(市場を操作する手法)などによっても、レートが大きく動くことがあります。

以上のように、円高・円安要因と言われる要素はたくさんあります。が、短期的には異なる傾向になることもあれば、ちょっとしたきっかけで大きく動くこともありますし、通貨のレートを読むのはプロでも難しいものなのです。

最後に、マネー初心者にお伝えしたい、リスクがある外貨建ての資産を持つことの意味にも触れておきたいと思います。

外貨建て資産を持つ2つの理由

今まで説明してきた通り、日本でも着実に増えている外国通貨建ての資産、たとえば外貨預金、米ドルや豪ドルといった外貨建ての保険商品などは、為替変動リスクのある資産です。では、なぜわざわざ外貨建ての資産は持つべきなのでしょうか?

① 金利が高い

外貨との交換レートの変動は、日本円に戻すタイミングによっては大きく損益にかかわりますが、利益が発生する仕組み(金利など)自体とは無関係です。例えば外貨預金や外国の債券などを買うのであれば、やはり日本の低金利では得られない金利のメリットを得るためと考えるのが正解です。

② 分散投資効果

1章の通貨市場の説明でみたように、円ドルの関係でいえば、レートは「円高・ドル安」傾向か、「ドル高・円安」の動きをするわけですから、日本円しか持っていないということは、「ドル高」が続いていく場合のリスクに備えられない、ということになります。

具体的には、ドル安円高傾向が強まれば、外国の通貨に対して購買力が高まりますので問題ありませんが、ドル高円安になると、輸入品が高くなって円資産の減りが早くなる。つまり、物価が上がるインフレと同じ効果が起こり、生活実感が苦しくなっていくかもしれません。

資産運用の基本的な考え方の一つが、中長期での「分散投資」効果です。これは、リスクを分散することで大負けを避け、資産運用を安定化する方法です。日本円資産しか持っていないということは、資産の分散をしていないということですので、一部を外貨建て資産で運用することは、分散効果として有益なのです。

まとめ

外貨との交換レートが変動する大まかな仕組みと、円安や円高が生活やマネープランに与える影響について解説してきました。

マネー初心者としては、今後どうなるかはわからないレートの動向にこだわりすぎることなく、長期の分散投資効果や、資産のリスク分散の一環として、部分的に外貨建て資産を持つことはお勧めしたい方法です。

① 自分に合った外貨建て資産を選ぶこと、また、

② 短期の為替の変動で一喜一憂しないようにしたうえで、

大きな視点から資産形成、資産防衛を考える参考にしてみてください。

資産運用と経済は密接に結びついていますので、お金の知識を学ぶなかで、経済にも興味をもっていくと、様々な関連性が見えてきます。興味のある方は、最初の一歩として、マネーの基本知識から学んでみるのも面白いですよ!