生命保険信託とは?仕組みとメリット、契約を検討すべき4つのケース

生命保険信託ってどんな仕組み?

「生命保険」と何がどう違うの?

どんなメリットがあるの?

私には必要??

「生命保険信託」は仕組みが少々複雑で、しっかり理解していないと自分にメリットがあるかどうか判断がつきにくいです。

生命保険信託は簡単に言うと、保険の契約者が亡くなった後、信託銀行等が本人の代わりに死亡保険金を指定されていた受取人にあらかじめ決められていた方法でお金を渡すものです。

(言葉だけでは分かりにくいですよね。後ほど図でご説明します。)

一方、一般的な生命保険は、保険の契約者が亡くなった後、保険金が一括で元々決められていた受取人に渡されます。

保険金を受け取る方がお金の管理をきちんとできるのであればわざわざこの方法をとる必要はないかもしれません。しかし、必ずしも将来、保険金の受益者が受け取ったお金を適切に使えるとは限りません。

特に保険金を受け取る方がすでに認知症などになっている、もしくは障害を持っていて生活をするのに第三者の助けがいる場合もあるでしょうし、将来そうなることも考えられます。

そこで保険金を一度に渡すのではなく、信託契約をした銀行が保険金の中から“あなたの希望通りに”受取人にお金を渡すこと(これが生命保険信託)でこうした不安は解決できます。

生命保険信託なら

・未成年の子どもの生活費として毎月10万円ずつお金を渡してほしい

・認知症の妻の世話をしてくれる息子に妻の介護費分だけ息子の口座に振り込んでほしい

という依頼もできます。

保険金の受取人がなんらかの理由でお金の管理が難しい場合、生命保険信託が被保険者や受益者の代わりにお金の管理をしてくれるのでおすすめです。

この記事では生命保険信託の内容の他に

・生命保険信託にかかる費用

・生命保険信託のメリット

・利用時の注意点

・生命保険信託の契約から実行までの流れ

・生命保険信託を検討するべきケース

についてもご紹介します。

ぜひ最後までご覧ください。

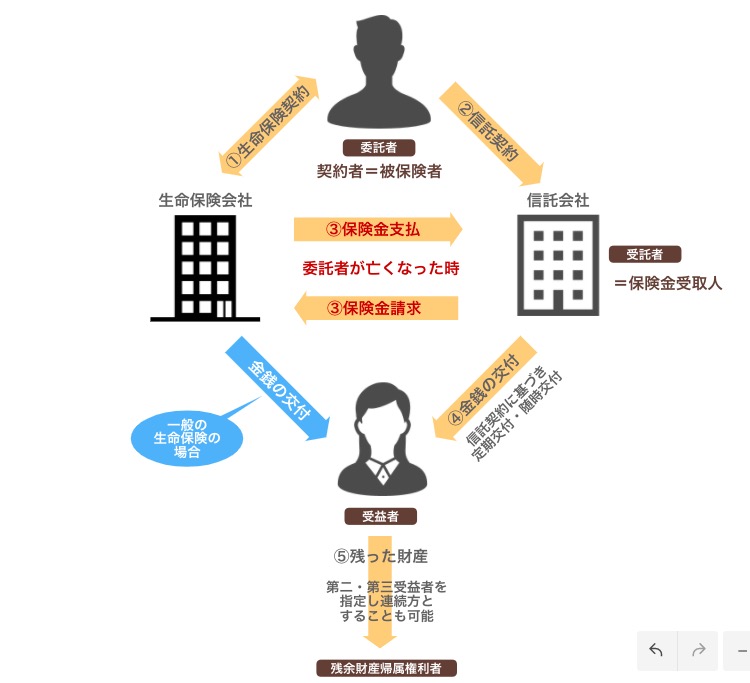

| <生命保険信託で重要なキーワード> ・委託者 … 生命保険の契約者(被保険者) ・受益者 … 被保険者が決める財産を渡したい相手 ・受託者(信託銀行) … 被保険者の死亡保険金を受益者に渡す人 |

生命保険信託とは

生命保険信託は、直接受取人にお金を渡さず、管理をしてくれる人(受託者)を通じて、生命保険の受取人(受益者)に渡す仕組みです。

この章では、生命保険の仕組みやメリット、費用について詳しく解説しています。

生命保険と生命保険信託の仕組みの違い

生命保険信託とは生命保険をかけた本人(委託者)が亡くなったとき、

①保険会社が(保険金を)あらかじめ決めておいた人や方法で

②お金を管理する信託会社(信託銀行)が『本人に代わって』生命保険の受取人(受益者)に支払う

システムです。

※一般の生命保険では、直接生命保険の受取人(受益者)に支払われます。(上図、青い部分)

受取人がお金の管理が難しい場合等、受取人が困らないよう第三者にお金の管理や支払いを自分の代わりにしてほしいという方もいるでしょう。

そうした希望を叶えてくれるのが生命保険信託です。

例えば生命保険をかけた本人が亡くなった後に、自分の保険金から子どもの生活費として毎月10万円ずつ払って欲しいという依頼を受託者(信託銀行等)にすることができます。

自分が亡くなった後、安全にお金を渡すことができるだけでなく、どのくらいの期間・割合でお金を渡すかも指定することができます。

そのため、生命保険を受け取る方(受益者)が受け取ったお金を正しく管理できるのかといった不安を軽減することができるのです。

生命保険信託 3つのメリット

生命保険信託には大きく3つのメリットがあります。

メリット① 思い通りに生命保険の受取人(受益者)にお金を渡すことができる

メリットの1つ目は、

『信託銀行等(受託者)と契約することによって、受益者に思い通りの方法でお金を渡すことが可能になる。』

です。

例えば一般の生命保険だと、財産を残す人が毎月10万円受取人がもらえる契約をしていても、受取人が一括で受け取りたいと思ったら、一括で受取が可能となってしまいます。

生命保険信託の場合は、毎月10万円振り込んで欲しいという契約を結べば、そのとおりにしか受け取ることができません。(一括で受けることができなくなります。)

このように、生命保険を生命保険信託にすることで、残したい人の希望通りに保険金を受取人に渡すことができます。

メリット② 財産を受け取る方が亡くなった場合、その後の受取人を定めておくことが可能

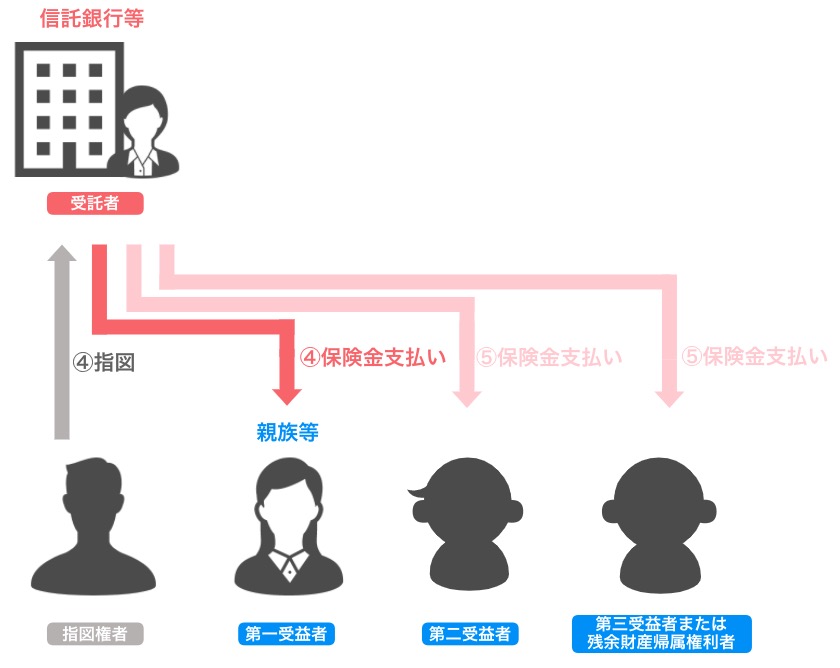

財産を受け取る方がなくなった後、“その後の受取人を決められる”ことが、生命保険信託の2つ目のメリットです。

一般の生命保険では、財産を受取人がなくなった後の、受取人は決めることができません。

生命保険信託であれば、最初の受取人、最初に受け取った方が亡くなった後の受取人も決めることができます。

<生命保険信託の仕組み図>

※図参照:信託協会|生命保険信託

| ※生命保険信託にも『保険金の非課税枠が』使える 生命保険を生命保険信託にしても、保険金受取人が法定相続人なら、保険金の非課税枠(法定相続人の人数×500万円)が使えます。相続税の仕組みや税金がかかるケースは下記の記事に詳しく書いています。遺産の平均は2114万円!遺産の予測・分割方法から相続税まで徹底解説 |

メリット③ 生命保険と信託をセットにすることで、毎月少ない保険料を支払うだけで、死亡保険で多くのお金を遺族に残せる

生命保険信託は一般的な生命保険と同じように、毎月少ないお金を支払っていれば、死亡保険として多くのお金を遺族に残すことができます。

生命保険は、種類にもよりますが、数千円の毎月の掛け金で、数千万のお金を死亡保険として、受取人(受益者)にお金を残せるタイプがあります。

扶養をしている子供を持つ親など、自分にもし、万が一あった場合に、現状の遺産で、子供が十分に生活していけなくなる事が想定される場合は、有効な手段となります。

生命保険信託にかかる費用

生命保険信託にかかる費用の一般的な例をあげてみます。

| 信託契約を結ぶときの手数料 | 5千円〜5万円程度 |

| 信託期間中のお金の管理費 | 年間約2万円 |

| 保険金を受け取りにかかる費用 | 保険金総額の約2% (分割での受け渡しの場合) もしくは 約10万円 (一括での受け渡しの場合) |

※手数料は金融機関によって異なります。

下記事例は、ある信託銀行で、死亡保険金3000万円を20年分割で生命保険契約者(委託者)から受取人(受益者)が受け取る契約を結ぶ場合の費用の事例です。

| 生命保険信託の費用例 | |

| 信託契約を結ぶときの手数料 | 5万円 |

| 信託期間中のお金の管理費 | 年間管理費22000円 × 20年 = 44万円 |

| 保険金を受け取りにかかる費用 | 保険金3000万円に対して2%の 60万円 |

| 費用合計 109万円 (注;生命保険の保険料は含まれていません) | |

生命保険信託を検討すべき4つのケース

これまで解説してきた通り、生命保険信託は一般的な生命保険契約より費用がかかります。

それでも、生命保険信託を活用した方が良いと思われるケースをこの章で解説していきます。

①金銭管理に不安がある、障がいを持っている子供がいる場合

金銭管理が不安な障がいを持っているお子様がいる場合、生命保険信託で財産の管理を信託銀行等に任せることでお子様にお金の管理に不安があっても安心して財産を残せます。

一般的な生命保険だと財産のすべてが一度に生命保険金の受取る子供に振り込まれます。しかし、財産を残す親等が子供の生活のために財産を残したとしても、財産を本来の目的に使う(使える)とは限りません。

例えば、

決められた金額の範囲内であれば管理ができるが、生命保険で大金が入ると計画的に使えない可能性がある方

↓

生命保険信託を利用し、分割で受け取ることにより、今まで通り決められた範囲で生活できます。

お金の管理が全くできない障がい者のお子様をお持ちの場合

↓

指図権者(委託者に代わって、受益者の財産を監督する者)を信頼できる親族や後見人(弁護士・司法書士等)にすること

によって、計画的にお金を使うことができます。

②未成年の子を持つシングルマザーかつ、身内に管理してくれる人がいない場合

現在シングルマザーで自分がなくなった後、面倒をみてくれる親族等がいない場合、子どもがきちんとお金を管理できるか不安な方にも生命保険信託は有効です。

子どもがまだ未成年といったケースでは、残した財産を生活費以外のことに使ってしまうことも考えられます。

そこで毎月生活費として『月に10万円だけ子どもの口座に振り込む』と決めておくことで、財産の無駄遣いを防ぐことができます。

③保険金を受け取る人が認知症の場合

生命保険の受取人(受益者)が認知症の場合、信託銀行が代わりにお金の管理をしてくれる生命保険信託がとてもおすすめです。

というのも、認知症の方はお金の引き出しや管理が難しいので、一括で財産を渡してもお金を上手く活用できない可能性があります。

そこで、生命保険信託の契約している信託銀行等から認知症の人の面倒見てくれる人に、毎月介護費や生活費として振り込んでもらう。

このようにすることで、認知症の人にとって有用な形でお金をのこすことができます。

※生命保険信託の場合、お金を渡す人は親族以外にも設定できるので受益者の面倒を代わりに見てくれる人に支払いをすることも可能です。

④子どもがいない夫婦で、お金を使いきれなかった場合に自分の甥や姪にお金を残したい場合

子供がいない夫婦で甥や姪に残したい場合、も生命保険信託を活用するケースがあります。

生命保険の場合は、受取人を第一受益者(生命保険を受け取る人)までしか指定できませんが、生命保険信託は第一受益者だけでなく、複数の受益者を選べます。

例えば、自分が亡くなった後、奥さんに財産を残したいが、奥さんがお金を使いきれずに亡くなった後、奥さんの身内ではなく、自分の身内の甥っ子や姪っ子にお金を残したい。そのように考えている方にも有効です。

子供がいない夫婦で自分の財産を第一候補、第二候補を選びたい方には有効です。

契約時の実行の流れ

生命保険信託の契約から実際にお金が支払われるまでの流れは以下の通りです。

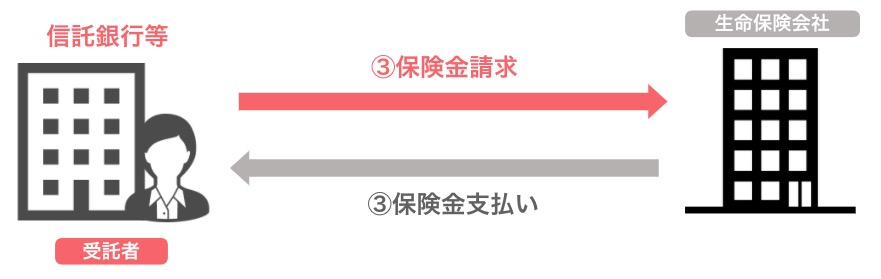

① 生命保険の被保険者は生命保険会社と保険契約をする

② 信託銀行等と信託契約をして、誰を受益者にするかと受益者への財産の残し方、いくらか、どのくらいの期間にするかを決める。

③ 被保険者が亡くなった後、信託銀行が死亡保険金を生命保険会社に請求し、生命保険会社が信託銀行に保険金を支払う。

④ 信託銀行が指定された受益者にあらかじめ決められていた方法でお金を渡す。

| ◆解約手続きは可能 生命保険信託の解約は、生命保険信託の被保険者が生きている間に解約手続きを行えば可能です。支払い方法などの変更は被保険者が亡くなるまでは何度でも変更することができます。中途解約に伴う手数料はかからないものもありますが、保険会社によります。 |

まとめ

生命保険信託は生命保険金の受取人(受益者)の状態や状況に合わせて保険金の渡し方を変えられるものです。

特に、金銭管理面で不安がある障害者のお子様をお持ちの方は、生命保険信託を検討されるケースも増えてきています。

具体的にどこの保険会社にしたらよいか、そもそも活用した方が良いか等悩まれている方は、一度専門家(FP、司法書士、弁護士等)に相談するとよいでしょう。

→ ご相談はこちら