家族信託費用を分かりやすく解説!安く抑える方法と使うべき人とは?

家族信託(民事信託)を利用しようと思っていたものの、

家族信託(民事信託)を利用するには、いくらぐらいかかるのか?

安く抑えるにはどうしたらよいのだろうか?

悩まれてる方も多いいのではないでしょうか?

実際には、50万~150万円と幅が広いです。費用は財産を託す内容や、司法書士の費用で大きく変わってきます。

家族信託(民事信託)は、上記の通り高額な費用になるケースが多いです。

しかし、「成年後見人制度(法定後見制度、任意後見制度)」を利用することになると、司法書士や弁護士に “毎年” 約24万~72万円の費用を支払う必要がでてきます。

家族信託は、成年後見制度と違い、初回だけの費用で済みます。(費用は毎年払う必要はありません)

この記事では、費用面だけではなく、家族信託のメリット、デメリットを踏まえた上で、利用した方が良い方、又は他の制度を利用した方が良いケースまで詳しく書いています。

ぜひ最後まで読んでみてください。

家族信託にかかる費用は50万円~150万円

家族信託費用の相場

家族信託にかかる費用は、50万~150万円が相場となっていて、かなり費用相場に幅があります。

費用の差は、主に専門家(司法書士や弁護士)の報酬によって変わってきます。

一般的には、司法書士事務所に依頼して、家族信託の手続きを進めていくことが多いですが、相談内容が同じでも、報酬にかなり差がありますし、高いからといってサービス内容が良いとも限りません。

次章で細かい費用の中身を見ていきましょう。

家族信託の手続きにかかる具体的な費用一覧

家族信託にかかる費用は、下記の図の通りです。

| 【家族信託の手続きに必要な費用一覧】 | |

| 費用の種類 | 費用目安 |

| 専門家のコンサルティング費用 | 30万円 ~ 100万円 |

| 契約書作成費用 | 10万円 ~ 15万円 |

| 公正証書作成費用 | 2万円 ~ 10万円 |

| ※信託財産に不動産が含まれる場合 | |

| 司法書士への登記依頼費用 | 8万 ~ 12万 |

| 登録免許税 | 不動産評価額の0.3% ~ 0.4% |

| ■専門家のコンサルティング費用 司法書士や弁護士などの専門家に自分にあった信託内容を設計してもらうコンサルティング費用 ■契約書作成費用 家族信託の内容が決まった場合、その内容を公正証書にするために必要となる専門家への報酬 ■司法書士への登記依頼費用 ■登録免許税 |

専門家にアドバイスをもらうコンサルティング費用と契約書作成費用が最も高く、専門家によって値段の幅があります。

公正証書作成費用に関しては、どの専門家に相談しても、法律で決まっているため、差はありません。

家族信託の費用を抑えるには専門家選びが重要

家族信託の費用は、専門家によって、費用が大きく変わるため、専門家選びが重要です。その為、複数の専門家に相談してみることをお勧めします。

良心的な司法書士であれば、コンサルティング費用と契約書費用併せて30万円程度の費用で済むところもあれば、最低報酬が最低50万円であったり、全財産の1%前後を報酬としているところもありますので、複数の専門家に見積もりを取ってみましょう。

また、家族信託に強い専門家と弱い専門家がいます。

家族信託に強い専門家を探すには、下記の家族信託協会から専門家を探すことをお勧めします。

一般社団法人 家族信託普及協会|「家族信託コーディネーター・専門士研修」修了者名簿

家族信託のメリット・デメリット

メリット・デメリットを踏まえて、そもそも必要がどうかを検討しましょう。

家族信託の5つのメリット

メリット① 体調、判断の能力に左右されない財産の管理、処分が可能

本人の元気なうちから財産管理を託せることもでき、託した後に本人の判断能力が低下・喪失しても、“本人の意思確認手続き”が本人に対して行われず、資産凍結されることなく、財産管理の担い手となる子又は配偶者等が(=「受託者」と言います。)、財産の管理や処分ができます。

例えば、家族信託を事前に組んでおくことで、親や配偶者がが入院・入所したために空き家となった実家(老親の自宅)を適切な時期に適正な価格で受託者が売却できる等のメリットがあります。

メリット② 家庭裁判所への報告義務がない

家族信託の場合は家庭裁判所への報告義務が無いので家族への負担が少ないです。

一方、成年後見制度は、家庭裁判所(後見監督人が選任されている場合は後見監督人)への定期的な報告義務が必要です。

メリット③ 監督人がつかない(その分の費用がかからない)

任意後見の場合は、後見監督人が選任され、後見監督人報酬の負担(月額1~2万円程度)がずっと続きますが、家族信託の場合は、そのような心配はありません。

メリット④ 遺言の機能あり

家族信託は遺言書の代わりとなる機能もあります。

家族信託では信託終了時に財産を承継する人(帰属権利者)や、受益者が亡くなったときに受益権を承継する人を契約時に指定することができます。

(自分が亡くなった後に、信託財産を承継する人を決めておくことができます。)

注:信託した財産以外については効力が及ばないので、信託財産以外のものをカバーするため通常の遺言書を併用することもあります。

メリット⑤ 資産承継の順位を決めることができる

資産承継の順位は、家族信託契約書作成時に本人が決めることができます。例えば、第一順位の資産承継者が、認知症になってしまった場合でも、その人の代わりに第二順位の資産承継者を決めることが可能です。

自分が引き継がせたい人の順番をあらかじめ決めておくことができるので、遺産分割協議でトラブルが起こることを予防できます。

家族信託の2つのデメリット

デメリット① 初期費用が高い

1章で解説したとおり、30万~150万の費用がかかります。

(ただし、上述した通り、かかる費用はこの初期費用1回のみとなります)

デメリット② 入院手続きや施設入所手続きを代行する権利(身の上監護権)がない

信託の受託者は、「身上監護権」がありませんので、「受託者」の身分で本人の入院手続きや施設入所手続きをすることが、法律上ではできません。身上監護権が必要であれば、成年後見制度を利用して、後見人として身上監護権を行使しなければなりません。

しかし、実際のところ、多くの病院や施設では、、家族の承認があれば、入院・入所手続きをすることができるところも多いです。実質的には家族で身上監護面でも対応できるケースは多いでしょう。

※身の回りの世話を、家族で行うためには、任意後見制度を利用する事をお勧めします。

家族信託がお勧めな方

3章で家族信託のメリット・デメリットを解説してきましたが、その点を踏まえて、下記のような方は家族信託を利用する事をお勧めします。

2世代、3世代以上先まで相続を思い通りに承継したい人

家族信託では、2世代・3世代先の相続まで自分自身で決定することができます。

遺言では、「1代限り」という縛りがありますが、家族信託は当事者が自由に定めることができるため、2世代、3世代以上まで、誰に残すか決めることができます。

例えば、自分が亡くなった後、財産の管理を最初は奥さん、次は長男など、2世代以上に決めることができますが、遺言では、2世代の指定ができません。

2世代以上に財産の管理を決めたい方には、お勧めです。

認知症になった際に、確実に家や投資用不動産を売却したい方

認知症になって、自宅を売却したい場合や、確実に実家を売却したい場合は、家族信託がお勧めです。

任意後見でも自宅の売却の権限はありますが、監督人(※)がつくため、監督人からストップをかけられることもあります。その為、確実に実家を売却したい場合は、家族信託がお勧めです。

例えば、

・預貯金が少ない理由等で自宅や投資用不動産を売却して、施設等に入る必要がある場合

・施設に入ると空き家になって、管理する人がいないなど、

自宅をある程度自由に管理・運用・処分してほしいとの希望がある場合は、家族信託を利用する方が確実でしょう。

| ※監督人とは 監督人(後見監督人)とは、後見人が行う事務を監督するために、家庭裁判所によって選任された人」のことを言います。後見人が行う事務の内容をチェックし、定期的に家庭裁判所に報告します。 |

障害者の一人息子又は娘をお持ちの方

障害者のお子様をお持ちの方で、自分とお子様の亡き後に財産を託す場所を指定したい人には、家族信託がお勧めです。

家族信託では、両親が亡くなった後は、お子様に遺すことができる上に、その後、お子さんが亡くなったあと、お世話になった障害者施設等に遺産を残すことができます。

遺言書では、お子様に遺すことができますが、お子様が遺言書をかけない場合は、その後の資産は国に収めることになります。

お子様が亡くなった後の財産を、お世話になった団体やお世話になった人にも家族信託はお勧めです。

このように、家族信託は様々なケースに使うことができます。以下、まとめです。

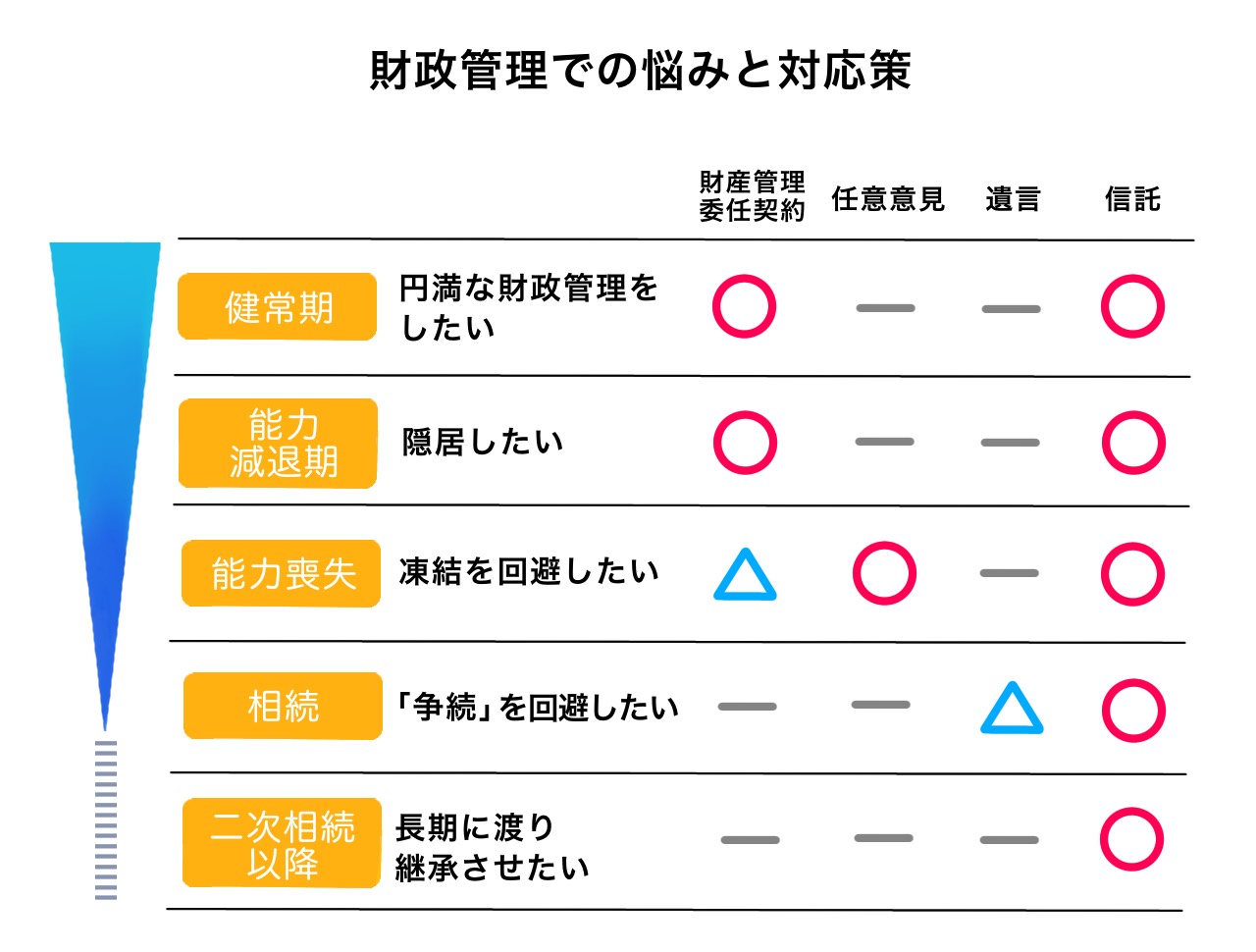

家族信託以外がお勧めな人

民間企業に財産管理してもらいたい方は商事信託※がお勧め

資産家の方で、金融資産を家族ではなく、民間企業(信託銀行等)に財産の管理をしてもらい方は、商事信託がお勧めです。

商事信託の場合は、民間企業に預けて、管理をしてもらうため、家族等に依頼できない場合、又は家族がお金を使い込む可能性がある等心配がある方は、商事信託の方が良いでしょう。

ただし、信託銀行は原則として不動産を信託財産として預かりませんので、 信託銀行に託す財産は、金融資産が中心になります。また、費用面も家族信託に比べると高いです。

| ※商事信託とは 商事信託は、専門の会社や銀行が受託者となることで資産を管理します。各企業は営利目的で行っているため、運用の際には報酬の支払いが必要です。財産や信託の管理を公的な機関に任せることで、受託者による不正やトラブルを防ぐことができます。 |

任意後見制度がお勧めの方

財産管理だけでなく、財産以外の身の回りの世話(身上監護)等、全体の管理を任せる者を決めたい方は、

任意後見がお勧めです。

家族信託は、指定した財産(預貯金、金融商品、不動産、車等)のみの権利を任せるものです。

「財産」が対象であるため、財産以外の身上監護、つまり、入院手続きや施設入所手続き、引っ越し先を決めたり介護契約をしたりすることはできません。

その点、任意後見人は身上監護や財産以外に関する行為をすることができます。

監督人の費用が月々1万~2万円かかりますが、財産以外にも施設入居や入院など、身上監護まで任せたい希望がある方は、任意後見がお勧めです。

法定後見がお勧めの方

財産管理を任せたいと思える人がいない場合は、法定後見がお勧めです。

任意後見や、家族信託は、事前に契約書の作成費用や公正証書等の初期費用がかかりますが、特に家族に任せたい人がいない方は、法定後見がお勧めです。

例えば、身寄りがない方、しばらく家族と会っていない方等、もし万が一自身が認知症等になってしまった場合は、家庭裁判所で法定後見制度を利用し、後見人を選んでもらう方がよいでしょう。

家族信託と任意後見制度のセットがお勧めの方

財産の管理から、施設や入院の手続き等の身の上監護も含めて任せたい方は、家族信託と任意後見制度のセットがお勧めです。

上記のように、家族信託は任せた財産についての自由度が高いですが、身の上監護のカバーができません。

任意後見を利用しておくと、いざ入院や施設の入居の手続きが必要となった時に、任せた人に手続きしてもらう

ことが可能です。

複合型を選択すると、各制度の弱点をカバーしつつメリットを享受することが可能になります。

まとめ

家族信託の費用や他の相続対策について、解説してきましたが、費用面については、依頼する専門家がポイントになってきます。

高額になるケースが多いので、複数の専門家に相談してみましょう。

また、

・家族信託が必要か

・他の制度の選択肢等

自分にとって、どの制度が良いかわからず悩んでいる方は、司法書士協会等の無料相談や、相続に詳しいFP事務所に相談に行ってみるのもお勧めです。