初心者でも分かるファンドラップと投資信託の違い、メリットデメリット

ファンドラップと投資信託って何が違うの?

どちらも「プロに運用を任せられる」と説明されることが多いため「違いがよくわからない」という方は少なくありません。

ですがこの質問、実は少しおかしな質問なのです。

なぜなら、

投資信託 → 金融商品

ファンドラップ → 投資信託を選ぶ手段の一つ

(本来の意味を考えると)この2つは根本的に違い、比較する対象ではないからです。

ファンドラップと投資信託の違いは何か?という質問は、『回転寿司とお寿司の違いは何か?』と質問しているのと同じニュアンスです。

投資信託は、ファンドラップというサービスを通して買うこともできますし、自分で選んで買うこともできます。

(最近ではIFAというアドバイザーに相談して買うこともできるようになりました。)

そこで今回の記事では、現役FPの目線から、

「ファンドラップを通して投資信託を買う」ことと「自分で選んで投資信託を買う」ことの違いをわかりやすく説明していきます。

結論を先に言うと『自分で選んで投資信託を買う』ことを強くお勧めします。

この記事で分かること!

- 投資信託とファンドラップの違い

- 「自分で投資信託を選んで買う」「ファンドラップを通して投資信託を買う」ことのメリットデメリット

- 『自分で投資信託を選んで買う』ことのススメ

投資信託は『金融商品』、ファンドラップは『投資信託を選ぶ手段』

冒頭でもお伝えした通り、投資信託は金融商品です。(仕組みなど詳細は後述します)

ですから普通は、投資信託という商品を購入しようと思ったら「自分で」どの投資信託を買うのか選ぶことになります。

一方で、ファンドラップは投資信託選びを金融機関に丸投げするサービスと考えるとわかりやすいです。

つまりファンドラップは、自分で投資信託を選ぶのではなく「金融機関(銀行や証券会社)にどの投資信託を買うのか選んでもらう」のです。

しかし、両者ともに「プロに任せられるから初心者にオススメですよ」と紹介されることが多いため、「自分はどちらをやるべき?」と悩む方も多いです。

私の結論としては「お金を増やしたいなら“投資信託を自分で選んで購入する”」をお勧めします。

その理由を、双方の違いを見ていきながら少しずつ解説していきますね。

『投資信託』と『ファンドラップ』の違い

| 投資信託 | ファンドラップ | |

| 意味 | 金融商品 | 投資信託を選ぶ”手段” |

『投資信託を自分で選んで購入する』と『ファンドラップを通して投資信託を買う』の違い

| 投資信託 | ファンドラップ | |

| 計画 | 自分で検討する | 金融機関が検討する |

| 選べる 本数 | 約6000本 | 金融機関が選んだ数本~数十本 |

| 投資信託選び | 自分で検討する | 自分で検討する |

| 運用 | 自分で売買を行う | 金融機関におまかせ |

| 運用金額 | 100円〜 | 300万円〜に設定している金融機関が多い |

| 手間 | 自分で知識や経験を積み、購入完了まで全て自分で行う | 簡単なヒアリングを受け、購入完了まで金融機関におまかせ |

| 手数料 | 無料(ネット口座からなら) | 運用資産の1%前後(年率) |

| メリット | ・6000本の中から好きな投資信託が選べる | ・投資信託選びを金融機関に丸投げできる |

| デメリット | ・基本的な資産運用の知識がないと、 自分の運用目的にあった投資信託を選べない | ・選ばれる投資信託が限定的 (金融機関でパッケージ化されている) ・基本的にリスク許容度のみの判定で購入する投資信託が選ばれる ・投資信託選びを丸投げするための手数料が別途かかる |

結論、お金を増やしたいなら「投資信託を自分で選んで購入する」がお勧めです!(自分で難しい場合はIFA(金融アドバイザー)に相談)

まずは投資信託とファンドラップとはなにか?をそれぞれ詳しくみていきましょう。

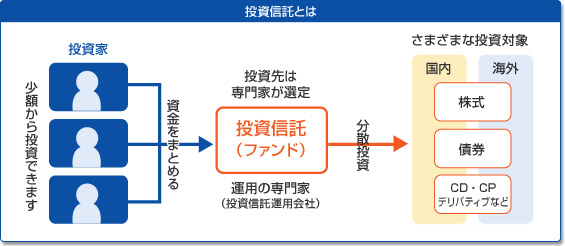

投資信託は、株や債券の売り買いをプロ(ファンドマネージャー)に任せる金融商品

投資信託は、今説明してきた部分を全て「ファンドマネージャー」という運用のプロに“お任せ”することができます。

もう少し詳しく説明すると、以下の図のように、投資家(お金を増やしたい人達)がお金を出し合います。

その資金をもとにファンドマネージャー(上図の「専門家」部分)が、株式や債券などの金融商品を売買します。

そこで利益が出れば私たちが出し合ったお金も増えますし、損が出れば減ります。

ファンドマネージャーがどんな金融商品(株式や債券など)を買っていくかは、その投資信託によって違います。

国内株式だけを買う投資信託もあれば、外国株式と外国債券の両方を買う投資信託もあります。

どの会社の株を買えば儲かるか、いつ売れば損しないか、といったことはファンドマネージャーが全て考えて行うので、私たち投資家はその点について考えることは不要です。(つまり、ファンドマネージャーに丸投げできる)

ですから皆さんは、

「日本株式でお金を増やしたいのか、外国株式なのか、両方なのか」

「株式だけでなく債券も混ぜてお金を増やしたいのか」

という運用方針だけを決め、それらで運用していく投資信託を選んで買えば良いだけという事になります。

初心者が株式や債券の売買を全て自分で行うのはハードルが高い

普通、全て自分で資産運用をしようと思ったら「株式」や「債券」といった金融商品を売買しながらお金を増やしていくことになります。

(他にも金融商品は様々ありますが、ここでは割愛します)

ですから、

「どこの会社の株式を買うのが儲かりそうか」

「どの国の債券の金利が高いか」

「利益が出ている今このタイミングで売却するのがベストか」

このような事を日々、情報収集しチャートを見ながら判断していくことになります。

つまり、それなりの知識や時間、資金力も必要になってきますので、平日は仕事をしている方や初心者の方には始めるハードルが高いと言えます。

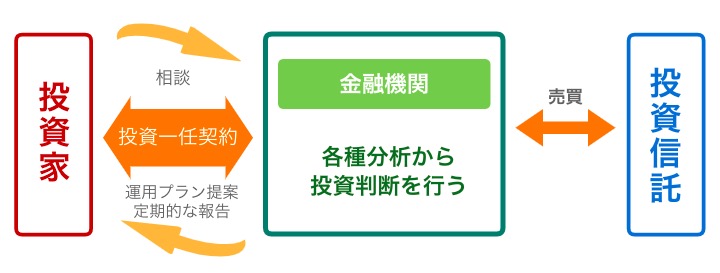

ファンドラップは、投資信託選びを“金融機関におまかせ”できるサービス

ファンドラップというのは先に説明した、「どの投資信託を選ぶか」という工程を金融機関(銀行、証券会社)にお任せできるサービスです。

もう少し詳しく説明すると下記の図のように、

「どの投資信託を買うか」

「どれくらいの割合で買うか」

「いつ売るか」

といったことを全て金融機関にお任せすることになります。(これを投資一任契約といいます)

ファンドラップでは、もちろん無料で投資信託を選んでくれるわけではありません。

投資信託選びを金融機関に丸投げするための手数料が毎年かかってきます。

その分、全く同じ投資信託を買うことになったとしても、「自分で投資信託を選んで買う」よりもコストが高くなります。

金融機関のサイトでファンドラップの説明を見ると「プロに投資信託選びを任せられる」という表現になっているところが多いです。しかし、蓋を開ければ金融機関が選んでいるところがほとんどです。

そのためこの記事では、「投資信託選びをプロにお任せ」ではなく、「金融機関にお任せ」という表現をしています。

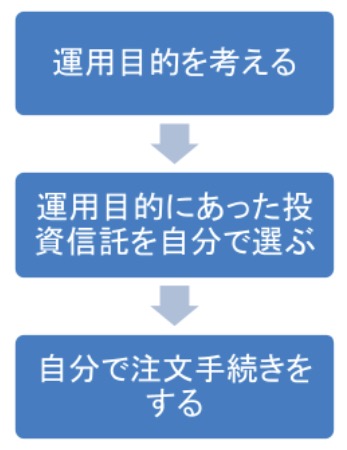

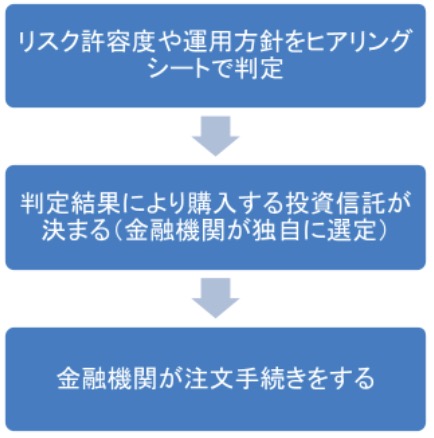

自分で投資信託を買う場合とファンドラップを通して買う場合のプロセスの違い

自分で投資信託を選んで買う場合と、ファンドラップを通す場合の違いを購入までのプロセスを見ていきましょう。

自分で買う場合の購入プロセス

ファンドラップを使う場合の購入プロセス

「自分で投資信託を選んで買う」ことと「ファンドラップを通して投資信託を買う」ことのメリットデメリット

ここでは、「自分で投資信託を選んで買う」とファンドラップを通して投資信託を買う」、それぞれのメリットとデメリットを見ていきましょう。

『ファンドラップをおすすめしない理由』も詳しく解説します。

自分で投資信託を選んで買うメリットとデメリット

メリットとデメリット

メリット

- 6000本の中から好きな投資信託が選べる

デメリット

- 基本的な資産運用の知識がないと、自分の運用目的にあった投資信託を選べない

日本で買える投資信託は全部で約6000本あり、この中から好きな投資信託を自由に選べます。

また、複数の投資信託を買う場合も、自由な割合で買うことが出来ます。

ただし、基本的な資産運用の知識がないと、

「何を買っていいか分からない」

「成績の悪い投資信託を買ってしまう」

「自分の運用目的に合っていない投資信託を買ってしまう」

という事もあるので、多くの中から自由に選んで買えるということがデメリットになる方もいます。

ファンドラップを通して投資信託を買うメリットとデメリット

メリットとデメリット

メリット

- 投資信託選びを金融機関に丸投げできる

デメリット

- 選ばれる投資信託が限定的(金融機関でパッケージ化されている)

- 基本的にリスク許容度のみの判定で購入する投資信託が選ばれてしまう

- 投資信託選びを丸投げするための手数料が別途かかるメリット

ファンドラップのメリットは、投資信託選びを金融機関に丸投げできる、自分で考えなくて済むという点です。

ここで注意点です。

「金融機関が選ぶ=より効率的にお金が増やせる」というわけではありません。

実は、「金融機関にお任せで選んでもらう方が良いものを選んでくれるだろう」と思ってファンドラップに手を出すと、想像に反した結果になる事が多いです。

なぜそうなるかは、次章で説明します。

ファンドラップは金融機関の新しいビジネスモデル

もともと銀行や証券会社は「回転売買」と言われるやり方で利益を出していました。

その回転売買を金融庁が規制するようになったため、ファンドラップというサービスが生まれたといっても過言ではありません。

銀行や証券会社は顧客に「なるべく高い販売手数料」で「なるべく沢山の商品」を「何度も買ってもらう」ことが儲けにつながります。

そのため以前は、数%の利益が出るとすぐに「売ったほうが良い」と顧客にアドバイスし、別の商品を買ってもらうという「回転売買」という頻繁に売買を繰り返す方法で『手数料』という利益を得ていました。

この方法を金融庁が規制したことで、新しいビジネスモデルの『ファンドラップ』というサービスが始まったというわけです。

ファンドラップをおすすめしない2つの理由

ファンドラップをおすすめしない理由は大きく2つあります。

理由1 6000本の中から顧客に合った投資信託が選ばれているわけではない

ファンドラップは、6000本の投資信託の中から皆さんにあった投資信託を選ぶわけではありません。

金融機関が数本~数十本ほどの投資信託をファンドラップ用にパッケージ化しています。

パッケージ化というのは例えば、

保守コース

A投資信託70%、B投資信託20%、C投資信託5%、D投資信託5%

安定コース

A投資信託50%、B投資信託30%、C投資信託10%、D投資信託10%

積極コース

A投資信託30%、B投資信託30%、C投資信託20%、D投資信託20%

という具合に、いくつかの投資信託が割合を変えて組み合わせているものです。

さらに、上記の例でいえば、ここで選定されているA~Dの投資信託は「同じグループ会社の投資信託のみ」の事も多いのです。

本来であれば、あなたに合った投資信託を“6000本”もの中から選んで提案することが必要です。

しかし、“予め用意した数本~数十本の投資信託”の中から提案するのがファンドラップなのです。

理由2 リスク許容度のみで運用コースが判定される

ファンドラップの投資信託の選び方は、ほぼ「リスク許容度」のみで購入する投資信託を判断し、さらにパッケージ化された投資信託に画一的に当てはめられてしまいます。

つまり、投資に回すお金が「いくらくらいマイナスになっても生活に影響がないか」「気持ち的に耐えられるか」といった点を中心にヒアリングされ、投資信託が選ばれます。

その回答によって、例えば、

全く影響のない人や精神的にマイナスに耐えられる人は「積極型」

影響が大きく、耐えられない人は「安定型」

といった形で振り分けられます。

また、前述したように、事前に金融機関側で

「積極型になった人には投資信託はこれとこれ」

「安定型はこれとこれ」

といった形で投資信託がパッケージ化されたものを提案します。

ファンドラップのヒアリング項目例

下記は、ある金融機関のファンドラップのヒアリング項目の一例です。

- 投資経験(金融商品)

- 投資情報の収集方法

- ファンドラップの投資予定金額

- ファンドラップ以外の余裕資金

- ファンドラップのための資金用途

- ファンドラップの資金原資

- ファンドラップの運用期間

- 希望の運用方針(安全、バランス、積極)

- 仮に1年後運用で10%下がっていたとしたら、どうしたいか?

- 5年後にこの範囲(選択肢あり)だとしたらどれが希望か?

- 10年後にこの範囲(選択肢あり)だとしたらどれが希望か?

- 新興国株・債券に積極的に投資をしたいか?

- コモディティ(商品)に投資をするか?

- ヘッジファンドに投資するか?

- 海外資産への投資を50%以上にするか以下にするか?

お金を増やしたいなら投資信託は自分で選んで買おう

投資信託を自分で選んで買うこととファンドラップを通して買うことを比べた場合、私は自分で選んで買う方をおすすめします。

そもそも投資信託を始めようと思う方は「お金を増やしたい」という点は共通していると思います。

しかし、

「何のために増やしたいのか」

「いつまでに増やしたいのか」

「どれくらい増やしたいのか」

という点は、全員違うはずです。

この点が違うということは、それに最適な手段(=投資信託)も人それぞれ変わってきます。

しかし、ファンドラップの投資信託の選び方では、これらの点は加味されないことが多く、自分の運用目的に合った投資信託を選ぶことが出来ません。

ですから、お金を増やすという目的を達成するためには、ファンドラップではなく「自分の運用目的にあった投資信託を自分で選んで買う」ことをおすすめします。

投資信託選びに不安がある方は、IFAに相談しよう

自分で投資信託を選んで買うのがおすすめと話してきましたが、初心者の方の中には、

「選ぶ基準がわからない、そのための知識が無い」

「自分だけで判断するのは不安」

という方も多いと思います。

そのような方は、ファンドラップを検討する前に「IFA」という資産運用アドバイザーに選び方を相談することをおすすめします。

IFAとは、金融機関から独立して活動する資産運用アドバイザー

IFAとは、金融機関から独立して活動する資産運用アドバイザーです。

特定の銀行・証券・保険会社の営業方針に縛られないため、相談者のライフプランに合った金融商品や運用のアドバイスをすることが可能です。

このIFAに、

「どんな投資信託を買うべきか」

「自分の運用目的に合った投資信託はどれか」

といった事を相談することができます。

その相談結果をもとに、最終的にどの投資信託を買うか(もしくは買わないか)は自分で決めて注文手続きをすることになります。

あくまでも、IFAには相談をするというだけです。必ずしも紹介された投資信託を買わなければいけないわけではありませんのでご安心ください。

IFAに相談する2つのメリット

前章でお伝えした通り、IFAに相談することで「自分の運用目的に適した投資信託はどれか」というアドバイスを受けることが出来ます。

しかし、IFAに相談するメリットはそれだけではありません。私が考える最大のメリットは、以下の2つです。

- 「長期的に資産全体を増やすためにどうすべきか」を軸としてアドバイスしてくれる

- 投資信託以外の商品も含めて最適な方法をアドバイスしてくれる

IFAは「長期的に資産全体を増やすためにどうすべきか」を軸としてアドバイス

IFAの基本的な考え方は『長期的に資産全体を増やすためにはどうすべきか』です。

これを実現するために、IFAが資産運用の相談を受ける時に行うヒアリングは、ファンドラップと比べるとパーソナルな事まで詳しく伺います。

例えば、

- 家族構成

- 毎月の収支

- お子様の進路

- 住宅ローンの有無

- 勤務先の福利厚生や退職金制度

などです。

特に長期的な資産運用の場合、運用開始後に予想外に状況が変わる事も少なくありません。

「転職して一時的に給与が下がった」

「子どもが私立の中学に行きたがっている」

「社宅で暮らしていこうと思ったけど妻が住宅購入を考え始めている」

「健康診断で病気が見つかり入院することになった」

そういったことが資産運用開始後に起こった場合、投資に回したお金ではないところから工面して、もともと運用期間として考えていた年数までは運用を続けられることがベストです。

「その時にどうすればいいのか」

「そうならないように事前にどのような対策をしておくべきなのか」

といったことまでも考えた上で商品選びや運用のアドバイスをしていくのがIFAです。

実際にあったアドバイス例

「毎月の収支がギリギリ。運用したいけど回せるお金は毎月1万円が限界」

と、予算を自分の中で既に決めている方がいらっしゃいました。

この方には、毎月の収支の内訳をヒアリングした際に家計の見直しができそうだったので、『家計の見直しをして毎月2万円を資産運用に回してみましょう』というアドバイスを行いました。

IFAは投資信託以外の商品も含めて最適な方法をアドバイスする

お金を増やすための商品は投資信託だけではありません。IFAは投資信託以外の可能性も考えてアドバイスを行います。

詳しいヒアリングを通してお金を増やす目的を考えた時に、投資信託以外の商品の方が最適な方もいらっしゃいます。

そんな方には投資信託以外の”最適な方法”を検討し、提案を行います。

相談の結果、そもそも資産運用に回すべきお金ではない、資産運用には不向きな目的、という事もあります。

ファンドラップは初めから投資信託ありきです。先にお伝えしたようなヒアリングはされないので、資産運用すべきではない、といったアドバイスはありません。

FPとして活動しているIFAに相談するのがオススメ

IFAに相談するメリットをお伝えしてきましたが、全てのIFAが上記のような知識をもっているわけではありません。

良いIFAと出会うために、「ファイナンシャルプランナーとしても活動しているか」を最低条件として探してみてください。

なぜなら、前章で解説した考え方はファイナンシャルプランナーのプランニングの考え方に通じるものがあります。

つまりFPとしても現役で活動しているIFAであれば、この点のスキルは他のIFAに比べて高いと言えます。

ファンドラップを勧めるIFAは信用できない!

IFAの中にはファンドラップを積極的に勧めている方もおり、このようなIFAは信用できないと私は思います。

普通、IFAが資産運用のアドバイスをするためにヒアリングにかける時間は短い方でも1回の相談で1時間、多くの方は1回1時間の相談を2,3回重ねます。

そこまでヒアリングしないと、本当にあった資産運用の方法は見えてこないからです。

ですが、ファンドラップであればリスク許容度を判定するヒアリングシートに回答してもらえば良いので相談時間は大幅に短縮できます。

さらに自動的に投資信託も選ばれてしまうので、そこもIFAが考える必要がありません。

つまり、1人に対して時間をかけずに高い手数料報酬を得ることもできるし、経験の浅いIFAでも形式が決まっている分、プロっぽく相談を行うことが可能ということになります。

複数の面談を重ねた結果、最終的にファンドラップという結論に至ったのであれば話は別ですが、最初からファンドラップありきで提案してくるIFAは信用できないと私は思います。

IFA選びのポイント!

FPの資格を保有してるかどうかではなく、FPとして活動しているかどうかがポイントです。

現在、ほとんどの金融機関でFPの資格取得を必須としています。

前職が銀行や証券会社、保険会社勤務の場合、ほとんどの人がFPの資格を持っています。

ですから資格を持っているかではなく、実際に資格を用いて実務を行っているかということが重要です。

IFAに相談したい場合、まずはセミナーに参加してみよう

「IFAに相談してみたいな」と思った方は是非一度、IFAが主催するマネーセミナーに参加してみてください。

当たり前のことかもしれませんが、長期的なお付き合いになるので

「信頼できそうか」

「説明がわかりやすいか」

という点は大切です。

マネーセミナーに参加してみることで、上記の事がわかると思います。

私たちは、無料のマネーセミナーも開催しています。投資信託に特化したオンラインセミナーもありますよ。興味のある方はぜひご参加ください。

初心者向け無料マネーセミナー『マネースクール101』

まとめ

「ファンドラップを通して投資信託を買う」ことと「自分で選んで投資信託を買う」ことの違いについて説明しました。

自分にあった資産運用の手段を選ぶことがお金を増やすことの近道です。

投資信託の選び方については他の記事でも詳しく説明しています。

こちらも是非読んでみてください。