初心者は為替ヘッジありとなしどっちがいいですか?違いを分かりやすく解説

投資信託を購入しようとしたら、「為替ヘッジなし」「為替ヘッジあり」という言葉が出てきました。これはどういう意味ですか?投資初心者はどちらを選べばいいですか?

「為替ヘッジなし」は”為替の値動きの影響を受ける”です。「為替ヘッジあり」の意味は、”為替の値動きの影響を避ける”です。初心者は「為替ヘッジなし」を選びましょう。

この記事で分かること!

- 為替ヘッジなしとは

- 為替ヘッジありとは

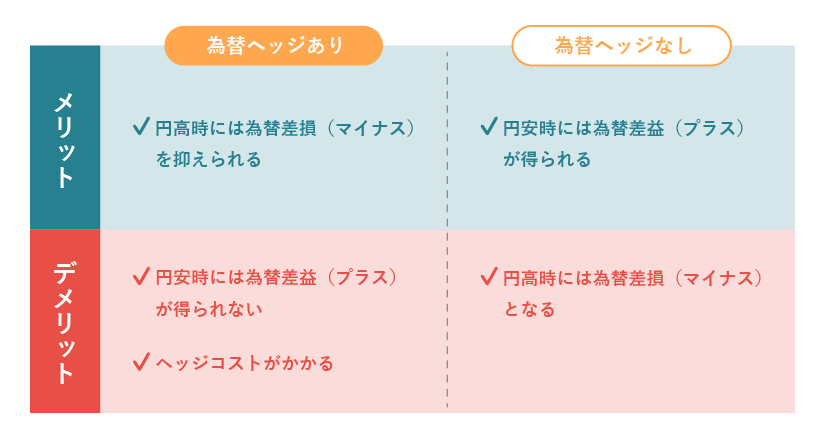

- 為替ヘッジ”あり”を選択することのメリットデメリット

初心者は為替ヘッジ「なし」を選ぼう。ありとなしの違い

結論、初心者のうちは、余計なコストのかからない『為替ヘッジなし』を選ぶのが良いと考えます。

海外の株式や債券に投資をする投資信託を購入する場合、商品によっては、為替ヘッジの「なし」、「あり」のタイプがあります。

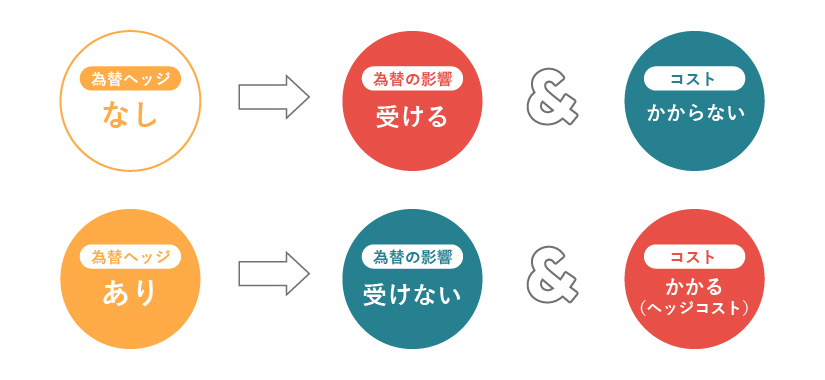

為替ヘッジなしとありの違いは、為替の影響があるか無いか、コストがかかるかかからないか、です。

次から具体例を出しながら、なしとありを分かりやすく解説していきますね

為替ヘッジなしは、為替の影響を受ける

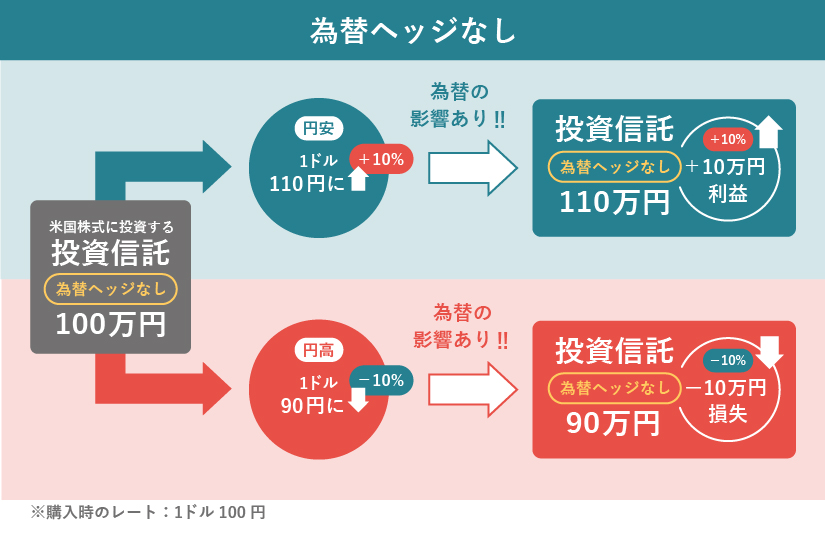

「為替ヘッジなし」の商品は、為替の変動の影響を受ける(為替の影響で、運用成績がプラスになったりマイナスになったりする)タイプの投資信託です。

※商品全体を見ると「為替ヘッジなし」の投資信託が多数を占めます。

例えば、1ドル100円の時に、米国株式に投資をする投資信託に100万円投資をしたとします。

1ドルが100円から110円になった場合(円安)、為替で+10%利益が出て、110万円になります。

逆に、1ドルが100円から90円になった場合(円高)、この投資信託は為替の影響を受けるため、為替で-10%の損、つまり90万円になります。

為替ヘッジなしは、このように為替の影響を受け、運用成績がプラスになったりマイナスになったりします。

為替ヘッジありとは、為替の影響を避けること

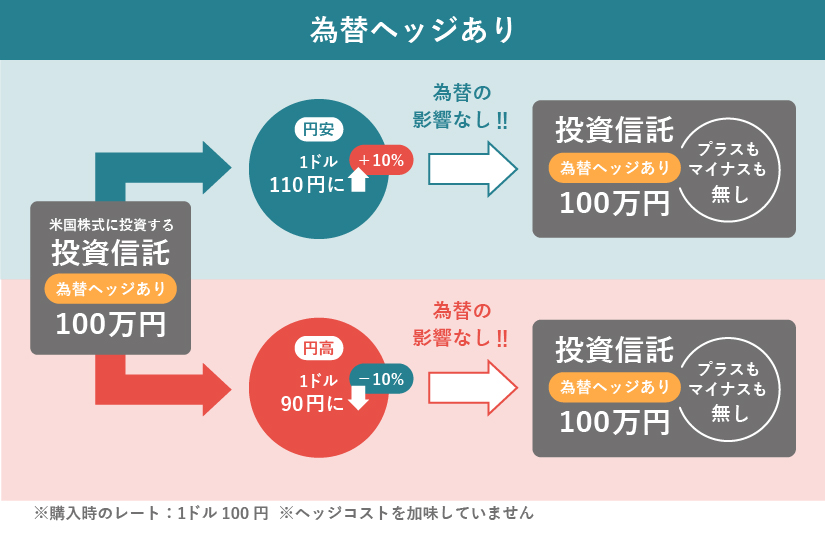

「為替ヘッジあり」の商品は為替の変動の影響を受けないタイプの投資信託です。

為替ヘッジありの商品は、投資信託を運用している運用会社が銀行と取引して、為替の影響を受けないようにしています(為替予約)

例えば、米国株式に投資をする投資信託に投資をした場合、1ドルが100円から110円に上がっても、100円から90円に下がっても、この投資信託は為替による利益も損失も影響を受けません。

つまり、1ドル100円(購入した時のレート)のまま計算されることになります。

ヘッジ有の場合は、為替の影響を受け無いため、為替による利益も損失も出なくなります。

為替ヘッジを行うことのメリット、デメリット

この章では、為替ヘッジを行うことのメリット、デメリットを解説します。

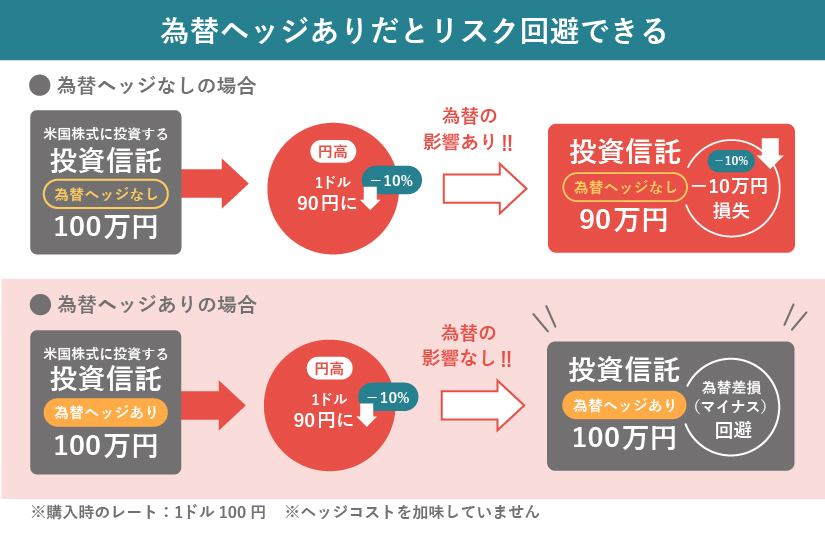

為替ヘッジありのメリットは、為替リスクを回避できること

為替ヘッジありの投資信託を選ぶと、為替がマイナスになったときの影響を回避できます。

例えば、1ドル100円の時に100万円分の投資信託を購入して、売却時に為替が1ドル90円になっていた場合、10%の損失、つまりマイナス10万円となるところですが、「為替ヘッジあり」を選択することで、この損を回避することが出来ます。

為替ヘッジを行うことの2つのデメリット

為替ヘッジを行うことで、大きく2つのデメリットがあります。

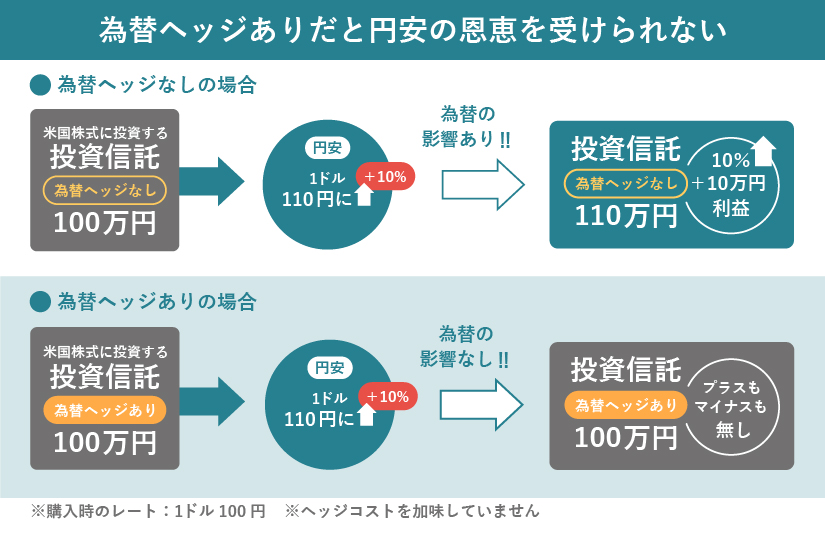

デメリット① 為替がプラスになった場合の恩恵を受けられない

為替ヘッジ有りの商品を選ぶと、円安になった時の恩恵を受けることができません。

例えば図の通り、1ドル100円から110円になった場合、為替の10%の利益が得られなくなります。

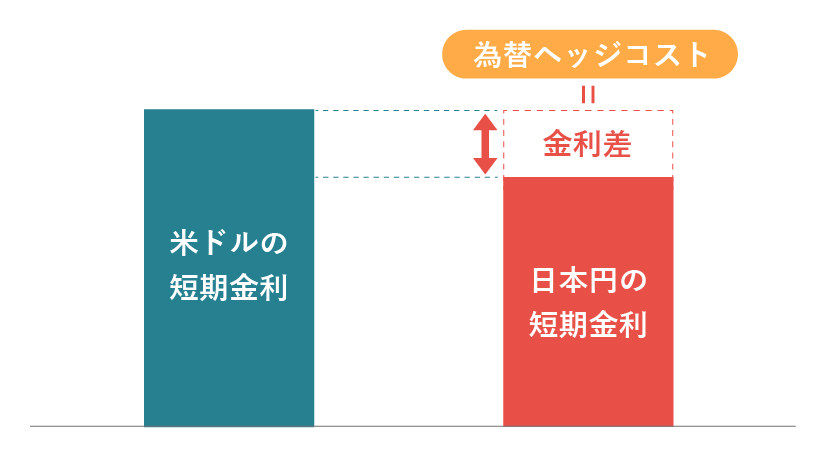

デメリット② 為替ヘッジコストがかかかる

為替ヘッジありの商品を選ぶと為替ヘッジコスト(手数料)が掛かります。

例えばヘッジコスト(年間)が2%だとしたら、投資金額100万円の場合、年間2万円、10年間だと20万円ものコストがかかることになります。

為替ヘッジコストの仕組みとかかり方

事前に運用会社と銀行が為替の予約の取引をする為、ヘッジコストが発生します。一般的にはヘッジコストは、変更する通貨の相手国(米、ユーロ等)との短期金利差で決まります。

例えば、100万円分の投資信託を購入した場合、ヘッジコスト2%というのは、年間で2万円がコストとしてかかるという意味です。そしてこれは、毎日365日、少しずつ引かれることになります。

ただし、基本的にヘッジコストは公表されておらず、パンフレットや購入画面で「ヘッジコスト年◯%」という記載はありません。なぜならば、短期金利によって決まるので定期的に変動していくからです。

まとめ

ここでは為替ヘッジについて詳しく説明しました。

「為替ヘッジなし」と「為替ヘッジあり」はどちらにもメリット、デメリットがありますが、初心者のうちは「為替ヘッジなし」を選ぶのが良いでしょう。

海外資産で運用される投資信託には魅力的なものもありますが、為替が関わってくると、戸惑ってしまう方も少なくないようです。

上記説明を踏まえ自分はどちらが合っているかを見極める必要がありますが、自分で選べないという方はFPに相談してみて下さい。