老後もずっと賃貸ってどうなの?賃貸に住み続けて大丈夫か調べる方法

老後もずっと、賃貸に住み続けるというのはどうなのでしょうか?お金の面とか大丈夫でしょうか?

お金の面は心配ですよね。ずっと賃料を払っていける目処が立っているのであれば、ずっと賃貸に住み続けていても問題ありません。

賃貸に住み続けて大丈夫かどうか、老後のライフプランを検討してみましょう。

この記事で分かること!

- 老後ずっと賃貸に住み続けるメリットデメリット

- ずっと賃貸に住み続けるためのポイント

- 老後もずっと賃貸で大丈夫か確認する方法

- 賃貸と持ち家の比較

老後もずっと賃貸に住むことのメリットデメリット

まずは、老後もずっと賃貸に住み続けることのメリットとデメリットを確認していきましょう。

メリット

比較的簡単に引っ越しすることができる

賃貸の場合、比較的簡単に引っ越しができることがメリットです。老後の前後でライフスタイルの変更があっても、住み替えができます。

持ち家と比べて家のメンテナンス費用がかからない

賃貸の場合は、住居の建て替えや修理に費用がかかりません。持ち家の場合は、住み続けることで老朽化しリフォームや修繕が必要となります。

この時、一度に大きなお金が必要となる場合がありますので、老後にその心配が無いのは大きなメリットと言えます。

デメリット

家賃を払い続けなければならない

賃貸の一番大きなデメリットと言えるのが「家賃」です。老後、収入が少なくなったときに、その収入や貯蓄から家賃を払っていくことは、大きな負担となる可能性があります。

賃貸に引っ越す場合には簡単にいかない可能性がある

メリットに「簡単に引っ越しができる」とお伝えしましたが、高齢になった際の転居では、転居先がなかなか見つからない可能性があります。

高齢者だと、金銭面や健康面から入居を敬遠される可能性があるからです。

※ただし、高齢者でも家を借りられる制度がありますのでご安心ください(後述)

老後もずっと賃貸に住み続けるには、家賃を払い続けられるかどうかがポイント

老後もずっと賃貸で住み続けるのに大切なことは、家賃を払い続けられるかどうかです。

つまり、お金が続きさえすれば、老後もずっと賃貸で暮らし続けることができます。

全国の家賃の平均は5.5万円(参照1)

高齢単身者の支出は住居費を除くと14万円(参照2)

老後、家賃とそれ以外の支出を足すことで、必要なお金が算出できます。上記例でいくと、単身者の老後は毎月約20万円必要となります。

上記の家賃は全国平均です。計算の際は、現在お住まいの賃料を当てはめてみてください。

老後プランの検討をするには、まずは、老後の月収(年金額)と支出を比較し、それで足りるかどうか(足りない場合は不足額)を判断することが必要です。

具体的なプランニング方法は次章で詳しく説明します。

老後もずっと賃貸で大丈夫か確認する方法

老後、安心して賃貸で過ごすためにはいくら必要になるか?を確認していきましょう、

家賃を含めた老後のライフプランを検討することで、老後も賃貸で大丈夫かどうかを確認できます。

老後のライフプランニング手順

- 老後の生活費を計算する

- 老後の収入(年金)を計算する

- 目標金額(不足額)を計算する

- このまま賃貸で老後を過ごせるか検討する

①老後の生活費を計算する

まずは、家賃を含めた老後の生活費を計算しましょう。

以下の例の項目を使って、老後に必要な毎月の費用を計算できます。(老後の生活が想像できない方は、一旦現在の支出を参考に当てはめてみてください。)

– 二人以上世帯の老後の生活費(家賃含む)の例 ※平均値を参照 –

| 家賃 | 14.6万円 |

| 食費 | 6.4万円 |

| 水道光熱費 | 1.9万円 |

| 日用品 | 0.9万円 |

| 被服費 | 0.6万円 |

| 交通・通信費 | 2.7万円 |

| 保険・医療費 | 1.5万円 |

| 教養・娯楽費 | 2.5万円 |

| その他の消費支出 | 5.4万円 |

| 税金・社会保険料など | 2.8万円 |

| 計 | 39.3万円 |

※家賃は23区1LDKの平均相場を参照:CHINTAI

②老後の収入(年金)を計算する

老後の収入は基本的には年金となります。

ただ、年金がいくらくらいもらえるかという計算は複雑ですので、次の4パターンから自分に近いものを選んでみてください

パターン① 会社員✕専業主婦

夫:会社員

妻:専業主婦(10年間会社員)

年金受給額:24.0万円(夫婦合計)

パターン② 会社員✕会社員

夫:会社員

妻:会社員

年金受給額:30.3万円(夫婦合計)

パターン③ 公務員✕公務員

夫:公務員

妻:公務員

年金受給額:33.8万円(夫婦合計)

パターン④ 独身(会社員)

独身:会社員

年金受給額:14.1万円

③目標金額(不足額)を計算する

65歳でリタイアするとして、年金がもらえるのは65歳からです。

90歳まで老後を過ごすとした場合の目標金額(不足額)の計算式は以下です。

※女性の平均寿命は87.5歳 参照:生命保険文化センター

(収入(年金受給額)-支出) ✕ 12ヶ月 ✕ 老後の年数 = 目標金額

ここまでで、老後の収入と支出はある程度算出できたかと思います。収入から支出を引いて、そこに12ヶ月をかけ、最後に老後の年数(ここでは、90歳-65歳=25)をかけると目標金額を算出できます。

賃貸に住む、会社員✕専業主婦の老後資金目標額

不足額(月額) ※収入-支出

= 24.0万円 – 39.3万円 = -15.3万円

年間不足額 ※上記✕12ヶ月

= -15.3万円 × 12カ月 = -183.6万円

老後不足額 ※上記✕25年

= -183.6万円 × 25年(90歳-65歳)= -4590万円

目標額(不足額)は4590万円となりました。

計算すると分かりますが、やはり『家賃』が支出の多くを占めていますね。

さて、不足額をどのような方法で準備していくか。下記の記事で詳しく解説しています。

(タイトルが40代とありますが、全世代で参考になります。)

今のうちに老後の不足分をしっかりと把握して、老後資金準備を早くから始めましょう!

もっと細かく、正確にライフプランを組みたい場合はFPに相談しましょう。また、FPに相談すると、老後資金準備のアドバイスや実行のサポートも受けられますよ。

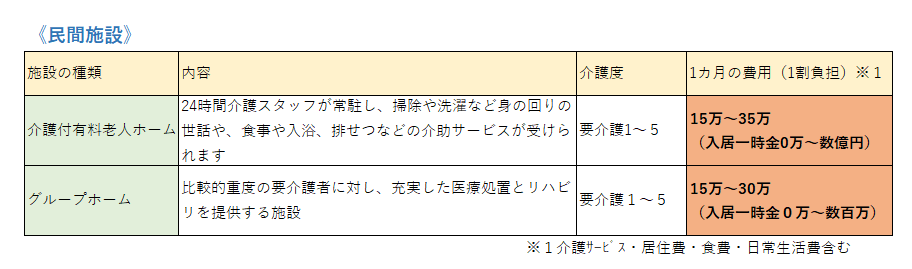

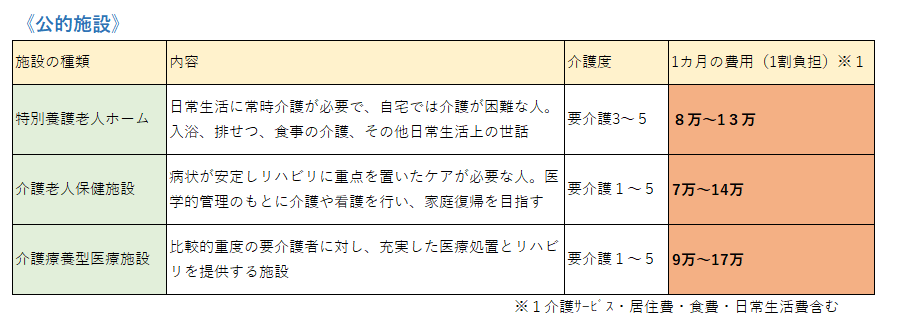

介護状態になった場合はもっとお金が必要

上記は健康で自宅にいる場合です。介護状態になって、施設に入ることも考える必要があります。

以下は主な施設の金額です。民間の介護施設で15万~35万が相場となっています。

④賃貸で老後を過ごせるか検討する

目標金額を確認したら、この金額が達成できそうかを判断しましょう。

もし達成できそうにない場合、いずれかの方法を取る必要があります。

- 持ち家の購入を検討する

- もっと安い家賃の賃貸へ引っ越す

- 家計の見直しを行う

- 老後も働き続ける

賃貸にずっと住みたいとお考えの方は、持ち家を購入する以外の方法を検討してみてくださいね。

賃貸と持ち家の比較

ここでは、賃貸と持ち家の特徴を比較をしてみます。さらには、賃貸に向いている人、持ち家に向いている人を解説します。

賃貸と持ち家の特徴比較

まずは賃貸と持ち家の特徴を比較してみましょう。

| 賃貸 | 持ち家 | |

| 初期費用 | 少ない | 多い |

| ローンリスク | なし | あり |

| 修繕・リフォーム | なし | あり |

| 固定資産税 | なし | あり |

| 管理費(共益費) | あり | あり (マンションの場合) |

| 火災地震保険 | あり | あり |

| 住み替え | 簡単 | 難しい |

| 資産価値 | なし | あり |

| 相続問題 | なし | 可能性あり |

賃貸・持ち家、それぞれに向いている人

賃貸に向いている人、持ち家に向いている人をまとめてみました。

賃貸に向いている人

- 住宅ローンを抱えたくない人

- 一ヵ所にとどまらず身軽に引っ越しがしたい人

- 地方、海外移住に興味がある人

- 住居の維持管理やメンテナンスが面倒な人

- 資産を遺したくない人、独身の人

持ち家に向いている人

- 住宅ローンを老後までに完済できる人

- 家の内装や外観にこわりたい人

- 安定、安住したい人

- 資産を遺したい人

賃貸で住み続けられる制度や住宅の紹介

賃貸にずっと住むことのメリットの一つに「簡単に引っ越しすることができる」ことを上げましたが、そもそも、家主が高齢者には部屋を貸したがらないではないか?と不安に思っている人もいるでしょう。

下記のような理由で高齢者には貸したがらないのが現状です。

<理由>

- 連帯保証人や身元引受人がいないから

→年金生活なので家賃を踏み倒されるリスク

→残置物の撤去費用や原状回復費用もかかる - 認知症になって判断機能が衰え、部屋を汚される可能性があるから

- 孤独死となった場合、消毒・消臭・清掃費用は家主の負担

- 事故物件となる場合のリスク

でも大丈夫です。高齢者でも家を借りられる制度があります。

保証人の代わりになる制度「家賃債務保証制度」

保証人がいないと貸してくれない。しかし、現役で働いている保証人を探すことは、独身ですとさらに難しいです。

「家賃債務保証業者登録制度」とは、部屋を借りる際に必要な「連帯保証人」を「家賃債務保証業者」が代わりに引き受ける制度です。

この制度を利用することで、連帯保証人がいなくてもお金を払えば保証人の代わりをしてくれ借りやすくなります。

高齢者が安心して居住できる高齢者向けの住宅

高齢になると、階段はおっくうになります。段差でつまずいで骨折となると、そこから介護状態になるは話もよく聞きます。トイレやお風呂に手すりがあると安心です。

バリアフリーとなっている住宅や、物件によっては生活援助員が常駐し生活相談や緊急時の対応もしてくれるといったサービスがついている高齢者向けの賃貸住宅があります。

シルバーハウジング

住宅施策と福祉施策の連携により、高齢者等の生活特性に配慮したバリアフリー化された公営住宅です。生活援助員(ライフサポートアドバイザー)による日常生活支援サービスの提供があります。

高齢者世帯向けの公的賃貸住宅の供給事業です。主体は地方公共団体、都市再生機構(UR)、住宅供給公社です。

日常生活支援サービスはありますが、介護士がいるわけではないので、基本、自立した高齢者向けです。生活援助員にかかる費用は国・地方自治体などから支援がでています。

入居条件があります!

- 自治体運営の場合は収入がない人向け

(年収が一定以下であること) - 都市再生機構(UR)運営の場合はある程度収入がある人向け

(世帯月収が33万円または単身の場合25万円以上であること。また一定の貯蓄額があること)

残念ながらこちらの公的な住居は保証人が必要な場合が多いです。自治体によって違うので確認してみて下さい。

サービス付き高齢者向け住宅

「サービス付き高齢者向け住宅」とは、高齢者単身・夫婦世帯が居住できる賃貸等の住まいです。

住宅としての居室の広さやバリアフリーの設備も整っている上に、ケアの専門家による安否確認や生活相談サービスもあります。

あくまでも”住宅”なので、有料老人ホームと比べると、比較的経済的なところが多いです。

また入居の中心は、要介護度の低い方や要支援の方となっています。

保証人や身元引受人が必要なところもあれば不要(要相談)のところもあります。

民間事業者ですから、方針などが各事業者によって違うのでしょう。

下記のように検索システムがあるので、あらかじめ調べておくとよいでしょう。

サービス付き高齢者向け住宅の情報提供システムです。参考にしてみてください。

まとめ

老後、賃貸で住み続けことが出来ることを説明してきました。

いろいろな制度があり、賃貸でも住み続けることがわかりました。

とはいえ、やはり「お金」です。しっかりと今のうちに老後のプランニングをしておきましょう。

一人ではなかなか難しいかもしれません。老後のプランはお金の専門家FPに相談してください。

ライフプランシミュレーションもしてくれますし、どうすればいいか、一緒に考えてくれますよ。

そして、賃貸でも安心してくらせるHappyな老後にしましょう。