既にNISA始めている人必見!知らなきゃ損するNISA恒久化のデメリットと回避策

新しいNISAが始まり、恒久化されると聞きました。何かデメリットはあるのでしょうか?

2024年から始まる新しいNISAは基本的にデメリットはありません。

一般NISAではロールオーバーができなくなることはデメリットではないですか?

ロールオーバーができなくなるので、一般NISAで購入している商品は非課税期間は最大で5年となります。しかし、一般NISAで購入した分を一度売却してから新しいNISAで買い直しををすれば、非課税期間は無期限となりますので、手間はかかりますがデメリットにはならないと言えるでしょう。

新しいNISAは現行NISAよりも内容が拡充されますので、有効活用していきましょう。

この記事でわかること

- 現行NISAから新しいNISAへの変更点

- 既に現行NISAを始めている方向けの新しいNISAの注意点

新しいNISAは制度が恒久化されメリットが拡大!現行NISAとの比較

2024年から「新しいNISA」が導入されます。

現在のNISA制度が拡充・恒久化されるので、基本的にデメリットはありません。

新しいNISAの主な変更点は以下の4つです。

①1つの口座で2つの投資枠が使える

新しいNISAでは成長投資枠とつみたて投資枠を一つの口座で管理することとなり、併用できます。

従来の制度では一般NISAかつみたてNISAのいずれかしか利用できませんでした。

- 成長投資枠・・・旧一般NISAのイメージ

- つみたて投資枠・・・旧つみたてNISAのイメージ

②投資可能期間が恒久化される

投資可能期間が恒久化され、いつでも投資が可能になります。

従来の制度では、投資可能期間は以下の通りでした。

- 一般NISA:2028年まで

- つみたてNISA:2042年まで

③非課税期間が無期限になる

非課税期間は無制限になります。

従来の制度では、以下の期間が設定されていました。

- 一般NISA:5年

- つみたてNISA:20年

仮に、20歳で購入し90歳まで保有すれば非課税期間は70年となります。

④年間投資上限額が増える

年間投資上限額が以下の通りとなります。

- 成長投資枠:240万円

(一般NISA:120万円) - つみたて投資枠:120万円

(つみたてNISA:40万円)

両方を併用すると年間で360万円まで購入することが可能です。

参考:日本証券業協会|2024年以降のNISAに関するQ&A

その他の変更点も基本的には内容が拡充され、現行NISAよりも使いやすい制度になりメリットが大きくなっています。

NISA恒久化のデメリットとなりうるロールオーバーの取り扱い

2024年から新しいNISAが始まる事に伴い、一般NISAで認められていた「ロールオーバー」という選択肢はなくなりました。

従来は、ロールオーバーによりNISAの非課税期間を5年延長できたのですが、同じように、非課税期間を延ばすためには、「一度売却してから新しいNISAで買いなおし」をする必要があります。

ただし、新しいNISAで買いなおすことにより、非課税の期間を無期限にすることができるので、従来のロールオーバーをするよりもメリットが大きくなります。

ロールオーバーとは

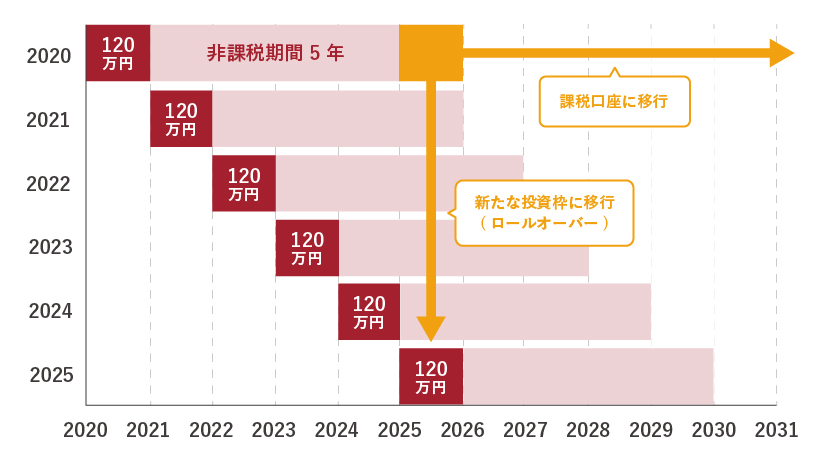

ロールオーバーとは、一般NISA口座の非課税期間(5年間)が終了したあとに、金融商品を翌年の非課税投資枠へ移管することです。

例えば、2020年に一般NISAで購入した株式や投資信託は、2024年の12月末で非課税期間が終わります。

それを翌年2025年の非課税枠に移す(ロールオーバーする)ことでさらに5年間(2029年12月末まで)の実質10年間の非課税運用ができました。

NISAで保有している商品を売却して、新しいNISAで買いなおす際の3つの注意点

NISAで保有している商品を売却して、新しいNISAで買いなおせば非課税の期間を無期限にすることができ、実際には旧制度のロールオーバー以上のメリットがあります。

しかし、この買い直しの際にデメリットが起こる場合がありますので、対策も含めて説明していきます。

一般NISAで購入した全ての人に起こるデメリットではありません。状況としては限定的ですし、対策もありますので確認していきましょう。

新しいNISAで買いなおすのに販売手数料(購入時手数料)がかかることがある

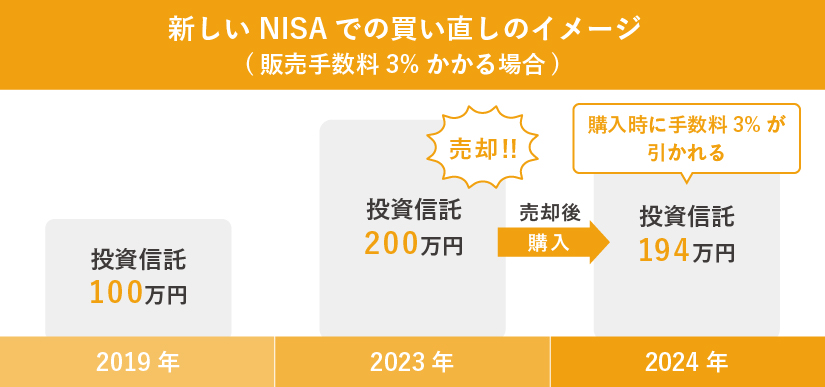

新しいNISAで買いなおしをする場合、新たに販売手数料がかかる場合があります。

買い直しをするというのは「持っている商品を一度売却し、再度新しく購入する」ということです。

そのため、新しく商品を購入するときに販売手数料がかかる場合は、その分投資の元本が少なくなってしまいます。

下記のように、ロールオーバーは手数料がかからず全額非課税での運用を5年間再延長することができます。

しかし、新しいNISAで買いなおす場合は販売手数料分、投資の元本が減ってしまいます。

デメリットへの対策

ネット証券会社等、販売手数料が無料の金融機関を選べばこのデメリットはなくなります。

さらにロールオーバーでは最大でも5年間の延長しかできませんが、新しいNISAで買いなおしをすると非課税期間も無期限になるのでメリットも大きいです。

ロールオーバーの手続きに比べ、買い直しの方が手間はかかる

ロールオーバーの場合、ロールオーバーを選択する旨の書面にサインをするだけで手続きが完了しました。

しかし買い直しの場合は一度売却の注文を入れ、その後もう一度、投資信託を再度注文するという手続きが必要です。

現行NISAと新しいNISA口座の金融機関を変更する場合には、下記の手続きも併せて必要になります。

- NISAの金融機関変更の手続き(新規の口座開設も必要)

- 売却代金を新しいNISA口座がある金融機関へ振り込み

ロールオーバーの手続きと比べると買い直しの方が手続きはやや増えます。

しかし、1つ1つの手続き自体は難しいものではありません。

買い直しで非課税期間が無期限になることを考えればデメリットは少ないでしょう。

金融機関変更について詳しくはこちら

新しいNISAで年間240万円以上の買い直し(購入)はできない

一般NISAの商品を一度売却し新しいNISAで買いなおす場合、一回で買える金額の上限は240万円以内です。

成長投資枠の年間の投資上限額は240万円なので、それ以上買い直したい場合は翌年以降の成長投資枠で買う必要があります。

例えば、一般NISAで購入した投資信託が時価300万円になっていた場合、全額売却して300万円分を一度に新しいNISAで買い直しすることはできません。

240万円分は今年の枠で買えますが、残りの60万円は来年まで新しいNISAで買い直しはできません。

デメリットへの対策

120万円の投資信託が5年で240万円以上の価格になることはかなりレアケースだと思いますので、多くの方はあまり気にされなくて良いデメリットだといえます。(年平均利回り14%以上必要)

もしこのデメリットに該当する方は、超えた分はつみたて投資枠を利用することを検討しても良いでしょう。

一般NISAで購入しているものと同じ投資信託を、新しいNISAで買い直しできないこともある

現在、一般NISAで投資している商品と同じ商品を新しいNISAで買い直しできない場合もあります。

なぜなら、新しいNISAの『成長投資枠』では、購入できる商品が一部除外され、条件に合ったものしか購入できなくなったからです。

成長投資枠で購入できる商品の条件

※2023年までの一般NISAでは、成長投資枠で除外されるような株式や投資信託も購入することが出来ます

※つみたて投資枠で購入できる商品は、つみたてNISAの商品が引き継がれます

参照:金融庁|新しいNISA

そのため、現在一般NISAで購入している商品が、新しいNISAの成長投資枠で除外される商品だった場合、新しいNISAでは購入できないという場合もあります。

デメリットへの対策

基本的に、除外される商品は初心者向きとはいえないものや、安定的な資産形成には向かないもの、長期的に見て利益が出にくいもの、などです。

同じ商品が買えないことをプラスに捉え、対象商品の中から自分に合った商品を探してみることをお勧めします。

判断に迷う方はIFAに相談してみてください。

まとめ

新しいNISAは現在のNISAやつみたてNISAに比べて基本的にデメリットはありません。

これから、始めようという方にとっては問題がありませんが、既にNISA口座で資産運用を始めている方は、ロールオーバーができなくなることに対しての対応が必要です。

特に2019年に一般NISAで購入している商品は今年2023年末で非課税期間が終わりますので、非課税期間を延ばすためには対策が必要です。

新しいNISAの制度にうまく移行するために一度IFAに相談してみることをおすすめします。