家を買う前に!住宅購入とローン相談はファイナンシャルプランナーへ

モデルルームを見に行きそこで相談したら、あなた位の年収ならこの家が買えますよ、と言われました。素敵な家だし、このまま買って良いでしょうか?

ちょっと待ってください!

家の購入は、ファイナンシャルプランナーにマネープランを相談してからでも遅くありません。

住宅購入で重要なことは、“いくらの物件が買えるか”ではなく、“いくらなら返済していけるか”です。

でも、モデルルームにいたファイナンシャルプランナーに相談しましたよ?

住宅購入やローンの相談は、モデルルームにいるファイナンシャルプランナーではなく、『独立系ファイナンシャルプランナー』をおすすめします。その理由を詳しく解説しますね。

この記事で分かること!

- ハウスメーカーや不動産会社での相談を勧めない理由

- 住宅購入やローン相談はファイナンシャルプランナーに相談しよう

- 住宅購入の相談前に考えることや確認するべき内容

- 住宅ローンで最も重要な、変動金利か固定金利かについて

住宅購入前には必ずファイナンシャルプランナーに相談しよう

住宅購入の前には、必ずファイナンシャルプランナーに相談しましょう。

更に言うと、相談は独立系ファイナンシャルプランナーにすることをおすすめします。

まずは、住宅購入時になぜファイナンシャルプランナーに相談する必要があるのかを見ていきましょう。

住宅購入前にはファイナンシャルプランナーに相談してマネープランを建てよう

住宅購入を検討したら、必ずファイナンシャルプランナーに相談し、マネープランを建てましょう。

繰り返しになりますが、住宅購入では、“いくらの物件が買えるか”ではなく、“いくらなら返済していけるか”がとても重要です。

マネープランを建て、返済計画に問題ないことを確認しないと、返済が滞ってしまったり、返済に追われて他の重要なことにお金を使えない、ということになりかねません。(詳しくは後述)

このマネープランを建てるために、住宅購入を決める前にはお金のプロ、ファイナンシャルプランナーに相談しましょう。

【相談事例】 返済負担率だけで計算されてしまっていた

不動産屋さんの商談コーナーで、住宅ローンシミュレーションをしてもらった方が、FPである私の元に相談にいらっしゃいました。

「年収700万円だが、返済負担率から、7600万円のローンが組めるといわれた。毎月返済額は20万円。今の家賃は9万円。本当に大丈夫?」

返済負担率の範囲内なので、7600万円まで借りられると言われたのですね。

返済負担率だけで借入額を計算するのは危険です。

毎月ちゃんと払えるのか?むしろ、毎月返済額からいくらまで借り入れできるかを計算した方が良いと伝え、住宅購入計画を再度、一緒に検討することにしました。

住宅購入の相談は独立系ファイナンシャルプランナーへ!

住宅購入の相談は、”独立系”ファイナンシャルプランナーに行きましょう。

独立系ファイナンシャルプランナーとは、中立な立場を保ち、あくまでも第三者目線でアドバイスを行うFPのことです。

本当に返済をしていけるのか?この返済計画で今後のマネープランは大丈夫なのか?などを総合的に判断し、住宅購入を慎重に検討していきます。

実は、ファイナンシャルプランナーには大きく2つの種類があります。ここはとても大事です!

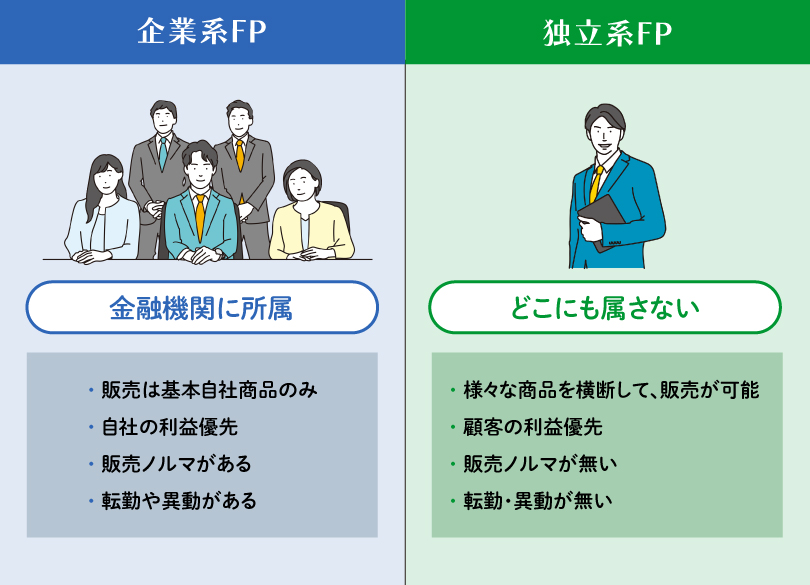

『企業系FP』と『独立系FP』の違い

ファイナンシャルプランナーは大きく「企業系」と「独立系」に分かれます。

銀行や保険会社、証券会社などの金融系の企業に勤めているファイナンシャルプランナーを「企業系FP」と呼びます。

※不動産会社やハウスメーカーに所属するファイナンシャルプランナーは「企業系FP」です。

一方、どこの企業にも属しておらず独立したファイナンシャルプランナーを「独立系FP」と呼びます。

このように、独立系ファイナンシャルプランナーであれば、無理に購入を勧めたりはしませんし、住宅購入の是非や、購入タイミングのアドバイスなども第三者目線から行うことができます。

展示場やモデルルームの「FP相談会」の裏側

最近では展示場やモデルルームにファイナンシャルプランナーがいて、「FP相談会」などを実施しています。

このファイナンシャルプランナーはハウスメーカーや不動産会社と提携していることがほとんどです。つまり、企業系FPですね。

このファイナンシャルプランナーは、住宅購入の後押しが大きな役割だったりします。

独立系ファイナンシャルプランナーに住宅購入相談する3つのメリット

ここでは、住宅購入相談を独立系ファイナンシャルプランナーにすることのメリットを3つみていきましょう。

- 将来のライフイベント全体を考えてアドバイスしてくれる

- その人に合った最も効率の良い住宅購入計画を考えてくれる

- 住宅以外のお金の相談も気軽にできる

住宅購入だけでなく、将来のライフイベントも考えてアドバイス

独立系ファイナンシャルプランナーなら、住宅購入やローン”だけ”を考えるのではなく、将来のライフイベントも考えてアドバイスを行います。

例えば、

- 教育費はいくらかかるか

- 老後資金はいくら必要か

- 現在の預貯金と今後の年間収支はどうなっていくか

これらを考えずに住宅ローンを組んでしまうと、「○○に必要なお金が足りない!」となってしまう可能性があります。

今後おこりうるライフイベントをふまえて、毎月の返済額はいくらだったら無理なく返済していけるのか、を考えなくてはいけません。

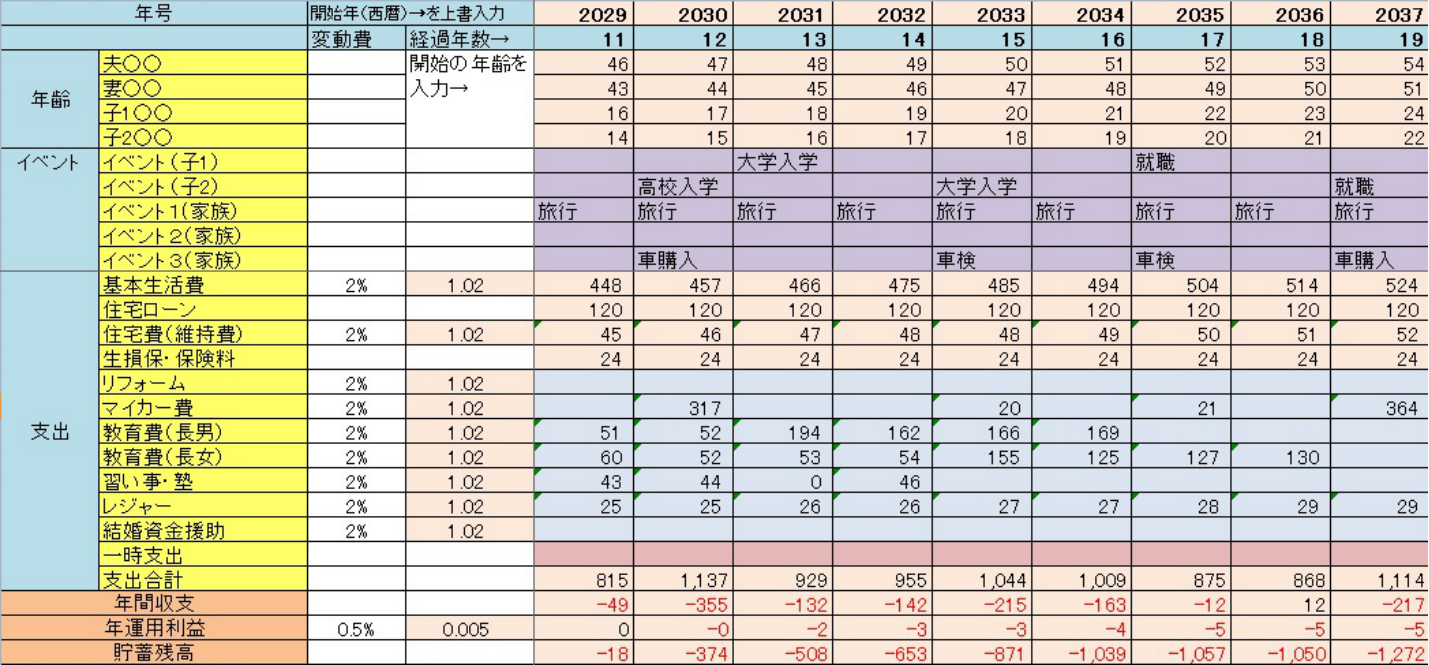

その際、場合によっては「ライププランシミュレーション」を作成し、アドバイスを行います。

“毎月問題なく払っていけるのか?”を具体的に考える上で、このライフプランシミュレーションがとても役立ちます。

ーライフプランシミュレーションイメージー

ここまでやってアドバイスを行うのは、独立系ファイナンシャルプランナーの強みと言えるでしょう。

【相談事例】家族の人数で広い家を勧められた

15歳と13歳と11歳の子どもがいる5人家族です。不動産会社の人から『お子さんが3人なら、4LDKは必要です』と言われました。支払いが不安です…。

子供一人一人に部屋を用意するならたしかに4LDKは欲しいですね。でもこのケースの場合は、

上の子があと3年で大学に行き、家を出るかもしれません。

また、就職で7年後には家を出るかもしれません。

今のことだけではなく、先の事を十分に考えて家の広さを考える必要があります。

子供たちの成長と、それに伴って変わるライフスタイルも考慮に入れ、イチから購入計画を練ることにしました。

一番効率の良い、お得な住宅購入計画をアドバイス

一番効率のいい(つまりお得な)住宅購入計画をアドバイスできるのも独立系ファイナンシャルプランナーに相談することのメリットの一つです。

住宅ローンは長期間に渡りますし金額も大きいですよね。

住宅購入の計画では、少しでも金銭的な負担を減らせるよう、様々な工夫をする必要があります。

例えば、

- 住宅ローン減税も視野にいれ年間収支はどうなるか

- 繰り上げ返済はどうすればいいか

- 今入っている生命保険と団信との関係はどうするべきか

- 固定金利と変動金利はどちらがいいのか、あるいは変動金利の上昇における固定金利との比較

- 団信で3大疾病付、七大(八大)疾病付と生命保険・医療保険との兼ね合い

実は住宅購入において、こういったことを考えることで、”お得にできるかどうか”が決まります。

更にこれらのベストな選択は、人それぞれ異なります。

独立系ファイナンシャルプランナーであれば、”あなただけのベストな(最もお得な)住宅購入計画”をアドバイスできます。

こういったことを検討するのは、独立系ファイナンシャルプランナーが得意とするところです。

住宅購入以外のお金に関する相談も可能

最初は住宅購入の相談を独立系ファイナンシャルプランナーにしたとしても、住宅を検討中、そしてその後も、住宅購入以外のどんなお金の相談でもすることが可能です。

例えば、

- ローンの支払が少しきつくなってきたから家計の相談をしたい

- 家族が増えたから保険を見直したい

- お金に余裕が出てきたから資産運用を考えたほうがいい?

住宅購入相談をきっかけに何でも相談できるファイナンシャルプランナーに出会えたら、今後の人生がより豊かになるかもしれません。

何度でも無料で相談ができ、気軽に相談できる独立系ファイナンシャルプランナーも存在しています。

そういったファイナンシャルプランナーに出会えると、とても心強いですよ。

独立系ファイナンシャルプランナー(事務所)の探し方

実は、独立系ファイナンシャルプランナー事務所はそれ自体数が少なく、探すのはとても難しいです。

しかし、探す方法は確かにあります。

独立系FP事務所の探し方は大きく分けて2つあります。

- インターネットでさがす

- 独立系FP事務所が開催しているセミナーに参加する

詳しくはこちらの記事に書いていますのでぜひお読みください。

私達が所属するファイナンシャルプランナー事務所は、何度でも無料で相談を請け負う独立系ファイナンシャルプランナーです。

お気軽にご利用ください → 無料相談はこちらから

住宅購入の際にファイナンシャルプランナーに相談すべきこと

住宅購入前にはファイナンシャルプランナーへ相談することが大事とお伝えしてきました。

ここでは、住宅購入において、ファイナンシャルプランナーに相談しておくとよいことをまとめました。

住宅購入関係

- マンションか戸建てか

- ずっと住むのか、売却あるいは賃貸にするのか

- 頭金はどれくらいにするべきか

頭金については以下の記事もぜひお読みください

住宅ローン関係

- 住宅ローンの金利の種類(変動金利と固定金利)

- 返済方法(元利均等と元金均等)

- 返済負担率

- 住宅ローンの諸費用

- 保証料

- 団信(3大や七大(八大)疾病つきにするか(金利上乗)

税金や保険 その他の事

- 固定資産税

- マンションなら管理費 修繕費(途中で上がるとか、追加の修繕費かかる場合あり)

- 火災保険、地震保険

- 住宅ローン控除

相談のポイント!

FPに相談に行ったら、住宅購入以外のことも相談して大丈夫です。むしろ、返済計画に関わる大事なことなので、お金についてのことは、ぜひ何でも相談してみてください。

相談に行くときは事前に

- 上記関連の資料

- 返済シミュレーション(もらっている場合)

- 物件情報

- 年収のわかるもの

- 収支のわかるもの(家計簿など支出のわかるもの)

などを準備、持参すると話はスムーズに進みますよ。

住宅ローンの相談で最も大事なことは、変動金利か固定金利か

住宅ローンを考える際に大事な「変動金利」と「固定金利」について解説します。

返済計画に大きく関わる重要な部分なので、こここそよくファイナンシャルプランナーに相談して検討することをおすすめします。

住宅ローン相談では変動金利か固定金利かをよく相談しよう

住宅の購入を決意した後は住宅ローンを考えなくてはいけません。

その時に最も考えなくてはいけないのは、「変動金利」か「固定金利」かです。

この違いをきちんと理解しないまま住宅ローンを組んでしまうと、返済計画が狂ってしまいます。

ここは特にファイナンシャルプランナーにしっかりと相談して決めることをおすすめします。

変動金利と固定金利とは

変動金利

金利が変動する金利タイプのこと。半年ごとに金利が見直しされる。しかし半年後に返済額がすぐにあがるのではなく、5年間は変わらない。6年目に返済額が変わるがこれまで毎月払っていた返済額の、最大1.25倍が上限。

上限はあるものの、金利が上昇すると、利息割合が増えるので、その結果なかなか元本が減らず利息ばかり支払う事態になりかねない。

全期間固定金利

最初から最後まで金利がかわらない。 返済額がずっとかわらないので計画が立てやすい。

固定金利期間選択型

当初から一定期間の金利はかわらない。期間は3年、5年、10年など選択。 期間が短いほうが金利は低い。期間が終了したらその時の金利が適用。

変動金利と違い上限がないので、期間終了後、返済額が急に増加する場合がある。

金利状況は常に最新のものを確認しよう

住宅ローンを組む際には、最新の金利を確認しましょう。

現在(2023年1月)の金利状況は以下です。

2023年1月現在の住宅ローン金利は

・固定金利 … 年1.680%~年3.270%(フラット35、返済期間21〜35年)

・変動金利 … 0.289%〜(2023年1月の最低金利)

変動金利が低く、魅力だと思うかもしれませんが、この先金利がどうなっていくかを見極めなければいけません。

そしてそれを予測するのは大変難しいです。

銀行は変動金利を勧めてくることが多い

友人が住宅ローンの相談に銀行に行った時の事。

銀行の担当者は固定金利の案内は何一つせず、当然のように変動金利を勧めてきたそうです。

固定金利も考えていると話しましたが、最後まで固定金利の書類は出してくれなかったそうです。

銀行でも全期間固定のフラット35も取り扱っている銀行もあります。

しかし、変動金利のほうが目先の返済額は少なくて済みますし、金利を低くして「当行で借りて」となるわけです。

ですので、変動金利を勧めてくるようです。

【相談事例】 変動金利の最低金利で計算されていた

こちらも不動産会社の商談コーナーで住宅ローンシミュレーションをしてもらい、その結果を持って相談にいらっしゃいました。

最低金利の0.45%の変動金利で計算してもらった結果、月の返済額は今の家賃とかわらない。ここ数年、金利は上がっていないから大丈夫と言っていた。これなら払っていけそう。

今までは金利があまり上がっていないかもしれませんが、これから35年間、金利が上がらないという保障はありません。

毎月の返済額がギリギリの場合は、金利が上がったら払えなくなってしまいます。

金利上昇も考えて、変動にするのか固定にするのか考えるべきです。

この方が適しているのは「固定金利」か「変動金利」か。

再度、住宅ローンのシミュレーションを行いました。

住宅ローン相談についての詳しい記事は以下もぜひ参考にしてみてください。

まとめ

住宅は人生最大のお買い物。

家族の人生を左右すると言っても過言ではありません。

後悔のない住宅購入には、第3者に相談したり意見を求めることが必要です。

相談はぜひ、第三者目線からアドバイスのもらえる独立系FPに行ってみましょう。

あなたとって、最高のマイホームを手に入れられる結果となることを願っています。