豊かな人生を送るために、自分にあったライフプランセミナーの選び方

社会人になったタイミング、出産したタイミング、住宅を購入するタイミングなど・・

考える場面は人それぞれですが、「そろそろ将来の事を考えた方が良いかしら?」なんて思った経験、ありませんか?

将来を予測して、いつ、どんなライフイベントを迎えるかを考え、人生の計画を立てることを「ライフプラン」といいます。

現在、このライフプランについて手軽に学べる「ライフプランセミナー」が様々なところで開催されています。

しかし、人それぞれ考え方や置かれている状況によってライフプランが多種多様であるように、ライフプランセミナーの内容も主催者によって様々です。

そのため、参加するセミナーを間違えてしまうと「自分には必要のない・関係がない」セミナーにばかり参加してしまう可能性があります。

この記事では、ご自身に必要なセミナー内容がわかるように、ライフプランセミナーで学べる事や、主催者別のセミナー内容について解説していきます。

ライフプランセミナーで学べる3つのこと

様々なライフプランセミナーが開催されていますが、基本的にどのライフプランセミナーでも以下の3つの内容で構成されていることが多いです。

①ライフプランニング

②ライフイベントにかかる費用目安や計算方法

③ファイナンシャルプランニング

この3つを軸に、「新社会人向け」「住宅購入者向け」「50代向け」といった形で対象者を限定して開催しているセミナーも多いです。

では、それぞれどのような内容が学べるのか解説していきます。

ライフプランニングとは?

ライフプランとは人生の計画です。

人生の中で、いつ、どんなライフイベントを迎えるかを考え、人生の計画を具体的に立てることをライフプランニングといいます。

セミナーでは、具体的に「どのような老後を送りたいのか」「子供の教育プランはどのようにしたいのか」「将来はどのようなキャリアアップをしていきたいのか」といった事を考えて、書き出すワークショップ型の内容が多いです。

実際にイメージして書き出すことで、ご自身の価値観がわかります。

また、夫婦で参加するタイプのセミナーでは、夫婦での価値観を共有することが出来ます。

ライフイベントにかかる費用目安や計算方法

続いて、先々訪れるライフイベントに関して、実際にどれくらいの費用がかかるのか、またはその計算方法を学びます。

セミナーに参加しなくても、雑誌やインターネット等で調べれば、ライフイベントにかかる費用の情報は手に入るでしょう。

しかし、セミナーでは費用目安だけでなく助成金や優遇制度等を紹介してくれる事もあります。

このような制度は、年々改変されていくものなので最新の情報を入手するという点でもセミナーに参加するメリットがあるといえます。

また、公的年金の計算方法や、住宅ローンの借入額計算などをワークショップ形式で取り入れているセミナーもあります。

ファイナンシャルプランニング

ライフプランニングよりも重要なのがファイナンシャルプランニングです。

ライフプラン上で発生するライフイベント費用について、具体的にどのような方法で資産を作っていくのか計画を立て、そして実行することをファイナンシャルプランニングといいます。

セミナーでは、ファイナンシャルプランニングに必要な資産形成や資産運用の方法を学ぶことが出来ます。

この内容は、主催者によって大きく違いが出る部分といえるでしょう。

例えば、生命保険会社が主催するライフプランセミナーでは「保険」を使った資産形成や資産運用を学ぶといった内容になります。

なかには、資産運用の基礎知識を学べる内容を取り入れてるセミナーもあり、資産運用初心者の方にオススメのセミナーです。

ライフプランを実行するための方法や手段を学ばなければ、計画は夢のまま終わります。そのため、ファイナンシャルプランニングを学べないセミナーに参加してもあまり意味がありません。

ライフプランセミナーに参加する必要性

低金利の影響で預貯金は増えない

低金利の今、預貯金などの安定商品と言われるものは金利が低くてほとんどお金が増えません。

ご自身の夢や目標を実現するためには、貯めるだけではなくて増やすことが必要となってきます。お金を効率よく増やすために資産運用をすることが必要です。

少子化と高齢化により年金受給額が減る??

日本の年金制度は賦課方式といい、高齢者の受け取る年金を、働いている人たちが支払う保険料で賄うシステムです。

賦課方式のもとで高齢者の年金を維持しようとすると、現役世代の保険料負担が増えます。現役世代の保険料を減らすと、高齢者の年金が減ってしまいます。

つまり少子高齢化は賦課方式の年金のシステムにとってマイナスです。

老後資金については、今から準備を始めることが大切です。

<参考記事>

【年金早見表】働き方別に受給額が分かる!年金の将来と老後対策3選

夫婦の年金受給額を早見表で!年金の未来と就業パターン別の老後対策

ファイナンシャルプランニングを独学で学ぶのは難しい

ライフプランセミナーに参加する必要性は、ファイナンシャルプランニングに必要な資産形成や資産運用について学ぶ点にあります。

なぜなら、資産形成や資産運用には専門的な知識が必要であり、独学で学ぶには時間がかかりすぎるからです。

例えば、インターネットで検索すると、ライフプランニングのシミュレーションツールはたくさん出てきます。

ですから、簡易的なシミュレーションであれば誰でもライフプランニングすることは可能です。

しかし、そのご自身の計画を、「具体的にどのような方法で実現していくのか」「どの方法が効率が良く自分にあっているのか」といった事まではわかりません。

これには、資産形成や資産運用の知識や技術が必要となります。

お金の基礎知識だけでなく、続々と発売・変更される金融商品や制度、法律についてまでもを独学で学ぶことは大変ですよね。

ライフプランセミナーに参加することで、これらを効率よく学ぶことが出来ます。

せっかく立てたライフプランを計画だけで終わらせないためにも、ファイナンシャルプランニングについて学び、夢や目標を実現させましょう!

⇒【FP流】正しいマネープランの立て方。無料シミュレーション付

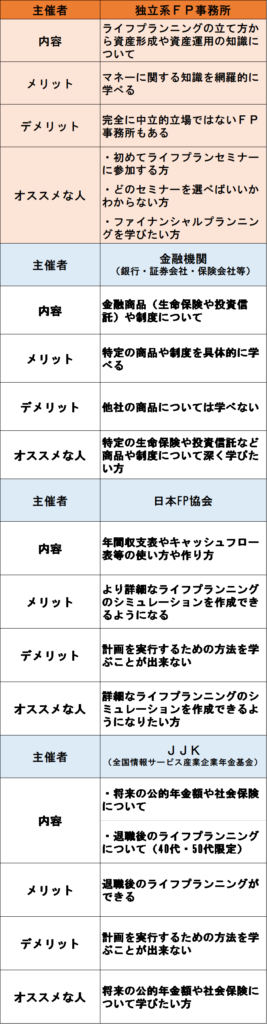

主催者毎のセミナー内容の違い

講師がFPでも主催者によってセミナー内容に違いがありますので、いくつかご紹介します。

ライフプランセミナーに参加する際はまず、ファイナンシャルプランナー(FP)が講師のセミナーを選ぶのが基本となります。。

FPはライフプランニングやファイナンシャルプランニングのプロであり、資産形成や資産運用の知識も一通りあります。

ライフプランニングだけを重点的に学びたい方は、FP協会のような非営利団体主催のセミナーに参加されると良いでしょう。

また、特定の生命保険について学びたい、投資信託について学びたいという方は、その金融商品を取り扱っている金融機関主催のセミナーに参加されることをオススメします。

初めてセミナーに参加する方、どのセミナーが良いかわからない方、ファイナンシャルプランニングを学びたい方は、独立系FP事務所主催のセミナーに参加してみましょう。ライフプランの立て方から、資産形成や資産運用の知識を網羅的に学ぶことが出来ます。

セミナー参加時の注意点

金融機関(保険会社・銀行・証券会社など)主催セミナー参加時の注意点

主催者が特定の金融機関の場合、その金融機関で取り扱っている商品の話しかしてもらえません。

例えば、A生命主催のライフプランセミナーであれば、A生命で取り扱っている商品については具体的に説明されますが、他社の商品説明はされません。

住宅ローンについても同様の事がいえます。

そのため、ある程度他社の商品も頭に入れてから参加したほうがいいでしょう。

他社商品とも比較して話をしてほしい場合は、独立系FP事務所主催のセミナーに参加されることをオススメします。

非営利団体主催セミナー参加時の注意点

FP協会のような非営利団体主催のセミナーは、抽象的な内容が多いです。

ですので、具体的な金融商品について学びたい方や商品を紹介してほしい方には物足りない内容となる可能性があります。

独立系FP事務所主催セミナー参加時の注意点

独立系FPは、特定の金融機関に所属していない中立的な立場というのが魅力的ですが、なかには完全に中立的な立場で講演していないセミナーもあります。

例えば、特定の金融機関や企業とタイアップしているような場合が該当します。

この場合、中立的な立場と明示しながら、特定の金融商品に偏った内容になっている可能性がありますので注意しましょう。

まとめ

ライフプランニング・ファイナンシャルプランニングは行動して初めて意味があります。

知識をつける、手法を学ぶという意味でセミナーに参加することは有効です。

しかし、セミナー参加者の中には勉強だけして満足してしまうという方がいますがこれでは、何も実現しません。

この記事を読まれた方は、是非セミナー参加だけで終わらせず夢や目標を実現するために行動してみてください!