iDeCoや退職金は受け取り方の工夫で税金や老後の様々な費用を削減可能

iDeCoや退職金は、”受け取り方”で税額が変わると聞きました。一番お得に受け取るにはどうしたらよいでしょうか?

「一時金」で受け取るか「年金」で受け取るかで、税金額などが変わってきます。一般的には『一時金』が有利ですが、中には『年金』が良いケースもあります。

詳しく見ていきましょう。

この記事で分かること!

- iDeCoや退職金を「一時金」で受け取った時の税金の仕組み

- 「一時金」で受け取った方がお得なケース

- 「年金」で受け取った方がお得なケース

- iDeCoや退職金を「年金」で受け取った時の税金の仕組み

iDeCoや退職金を「一時金」で受け取ったときの税金の仕組み

iDeCoや退職金の受取額は所得となり、所得税がかかります。

iDeCoや退職金を一時金で受け取るとどうなるのでしょうか?

iDeCoや退職金を「一時金」で受け取ると『退職所得』になる

iDeCoや退職金を一時金で受け取ったときに、受け取った金額全額に税金がかかるわけではありません。

受取額から「退職所得控除額」(※1)を差引き、差引き後の金額の「1/2」の額が退職所得となり、この退職所得の金額に対して税金がかかるからです。

実際には、

退職所得の計算式

退職所得 =(受取額 – 退職所得控除額)×1/2

となります。

退職所得の金額に対して税金を計算します。

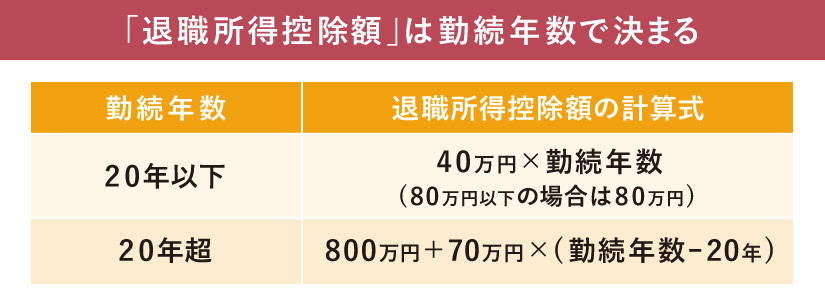

※1「退職所得控除額」は勤続年数で決まる

退職所得控除の金額は、以下の計算式で決まります。勤続年数が20年を超えるかどうかで計算式が違いますのでご注意ください。

実際に勤続年数に対する退職所得控除額は以下の通りです。勤続年数が長くなると退職所得控除額も多くなります。

- 勤続20年:800万円

- 勤続30年:1500万円

- 勤続40年:2200万円

iDeCoや退職金の受取額が『退職所得控除額以下』なら「一時金受取」がお得

iDeCoや退職金の受取額が退職所得控除額以下であれば税金はかかりません。

退職所得控除額の方が受取額よりも多くなると退職所得がゼロになるからです。

したがって、受取額が退職所得控除以下であれば非課税となる一時金受取がお得です。

iDeCoや退職金の受取額が『退職所得控除額を超えたとき』は「年金」受取も検討しよう

iDeCoや退職金の受取額が退職所得控除額を超えてしまうと税金がかかります。

具体例で確認していきましょう。

受取額の違いによる税金の違いは以下の通りです。(条件:勤続40年)

受取額が多くなると支払う税金も多くなるので、一時金受取の方が良いのか、一部又は全部を年金受取する方がが良いのかを考える必要があります。

退職所得は社会保険料等に影響しない

iDeCoや退職金を一時金で受け取ると退職所得となり、翌年の社会保険料等には影響しません。

退職所得は分離課税となり、その年の他の所得とは分けて計算をするからです。(合算するものは総合課税といいます。)

実際に、iDeCoや退職金を一時金で受け取った年に、他に収入(給与や不動産など)があったとしても、それら収入とは合算せず、確定申告も不要です。

(※『退職所得の受給に関する申告書』を提出した場合)

また、iDeCoや退職金を年金受取にすると雑所得となり、他の所得と合算が必要(総合課税)で、金額によっては翌年の社会保険料等も高くなります。(詳細は次章で解説)

一時金受取は、税金はかかりますが、それを払えば納税や将来への影響はありません。

iDeCoや退職金を「年金」で受け取った場合の税金の仕組み

iDeCoや退職金を「年金」で受け取るとどうなるか確認していきましょう。

iDeCoや退職金を「年金」で受け取ると『雑所得』となる

iDeCoや退職金を年金で受け取ったときに、受け取った金額全額に税金がかかるわけではありません。

毎年毎年の受取額に「割合」を掛け「控除額」(※2)を差し引いた後の金額が雑所得(公的年金等)となり、この雑所得の金額に対して税金がかかるからです。

実際には、

雑所得の計算式

雑所得(公的年金等) = 受取額 × 割合 – 控除額

控除額が、受取額を上回れば雑所得はゼロとなり税金はかかりませんが、受取額にはiDeCoや退職金だけではなく公的年金も含まれますので、通常は受取額の方が多くなります。

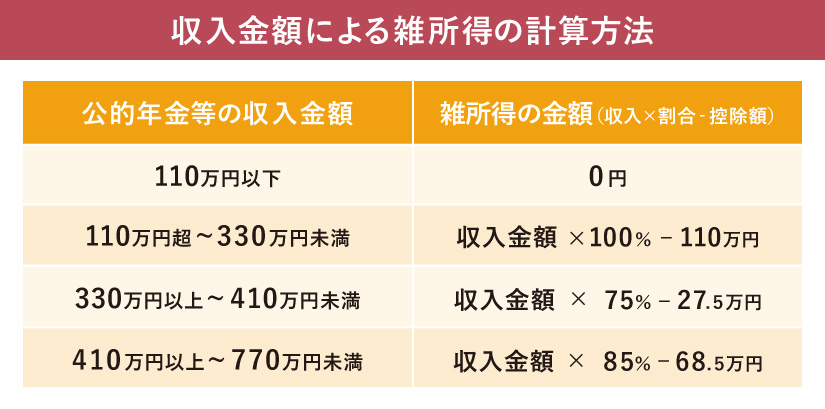

※2 雑所得を決める「割合」と「控除額」

雑所得(公的年金等)を決める割合と控除額は公的年金等の収入によって変わります。以下が、収入金額の違いによる雑所得の金額の計算式です。

(公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下、65歳以上の場合)

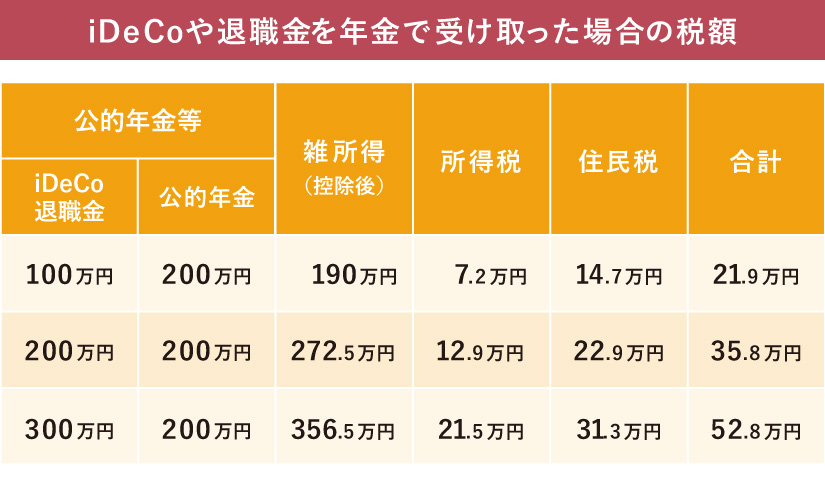

iDeCoや退職金を「年金」で受け取ると、受取額に応じて税金が増える

iDeCoや退職金を年金受取すると公的年金と合算した額が雑所得(公的年金等)となり、税金がかかります。

具体的に見ていきましょう。

(公的年金200万円、65歳以上の場合)

iDeCoや退職金の受取額が多くなると税金も多くなります。

iDeCoや退職金を「年金」受取をすると、社会保険料や介護費用が上がる

iDeCoや退職金を年金受取すると、結果的に国民健康保険料や介護になったときの費用が上がる可能性があります。

国民健康保険料や介護になった場合の費用は、毎年の所得で決まるからです。

実際に、所得の多い人は少ない人に比べて毎年の国民健康保険料が高くなります。また、介護施設の食費や利用料なども所得によって単価が決まります。

iDeCoや退職金を年金受取にするかどうかは、それらに対する影響も考慮する必要があります。

まとめ

iDeCoや退職金の受け取りは、まずは一時金受取で考えましょう。

受取額が、退職所得控除以下であれば税金はかかりませんし、かかったとしても税金を払えば全て終わりだからです。

ただし、一時金受取をして税金等が多くなる場合は、一部又は全部に関して年金受取を考える必要もあります。

その時は、他の収入や金融資産の受け取り方法、国民健康保険料や介護費用も考慮する必要があります。

その時は、他の収入や金融資産の受け取り方法、国民健康保険料や介護費用も考慮する必要がありまし、実際にどちらが良いかはケースバイケースになります。

いずれの場合も、ベストな方法を選択するためにFPなど専門家に相談することをお勧めします。