主婦は”賢い働き方”で生涯年収が増える!得と損の年収ボーダーライン

子育てが落ち着いたからそろそろ働こうかしら。でも、『賢い働き方』『損する働き方』があるって聞いたわ。主婦の私はどんな働き方がベストなんだろう?

税金や社会保険料のことが絡んでくるので、主婦の方は働き方に悩みますよね。

パート or 正社員?

得する or 損する年収は?

『年収』に着目しながら、主婦のベストな働き方を説明していきます。

この記事では、主婦の働き方についてどのくらいの年収・雇用形態で得または損になるのか具体的に解説していきます。

働き方に迷っている主婦の方に、ベストな働き方が見つかれば幸いです。

この記事で分かること!

- 主婦にお勧めの、年収帯別働き方

- 効率よくお金を増やせる2つの方法

- 主婦が働き始める前にしておきたいこと

【年収別】主婦におすすめの”ベスト”な働き方

主婦が働くとなると、時間や雇用形態に制限が出てくることも確かです。

制限のある/なしを考慮の上、お勧めの働き方(年収)を見ていきましょう。

- 『152万円以上』は世帯全体の収入が増えるのでオススメ!

- 『年収130~151万円』は”働き損”になるのでオススメしない

- 制限がある場合は『129万円以下』に抑えるのがオススメ!

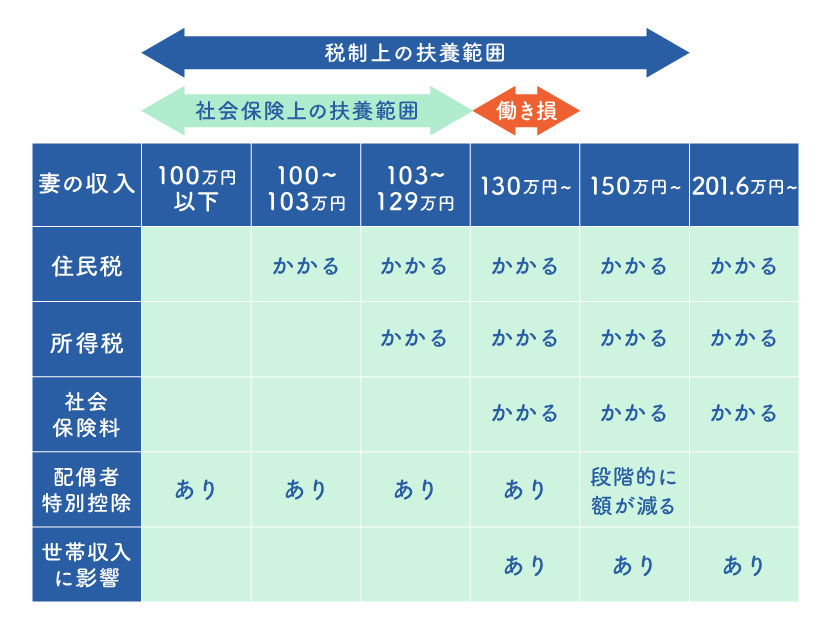

収入ごとの税金や社会保険料のかかり方

主婦の年収によって、税金や社会保険料の負担が少しずつ変わっていきます。

それによって、“働き損”の年収ゾーンが発生します。

①妻の住民税や所得税といった税金の負担

②社会保険料の負担(夫の社会保険上の扶養範囲を超えた場合)

③夫の所得税や住民税の負担(夫の税制上の扶養範囲を超えた場合)

= 世帯収入に影響する

特に②の『社会保険料』の負担が発生すると影響が大きいので注意(働き損になる可能性大!)です。

※1 社会保険上の扶養範囲 … 妻の年収が129万円以下の場合、妻は社会保険料の負担なく夫の社会保険に入ることができる。

※2 税制上の扶養範囲 … 妻の年収が201.5万円以下の場合、夫は配偶者(特別)控除があり、夫は住民税や所得税の負担が軽くなる。

生涯年収を増やしたいなら『年収152万以上』を目指そう

制限無く働けるのなら、主婦の方は扶養範囲にこだわらず「年収152万円」以上を目指して働くことがベストだと考えます。

年収152万円以上になると働き損をすることなく、生涯年収を増やしていくことができます。

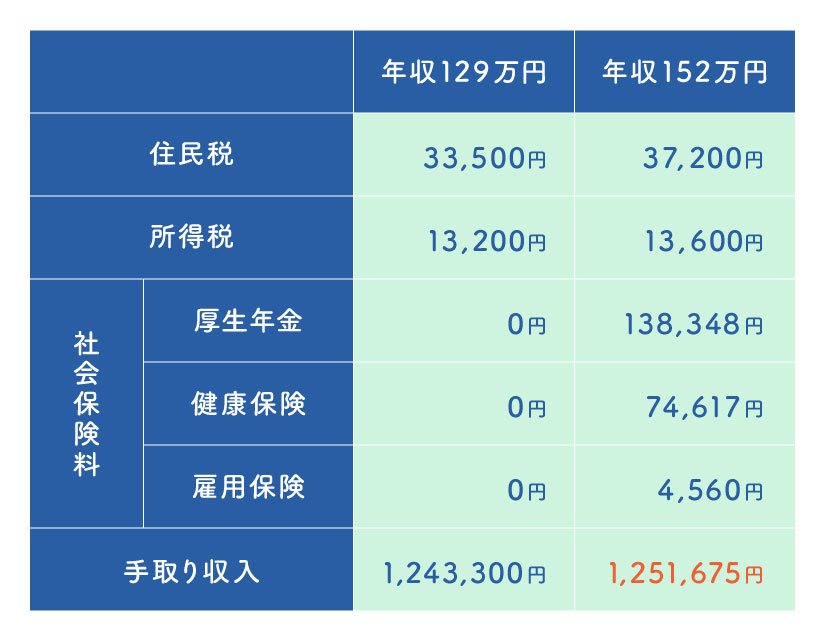

働き損のボーダーラインである「年収129万円」と「年収152万円」を比較しました。(詳しくは後述)

年収152万円以上の収入があると、年収だけではなく手取り収入※も増えていきます。

働き損をせず生涯年収を増やすためには「年収152万円」以上を目指して働きましょう。

妻の年収が150万円以上になると世帯年収が減ってしまう可能性がある

妻の年収が150万円を超えてくると世帯年収が減ってしまう可能性があります。

妻の年収が上がると、配偶者特別控除額が段階的に減っていき、「年収201.6万円」を超えると配偶者特別控除は一切なくなります。(税制上の扶養から外れます)

そうなると、夫が負担する住民税や所得税が増え、夫の手取り収入が減り、世帯収入が下がってしまうケースもありますので注意が必要です。

しかし、税金等の計算は各家庭により変わってきますしとても複雑です。

詳しく知りたい方は各市区町村のホームページにある計算方法を参考にするか、税金等に詳しいファイナンシャルプランナーに相談しましょう。

働き損になりたくないなら【年収130万~151万円】は避ける

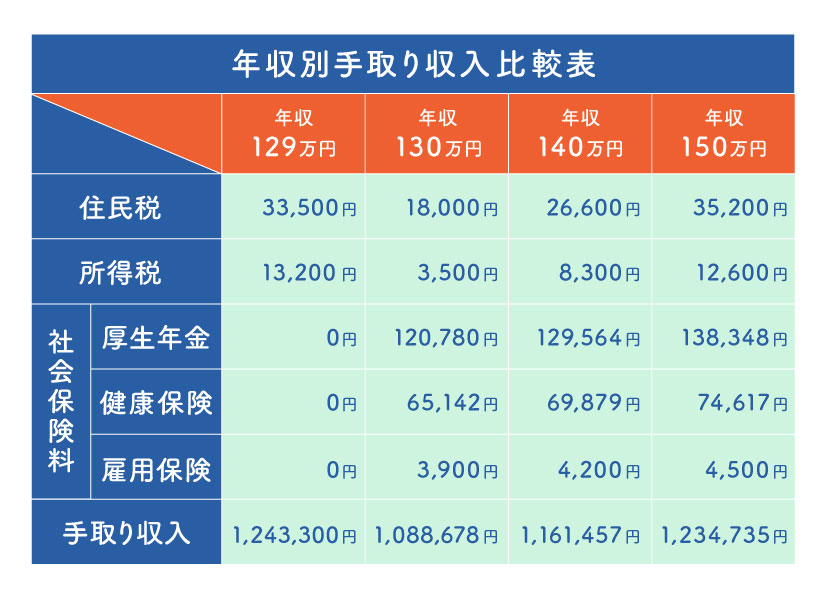

「年収130~151万円」はいわゆる”働き損”と言われるゾーンになります。

このゾーンは、「年収129万円」に比べて年収はあがっても手取り収入が減る場合もあります。

調整できるなら、できるだけこの年収帯にならないようにするのが良いでしょう。

勤め先によっては「年収106万円」から社会保険料の負担になる場合も

以下の条件を満たす企業に勤務する場合、「年収106万円」から社会保険料の負担が必要になります。

①所定労働時間が週20時間以上

②一か月の賃金が8.8万円(年収約106万円)以上

③勤務期間が1年以上の見込みがある

④従業員が501人以上(厚生年金の被保険者数)の企業

⑤学生は対象外(夜間や定時制など加入対象になる学生の場合もある)

年収130万円を超えると夫の社会保険上の扶養から外れ、手取り収入が減る場合が出てきます。

(あなた自身が社会保険の負担をしなければなりません。)

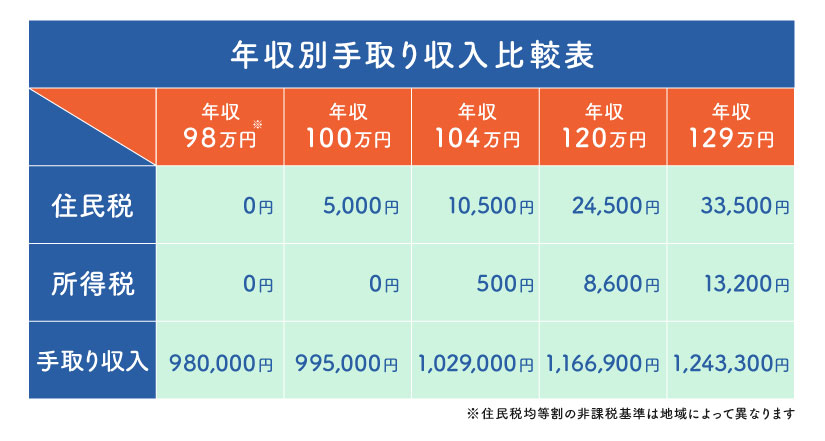

以下表のそれぞれの『年収』と『手取り年収』を比べてみてください。

年収150万円よりも年収129万円の方が手取り年収が多いことが分かります。

厚生年金を受け取れるメリットは大きい

上記の表を見ると、「やっぱり夫の扶養範囲内(年収129万円以下)で働こう」と思う主婦の方もいらっしゃるかもしれません。しかし、

働いて社会保険料を負担すれば、上乗せで『厚生年金』を受け取れるようになります。

※扶養の範囲で働いている場合は基礎年金しか受け取れません。

1年という短いスパンではなく長期的な視点で考えれば、生涯にわたって受け取れる年金額が増えます。

これはとても大きなメリットです。

今の収入のみを気にして夫の扶養範囲内で働くよりも、将来にわたって損をしない働き方を選択してみてはいかがでしょうか?

勤め先が社会保険加入を避ける場合もある

勤め先で社会保険に加入するということは、加入した本人に社会保険料の負担がかかるだけではなく、企業側も社会保険料の半分を負担しないといけなくなります。

そのため、できるだけ社会保険に加入しないで済む範囲内で、企業から調整を求められる場合もあります。

また、収入が上がってそれでも企業の社会保険に加入できない場合、自ら国民年金、国民健康保険に加入する必要があり、更にあなたの負担が増えてしまいます。

働き方に制限がある人は【年収129万円以下】を目指そう

時間の制限があり働き方をセーブしている主婦の方は「年収129万円以下」がベストな働き方でしょう。

ここまで見てきた通り、『年収129万円』は、年収130〜150万円に比べると手取り収入が高いです。

年収100万円以上になると税金がかかる影響は少ない

「年収100万円(月給83,333円)」以上になると税金がかかってきますが、あなたの収入にも世帯収入にも大きな影響は無い、と私は考えます。

収入によって課税される税金は以下の通りです。

- 「年収100万円」を超えると住民税がかかりはじめる

- 「年収103万円」を超えた分に対して所得税がかかりはじめる

年収が上がると住民税と所得税がかかってきます。

少しでも税金を払いたくない!という場合は以下の表を参考に働き方を検討してみてください。

働き方や時間に制限がある場合は、年収129万円以内で無理のない範囲で働きましょう。

パートを掛け持ちしている方は2つの点に注意

パートを掛け持ちしている方は、2つの注意点があります。

①基本的に年収は合算

社会保険上の扶養基準と税制上の扶養の基準は、合算された年収で判定されるので注意しましょう。

②確定申告が必要となる場合がある

年末調整は1社でしか出来ません。それ以外の収入(2つ目以降のパート)については確定申告をする必要があります。ただし、1社で年末調整をまとめてもらえる場合がありますので、一度勤務先に確認をしてみましょう。

無理にセーブしないで!主婦も可能な限り年収を増やそう

働き方によって生涯年収が3倍もかわる

主婦の方の中にはいわゆる「働き損」を気にして働き方をセーブする方もいらっしゃいます。

しかし私は、主婦の方も可能であるならばたくさん働いて収入を増やすことがベストだと考えます。

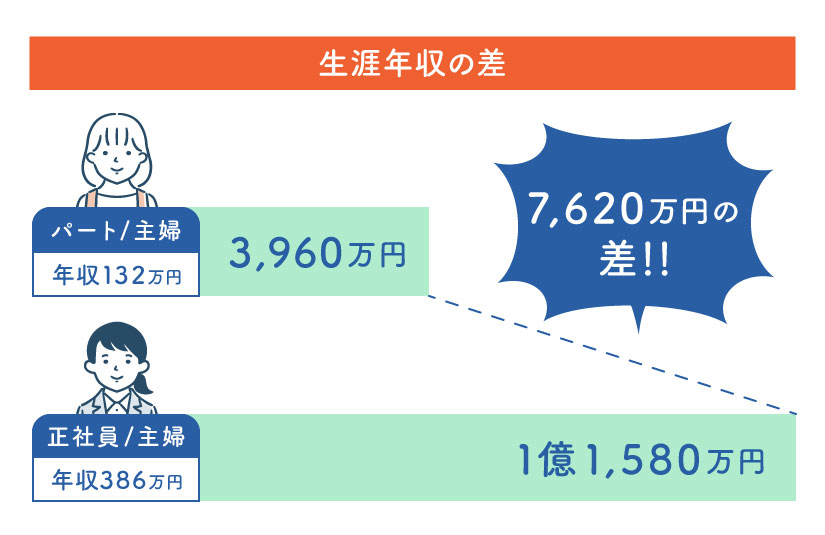

たくさん(可能であれば正社員)働くことで、“生涯年収“にとても大きな差がでてくるからです。

例えば、『年収132万円のパート主婦Aさん』と、『年収386万円の正社員Bさん』が、30年間働いた場合を比較すると……。

なんと、生涯年収で7620万円もの差(※税金・社会保険料含まず)になります。

もちろん、収入が高くなると支払う税金(所得税・住民税)も増えますし、社会保険料の負担も増えます。(詳しくは後述)

しかし、上記の例の場合、これらを差し引いたとしても、正社員で働いた方が(手取りの)生涯年収は約5860万円も多いのです。

老後も含め、将来たくさんのお金が必要になる

老後生活を含め、今後生きていくためにはたくさんのお金が必要になります。

たくさん働くことによって、これらすべてが叶うかもしれません。

働いて収入が増えると、今の生活だけではなく将来にわたってゆとりが出来ます。

資産運用で将来への備えをしよう

働いて収入が増えると、自分や家族に使えるお金も増え、心に余裕が生まれますよね。

将来の老後資金や教育資金のために、貯金だけではなく資産運用でお金を増やすことにも挑戦していきましょう。

貯金と資産運用で大きな差が生まれる

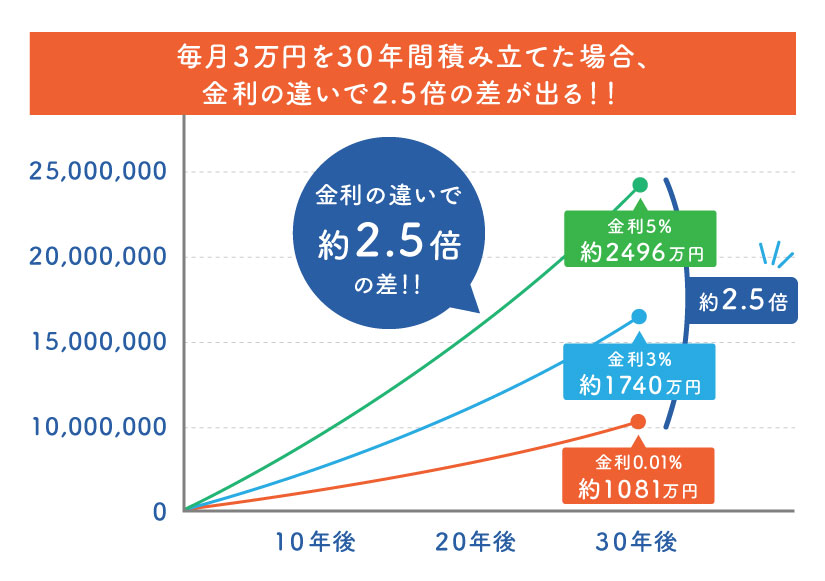

下記のグラフは、毎月3万円ずつを30年間積み立て、金利0.01%(オレンジ)、3%(黄色)、5%(緑)でそれぞれ増やすことができたと想定したものです。

銀行に預けてもお金はほとんど増えない

『オレンジのグラフ』は銀行定期預金にお金を預けた場合です。

現在(2022年6月)、普通預金の金利は0.001%〜0.25%程度ですので、ほとんど増えることはありません。

※上記グラフは金利0.01%で作成

資産運用は高い金利で成功すると大きなリターンがある

『黄色のグラフ』『緑のグラフ』は共に、資産運用が成功した場合です。(黄色は『3%』、緑は『5%』の金利)

資産運用を成功させられた場合、同じ金額、同じ時間をかけても金利の違いで、30年後のお金の増え方に大きな差が出てきます。

資産運用で将来の備えをしよう

今から、資産運用でお金を増やし、十分な将来の備えを目指していきましょう。

十分な備えがあると、自分や家族に使えるお金が増えて、心に余裕が生まれます。すると

- 仕事量を無理に増やさなくていい

- 老後好きなことができる

- 家族や自分のために、お金も時間も使える

将来の備えが十分だと、生活はどんどん豊かになっていきますね。

自分や家族に使えるお金も増え、心に余裕が生まれます。

資産運用の具体的な方法は次章でくわしくお話していきます。

忙しい主婦でも始めやすい、2つの資産運用方法

仕事や家事に忙しい主婦でも始めやすい資産運用の方法は2つです。

- 投資信託

- 貯蓄型保険

共通して言えることは、どちらも運用を「プロにお任せする※1」ことができる点が大きなメリットです。

※1プロに任せるとは

保険会社や投資信託運用会社にはファンドマネージャーという運用の専門家(プロ)がいます。この運用のプロがあなたのお金をどのように運用するかを決めて増やしてくれています。

積極的にお金を増やすのを目指すなら「投資信託」

積極的にお金を増やすことを目指すなら「投資信託」がオススメです。

年利3~7%を目指して運用に挑戦しましょう。

投資信託でリターン7%は平均的な数字

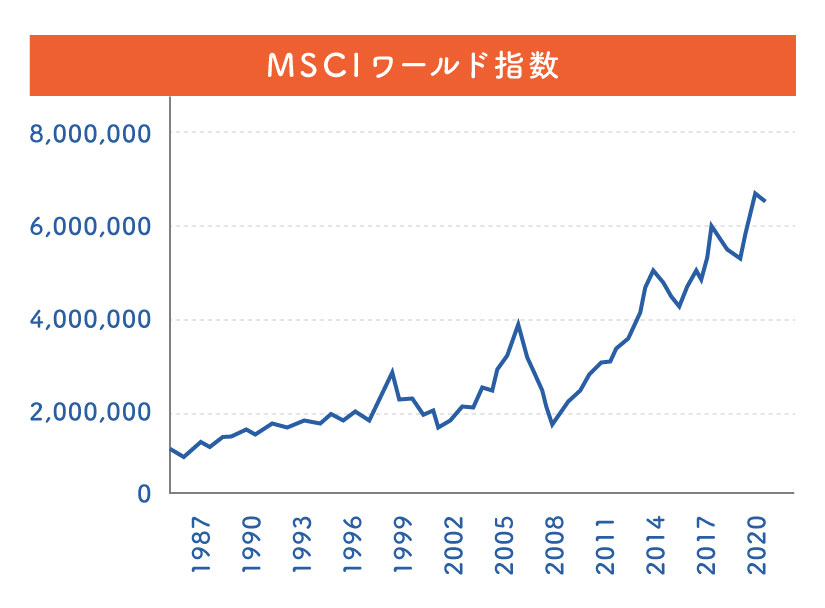

下のグラフはMSCIワールド指数(先進国全体の株価指数)の過去のデータで、過去20年間の年平均リターンは約7%となっています。

例えば、20年前に100万円投資をしていたとしたら、20年後の今は約386万円(複利換算)になっているという計算です。

(※あくまでも過去のデータです。将来を約束するものではありません。)

投資信託は商品を選んで購入するだけなので、始めることはとても簡単です。

しかし、その商品選びが非常に重要であり、難しく感じるポイントだと思います。

投資信託で失敗しないためにも、ご自身でしっかり勉強するか、資産運用にくわしいファイナンシャルプランナーに相談しましょう。

こちらの記事でも、投資信託の選び方について詳しく書いてありますのでご覧ください。

安定的にお金を増やしたい方は「貯蓄型保険」

安定的にお金を増やしたい方は「貯蓄型保険」を選択しましょう。

投資信託とちがって加入時に金利が決まっているため、将来どれぐらいお金が増えているのか目で見てわかります。

投資信託より初心者向けと言える貯蓄型保険は、“そんなに増えなくてもいいけど、将来どれだけ増えていくのか知りたい”、そんな方向けです。

現在の金利(2022年6月現在)であれば、10年後に預けた金額の約10%程度増えている商品が多いです。

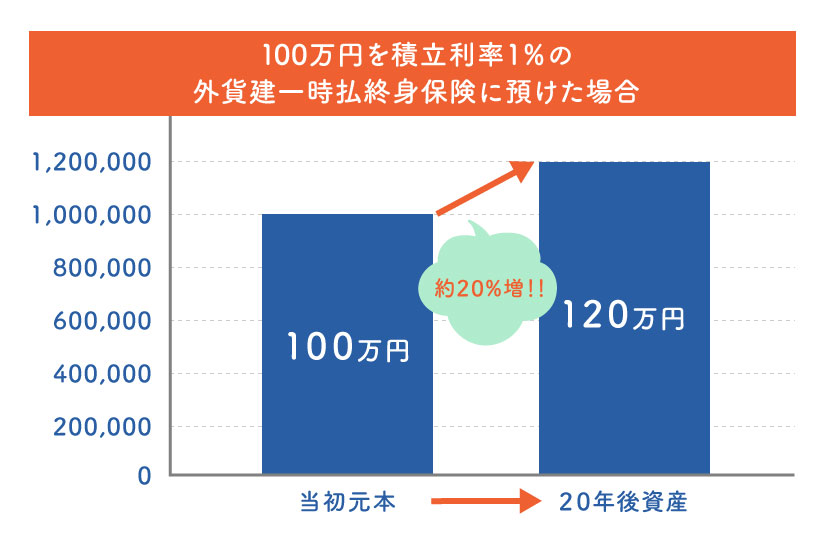

例えば、下の図は100万円を積立利率1.00%の外貨建一時払終身保険に預けた場合になります。

貯蓄型保険は「外貨建て」を選ぼう

お金を増やす目的で貯蓄型保険を検討している方は「外貨建て」を選びましょう。保険は主に国債で運用しています。

アメリカ(米ドル)やオーストラリア(豪ドル)などは日本より金利が高く利回りが良いです。(2022年6月現在)

最近では将来の資金づくりとして、こうした外貨建ての保険に入る方も増えてきました。

しかし、外貨建て保険には『為替リスク※』があります。お金を円で受け取る時の為替レートによっては元本割れ(損失・マイナス)となる可能性があることは知っておきましょう。

※円建ての保険はおすすめしません。金利がほぼ“ゼロ”なため、ほとんど増えないからです。(2022年6月現在)

保険に加入するときは計画性を持つことが重要

実は、ほとんどの保険会社は10年以内に解約すると元本割れしてしまうことがほとんどです。

短期で解約をすることのないよう、保険に加入するときはしっかりとして計画性を持ちましょう。

外貨建て保険については以下の記事を参照ください。

まとめ

本記事では主婦におすすめの年収別の働き方を見てきました。

- 年収152万円以上

- 年収129万円以下

は、働き損にならず主婦におすすめです。

自分の状況に合った働き方を選択し、損することなく働いていきましょう。

また、将来の資金のために貯蓄ではなく資産運用をおすすめします。

お金を増やして心に余裕を持てるようにしましょう。

主婦の働き方や世帯収入の計算方法、資産運用の方法に迷ったら1人で悩まずにお金のプロであるFPに相談することをおすすめます。