老後資金の相談先は独立系FPが最適!理想の老後の為にFPが行う3つのこと

老後資金をファイナンシャルプランナーに相談するのってどうなのでしょうか?

老後資金をファイナンシャルプランナーに相談するのはとてもお勧めですよ!特に、”独立系FP”が適任だと考えます。

この記事では、老後資金の相談はなぜファイナンシャルプランナーが適任なのかと、ファイナンシャルプランナーの中でも独立系FPを勧める理由をお伝えしていきます。

ファイナンシャルプランナーへの相談で、あなたの理想とする老後の資金準備が進めば幸いです。

この記事で分かること!

- 老後資金の相談はファイナンシャルプランナーが適任な3つの理由

- ファイナンシャルプランナーの中でも独立系FPかつIFAがお勧め

- 老後資金相談に行く前の事前準備

老後資金の相談はファイナンシャルプランナーが適任

老後資金について相談しようと思ったら相談先は色々ありますが、ファイナンシャルプランナー(FP)に相談するのが最もおすすめです。

なぜなら、ファイナンシャルプランナーは老後資金についての悩みを様々な視点から分析し、その解決には様々な方法を提案できるからです。

そのため、老後資金についてのお悩みを、ご自身に最適な方法で効率的かつスピーディーに解決へと進めることができます。

FPが解決できる老後資金の相談例

- いくら貯めたらいいか?

- どうやって貯めるのが一番か?

- 老後の生活費はいくらかかるのか?

- いつまで働くべきか

- 年金受給額はいくらか?

- 年金の繰り上げ繰り下げの判断

- 病気や介護にはどう対応したら良いか?

- 老後の住まい(持ち家/賃貸)

- 相続対策(資産がある場合)

など

特に、ファイナンシャルプランナーに老後資金の相談をするメリットは以下の3点です。

- 現状把握がしっかりできる

- 正しい目標設定ができる

- 自分に合った貯め方が決まる

この3つは老後資金を貯める上でとても重要となってきます。

FPは理想の老後を実現するために、この3つを丁寧に実行、提案します。

一つずつ詳しく解説していきます。

メリット1、現状把握がしっかりできる

ファイナンシャルプランナーに相談することで、”現状把握”をしっかりと行うことができます。

この現状把握はとても重要で、これを行わないことには老後資金準備を進めることができません。

現状把握は、具体的には以下のようなことを行います。

- 収入(給料や年金)を把握することで、入ってくるお金を知る

- 支出(毎日毎月かかるもの、今後発生する大きな費用)を把握することで、出ていくお金を知る

- 資産(貯蓄金額など)を把握することで、今いくら持っているのかを知る

この3つを把握することで、今現在のお金の状況がはっきりします。

ファイナンシャルプランナーはお金の状況を把握し、それを元に老後資金の相談を進めていきます。

現状把握の例

収入:月収26万円(ボーナス含む)

支出:1ヶ月の支出約20万円 ※今後発生する大きな費用は無し

→毎月約6万円貯蓄可能

資産:預貯金のみ約100万円

現状把握をせずに、いきなり解決方法の提示や商品の案内をするような相談先(相手)は避けた方が良いでしょう。

メリット2、正しい目標設定・計画を立てられる

ファイナンシャルプランナーに相談することで、老後資金を貯めるための正しい目標設定、計画を立てることができます。

老後資金の準備では、目標の設定、そして計画がとても重要です。

なぜなら、老後資金の準備は一般的に貯めるべき金額が大きく、長期に渡って進めていかなくてはいけないからです。

そのため、目標設定や計画が正しくないと

- 無理のある目標設定だと、日々の生活が苦しくなる

- 低すぎる目標設定だと、達成しても老後苦労する

- 目標や計画が無いと、最終的に目標額まで貯まらない

となってしまいます。

老後資金の目標例

- いつまでに(例:65歳までの20年間で)

- いくら(例:老後資金1500万円)

- あといくら貯めなければいけないか(例:貯金100万円、残り1400万円貯める)

達成するためには月々58,333円の積立が必要

ファイナンシャルプランナーは、相談者と一緒に目標設定・計画を立て、どうすればそれが達成可能かを探っていきます。

メリット3、自分にあった貯め方が決まる

ファイナンシャルプランナーに相談することで、目標達成可能かつ、自分に合った貯め方が決まります。

老後資金の貯め方は、一人ひとり貯められる金額やライフプランが異なるため、それぞれに合った貯め方を選択する必要があります。

ファイナンシャルプランナーは様々な商品知識を持ち、中立的な立場から、一人ひとりに合った貯め方を提案します。

老後資金の貯め方の提案例

順調に貯められているAさんへの提案

資産運用が初めてで不安ということであれば、順調に貯められていますので『預貯金』だけで進めていきましょう。

預貯金だけでは目標が達成できないBさんへの提案

預貯金では増えませんし、目標達成できません。金利の良い『資産運用』を始めましょう。10年以上の長期運用を行うことで元本割れリスクを減らすことができますよ。

介護や病気が心配なCさんへの提案

介護や病気が心配でしたら、それらの保障を兼ねて効率よく貯蓄ができる『保険』を使って貯めていくのが良さそうですね。

↑内容心配。要確認

現状把握、目標設定を正しく行えると、最終的には貯め方が決まります。

自分に合った貯め方で、かつそれが効率的な貯め方であれば、無理なく目標達成することができるでしょう。

このように、ファイナンシャルプランナーは相談者に寄り添いながら老後資金相談を進めていきます。

ただし、全てのファイナンシャルプランナーがこのような進め方ができるわけではありません。それが可能な、独立系FP(ファイナンシャルプランナー)について見ていきましょう。

老後資金の相談は独立系FPかつIFAがおすすめ

老後資金の相談は独立系FPかつIFAがおすすめです。

なぜなら、独立系FPは中立的立場で相談に乗ってくれ、さらに、IFA資格をもっていれば、受け答えできる相談の幅や提案も広がるからです。

IFA資格を持っていると、証券会社と個人投資家の間に立って、口座開設から商品購入などの相談やサポート、仲介(販売)業務を行うことができます。

ファイナンシャルプランナー資格だけではこのような、金融商品についての直接的なアドバイスやサポートはできません。

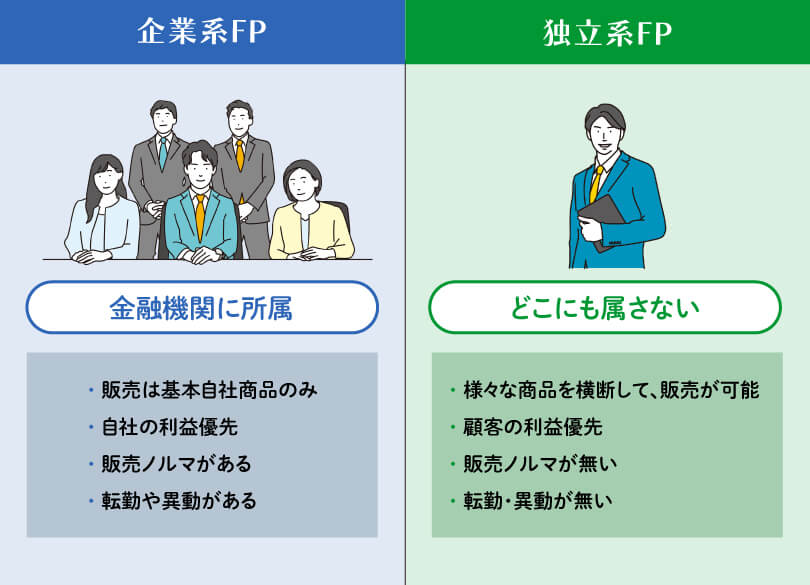

具体的に、ファイナンシャルプランナーは大きく分けて「企業系FP」と「独立系FP」に分かれます。

企業系FP

銀行・証券会社・保険会社など企業に属しているファイナンシャルプランナーのこと。

独立系FP

まさしくどこの企業にも属さずに活動している独立開業しているファイナンシャルプランナーのこと。

独立系FPは企業系FPと比べると、より「中立的」かつ「長期的なパートナー」となることができるので、老後資金の相談をするのに適していると言えるでしょう。

企業系FPに老後資金相談をすると…

例えば、老後資金相談を企業系FPにした場合…

銀行に所属するFPの場合

定期預金や、一部の(その銀行と提携する)投資信託を提案されることがほとんど。

保険会社に所属するFPの場合

その保険会社の保険商品をすすめられることがほとんど。

証券会社に所属するFPの場合

その証券会社が取り扱う一部の商品を提案されることがほとんど。

老後資金相談に行く前の事前準備

老後資金相談をより良いものにするために、相談までに準備しておいたり知っておくと良いことがあります。

- 事前に準備しておくと良いもの

- 老後資金相談の流れ

一つずつ見ていきましょう。

事前に準備しておくと良いもの

老後資金相談に行く前には、あらかじめ、給与明細やご自身の経済状況等、”現状把握”できるような準備をしておくと相談がスムーズに進みます。

相談の際には、以下のリストを参考に準備を進めてみて下さい。

準備しておくと相談がスムーズになるものリスト

- 年収がわかるもの

- 月間収支(家計簿など)

- 預貯金額

- 財形や投資信託などの資産金額

- 老後の生活をどう過ごしていきたいか

※これらが無くても相談は進められます。

相談の流れ

ファイナンシャルプランナーへの相談の流れも知っておくとスムーズです。

老後資金の相談は基本、複数回の相談となることが多いです。

↑再作成お願いします。「現状確認」→「現状把握」、「シュミレーション」→「シミュレーション」に修正お願いします。

※独立系FPへの相談料金は、基本的に無料としているところがほとんどです。

まとめ

老後資金の相談は、いろんな相談先がある中でも独立系FPが最適です。

どのような老後を送りたいか、そのためにいくら必要か?どのような貯め方が自分に合っているのか?

これらは本当に人それぞれで、その人その人に合わせた進め方をしていかないと理想的な老後を迎えることは難しいです。

理想の老後を迎える為に、一日でも早くファイナンシャルプランナーに相談し、老後資金準備を進めてみてください。