保険の相談はファイナンシャルプランナーへ。4つの理由と出会い方

保険に加入したい、あるいは見直したい。そんなとき皆さんはどうしますか?情報収集をしたり、資料請求したり、窓口に相談に行ったりするでしょう。

保険は、保険商品だけを考えるのではなく、家族構成やライフプラン、収入や資産など、総合的に判断することが大切です。ネットや通信で申し込める保険もありますが、まずはファイナンシャルプランナーに相談することをお勧めします。

なぜファイナンシャルプランナーなのか、自分にあったファイナンシャルプランナーはどうやって選ぶのか。解説していきます。

保険を相談する際にベストなファイナンシャルプランナーの条件

ファイナンシャルプランナーとは、家計の見直し・老後の生活設計・資産運用の方法や金融商品の選択ポイント・保険の見直しなど、お客さまの相談にのりアドバイスを行う人のことです。

保険に関することはもちろん、税金や金融商品や年金など、幅広い知識で相談者にあったアドバイスを行います。

なぜ、保険に関することはファイナンシャルプランナーに相談するのがいいのでしょうか。4つの理由で説明します。

保険だけでなくライフプランを考えてくれる

保険に入ろうとか、見直しをしようと考えたとき、保険商品だけを考えてはいませんか?生命保険は大きな買い物とよく言われますが、保障額だけ、月々の保険料だけで考えてはいませんか?

例えば死亡保障を考えるとき、その家族の構成や配偶者の就労なども考えます。末子が独立するまであと何年かにあわせて死亡保障額を考えるのは基本中の基本です。

住宅ローンを組んでるか、などもヒヤリングすることが大切です。(団体信用生命保険でカバーできるからです)

ライフプラン表なども利用して、子どもの学費のタイミングなども考えたり、その他家族のライフイベントも考慮することも必要です。

保険だけで考えるのではなく、ライフプランも考えてくれるファイナンシャルプランナーに相談するのがいいでしょう。

税金の知識がある

例えば、貯蓄型の生命保険は解約すると解約返戻金(解約した時に戻ってくるお金のこと)がもどってきます。その解約返戻金は自分が払い込んだ保険料より多く戻ってくる場合、税金がかかる場合があります。

きちんと税金のことまで説明してくれるファイナンシャルプランナーに相談がいいでしょう。

相続や相続税の知識がある

死亡保険は受取時、相続税のみなし財産になります。

しかし生命保険の非課税枠というのがあり、一定額までは非課税となります。相続税対策として生命保険を利用することは有効です。

保険料を払った人と受け取った人の関係で、相続税なのか贈与税なのかがちがってきます。

きちんと相続や相続税を説明できるファイナンシャルプランナーに相談がいいでしょう。

保険だけでなく投資等幅広い金融知識がある

運用目的で保険を利用することも多々あります。場合によっては、保険だけではなく相談者のリスク許容度(リスクを何処まで許容出来るか)にあわせて、投資信託やiDecoなどの金融商品もあります。

金融商品の選択肢がひろがります。

幅広い金融商品の知識を持っているファイナンシャルプランナーに相談がいいでしょう。

このように、保険と言っても様々な角度から総合的に判断をすることが大切です。なかなか自分一人では解決が出来ないでしょうし、ファイナンシャルプランナーの幅広い知識とアドバイスが必要ではないでしょうか。

ファイナンシャルプランナー(以下FP)

国家資格である「FP技能検定」1級、2級、3級に合格し「ファイナンシャルプランニング技能士」を保有している人のことをFPと呼ぶことが一般的

2級の「ファイナンシャルプランニング技能士」の試験の中身は次の6分野。

・ ライフプランニングと資金計画

・ 金融資産運用

・ タックスプランニング

・ リスク管理

・ 不動産

・ 相続・事業承継

試験は学科試験と実技試験の2部構成。2017年5月実施の2級の学科・実技同時受験の合格率36.07%。(出典:FP協会HP)

資格を持っていなくても「ファイナンシャルプランナー」と名乗ることもでき、ファイナンシャルプランナーの業務を行うことも法律的に問題はない。

資格がなくても保険のアドバイスや老後のプランのアドバイスもできる。

FPの資格は上記だけではなく、日本FP協会が認定する「CFP®資格」(上級資格)や「AFP資格」もあり。

種類から見る、相談にベストなファイナンシャルプランナーは「独立系」

ファイナンシャルプランナーの資格保有者は、その資格を取得したからといって必ずしもファイナンシャルプランナーの仕事に携わっているとは限りません。

ファイナンシャルプランナー資格の内容は生活と密接に関係してますから、主婦も受験しますし、大学生や専門学生も受験します。

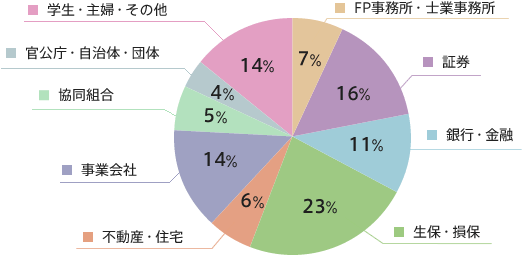

下のグラフは「AFP・CFP®認定者 業種別属性データ」です。

「生保・損保」や「銀行・金融」、「証券」、「不動産・住宅」などの業種が半分以上をしめています。いわゆる「企業系」(後述します)です。業務に役立てているのでしょう。

金融機関などに属さない「FP事務所・士業事務所」は7%です。いわゆる「独立系」(後述します)というものです。

「AFP・CFP®認定者 業種別属性データ」

出典:日本FP協会HP

ここでと「独立系」と「企業系」に触れてみましょう。

- 独立系ファイナンシャルプランナー

自ら事務所を持ち、ファイナンシャルプラン業務に特化して、相談者の相談内容や家族構成、ライフプランに合わせアドバイスを行います。金融機関に属していないので中立的な立場で相談を受けることができます。

何社も扱っているので商品選択の幅が豊富で偏った商品だけを販売することはありません。

- 企業系ファイナンシャルプランナー

銀行、信託銀行、郵便局、証券会社、生損保会社などの金融機関や、不動産仲介業などの企業に勤務しています。他社の商品を販売することはできませんから自社商品を中心に金融商品を販売します。選択の幅に限界があります。

上記グラフより、独立系のファイナンシャルプランナーは全体の7%で、半分以上は企業系ですが、企業系ですとどうしても自社のみとなり、選択の幅がせまくなります。

本当に相談者にあった保険を案内できるのは、独立系ファイナンシャルプランナーではないでしょうか。

ファイナンシャルプランナーを選ぶ際の注意点

相談者本位のアドバイスができないファイナンシャルプランナーは要注意です。

相談者のライフプランにそったトータルなアドバイスが大切です。

・保険の提案にかたよりがある

自分の会社の商品しか扱えないなどは相談者本位ではないですね。状況にあわせて、保険会社を選択できないのは範囲が狭まっているということです。(保険会社所属のFPは自社しか販売できませんので仕方がないのですが。)

各保険会社の中から比較検討せずに、提案にかたよりがあると、相談者にもっとも適した提案ができません。

保険の提案にかたよっりがあるファイナンシャルプランナーには注意です。

・税金の知識がない

保険と税金は切っても切れない仲です。どのような場合にどのような税金がかかるのかきちんと説明できないファイナンシャルプランナーには注意です。

・保険以外にも選択肢があるのに保険しか扱えない

ファイナンシャルプランナーの資格を持っているのに、投資信託など扱えず、保険しか扱えないのは、選択の幅が狭まっているということです。残念ながら相談者本位ではないですね。

あなたに合ったファイナンシャルプランナーとの出会い方

保険に関してファイナンシャルプランナーに相談をした方がいいことを説明してきました。では、自分にあったファイナンシャルプランナーにどう出会えばいいのでしょうか。

ホームページで検索しますか?独立系ファイナンシャルプラン事務所で検索しますか?。

どんなファイナンシャルプランナーなのか、自分にあった人なのか、ちょっと不安ですよね。

男性がいいのか、女性がいいのか。

皆さんは、ファイナンシャルプランナーが講師をつとめるマネースクールなど各地で開催されているのをご存知ですか?

ファイナンシャルプランナーである私もセミナー講師をしていますが、セミナーに一度参加することをお勧めします。

セミナーに参加することにより、ファイナンシャルプランナーがどんな感じの人なのかわかります。

そのファイナンシャルプランナーが自分にあっているか、相性がわかります。全く会ったことがないファイナンシャルプランナーに相談するより相談しやすいですね。

(注:講師と相談してくれるファイナンシャルプランナーが別の場合もあります)

また、セミナーはマネーの基礎や、金融商品の基礎知識まで教えてくれます。保険だけではなくマネー全体の知識が身に付きます。

セミナーによっては、ファイナンシャルプランのプロセスや、老後の対策、社会保険制度や税制度など、生活に必要な内容がもりだくさんのセミナーもあります。

保険やマネーに関する知識をつけてから相談したほうが理解しやすいですね。

☞保険相談を実際にするときは、事前準備として何を相談したいのか。

まとめていきましょう。

☞保険の見直しなら、現在契約している保険の内容のわかるものを持参します。

まとめ

保険の相談は、知識が豊富なファイナンシャルプランナーに相談しましょう。一人で調べて研究して保険に加入するのもいいですが、一人で選ぶのはどうしても選択肢がせまくなってしまいます。

ファイナンシャルプランナーはプロですから、様々なケースで相談者にあったもの提案してくれます。プラスアルファなことを教えてくれるかもしれません。

ファイナンシャルプランナーは、相談者の環境や考え方を丁寧にヒヤリングし、その人にあったライフプランを総合的にアドバイスしてくれます。