住宅ローンセミナーで学ぶべきことは固定金利か変動金利かどちらか

住宅ローンの知識がないままローンを組んでしまい、途中でローン返済ができなくなって住宅を手放す・・・

残高より高い額で売れればいいですが、売却してもローン返済が残ってしまった…

ともなりかねません。

ローンの借り換えを検討している人もいるでしょう

変動金利がいいのか固定金利がいいのか。

金融機関はどこがいいのか。

この記事でその答えを載せています。

住宅ローンは20年、30年と払い続けるものですから、正しい知識をみにつけたいものです。

住宅ローンのセミナーに参加するのもいいでしょう。

この記事では、住宅ローンのセミナーを主催者別に解説します。裏側の事情のようなところもお教えします。

最後まで読んで自分にあった住宅ローンセミナーに参加して、自分にベストな住宅ローンにしましょう。

住宅ローンセミナーで学ぶべき最も重要なのは変動金利か固定金利か

様々な場所で、さまざまな住宅ローンが開催されています。

住宅ローンセミナーに参加して何を学ぶべきでしょうか。

住宅ローンで一番大切なことは、固定金利か変動金利かです。

そこの違いをきちんと理解しないまま住宅ローンを組んでしまうと返済計画がくるってしまいます。

不動産会社や施工会社のいわれるがままに、住宅ローンの知識がないまま住宅ローンを組んだ人もいるのではないでしょうか。

まずは変動金利と固定金利を説明しましょう。

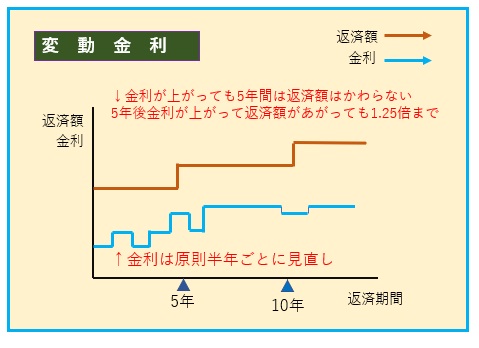

●変動金利…金利が変動する金利タイプのこと。

半年ごとに金利が見直しされる。しかし半年後に返済額がすぐにあがるのではく5年間はかわらない。6年目に返済額が変わるがこれまで毎月払っていた返済額の、最大1.25倍が上限。

上限はあるものの、金利が上昇すると、利息割合が増えるので、その結果なかなか元本が減らず利息ばかり支払う事態になりかねない。

●固定金利期間選択型…当初から一定期間の金利はかわらない。

期間は3年、5年、10年など選択。期間が短いほうが金利は低い。期間が終了したらその時の金利が適用。変動金利と違い上限がないので、期間終了後、返済額が急に増加する場合があり。

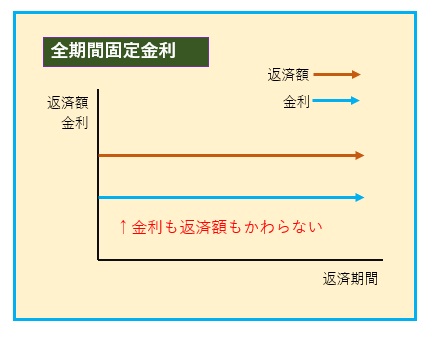

●全期間固定金利…最初から最後まで金利がかわらない。

返済額がずっとかわらないので計画がたてやすい

なぜ、金利が大事かというと、理解していないまま、ローンを組んでしまうと、例えば、変動金利で借りていて返済額20万が5年後に上限額の25万に上がってしまったら。

もう、返せない。。。ともなりかねません。

セミナーでは、住宅ローンの基本(※1)を学ぶことはもちろん、以下の

・現在の金利情勢を踏まえて、選ぶべきローンを学ぶ

(変動か固定か)

・借り換えのメリットと借り換えの方法(借り換えの場合)

を学ぶことができます。

| ※1 住宅ローンの基本 ・金利の種類(変動金利と固定金利)※1 ・返済方法(元利均等と元金均等) ・住宅ローンの諸費用 ・保証料 ・返済負担率 ・住宅ローンの税金(固定資産税と住宅ローン控除) ・繰り上げ返済の種類(期間短縮型と返済額軽減型) ・住宅ローン控除 |

変動金利は、固定金利に比べて、金利は低いですが、変動ですから金利が上昇局面では、金利が上がっていきます。金利が低いうちに固定金利で固めた方がいいです。

現在は低金利ですが、変動金利は上昇局面では金利が上がっていきます。目先の数字で判断するよりよく考えて行動しましょう。

2019年1月現在、住宅ローン金利は

固定金利で1.33%(フラット35、返済期間21年以上)

変動金利で0.457%~1%(銀行等)

金利が低い方が魅力だと思う人もいるかもしれませんが、目先の金利のみで判断するのではなく、この先金利がどうなっていくかを見極めた方がいいです。

毎月返済額は安くなりますが、5年間の間だけで、しかも、5年の間に年2回金利は変わっているのです。

金利が上がって入れば、その分利息の割合が多くなっていきます。

一方固定金利は、最後まで金利が変わらず、返済額も変わりません。現在のように低金利では、固定にしたほうがいいです。

住宅ローンセミナーは主催者で内容が違う

様々な住宅ローンが開催されてますが、主催者によって内容は違います。

主催者別に特徴を説明しましょう。

結論からいうと、住宅ローンセミナーは「ファイナンシャルプランナー」が主催のセミナーがいいでしょう。理由は以下で説明しますが、「ファイナンシャルプランナー」は住宅ローンだけではなく、ライフプランも併せて対応してくれるからです独立系FP事務所主催のセミナーがおすすめ

いくらまでなら借りられるのかだけでローンを組んでしまうと、返済ができなくなるかもしれません。

変動がいいのか固定がいいのか、今ならどんな住宅ローンがいいのか”判断ができるセミナー”がいいです。

独立系FP事務所主催のセミナーは、ファイナンシャルプランナーならではの、ライフプランも含めて話してくれます。

何歳でリタイアするのか、子供の学費はどれくらいかかるのか。そのようなライフプランを加味しながら無理のない返済プランを案内してくれます。

また、あわせて保険の代理店も行っている場合もあるので、団体信用保険の案内や保険でカバーした方がいいケース、火災保険なども案内があるでしょう。

☞独立系FP事務所主催のセミナーは、ファイナンシャルプランの角度から話をしてくれるので、公正中立、ある商品に偏ったセミナーではありません。

銀行が主催のセミナーはおすすめしません

銀行が主催のセミナーはおすすめしません。

なぜかというと、自分のところの商品しか説明をしないからです。

もちろんです。自分の銀行の商品を契約してもらいたいからです。

都銀・地銀で取り扱っている住宅ローンのタイプは

・変動金利型

・固定金利期間選択型

・全期間固定金利型

ですが、見た目で金利の低い「変動金利型」を勧めるでしょう。そのほうが、返済額は固定に比べて安いですからローンを組みやすいと思ってもらえますね。

銀行は貸したら終わりです。お金を貸すことが仕事です。

自分のところの商品を勧められるので、他金融機関・他商品と比較ができません。

銀行が開催の住宅ローンセミナーはおすすめしません。

不動産会社が主催のセミナーはおすすめしません

不動産会社が主催のセミナーもおすすめできません。

理由は、不動産会社も提携している銀行などがありますから、そこの商品しかすすめません。

不動産会社が発行の住宅のチラシに、「借入価格〇〇円。住宅ローン月返済額〇〇円」と書いてあって、その下に小さな字で、変動金利〇%ボーナス返済〇円」など書いてあります。

金額が一番少なくなるようにして、「私でも住宅購入できそう!」と思わせるようにしています。

不動産会社が主催の住宅ローンセミナーでは、「いくらまでなら借りられるのか?」という話が優先され、「いくらまでなら無理なく返済できるのか」については後回しになってしまいます。

もちろんです。物件を買ってほしいから、いくらまで借りられますよ。となるわけです。

物件を買ってほしいから当面返済額が少なく見える変動金利を推してくるでしょう。不動産会社主催のセミナーはおすすめしません。

フラット35を検討している人は住宅金融支援機構の主催のセミナー

住宅金融支援機構(※2)が主催している住宅ローンセミナーです。

フラット35(※3)を知ろうというセミナーです。

あくまでも固定金利のローンです。

こちらは、フラット35を検討している人に向いています。フラット35のことがわかるようになります。

住宅金融支援機構のHPで以下のセミナーがありました。

1.【フラット35】を知ろう 講師 機構職員

・住宅ローン選びのポイン

・【フラット35】とは?

2.団体信用生命保険について 講師 生命保険会社職員

| 住宅金融支援機構(※2) 住宅金融公庫の業務を継承するため、2007(平成19)年に発足した独立行政法人。住宅金融公庫で行われていた個人向けの直接融資事業から撤退し、民間金融機関と提携した長期固定金利型の住宅ローン (フラット35)などを提供する。 |

| フラット35(※3) 民間金融機関と住宅金融支援機構が提携して実現している「長期固定金利」の住宅ローンの名称。 固定金利なので、借入の金利や返済額が融資実行時点で確定していて返済プランが立てやすいのが特徴。 ※銀行でも取り扱っています。金利は金融機関によって違いますが、、だいたい「住宅金融支援機構」の金利と近いものになっています。 2019/1/3現在 住宅金融支援機構HPより |

借り換えのポイントを教えてくれるセミナー

まず、住宅ローンを借り換えしたほうがいい場合を説明しましょう。

以下の条件4つが当てはまる人は借り換えした方がいいです。

おそらく諸費用を考えてもメリットはあるでしょう。

●ローン残高が1000万以上ある

●返済期間が10年以上ある

●現在の借り入れ金利と借り換え後の金利差が1%近くある

●金利上昇局面で変動金利の人

低金利の昨今、住宅ローンの金利も低いので住宅ローンの借り換えは今がチャンスです。

住宅ローン借換の検討をしている方は借り換えのセミナーもあります。

・住宅ローンの借り換えを検討する理由

・借り換えをして効果の出る人はどんな人?

・借り換えのための住宅ローンの選び方

など学ぶことができるからです。

① 借り換えたほうがいいのか

② 借換えするならどのような住宅ローンがいいのか

③ 変動がいいのか固定がいいのか

自分に合ったローンはなにか。判断できるようになります。

まとめ

住宅ローンセミナーを、主催者別で解説してきました。

どのような住宅ローンセミナーをうけたほうがいいのかおわかりいただけたと思います。

自分にあったセミナーに参加しましょう。

そして本当に自分にあった住宅ローンを、将来を見据えて、適切な住宅ローンを組みましょう。