資産運用の必要性は理解していても、具体的な始め方がわからず悩んでいる方は多いのではないでしょうか。

そこで注目したいのが「エッグ理論」です。

エッグ理論は、投資のリスクを分散させながら長期的な資産形成を目指す投資手法です。シンプルで分かりやすい考え方なので、投資初心者の方にも実践しやすいと評価されています。

この記事では、エッグ理論の基本から実践方法まで、具体例を交えながら解説していきます。将来に向けた資産形成の第一歩として参考になれば幸いです。

エッグ理論の基本を理解しよう

「エッグ理論」とは、卵を例にして、誰にでもわかりやすく投資の基本を説明する考え方です。

ここでは、エッグ理論の基本的な考え方から、実践的な活用方法までを紹介していきます。

そもそもエッグ理論とは何か

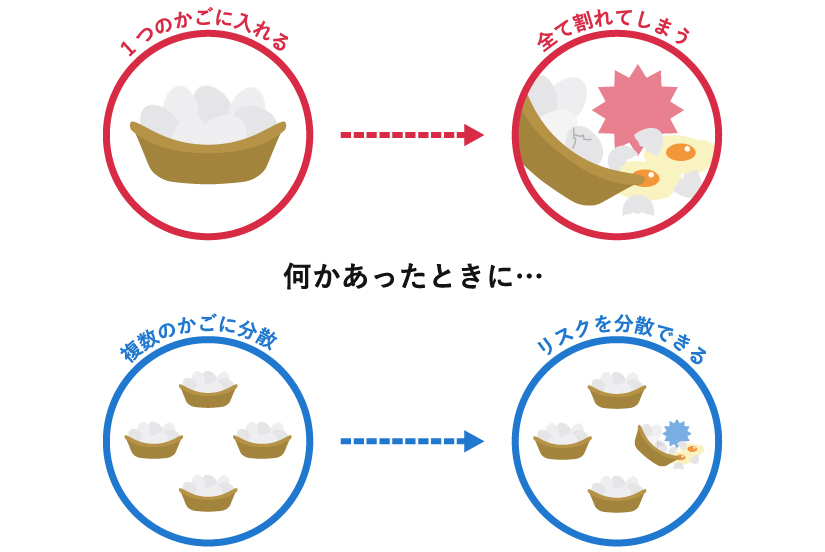

エッグ理論は、「卵は一つのカゴに盛るな」という古い格言から生まれた投資の基本原則です。

例えば、卵が入ったカゴを持って歩いているときに転んでしまったら、カゴの中の卵はすべて割れてしまうでしょう。でも、卵を複数のカゴに分けて持っていれば、一つのカゴを落としても、他のカゴの卵は無事です。

この考え方を投資に応用したのがエッグ理論です。

なぜリスク分散が重要なのか

なぜリスク分散が重要なのか、その理由は予期せぬ損失から資産を守るためです。

2008年のリーマンショックでは、株式市場が大暴落し、株式に投資していた多くの人が大きな損失を被りました。しかし、株式だけでなく、債券や預金など、値動きの異なる資産にも投資していた人は、その影響を最小限に抑えました。

このように、投資先を分散させることで、ある資産の価値が下がっても、別の資産でカバーできる可能性が高まります。

長期的な資産形成を目指す上で、リスク分散は必要不可欠な考え方なのです。

資産運用における「カゴ分け」の考え方

資産運用で実践する「カゴ分け」には、大きく3つの方法があります。

- 投資対象による分散:預貯金、株式、債券、不動産など

- 地域による分散:日本、アメリカ、ヨーロッパなど

- 時間軸による分散:短期・中期・長期

これらの要素を組み合わせることで、市場環境の変化に強い資産運用ができます。

例えば、「日本の株式」と「アメリカの債券」を組み合わせれば、資産価値が大きく崩れる可能性を避けやすくなるのです。

エッグ理論のメリットとデメリット

エッグ理論には、資産運用を安全に進められるメリットがある一方で、高い収益を得にくいというデメリットも存在します。

ここでは、エッグ理論を実践する際に知っておくべきメリットとデメリットについて、具体的に見ていきましょう。

エッグ理論のメリット:リスクを抑えた運用ができる

エッグ理論の最大のメリットは、資産価値が大きく下がるリスクを軽減できる点です。

例えば、100万円の資産をすべて株式に投資した場合、株式市場が30%下落すると資産も30万円減ってしまいます。そこで、株式50万円、債券30万円、預金20万円と資産を分散。株式が下がっても債券や預金はその影響を受けにくいため、資産全体の下落を抑えられます。

また、資産を分散させることで精神的な不安を軽減できる利点もあります。市場の変動に一喜一憂することなく、着実に資産を育てていけるのです。

エッグ理論のデメリット:投資で得られる利益が少なくなる

エッグ理論には、大きな利益を得にくいというデメリットがあります。

リスクの高い資産に集中投資すれば、短期間で大きな利益を得られる可能性もあります。しかし、エッグ理論では資産を分散させるため、ハイリターンは期待できません。また、複数の金融商品に投資するため、それぞれに手数料がかかることもあります。

ただし、これは投資の「保険」のようなものと考えることができます。

大きな損失を避けながら着実に資産を増やしていけるため、初心者の方には特におすすめの投資方法といえるでしょう。

エッグ理論を活用するための3つのステップ

エッグ理論は、ただ闇雲に資産を分散させるのではなく、計画的に運用を進めていく必要があります。

ここでは、エッグ理論を実践するための3つのステップを紹介します。

- ステップ1 目標を設定し、資金計画を立てる

- ステップ2 短期、中期、長期の資産に分ける

- ステップ3 定期的に資産配分を見直す

それではひとつずつ見ていきましょう。

ステップ1 目標を設定し、資金計画を立てる

資産運用を始める前に、まずは具体的な目標設定が必要です。

例えば、「65歳までに3,000万円の老後資金を貯めたい」「10年後に1,000万円の住宅頭金を用意したい」といった明確な目標があると、必要な月々の積立額も計算しやすくなります。

この目標を達成するために、現在の収入から生活費を引いた余裕資金を把握しましょう。

また、目標達成までの期間を明確にすることで、どのような投資商品を選べばよいのかも見えてきます。資金計画は、専門家に相談しながら立てることをおすすめします。

ステップ2 短期、中期、長期の資産に分ける

資産を使う時期に応じて、短期・中期・長期の3つの時間軸で分けていきましょう。

資産の運用方法は、使用時期によって使い分けるのがポイントです。

短期資金は出し入れがしやすい銀行預金が適していますが、中・長期の資金は資産形成を意識して、投資信託の積立投資などを活用すると効果的でしょう。

ステップ3 定期的に資産配分を見直す

資産配分は一度決めたら終わりではなく、定期的な見直しが必要です。まずは短期資金の目標を達成してから、中期と長期の資金確保を進めていきましょう。

この際、ライフステージの変化に合わせて柔軟に見直すことが大切です。例えば、結婚や出産、転職といったライフイベントが起きると、必要な資金額や運用期間が変化することがあります。

このような場合は、FPなどの専門家に相談しながら資産配分を見直すと良いでしょう。

投資を始めるなら、プロに任せる投資信託がおすすめ

エッグ理論を実践する方法として、おすすめなのが投資信託です。

投資信託は、専門家が運用を行い、少額から始められる投資商品です。さらに、税制優遇制度であるNISAやiDeCoと組み合わせることで、より効率的な資産形成が可能になります。

ここでは、投資信託の特徴と、税制優遇制度の活用方法について見ていきましょう。

投資信託なら手軽に長期・積立・分散投資が可能

投資信託は、初心者でも始めやすい投資商品として人気があります。

最大の特徴は、月1万円程度から始められる手軽さと、プロの運用者が投資先を選んでくれる安心感です。(中には、1,000円や100円から始められる商品もあります)

自分で個別の株式や債券を選ぶ必要がないため、投資の知識が少なくても始められます。また、多くの金融機関で自動積立の設定が可能なため、毎月コツコツと投資を続けやすいという利点も魅力的です。

NISAやiDeCoも有効活用しよう

資産形成をより効率的に進めるなら、NISAやiDeCoといった税制優遇制度も有効活用しましょう。

NISAは、年間の投資枠の範囲内で得られた収益が非課税になる制度です。特に、長期・積立・分散投資に適した制度で、月々の積立投資に最適です。

一方、iDeCoは掛け金が全額所得控除され、運用益も非課税となる制度。老後資金の形成にも効果的です。

これらの制度を利用することで、通常20%程度かかる税金を節約でき、その分を複利効果で増やせます。ただし、それぞれ制限があるため、資金の使い道に応じて使い分けることが大切です。

まとめ

エッグ理論は「卵は一つのカゴに盛るな」という考え方をもとに、資産を分散して運用する投資の基本原則です。

初心者でも実践しやすい方法として、投資信託を活用した資産運用がおすすめです。投資を始める前に、まずは短期の生活防衛資金を確保し、その後、中期・長期の資金運用を考えていきましょう。また、NISAやiDeCoなどの税制優遇制度を活用することで、より効率的な資産形成が可能になります。

資産運用について、より詳しく学びたい方はマネースクール101のセミナーや個別相談をご活用ください。セミナーでは、資産運用の基礎から実践的なノウハウまで、わかりやすく解説します。

まずは無料セミナーに参加して、自分に合った資産運用の方法を見つけてみませんか。